Навигация

Общая характеристика налоговой системы РФ

1.3 Общая характеристика налоговой системы РФ

Налоговая система - это совокупность предусмотренных налогов, принципов, форм и методов их установления, изменения или отмены, уплаты и применения мер по обеспечению их уплаты, осуществления налогового контроля, а также привлечения к ответственности за нарушение налогового законодательства.

Основы существующей в настоящее время российской налоговой системы были заложены в конце 1991 г. принятием Закона РФ «Об основах налоговой системы в Российской Федерации» от 27.12.1991 г. М 2118-1 и соответствующих законов по конкретным видам налогов, которые вступили в действие с 1 января 1992 г.

Сформированная налоговая система была построена на следующих принципах:

1) детальная структурированность и целостность налоговой системы. Обеспечивается жесткой централизацией управления налогами со стороны государства на базе налогового законодательства. данный принцип предполагает тесную взаимосвязанность налогов, исключающую двойное налогообложение, право выбора в отдельных случаях налогоплательщиком конкретного вида налога или налоговой ставки, а также строгое разделение налогов на центральные и местные;

2) гибкость налоговой системы, обеспеченная возможностью ежегодно уточнять ставки налогов и осуществлять налоговую политику с учетом изменений политической и экономической конъюнктуры на основе ежегодно принимаемых законов о бюджете;

3) социальная направленность налоговой системы, связанная со стимулированием социального и экономического развития страны с учетом таких факторов, как темпы развития, финансовое положение отраслей экономики, уровень инфляции и безработицы, выравнивание развития регионов.

Так как Россия является федерацией, оно имеет три уровня власти и, соответственно, трехуровневую бюджетную систему: федеральный бюджет, бюджеты субъектов федерации и местные бюджеты.

Формирование доходной базы федерального бюджета, бюджетов субъектов Российской Федерации, а также местных бюджетов осуществляется за счет трех основных видов источников — налоговых, неналоговых доходов и прочих доходов, основным из которых являются налоговые поступления. Налоговые источники каждого бюджета закреплены законодательно в Бюджетном и Налоговом Кодексах.

Налоговый Кодекс предусматривает следующие налоги:

К федеральным налогам и сборам относятся:

1) налог на добавленную стоимость;

2) акцизы;

3) налог на доходы физических лиц;

4) единый социальный налог;

5) налог на прибыль организаций;

6) налог на добычу полезных ископаемых;

7) водный налог;

8) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

9) государственная пошлина.

К региональным налогам относятся:

1) налог на имущество организаций;

2) налог на игорный бизнес;

3) транспортный налог.

К местным налогам относятся:

1) земельный налог;

2) налог на имущество физических лиц.

Структура налоговой системы может рассматриваться с точки зрения:

-соотношения прямых и косвенных налогов;

Российская система налогообложения в части соотношения косвенного и прямого налогообложения замысливалась, исходя из того, что фискальную задачу должны выполнять преимущественно косвенные налоги (НДС, акцизы и т.д.) в то время как прямые налоги — роль экономического регулятора доходов корпораций и физических лиц. Одновременно налоговую систему России по обеспечению доходной части государственного бюджета с момента ее образования и на протяжении всего периода формирования принято считать системой с преобладанием косвенного налогообложения.

- распределения налоговой нагрузки на физических и юридических лиц (по субъекту уплаты);

С юридических лиц в РФ взимается 9 видов налогов, с физических лиц – 3 налога и 3 вида налога взимается с юридических и физических лиц.

Подробно структура представлена на схеме в Приложении 1.

Специфика структуры российской налоговой системы в части субъекта уплаты налогов характеризуется следующими обстоятельствами.

Во-первых, низким жизненным уровнем абсолютного большинства населения Российской Федерации и вызванной этим недостаточной налоговой базой.

Во-вторых, в структуре населения страны высокий удельный вес занимают лица предпенсионного и пенсионного возраста, доходы которых объективно ниже доходов остальной части населения.

В-третьих, существенную роль играет и созданная в стране система уклонения от уплаты налогов, используемая преимущественно лицами, имеющими наиболее высокий уровень доходов. В результате этого отсутствует реальная налоговая база налогоплательщиков — физических лиц. При этом важно подчеркнуть, что в России степень сокрытия личных доходов значительно выше, чем доходов корпораций.

- роли отдельных налогов в формировании общей величины доходов бюджетной системы;

Из всего многообразия видов налогов, фактически 4 вида налога с фискальной точки зрения являются решающими: НДС, налог на прибыль, акцизы и НДФЛ.

- распределения налоговых доходов между уровнями бюджетной системы (налоговые доходы федерального бюджета, налоговые доходы бюджетов субъектов Федерации, налоговые доходы местных бюджетов).

Распределение доходов от большинства налогов между бюджетами разных уровней осуществляется на основе бюджетного законодательства. В РФ все налоги делятся на закрепленные и регулируемые. Первые, на постоянной основе закреплены за бюджетом соответствующего уровня и не могут зачисляться в бюджеты других уровней. Вторые – это налоги, которые в процессе бюджетного планирования распределяются между бюджетами разных уровней.

Сегодня налоговая система РФ находится на стадии реформирования (уже шестой год). Цель реформирования – соответствие системы рыночной экономики, а так же целям поставленным государством.

Но на сегодняшний день проблем больше, чем успехов. Налоговая система не соответствует целям и ситуации стране. Налог – это эффективнейший инструмент управления экономикой, но в России пока им не научились пользоваться эффективно. Быстрый инфляции, отсталые и неразвивающиеся отрасли, низки жизненный уровень населения и прочее ярко демонстрируют это.

Похожие работы

... , согласно МСФО 38, при признании НМА. В табл. 1 перечислены активы компании, которые могут относиться к НМА согласно РСБУ и МСФО. Таблица 1. Нематериальные активы РСБУ (ПБУ 14/2007) МСФО 38 Объекты интеллектуальной собственности (исключительное право на результаты интеллектуальной деятельности) Торговые марки Исключительное право патентообладателя на изобретение, промышленный ...

... странах ЕС, что в Российской Федерации. Даже ставка и доля в бюджете находятся на одном уровне. Однако, что касается налога на недвижимое имущество, то между зарубежными налоговыми системами и налоговой системой Российской Федерации, большое различие. Использование рыночной стоимости объекта принесет больше дохода в бюджет, и будет более справедливым, нежели использование капитальной стоимости. ...

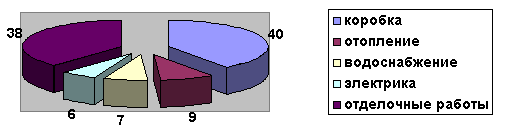

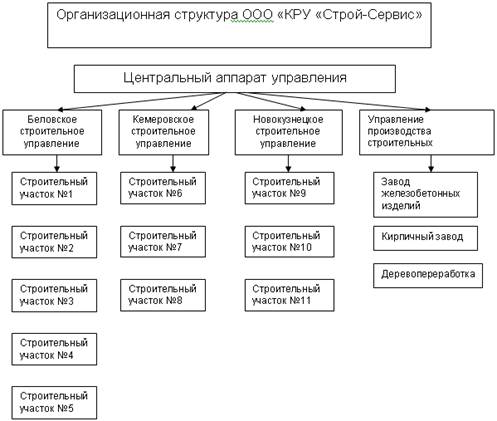

... необходимо организовать работу по поиску поставщиков более дешевого, но качественного сырья, наладить с ними прочные договорные отношения. 3. Оптимизация затрат на предприятиях строительной отрасли 3.1 Методические подходы к экономической оценке ресурсосбережения Анализ, проведенный во второй главе показал, что ООО «КРУ Строй-Сервис» неэффективно использует ресурсы. Этот факт отрицательно ...

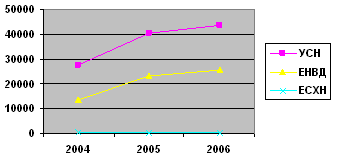

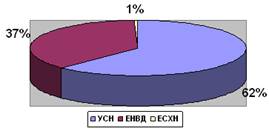

... форму отчетности по нему. В настоящее время объектом налогообложения для российских организаций признается движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств за исключением земельных участков и иных объектов природопользования. 3. Анализ практики применения специальных налоговых режимов Для льготного налогообложения малого бизнеса существуют ...

0 комментариев