Навигация

Характеристика объекта исследования ОАО "Барнаульский вагоноремонтный завод"

2.1 Характеристика объекта исследования ОАО "Барнаульский вагоноремонтный завод"

ОАО "Барнаульский ВРЗ" территориально расположен – Алтайский край, г. Барнаул, примыкает к станции Барнаул Западно-Сибирской железной дороги. Предприятие функционирует в машиностроительной отрасли. Основной вид деятельности – предоставление услуг по ремонту, техническому обслуживанию и переделке железнодорожных локомотивов, трамвайных и прочих моторных вагонов и подвижного состава.

Барнаульский вагоноремонтный завод основан в 1917 году на базе Главных железнодорожных мастерских, строительство которых было начато одновременно с созданием Алтайской железной дороги. В настоящее время ОАО "Барнаульский ВРЗ" является одним из крупнейших предприятий по производству капитального ремонта грузовых вагонов всех типов в Российской Федерации.

Среднесписочная численность работников за 2008 год составила 1582 человека, из них промышленно-производственного персонала – 1546 человек.

За исследуемый период, 2008 год, завод построил 1000 вагонов и отремонтировал 1851 вагонов. Общая выручка по заводу составила 2 517 023 тыс. руб. при рентабельности от продаж 7,6 %. Чистая прибыль составила 123 424 тыс. руб. Основной причиной падения объемов производства стало снижение спроса на новые вагоны со стороны частных компаний.

Свободного обращения ценных бумаг Общества на рынке не осуществлялось, 99,9999 % акций принадлежит ОАО "Российские железные дороги".

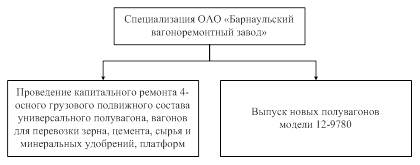

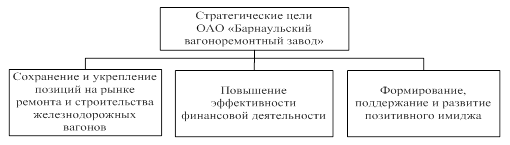

Оснащенность ОАО "Барнаульский ВРЗ" позволяет производить капитальный ремонт грузового подвижного состава в значительных объемах, а качество ремонтных услуг соответствует действующим нормативно-техническим указаниям, инструкциям и регламентам. Специализация предприятия представлена на рисунке 4.

Рисунок 4 – Специализация предприятия ОАО "Барнаульский вагоноремонтный завод"

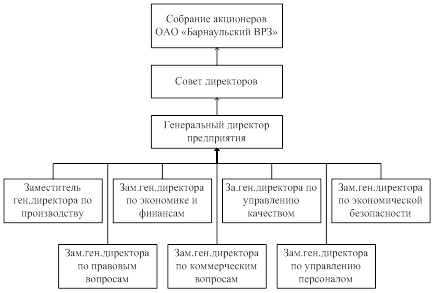

Рассматриваемое предприятие, "Барнаульский вагоноремонтный завод" является открытым акционерным обществом, поэтому во главе предприятия стоит собрание акционеров. Управленческая структура предприятия представлена на рисунках 5 и 6.

Рисунок 5 – Управленческая структура предприятия ОАО "Барнаульский вагоноремонтный завод". Руководство предприятия

Рисунок 5 – Управленческая структура предприятия ОАО "Барнаульский вагоноремонтный завод". Руководство предприятия

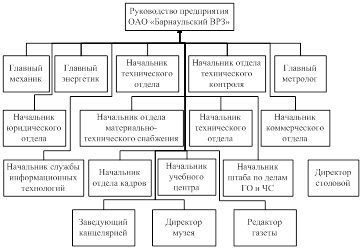

Рисунок 6 – Управленческая структура предприятия ОАО "Барнаульский вагоноремонтный завод". Руководители подразделений предприятия

Таким образом, предприятие имеет классическую иерархическую структуру управления. Руководство финансами предприятия, непосредственную реализацию финансовой политики предприятия осуществляет Заместитель генерального директора по экономике и финансам. В его подчинении находятся финансовые менеджеры, экономисты, финансовые аналитики.

Рассмотрим структуру финансов ОАО "Барнаульский ВРЗ", проанализируем структуру капитала.

2.2 Анализ структуры активов и пассивов ОАО "Барнаульский вагоноремонтный завод"

Состав и структура финансов предприятия отражаются в его бухгалтерском балансе, который делится на две части – актив и пассив.

Проанализируем пассив баланса предприятия. Сведения, которые приводятся в пассиве баланса, позволяют определить, какие изменения произошли в структуре собственного и заемного капитала, сколько привлечено в оборот предприятия долгосрочных и краткосрочных заемных; средств, т. е. пассив показывает, откуда взялись средства, кому обязано за них предприятие.

Финансовое состояние предприятия во многом зависит от того, какие средства оно имеет в своем распоряжении и куда они вложены. По степени принадлежности используемый капитал подразделяется на собственный (раздел III пассива) и заемный (разделы IV и V пассива). По продолжительности использования различают капитал долгосрочный постоянный (перманентный) (Ш и IV разделы пассива) и краткосрочный (V раздел пассива).

Необходимость в собственном капитале обусловлена требованиями самофинансирования предприятий. Он является основой самостоятельности и независимости предприятий. Однако нужно учитывать, что финансирование деятельности предприятия только за счет собственных средств не всегда выгодно для него, особенно в случаях сезонного характера производства. Кроме того, следует иметь в виду, что если цены на финансовые ресурсы невысокие, а предприятие может обеспечить более высокий уровень отдачи на вложенный капитал, чем платит за кредитные ресурсы, то, привлекая заемные средства, оно может повысить рентабельность собственного (акционерного) капитала.

В то же время, если средства предприятия созданы в основном за счет краткосрочных обязательств, то его финансовое положение будет неустойчивым из-за необходимости быстрого возврата и краткосрочности использования заемных средств.

Следовательно, от того, насколько оптимально соотношение собственного и заемного капитала, во многом зависит финансовое положение предприятия. Выработка правильной финансовой стратегии поможет многим предприятиям повысить эффективность своей деятельности.

Теперь рассмотрим другую часть бухгалтерского баланса предприятия - активы. Все, что имеет стоимость, принадлежит предприятию и отражается в активе баланса называется его активами. Актив баланса содержит сведения о размещении капитала, имеющегося в распоряжении предприятия, т, е. о вложении его в конкретное имущество и материальные ценности, о расходах предприятия на производство и реализацию продукции и об остатках свободной денежной наличности [7, 10].

Рассмотрим, как взаимосвязаны актив и пассив баланса. Каждая статья актива баланса имеет свои источники финансирования в пассиве. Источником финансирования долгосрочных активов, как правило, является собственный капитал и долгосрочные заемные средства.

Текущие активы образуются как за счет собственного капитала, так и за счет краткосрочных заемных средств. Желательно, чтобы они наполовину были сформированы за счет собственного, а наполовину - за счет заемного капитала. Тогда обеспечивается гарантия погашения заемных средств.

Для анализа наличия собственных оборотных средств ОАО "Барнаульский вагоноремонтный завод" составим рабочую таблицу 1 на основании данных баланса.

Таблица 1 – Определение наличия собственных оборотных средств ОАО "Барнаульский Вагоноремонтный завод", тыс. р.

| Показатели | На конец 2007 года | На конец 2008 года | Изменение за период |

| 1. Общая сумма собственного капитала (раздел III баланса) 2. Внеоборотные активы (раздел I баланса) 3. Сумма собственных оборотных средств (п. 1 - п. 2) 4: Приравненные к собственным средства (из раздела V баланса) 5. Итого собственных средств в обороте (п. 3 + п. 4) | 858148 637409 220739 - 220739 | 969115 617638 351477 - 351477 | 110967 -19771 130738 130778 |

Таким образом, из таблицы видно, что сумма собственных средств в обороте за отчетный период увеличилась на 130778 тыс. руб., что связано как с увеличением общей суммы собственного капитала предприятия (за счет появление нераспределенной прибыли), так и с уменьшением суммы внеоборотных активов (в основном, за счет уменьшения остаточной стоимости основных средств).

2.3 ОЦЕНКА ФИНАНСОВОЙ УСТОЙЧИВОСТИ ОАО "БАРНАУЛЬСКИЙ ВАГОНОРЕМОНТНЫЙ ЗАВОД"

Проведем оценку структуры источников имущества предприятия, рассчитав коэффициенты независимости, финансовой устойчивости и финансирования. Они являются основными показателями, характеризующими структуру капитала:

К независимости = ![]() х 100

х 100

Этот коэффициент важен как для инвесторов, так и для кредиторов предприятия, поскольку он характеризует долю средств, вложенных собственниками в общую стоимость имущества предприятия.

На основании данных бухгалтерского баланса за 2008 год ОАО "Барнаульский вагоноремонтный завод" находим:

К независимости = ![]() 21 %

21 %

- в начале рассматриваемого периода (2007 год).

К независимости = ![]() 25 %

25 %

- в конце рассматриваемого периода (2008 год).

Коэффициент соотношения заемных и собственных средств показывает, сколько приходится заемных средств на 1 руб. собственных средств:

К соотн.собств.заемн.средств = ![]() ;

;

К соотн.собств.заемн.средств = ![]() 0,23

0,23

- в начале рассматриваемого периода (2007 год).

К соотн.собств.заемн.средств = ![]() 0,47

0,47

- в конце рассматриваемого периода (2008 год).

Коэффициент финансирования показывает, какая часть деятельности предприятия финансируется за счет собственных средств, а какая - за счет заемных.:

К финансирования = ![]() ;

;

К финансирования = ![]() 4,3

4,3

- в начале рассматриваемого периода (2007 год).

К финансирования = ![]() 2,1

2,1

- в конце рассматриваемого периода (2008 год).

Коэффициент маневренности собственного капитала показывает, какая часть собственного капитала используется для финансирования текущей деятельности, то есть вложена в оборотные средства, а какая – капитализирована.

К маневренности = ![]() ;

;

К маневренности = ![]() -0,51

-0,51

- в начале рассматриваемого периода (2007 год).

К маневренности = ![]() 0,17

0,17

- в конце рассматриваемого периода (2008 год).

Аналогично рассчитаем другие коэффициенты (таблица 2) [7, 10].

Таблица 2 – Коэффициенты финансовой устойчивости организации

| Показатели | Ограничение | 2007 год | 2008 год |

| 1. Коэффициент соотношения заёмных и собственных средств | max 1 | 0,23 | 0,47 |

| 2. Коэффициент автономии (независимости) | >0,5 | 0,21 | 0,25 |

| 3. Коэффициент финансирования | min 1 | 4,3 | 2,1 |

| 4. Коэффициент маневренности СК | - | -0,51 | -0,17 |

Проанализируем полученные результаты:

- несмотря на то, что коэффициент соотношения собственных и заемных средств находится в пределах нормы, его увеличение говорит об увеличении долгов предприятия относительно собственных средств, предприятию все сложнее покрывать собственные долги;

- коэффициент независимости (даже при некотором его увеличении) остался на низком уровне. Это говорит о том, что лишь небольшая часть имущества предприятия формируется за счет собственного капитала. Считается, что если этот коэффициент меньше 50%, то риск кредиторов велик: даже реализовав половину имущества, сформированного за счет собственных средств, предприятие не сможет погасить свои долговые обязательства;

- коэффициент финансирования показывает, какая часть деятельности предприятия финансируется за счет собственных средств, а какая - за счет заемных. Ситуация, при которой величина коэффициента финансирования больше 1 (меньшая часть имущества предприятия сформирована за счет заемных средств), может свидетельствовать об удовлетворительной платежеспособности, но значительное уменьшение этого коэффициента говорит о росте долгов предприятия;

- коэффициент маневренности, будучи отрицательным на начало периода, к концу периода незначительно увеличивается, но все еще свидетельствует о низкой мобильности собственных средств предприятия, то есть о низкой эффективности использования имеющихся ресурсов.

Таким образом, за исследуемый период положительно на финансовую устойчивость предприятия подействовало сокращение чрезмерных запасов сырья, но при этом кредиторская задолженность увеличилась, что сказалось отрицательно. Эффективность использования имеющихся у предприятия ресурсов по-прежнему остается на достаточно низком уровне.

2.4 Анализ изменений в составе собственного и заемного капитала ОАО "Барнаульский вагоноремонтный завод"

Анализ собственного капитала целесообразно начинать с оценки его структуры и состава по данным баланса и расшифровок к нему. На основании данных анализируемого предприятия составим рабочую таблицу для проведения анализа изменений в структуре собственного капитала [1].

Таблица 3 - Изменение структуры собственного и заемного капитала ОАО "Барнаульский ВРЗ"

| На начало периода (2007 год) | На конец периода (2008 год) | |||

| Сумма | Уд.вес | Сумма | Уд.вес | |

| Собственный капитал | 858148 | 1 | 969115 | 1 |

| В том числе: | ||||

| Уставный капитал | 868740 | 1,0123 | 868740 | 0,8964 |

| Добавочный капитал | 8415 | 0,0098 | 8415 | 0,0087 |

| Резервный капитал | 1863 | 0,0022 | 1863 | 0,0019 |

| Нераспределенная прибыль | -20870 | -0,0243 | 90097 | 0,0930 |

| Заемный капитал | 200419 | 1 | 456520 | 1 |

| В том числе: | ||||

| Долгосрочные обязательства | 3259 | 0,162 | 5385 | 0,014 |

| Краткосрочные обязательства | 197160 | 0,984 | 449865 | 0,985 |

| Валюта баланса | 1058567 | 1425365 | ||

Из данных таблицы следует, что собственный капитал предприятия в своей основной массе представлен уставным. Добавочный и резервный капитал обладают незначительным весом. На начала исследуемого периода (2007 год) предприятие вообще не имело нераспределенной прибыли, а только непокрытые убытки. К концу исследуемого периода (2008 год) нераспределенная прибыль появилась. Она стала составлять около 9% собственного капитала.

В структуре заемного капитала существенных изменений не произошло, по-прежнему доля краткосрочных обязательств намного превышает долю долгосрочных.

Значит, в структуре собственного капитала предприятия произошли изменения, связанные с увеличением нераспределенной прибыли. С точки зрения влияния этого изменения на имущественную массу предприятия можно сказать, что за счет увеличения суммы доходов (нераспределенная прибыль из чистой прибыли) активы предприятия несколько увеличились.

2.5 Оценка динамики имущественного положения предприятия ОАО "Барнаульский вагоноремонтный завод"Рассмотрим динамику изменения стоимости имущества предприятия "Барнаульский ВРЗ".

Стоимость имущества предприятия – это внеоборотные и оборотные активы, находящиеся в его распоряжении.

Для оценки имущества предприятия и его инвестиционной деятельности используется активная часть баланса, на основе которой составлена таблица 4.

Таблица 4 – Характеристика имущественного положения предприятия ОАО "Барнаульский ВРЗ"

| Показатели | Сумма, тыс. р. | Изменение за год | Темп при-роста, % (+,-) | Удельный вес в имуществе предприятия, % | ||

| 2007 г. | 2008 г. | (+,-) | 2007 г. | 2008 г. | ||

| Имущество предприятия – всего (валюта баланса) | 1058567 | 1425635 | 367068 | 34,68% | 1 | 1 |

| в т.ч.: | 0 | |||||

| Внеоборотные активы (разд. I актива баланса) | 637409 | 617638 | -19771 | -3% | 0,60 | 0,43 |

| из них: | 0 | 0,00 | 0,00 | |||

| нематериальные активы | 0 | 0 | 0 | 0,00 | 0,00 | |

| основные средства | 631818 | 611093 | -20725 | -3% | 0,60 | 0,43 |

| Незавершенное строительство | 124 | 733 | 609 | 491% | 0,00 | 0,00 |

| долгосрочные финансовые вложения | 0 | 0 | 0 | 0,00 | 0,00 | |

| прочие внеоборотные активы | 4523 | 4552 | 29 | 1% | 0,00 | 0,00 |

| Оборотные средства (разд. II актива баланса) | 421158 | 807727 | 386569 | 92% | 0,40 | 0,57 |

| из них: | 0 | 0,00 | 0,00 | |||

| Запасы | 253855 | 521488 | 267633 | 105% | 0,24 | 0,37 |

| Дебиторская задолженность, платежи по которой ожидаются: | 0 | 0,00 | 0,00 | |||

| Более чем через 12 м-цев после отч. Даты | 0 | 0 | 0 | 0,00 | 0,00 | |

| в течение 12 м-цев после отч. даты | 137246 | 163472 | 26226 | 19% | 0,13 | 0,11 |

| краткосрочные финансовые вложения | 0 | 0 | 0 | 0,00 | 0,00 | |

| денежные средства | 26366 | 28947 | 2581 | 10% | 0,02 | 0,02 |

| прочие оборотные активы | 4 | 0 | -4 | -100% | 0,00 | 0,00 |

По данным таблицы 4 можно проследить динамику изменения стоимости всего имущества предприятия и его составляющих за год и дать оценку влияния отдельных видов имущества на увеличение или снижение стоимости всего имущества (горизонтальный анализ). При этом следует иметь в виду, что на изменение показателей влияют результаты переоценки имущества и инфляция.

Более высокий темп прироста оборотных (мобильных) средств - 92% по сравнению с внеоборотными (иммобилизованными) – -3% определяет тенденцию к ускорению оборачиваемости всей совокупности средств (имущества) предприятия.

Таблица также позволяет дать оценку структуры имущества и ее изменения за год (вертикальный анализ).

В структуре необоротных активов произошли следующие изменения: увеличились затраты в незавершенном производстве (почти в 5 раз), уменьшилась остаточная стоимость основных средств (на 3%).

С уменьшением доли основных средств в имуществе предприятия уменьшается амортизация основных фондов и следовательно снижается доля постоянных затрат в себестоимости продукции.

Увеличение оборотных активов произошло, в первую очередь, из-за значительного увеличения запасов сырья и материалов.

2.6 ОЦЕНКА КАПИТАЛА ОАО "БАРНАУЛЬСКИЙ ВАГОНОРЕМОНТНЫЙ ЗАВОД"Создание и приращение имущества предприятия осуществляется за счет собственного и заемного капитала, источники которого отражены в пассиве баланса предприятия. Для анализа составлена таблица 5.

Таблица 5 – Оценка капитала, вложенного в имущество предприятия ОАО "Барнаульский ВРЗ"

| Показатели | Сумма, тыс. р. | Изме-нение за год (+,-) | Темп при-роста, % (+,-) | Удел. вес в источниках средств предпр., % | ||

| 2007 г. | 2008 г. | 2007 г. | 2008 г. | |||

| Источники средств предприятия - всего (валюта баланса) | 1058567 | 1425635 | 367068 | 35 | 1 | 1 |

| в т.ч.: | ||||||

| собственный капитал (раздел III баланса) | 858148 | 969115 | 110967 | 13 | 0,81 | 0,68 |

| заемный капитал (разделы IV и V баланса) | 200419 | 456250 | 255831 | 128 | 0,19 | 0,32 |

| из него: | ||||||

| долгосрочные заемные средства, включая кредиторскую задолженность свыше 12 м-цев | 0 | 0 | 0 | 0,00 | 0,00 | |

| краткосрочные заемные средства | ||||||

| кредиторская задолженность | 197147 | 437558 | 240411 | 122 | 0,19 | 0,31 |

| расчеты по дивидендам | 0 | 12301 | 12301 | 0,00 | 0,01 | |

| средства, приравненные к собственным (доходы будущих периодов) | ||||||

| прочие краткосрочные заемные средства | 13 | 6 | -7 | -54 | 0,00 | 0,00 |

| Собственные источники средств формирования внеоборотных активов | ||||||

| Наличие собственных оборотных средств (стр.2-стр.10+стр.8) | 858148 | 969115 | 1899,1 | 10216 | 0,81 | 0,68 |

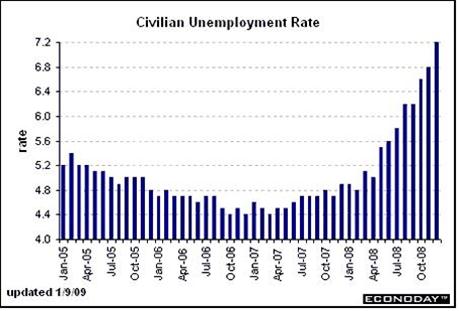

На предприятии имущество увеличилось за счет увеличения заемного капитала (темп прироста заемного капитала составил 128%, собственного - 13%). В составе заемных средств значительно увеличилась кредиторская задолженность предприятия (на 122%), что свидетельствует о том, что предприятие не в состоянии рассчитываться по собственным долгам. Можно сделать вывод, что рост краткосрочных заемных обязательств влечет за собой ухудшение платежеспособности предприятия.

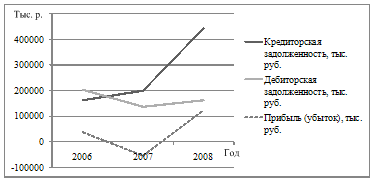

Необходимо отметить, что предприятие в 2008 году функционировало в условиях мирового финансово-экономического кризиса и смогло сопротивляться его отрицательному влиянию из-за внутренних проблем, возникших еще до кризиса и не решенных вовремя. В рассматриваемом периоде у предприятия имеются значительные кредиторская и дебиторская задолженности. Рассмотрим динамику этих характеристик предприятия за несколько лет (рисунок 7) [5].

Рисунок 7 – Динамика характеристик предприятия

Из графика видно, что величина кредиторской задолженности имела тенденцию к возрастанию еще до экономического кризиса, что говорит о давних ошибках управления.

По результатам проведенного анализа можно сделать выводы о неэффективном использовании ресурсов предприятия (слишком большие запасы сырья), невыполнении предприятием кредиторских обязательств (кредиторская задолженность значительно возросла за исследуемый период).

Таким образом, предприятию ОАО "Барнаульский ВРЗ" необходимо не только бороться с последствиями экономического кризиса, но и решать стратегические задачи, направленные на фундаментальные изменения в работе предприятия.

3/ Разработка стратегии совершенствования структуры капитала ОАО "Барнаульский вагоноремонтный завод"

Для обеспечения устойчивого развития предприятия, получения им стабильной прибыли, повышения деловой активности необходимо достижение следующих стратегических целей (рисунок 8):

- укрепление и сохранение позиций ОАО "Барнаульский вагоноремонтный завод" на рынке ремонта и строительства грузовых вагонов;

- повышение эффективности финансовой деятельности предприятия;

- формирование, поддержание и развитие позитивного имиджа ОАО "Барнаульский вагоноремонтный завод".

Рисунок 8 – Стратегические цели предприятия ОАО "Барнаульский ВРЗ"

Для достижения стратегических целей ОАО "Барнаульский ВРЗ" необходимо разработать и реализовать:

- финансовую стратегию;

- стратегию развития производства по изготовлению и ремонту грузовых вагонов;

- маркетинговую стратегию;

- стратегию развития персонала;

- стратегию развития информационных технологий;

- стратегию развития вспомогательного производства.

В отношении экономического обеспечения и планирования основной задачей предприятия является обеспечение безубыточной деятельности и получение прибыли. Решение данной задачи должно реализовываться через систему планирования производственной и финансово-хозяйственной деятельности. В рамках решения задачи необходимо:

- усовершенствование платежной дисциплины: совершенствование системы расчетов с покупателями и заказчиками за выполненные работы и оказанные услуги. Сокращение дебиторской и кредиторской задолженностей. После значительного уменьшения кредиторской задолженности возможно заключение договоров с поставщиками и подрядчиками с более выгодными для "Барнаульского ВРЗ" условиями, что позволит снизить непроизводственные издержки. Для решения задачи необходимо составить план погашения дебиторской и кредиторской задолженностей, который должен соответствовать общему плану хозяйственной деятельности предприятия;

- совершенствование системы распределения прибыли (на конец исследуемого периода имеется нераспределенная прибыль в размере 90 097 тыс. руб. Эти денежные средства никак не используются, в то время как они могли пойти на оплату кредиторской задолженности);

- улучшение структуры оборотных активов: закупка сырья, которое может быть использовано в производстве в ближайшее время. (В настоящее время все закупленное сырья не может быть быстро переработано, на переработку такого количества сырья у предприятия нет заказов. При этом предприятие тратит денежные средства на хранение этого сырья) [2, 6]. Для этого необходимо после проведения подробного финансового анализа деятельности предприятия разработать план производства продукции на будущие периоды.

Заключение

Финансовое состояние – это совокупность показателей, отражающих размещение и использование финансовых ресурсов. От того, насколько оптимально соотношение собственного и заемного капитала, во многом зависит финансовое положение предприятия. Выработка правильной финансовой стратегии поможет многим предприятиям повысить эффективность своей деятельности.

Исходя из того, что бухгалтерская отчетность является основным источником информации для проведения анализа финансового состояния предприятия, на ее основе был проведен анализ структуры капитала ОАО "Барнаульский вагоноремонтный завод", который выявил негативные и позитивные моменты в финансовой деятельности этого предприятия. Были выявлены основные проблемы организации: низкая платежная дисциплина, ошибки в формировании структуры оборотных активов.

Положительно можно оценить появление нераспределенной прибыли к концу исследуемого периода (в его начале предприятие имело лишь непокрытые убытки). При этом особо отрицательно оценивается то, что предприятие имеет значительную кредиторскую задолженность (как перед поставщиками, так и перед бюджетом), что связано, в первую очередь, с негативным влиянием финансово-экономического кризиса и ошибках управления как производственной, так и финансовой деятельностью предприятия.

В связи с этим были разработаны основные положения стратегии улучшения структуры капитала организации, его финансовой деятельности (усовершенствование платежной дисциплины, механизмов распределения прибыли, улучшение структуры оборотных активов). Конечно, необходимо учитывать, что реализация этих мероприятий должна осуществляться вместе с совершенствованием всей структуры управления предприятием.

Список использованных источников

1. Абрютина М.С., Грачев А.В. Анализ финансово-экономической деятельности предприятия: Учебно-практическое пособие.- 2-е изд.,испр.- М.: Издательство "Дело и Сервис", 2000 – 256с

2. Анализ и разработка рыночной стратегии компании [Электронный ресурс] / Режим доступа: http://surin.marketolog.biz/swot.htm — Загл. с экрана.

3. Бакаев А.С. Годовая бухгалтерская отчетность организации // Бухгалтерский учет. – 1999.- №8

4. Барнаульский вагоноремонтный завод [Электронный ресурс] / Режим доступа: http://www.b-vrz.ru/ — Загл. с экрана.

5. Вести.Ru: Александр Карлин: В Алтайском крае кризис сильно ударил по машиностроению [Электронный ресурс] / Режим доступа: http://www.vesti.ru/doc.html?id=274683&tid=68553 — Загл. с экрана.

6. Разработка стратегии предприятия [Электронный ресурс] / Режим доступа: http://surin.marketolog.biz/swot.htm — Загл. с экрана.

7. Ефимова О.В. Как анализировать финансовое положение предприятия. Практическое пособие. – М. 1994 – 114с

8. Зотов В.П. Комплексный экономический анализ: Учебное пособие.- Кемерово: Кузбассвузиздат, 2001 –260с

9. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. – М.: ПБОЮЛ, 2000 – 424с

10. Крейнина М.Н. Финансовое состояние предприятия. Методы оценки. – М.: ИКЦ "ДИС", 1997 – 224с

ПРИЛОЖЕНИЕ 1

Бухгалтерский баланс ОАО "Барнаульский вагоноремонтный завод"

| Актив | Тыс. руб. | Пассив | Тыс. руб. | ||

| 2007 год | 2008 год | 2007 год | 2008 год | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| I Необоротные активы | III Капитал и резервы | ||||

| Нематериальные активы | - | - | Уставной капитал | 868740 | 868740 |

| Основные средства по остаточной стоимости | 631818 | 611093 | Добавочный капитал | 8415 | 8415 |

| Незавершенное строительство | 124 | 733 | Резервный капитал | 1863 | 1863 |

| Долгосрочные финансовые вложения | - | - | Нераспределенная прибыль (непокрытый убыток) | (20870) | 90097 |

| Отложенные налоговые активы | 944 | 1260 | Итого по разделу III | 858148 | 969115 |

| Прочие необоротные активы | 4523 | 4552 | IV Долгосрочные пассивы | ||

| Итого по разделу I | 637409 | 617638 | Займы и кредиты | - | - |

| II Оборотные активы | Отложенные налоговые обязательства | 3259 | 6385 | ||

| Запасы – всего | 253855 | 521488 | Итого по разделу IV | 3259 | 6385 |

| В том числе: сырье и материалы | 188719 | 333396 | V Краткосрочные пассивы | ||

| затраты в незавершенном производстве | 58893 | 183828 | Займы и кредиты | - | - |

| готовая продукция и товары для перепродажи | 353 | 361 | Кредиторская задолженность – всего | 197147 | 437558 |

| расходы будущих периодов | 5890 | 3903 | В том числе: Поставщики и подрядчики | 165088 | 395289 |

| НДС | 3687 | 93820 | Задолженность перед персоналом организации | 16121 | 22966 |

| Дебиторская задолженность со сроком погашения свыше 1 года | - | - | Задолженность перед государственными внебюджетными фондами | 5593 | 9252 |

| Дебиторская задолженность со сроком погашения менее 1 года | 137246 | 163472 | Задолженность по налогам и сборам | 8543 | 9528 |

| Краткосрочные финансовые вложения | - | - | Прочие кредиторы | 1802 | 523 |

| Денежные средства | 26366 | 28947 | Задолженность перед участниками (учредителями) по выплате доходов | - | 12301 |

| Прочие оборотные активы | 4 | - | Доходы будущих периодов | 13 | 6 |

| Итого по разделу II | 421158 | 807727 | Итого по разделу V | 197160 | 449865 |

| Всего по активу (баланс) | 1058567 | 1425635 | Всего по пассиву (баланс) | 1058567 | 1425365 |

Отчет о прибылях и убытках ОАО "Барнаульский вагоноремонтный завод"

| Показатель | Тыс. руб. | |

| 2007 год | 2008 год | |

| 1 Выручка (нетто) от реализации товаров, продукции, работ, услуг (за минусом НДС и акцизов) | 1530361 | 2517023 |

| 2 Себестоимость проданных товаров, продукции, работ | (1558665) | (2317686) |

| 3 Валовая прибыль | (28304) | 199337 |

| 4 Коммерческие расходы | (2616) | (7911) |

| 6 Прибыль (убыток от продаж) | (30920) | 191426 |

| Прочие доходы и расходы 6 Проценты к получению | 328 | 626 |

| 7 Проценты к уплате | - | - |

| 8 Доходы от участия в других организациях | - | - |

| 9 Прочие доходы | 92298 | 60940 |

| 10 Прочие расходы | (113035) | (66076) |

| 11 Прибыль (убыток) от финансово-хозяйственной деятельности | (51329) | 186916 |

| 12 Прочие внереализационные доходы | - | - |

| 13 Прочие внереализационные расходы | - | - |

| 14 Прибыль (убыток) отчетного периода | (51329) | 186916 |

| 15 Налог на прибыль | (3617) | (63492) |

| 16 Отвлеченные средства | - | - |

| 17 Нераспределенная прибыль отчетного периода | (54946) | 123424 |

Похожие работы

... принципов, заложенных в новой версии стандартов ИСО 9000 – 2000. В рамках проведения данной работы осуществляется внедрение процессной модели управления организацией: определены и идентифицированы процессы организации, осуществляется их разработка и документирование, определяется порядок построения деятельности внутри процессов. Внедрение процессной модели управления Общества дает следующие ...

... их по значимости, требуется построение древа целей государственного управления. Цели государственного управления формируются исходя из целей государства, преследующих реализацию его общественных функций. Основной стратегической целью, стержнем государственной политики, стволом, от которого, как ветви, идут все остальные цели государственного управления, выступает обозначенная в начале главы ...

... 2-ом месте – Железнодорожный район, в 2006 году он разделил его с Индустриальным районом, который поднялся с четвертого места. SWOT-Анализ г.Барнаула Влияние фактора на социально-экономическое развитие г.Барнаула Факторы Позитивное (сильные стороны) Негативное (слабые стороны) 1. Качество жизни 1.1. Уровень материального обеспечения Уровень доходов населения ...

0 комментариев