Навигация

Структура и значение капитальных вложений

1.2 Структура и значение капитальных вложений

Эффективность капитальных вложений в значительной мере зависит от их структуры. Различают отраслевую, территориальную, воспроизводственную и технологическую структуры капитальных вложений, которые определяют их соотношения в различных отраслях, регионах, формах воспроизводства основных фондов и отдельных затратах.

Под технологической структурой капитальных вложений понимаются состав затрат на сооружение какого-либо объекта и их доля в общей сметной стоимости /32/. Технологическая структура капитальных вложений оказывает самое существенное влияние на эффективность их использования. Совершенствование этой структуры заключается в повышении доли машин и оборудования в сметной стоимости проекта до оптимального уровня. По сути, технологическая структура капитальных вложений формирует соотношение между активной и пассивной частью основных производственных фондов будущего предприятия. Увеличение доли машин и оборудования, т.е. активной части основных производственных фондов будущего предприятия, способствует увеличению производственной мощности предприятия, а, следовательно, капитальные вложения на единицу продукции снижаются. Экономическая эффективность достигается и за счет повышения уровня механизации труда и работ.

Воспроизводственная структура капитальных вложений также оказывает существенное влияние на эффективность их использования.

Под воспроизводственной структурой капитальных вложений понимаются их распределение и соотношение в общей сметной стоимости по формам воспроизводства основных производственных фондов /32/. Рассчитывается, какая доля капитальных вложений в их общей величине направляется на: новое строительство, реконструкцию и техническое перевооружение действующего производства, расширение действующего производства, модернизацию.

Совершенствование воспроизводственной структуры заключается в повышении доли капитальных вложений, направляемых на реконструкцию и техническое перевооружение действующего производства. Теория и практика свидетельствуют о том, что реконструкция и техническое перевооружение производства намного выгоднее, чем новое строительство, по многим причинам: во-первых, сокращается срок ввода в действие дополнительных производственных мощностей; во-вторых, в значительной мере уменьшаются удельные капитальные вложения.

Экономическая эффективность капитальных вложений на уровне народного хозяйства существенно зависит и от отраслевой, и от территориальной (региональной) структуры капитальных вложений.

Под отраслевой структурой капитальных вложений понимаются их распределение и соотношение по отраслям промышленности и народного хозяйства в целом /42/. Ее совершенствование заключается в обеспечении пропорциональности и в более быстром развитии тех отраслей, которые обеспечивают ускорение НТП во всем народном хозяйстве.

Инвестиции, в первую очередь реальные инвестиции, т.е. капитальные вложения, играют исключительно важную роль в экономике страны и любого предприятия, так как они являются основой для:

– систематического обновления основных производственных фондов предприятия и осуществления политики расширенного воспроизводства;

– ускорения научно-технического прогресса и улучшения качества продукции;

– структурной перестройки общественного производства и сбалансированного развития всех отраслей народного хозяйства;

– создания необходимой сырьевой базы промышленности;

– гражданского строительства, развития здравоохранения, высшей и средней школы;

- смягчения или решения проблемы безработицы;

– охраны природной среды и достижения других целей /40/.

Перечень, для чего нужны инвестиции, можно было бы продолжить. Таким образом, инвестиции нужны в первую очередь для оздоровления экономики страны и на этой основе решения многих социальных проблем, прежде всего для подъема жизненного уровня населения.

На уровне предприятия капитальные вложения являются необходимым условием его существования. Пренебрегая ими, фирма может увеличить свои прибыли в краткосрочном периоде, но в долгосрочном периоде это приведет к потере прибыли, неспособности фирмы конкурировать на рынке

2. Анализ эффективности финансирования капитальных вложений за счет лизинга или кредита

Когда компания решает активно развиваться и планирует приобретать новые основные средства, всегда возникает вопрос: за счет каких финансовых ресурсов это лучше сделать? Конечно, способов приобретения внеоборотных активов (далее упростим терминологию и будем говорить об оборудовании) много – от использования собственных ресурсов и заключения договоров поставки с длительной рассрочкой до привлечения кредитных ресурсов и лизинга.

Наиболее распространены два варианта использования привлеченных финансовых ресурсов для приобретения нового оборудования:

– получение кредита;

– приобретение оборудования в лизинг /2/.

Попробуем проанализировать, какой из этих способов эффективнее при равных условиях по процентной ставке, сроку и стоимости оборудования. Конкретные условия каждого способа финансирования представлены в таблице 1.

Таблица 1. Базовые условия лизинга и кредита как способов финансирования капитальных вложений

|

| Условия лизинга | Условия кредита |

| Сумма | 10000000 | 10000000 |

| Срок (месяцы) | 36 | 36 |

| Процентная ставка, годовые | 15% | 15% |

| Норма амортизации | 16,67% | 16,67% |

| Страховка имущества (% от стоимости имущества) | 0,3% | - |

| Вознаграждение лизингодателю (в%, от суммы амортизации) |

| - |

При этом возможны два варианта схемы кредитования:

– вариант первый: кредит погашается единовременно в конце срока кредитования, выплата процентов производится ежемесячно;

– вариант второй: кредит погашается ежеквартально равными долями, выплата процентов производится ежеквартально (квартальный расчет принят для упрощения расчетов).

Рассмотрим и два варианта лизинговой схемы.

– вариант первый: лизинг сроком на три года, имущество находится на балансе лизингодателя;

– вариант второй: лизинг сроком на три года, имущество находится на балансе лизингополучателя /2/.

Таким образом, сравним четыре способа финансирования:

1. лизинг с условием нахождения имущества на балансе лизингодателя;

2. лизинг с условием нахождения имущества на балансе лизингополучателя;

3. кредитование с погашением суммы кредита по окончании срока действия договора;

4. кредитование с погашением суммы кредита равномерно в течение всего срока действия договора.

Прежде всего, необходимо определиться с базой сравнения эффективности вышеуказанных способов. На нашем примере будем при сравнении учитывать в первую очередь количественные параметры – расходы на приобретение основных средств, возникающих в обоих случаях, и налоговую экономию. При этом, хотя количественные показатели и будут основой для принятия решения, качественные показатели каждого из способов финансирования все же следует учесть.

Показателем, позволяющим сравнить стоимость приобретения оборудования в собственность за счет привлечения кредита и получения его в лизинг, является дисконтированная стоимость расходов на приобретение оборудования, уменьшенная на дисконтированную стоимость сумм налоговой экономии. При этом в случае приобретения оборудования в собственность за счет использования кредита дисконтированная стоимость расходов на приобретение оборудования представляет собой дисконтированную сумму ежеквартальных выплат основной суммы долга и ежемесячных выплат процентов в течение трех лет, а в случае приобретения оборудования в лизинг этот показатель представляет собой дисконтированную стоимость лизинговых платежей, выплачиваемых в течение трех лет.

Дисконтированная стоимость налоговой экономии при лизинге и кредите представляет собой дисконтированную стоимость сумм, уменьшающих налог на прибыль (амортизационных отчислений, лизинговых платежей, процентов по кредиту, сумм налога на имущество) и иные налоги при их наличии.

Таким образом, эффективность приобретения оборудования путем лизинга и кредита сравнивается на основе показателя дисконтированной стоимости расходов на его приобретение за весь период амортизации оборудования за вычетом налоговой экономии. В результате сравнения принимается тот вариант, реализация которого предполагает меньшую сумму дисконтированных расходов.

При этом необходимо отметить, что при оценке эффективности рассматриваемых способов финансирования следует рассматривать период полной амортизации оборудования, поскольку амортизационные отчисления оказывают значительное влияние на размер уплачиваемых налогов и после окончания срока лизинга и кредита.

Структура расходов при приобретении оборудования в лизинг и посредством кредитования различна. При получении кредита на приобретение оборудования расходы представляют собой выплату основной суммы долга, процентов по кредиту, уплату налога на имущество. При лизинге расходы состоят из лизинговых платежей, уплаты налога на имущество (при постановке приобретаемого оборудования на баланс лизингополучателя) и страховки оборудования, если она не входит в состав лизинговых платежей.

Налоговая экономия складывается из /2/:

1. Экономии по налогу на прибыль: важнейшим преимуществом приобретения оборудования в лизинг является право сторон лизингового договора применять механизм ускоренной амортизации с коэффициентом не выше 3 как при линейном, так и при нелинейном методе начисления амортизации для целей налогообложения. Вследствие того, что лизинговое имущество может учитываться на балансе как лизингодателя, так и лизингополучателя, амортизационные отчисления производит сторона договора лизинга, на балансе которой находится предмет лизинга. Однако применение механизма ускоренной амортизации позволяет лизингополучателю существенно уменьшить выплаты по налогу на прибыль в первые годы после приобретения основных средств независимо от того, учитывается имущество на балансе лизингополучателя или лизингодателя, поскольку, если лизинговое имущество учитывается на балансе лизингополучателя, к расходам, уменьшающим налоговую базу по налогу на прибыль лизингополучателя, относятся, как следует из п. 10 ст. 264 НК РФ, лизинговые платежи за вычетом амортизации, а также суммы амортизационных отчислений, начисленных в указанном ранее порядке. Если же учет приобретаемых основных средств ведется на балансе лизингодателя, то у лизингополучателя к расходам, уменьшающим прибыль, относятся лизинговые платежи в полном объеме.

При приобретении имущества в собственность за счет получения кредита законодательством не предусмотрены какие-либо особенности применения ускоренной амортизации, поэтому при приобретении оборудования в собственность за счет привлеченных кредитных ресурсов расходами, уменьшающими налогооблагаемую прибыль, являются амортизационные отчисления и проценты по кредиту в размере, не превышающем более чем на 20% среднюю ставку по аналогичным долговым обязательствам. При отсутствии информации о сопоставимых долговых обязательствах предельная величина процентов, признаваемых расходами, принимается равной ставке рефинансирования Банка России, увеличенной в 1,1 раза, – если обязательство выдается в рублях, и равной 15% – если обязательство выдается в валюте /27/.

Похожие работы

... 40,0 32,7 54,7 48,0 75,4 81,3 сельское хозяйство 25,0 8,6 8,9 7,7 2,9 1,2 транспорт и связь 5,0 - 0,6 0,1 0,3 0,6 строительство 2,0 0,7 0,5 4,3 3,5 2,1 жилищное строительство 21,0 26,7 22,3 18,8 9,6 4,4 прочие отрасли 7,0 31,3 13,0 21,1 8,3 10,4 3.3 Планирование централизованных капитальных вложений в Мурманскую область По поступлению иностранных инвестиций Мурманская область занимает ...

... в установленном порядке является основанием для финансирования строительства, заказа основного оборудования и разработки рабочих чертежей. 2.3. Некоторые направления и пути повышения эффективности капитальных вложений и капитального строительства. Принятие решения на основе тщательного экономического обоснования целесообразности вложения инвестиций на развитие производства является важным, ...

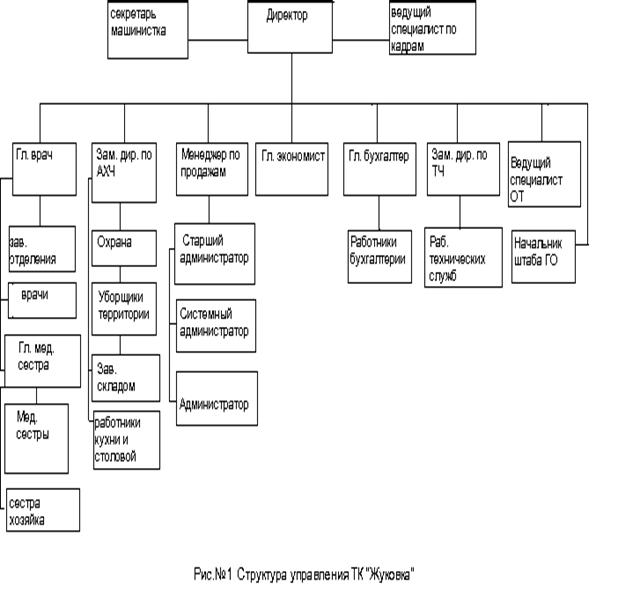

... я хотела бы посвятить именно приемному отделению ТК «Жуковка». Я считаю, что будет вполне целесообразно разработать и внедрить на данном предприятии автоматизированную информационную систему планирования сбыта, что в свою очередь ускорит и существенно облегчит работу приемного отделения ТК «Жуковка». План-схема приемного отделения и структура работы службы приема и размещения ТК «Жуковка» ...

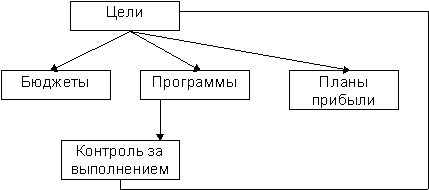

... выравниваются сезонные колебания конъюнктуры. По времени годовой бюджет (план) можно разделить на месячные или квартальные бюджеты (планы). Глава 2 Осуществление планирования финансовой работы на предприятии 2.1 Методы финансового планирования на предприятии на примере ТОО «Строй-Плюс» Для исследования методов финансового планирования, применяемых в практике ТОО «Строй-Плюс» необходимо ...

0 комментариев