Навигация

1.2 Налогоплательщики ЕСН

Определение плательщиков единого социального налога имеет особо важное значение, поскольку в отличие от большинства других видов налогов, входящих в российскую налоговую систему, ставки уплаты этого налога в значительной мере зависят от категорий налогоплательщиков.

В первую очередь плательщиками этого налога являются работодатели, которые производят выплаты наемным работникам. В их число входят организации, индивидуальные предприниматели, а также физические лица, не признанные индивидуальными предпринимателями, но производящие выплаты другим физическим лицам. В дальнейшем эту группу будем именовать как налогоплательщики-работодатели. [18, с. 129]

Ко второй категории относятся индивидуальные предприниматели, а также адвокаты. Члены крестьянского или фермерского хозяйства также приравниваются к индивидуальным предпринимателям. В отличие от первой группы входящие во вторую группу налогоплательщики выступают таковыми как индивидуальные получатели доходов от предпринимательской или другой профессиональной деятельности. В дальнейшем их будем именовать как налогоплательщики-предприниматели.

На практике нередки случаи, когда один и тот же предприниматель одновременно может относиться к двум этим категориям налогоплательщиков. В этом случае он является отдельным налогоплательщиком по каждому отдельно взятому основанию. [20, с. 231]

Объект налогообложения для исчисления единого социального налога зависит от того, к какой группе принадлежат налогоплательщики.

Для налогоплательщиков-работодателей (за исключением физических лиц, не признаваемых индивидуальными предпринимателями) объектом налогообложения определены выплаты и другие вознаграждения, начисляемые указанными налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), а также по авторским договорам.

Объектом налогообложения для работодателей – физических лиц, не признаваемых индивидуальными предпринимателями, установлены выплаты и другие вознаграждения, выплачиваемые этими налогоплательщиками в пользу других физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг. [11, с. 213]

Вместе с тем законодательство не относит к объекту налогообложения для всех налогоплательщиков-работодателей выплаты, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество, а также договоров, связанных с передачей в пользование имущества.

Объектом налогообложения для налогоплательщиков-предпринимателей являются доходы от предпринимательской или же иной профессиональной деятельности за вычетом расходов, связанных с их извлечением.

Для налогоплательщиков – членов крестьянского или фермерского хозяйства из доходов исключаются фактически произведенные расходы, связанные с развитием указанных хозяйств. [7, с. 12]

Кроме того, в двух случаях не признаны объектом обложения и не облагаются единым социальным налогом выплаты и вознаграждения (вне зависимости от формы, в которой они производятся), выплачиваемые налогоплательщиками-работодателями.

В первом случае это относится к налогоплательщикам-организациям. Указанные выплаты у них не будут объектом обложения, если они не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль.

Во втором случае данное положение относится к налогоплательщикам – индивидуальным предпринимателям, а также физическим лицам, не признанным индивидуальными предпринимателями. У них такие выплаты не являются объектом налогообложения при условии, что они не уменьшают налоговую базу по налогу на доходы физических лиц. [9, с. 208]

Исходя из установленного законодательством объекта обложения соответственно определяется и налоговая база. Для налогоплательщиков-работодателей, кроме физических лиц, она определяется как сумма доходов, являющихся объектом обложения, начисленных работодателями за налоговый период в пользу работников. При этом следует подчеркнуть, что по данному налогу налоговый период определен в один календарный год.

При определении налоговой базы учитываются любые выплаты и вознаграждения, начисленные работодателями работникам вне зависимости от формы, в которой они осуществляются, за исключением не подлежащих обложению доходов, перечень которых будет рассмотрен отдельно.

В частности, при определении налоговой базы в обязательном порядке должны быть учтены полная или частичная оплата товаров, работ и услуг, имущественных или иных прав, предназначенных для физического лица – работника или членов его семьи, в том числе коммунальных услуг, питания, отдыха, обучения в их интересах, оплата ряда страховых взносов по договорам добровольного страхования. [14, с. 29]

Налоговая база налогоплательщиков – физических лиц, не признаваемых индивидуальными предпринимателями, но производящих выплаты другим физическим лицам, определяется как сумма выплат и вознаграждений, выплачиваемых за налоговый период в пользу физических лиц и являющихся объектом обложения.

Налогоплательщики-работодатели обязаны согласно положениям Налогового кодекса самостоятельно определить налоговую базу отдельно по каждому физическому лицу, которому произведены выплаты, и другие вознаграждения с начала налогового периода по истечении каждого месяца, нарастающим итогом.

Налоговая база налогоплательщиков-предпринимателей определяется как сумма доходов, полученных ими за налоговый период, как в денежной, так и в натуральной форме от предпринимательской или же другой профессиональной деятельности, за вычетом расходов, связанных с их извлечением. При этом состав расходов, принимаемых к вычету в целях налогообложения этой группой налогоплательщиков, определяется в порядке, аналогичном порядку определения состава затрат, установленных для плательщиков налога на прибыль. [16, с. 31]

При расчете налоговой базы всех плательщиков единого социального налога выплаты и другие вознаграждения в натуральной форме в виде товаров, работ или услуг должны учитываться как стоимость этих товаров, работ и услуг на день их выплаты. Исчисление стоимости осуществляется исходя из их рыночных цен или тарифов, а при государственном регулировании цен или тарифов – исходя из государственных регулируемых розничных цен.

При этом в стоимость товаров, работ и услуг должна быть включена соответствующая сумма НДС, а для подакцизных товаров – и соответствующая сумма акцизов. [17, с. 108]

Похожие работы

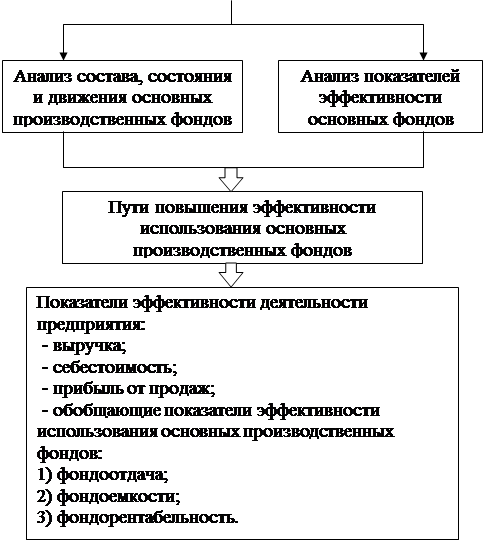

... заботе о постоянном развитии и совершенствовании производства, коллектив успешно справляется с производственными задачами. 2.2 Анализ движения и эффективности использования основных производственных фондов Одним из важнейших факторов увеличения объема производства продукции на предприятии ООО «Бэхетле» является обеспеченность их основными производственными фондами в необходимом количестве ...

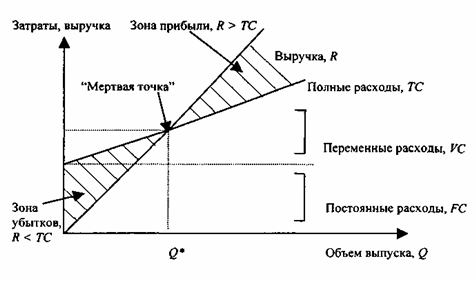

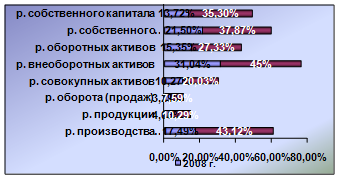

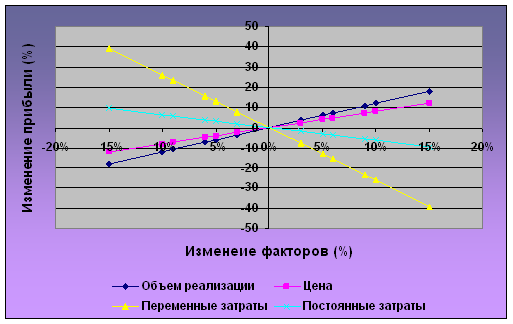

... относительными показателями финансовых результатов деятельности предприятия. В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение фирмы на рынках продукции, труда, капитала. В контексте анализа финансово-хозяйственной деятельности этот термин понимается в более узком смысле – как текущая производственная и коммерческая деятельность предприятия. Анализ ...

... обоснованности льгот и удержаний из заработной платы 13.02. - 14.02.09 Помогаев В.С. Филонова З.В. 4. Проверка ведения аналитического учета по работающим и сводных расчетов по оплате труда. 14.02-16.02.09 Помогаев В.С. 5. Аудит расчетов по начислению платежей во внебюджетные фонды 17.02.09 Филонова З.В. 6. Оформление результатов проверки 20.02. - 21.02.09 Филонова З.В. Помогаев ...

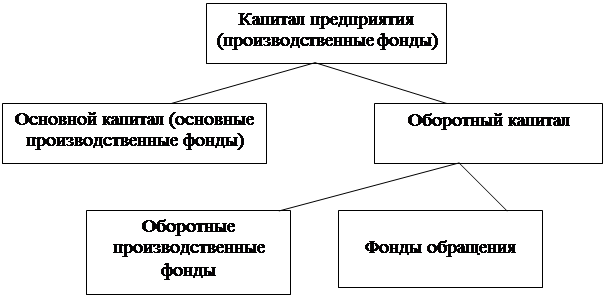

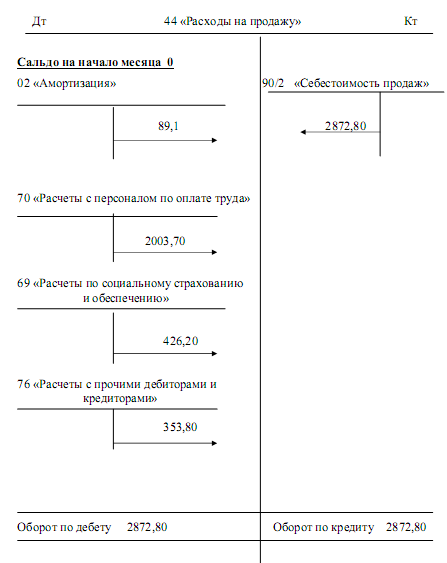

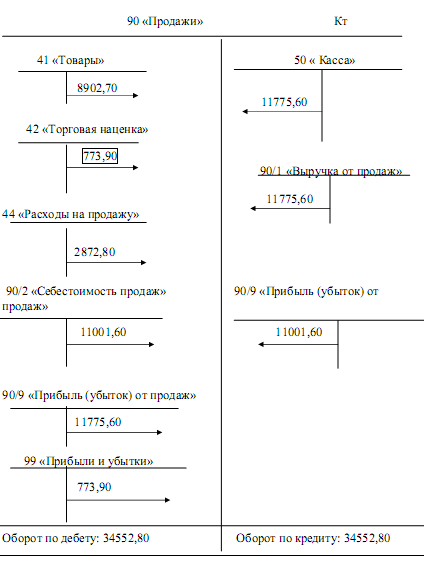

... с персоналом по оплате труда»; 90 – «Продажи»; 94 – «Недостачи и потери от порчи ценностей»; 97 – «Расходы будущих периодов»; 98 – «доходы будущих периодов»; 99 – «Прибыль и убытки». 2. Организация бухгалтерского учета на предприятии 2.1 Учет товарных запасов и других оборотных активов Синтетический учет поступления товаров ведется на активном счете 41 «Товары», субсчете 2 «Товары в ...

0 комментариев