Навигация

Перечень объектов, не облагающихся единым социальным налогом

1.3 Перечень объектов, не облагающихся единым социальным налогом

Одновременно с этим Налоговый кодекс РФ определил широкий перечень доходов, которые не являются объектом обложения единым социальным налогом и соответственно не подлежат налогообложению.

В частности, не включаются в состав доходов, подлежащих налогообложению, государственные пособия, выплачиваемые в соответствии с российским законодательством, законодательными актами субъектов Федерации, решениями представительных органов местного самоуправления, в том числе пособия по временной нетрудоспособности, по уходу за больным ребенком, по безработице, беременности и родам. [24, с. 1]

Не включается в налоговую базу большинство установленных федеральным законодательством, законодательными актами субъектов Федерации, решениями представительных органов местного самоуправления компенсационных выплат. В первую очередь это выплаты, связанные с возмещением вреда, причиненного увечьем или иным повреждением здоровья, бесплатным предоставлением жилых помещений и коммунальных услуг, питания и продуктов, топлива или соответствующего денежного возмещения оплатой стоимости этих услуг или выдачей полагающегося натурального довольствия, а также выплатой денежных средств взамен этого довольствия. К указанным компенсационным выплатам относится также оплата стоимости питания, спортивного снаряжения, оборудования, спортивной и парадной формы, получаемых спортсменами и работниками физкультурно-спортивных организаций для учебно-тренировочного процесса и участия в спортивных соревнованиях. [4, с. 310]

Не являются объектом обложения и компенсационные выплаты, связанные с увольнением работников, включая компенсации за неиспользованный отпуск, их трудоустройством в связи

с осуществлением мероприятий по сокращению численности или штата, реорганизацией или ликвидацией организации.

Не подлежат включению в налоговую базу и компенсационные выплаты, связанные с выполнением физическим лицом трудовых обязанностей, в том числе переездом на работу в другую местность, возмещением командировочных и иных расходов, включая расходы на повышение профессионального уровня работников. [8, с. 31]

При оплате налогоплательщиком расходов на командировки работников как внутри страны, так и за ее пределы не подлежат налогообложению суточные в пределах норм, установленных законодательством Российской Федерации, а также фактически произведенные и документально подтвержденные целевые расходы на проезд до места назначения и обратно, сборы за услуги аэропортов, комиссионные сборы, расходы на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок, на провоз багажа, расходы по найму жилого помещения, расходы на оплату услуг связи, сборы за получение и регистрацию служебного заграничного паспорта, сборы за получение виз, а также расходы на обмен наличной валюты или чека в банке на наличную иностранную валюту. При непредставлении документов, подтверждающих оплату расходов по найму жилого помещения, суммы такой оплаты освобождаются от налогообложения в пределах норм, установленных в соответствии с федеральным законодательством. [10, с. 5]

Все эти выплаты не включаются в налоговую базу в пределах норм, установленных в соответствии с законодательством Российской Федерации.

Не включаются в налоговую базу суммы единовременной материальной помощи, оказываемой налогоплательщиками в следующих случаях.

Материальная помощь физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда их здоровью, а также физическим лицам, пострадавшим от террористических актов на российской территории

Не подпадает под обложение вне зависимости от того, кто принял решение об оказании такой помощи. [21, с. 1]

Не подлежит обложению единовременная материальная помощь, оказанная налогоплательщиком членам семьи умершего работника или наемным работникам в связи со смертью членов семьи.

Суммы материальной помощи, выплачиваемые физическим лицам за счет бюджетных источников организациями, финансируемыми за счет средств бюджетов, не включаются в налоговую базу, если они не превышают в налоговом периоде 3 тыс. руб. на одно физическое лицо.

Не являются объектом обложения и не включаются в связи с этим в налоговую базу доходы членов крестьянского (фермерского) хозяйства, получаемые в этом хозяйстве от производства и реализации сельскохозяйственной продукции, а также ее переработки.

Освобождение применяется в течение 5 лет, начиная с года регистрации хозяйства, и только в отношении доходов тех членов этого хозяйства, которые ранее не пользовались такой нормой, в отличие от членов другого подобного хозяйства. [1, с. 324]

Не подлежат налогообложению суммы страховых платежей или взносов по обязательному страхованию работников, осуществляемому в установленном федеральным законодательством порядке.

Не облагаются единым социальным налогом и суммы платежей налогоплательщика по договорам добровольного личного страхования работников при условии заключения такого договора на срок не менее одного года, а также при условии, что оплату медицинских расходов этих застрахованных лиц будут осуществлять страховщики. Не облагаются налогом также и суммы платежей налогоплательщика по договорам добровольного личного страхования работников, заключенным исключительно на случай наступления смерти застрахованного лица или утраты застрахованным лицом трудоспособности в связи с исполнением им трудовых обязанностей.

В налоговую базу (в части суммы налога, подлежащей уплате в ФСС России) не включаются также любые вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера, авторским и лицензионным договорам.

Одновременно с тем, что значительные суммы, выплачиваемые работодателями своим работникам, не включаются в налоговую базу, российское налоговое законодательство установило также отдельные налоговые льготы по единому социальному налогу.

Одной из важнейших льгот является стимулирование использования труда инвалидов. В связи с этим от уплаты налога освобождаются организации любых организационно-правовых форм – с сумм выплат, не превышающих 100 тыс. руб. в течение календарного года, начисленных каждому физическому лицу, являющемуся инвалидом I, II и III групп.

В этих же целях освобождаются от налогообложения суммы вознаграждений и выплат, не превышающие 100 тыс. руб. в течение налогового периода на каждое физическое лицо, следующих категорий налогоплательщиков-работодателей:

– общественных организаций инвалидов, среди членов которых инвалиды и их законные представители составляют не менее 80%, и их региональных и местных отделений;

– организаций, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов и в которых среднесписочная численность инвалидов составляет не менее 50%, а доля заработной платы инвалидов в фонде оплаты труда составляет не менее 25%;

– учреждений, созданных для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных социальных целей, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям, единственными собственниками, имущества которых являются указанные общественные организации инвалидов.

Вместе с тем указанные льготы не распространяются на налогоплательщиков, занимающихся производством или реализацией подакцизных товаров, минерального сырья, других полезных ископаемых, а также ряда других товаров в соответствии с перечнем, который утверждается Правительством РФ по представлению общероссийских общественных организаций инвалидов.

Кроме перечисленных льгот законодательство установило льготу для налогоплательщиков-предпринимателей, являющихся инвалидами I, II и III групп, в части освобождения от налогообложения их доходов от предпринимательской и другой профессиональной деятельности в размере, не превышающем 100 тыс. руб. в течение налогового периода. [6, с. 59]

В случаях, если в соответствии с законодательством Российской Федерации иностранные граждане и лица без гражданства, осуществляющие на российской территории деятельность в качестве индивидуальных предпринимателей, не обладают правом на государственное пенсионное, социальное обеспечение, медицинскую помощь за счет средств российских фондов – ПФР, ФСС России, фондов обязательного медицинского страхования, они освобождаются от уплаты налога в части, зачисляемой в соответствующие фонды.

Ставки единого социального налога, учитывая целевой характер использования, предусматривают их распределение по соответствующим социальным фондам.

Глава 2. Учет расчетов по единому социальному налогу на примере ООО «Никольское»

Похожие работы

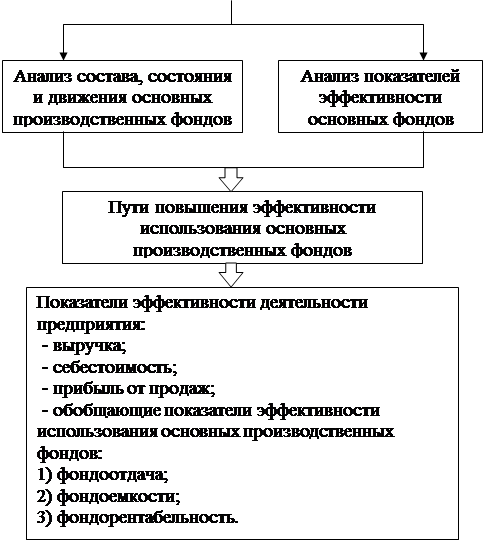

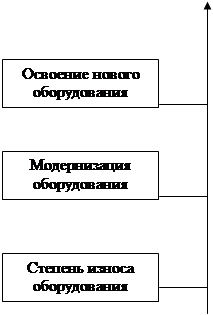

... заботе о постоянном развитии и совершенствовании производства, коллектив успешно справляется с производственными задачами. 2.2 Анализ движения и эффективности использования основных производственных фондов Одним из важнейших факторов увеличения объема производства продукции на предприятии ООО «Бэхетле» является обеспеченность их основными производственными фондами в необходимом количестве ...

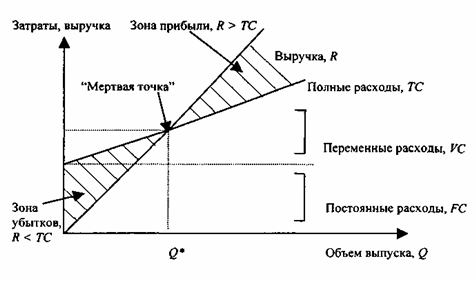

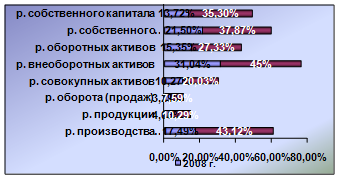

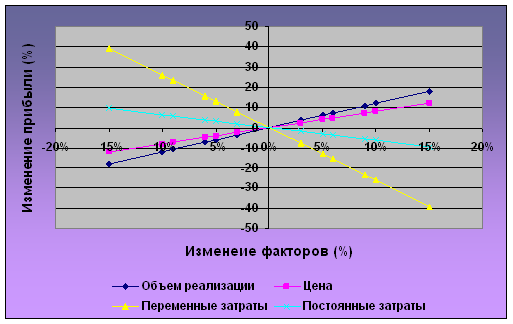

... относительными показателями финансовых результатов деятельности предприятия. В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение фирмы на рынках продукции, труда, капитала. В контексте анализа финансово-хозяйственной деятельности этот термин понимается в более узком смысле – как текущая производственная и коммерческая деятельность предприятия. Анализ ...

... обоснованности льгот и удержаний из заработной платы 13.02. - 14.02.09 Помогаев В.С. Филонова З.В. 4. Проверка ведения аналитического учета по работающим и сводных расчетов по оплате труда. 14.02-16.02.09 Помогаев В.С. 5. Аудит расчетов по начислению платежей во внебюджетные фонды 17.02.09 Филонова З.В. 6. Оформление результатов проверки 20.02. - 21.02.09 Филонова З.В. Помогаев ...

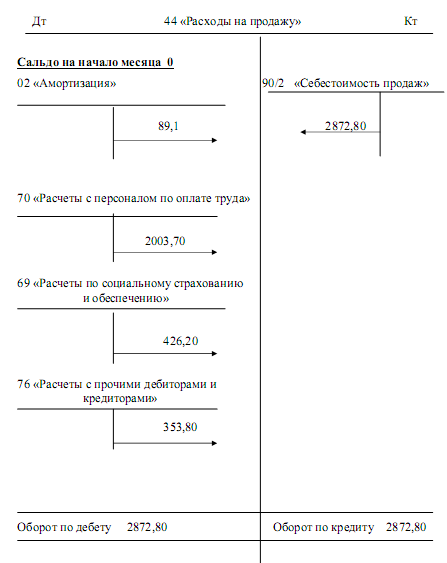

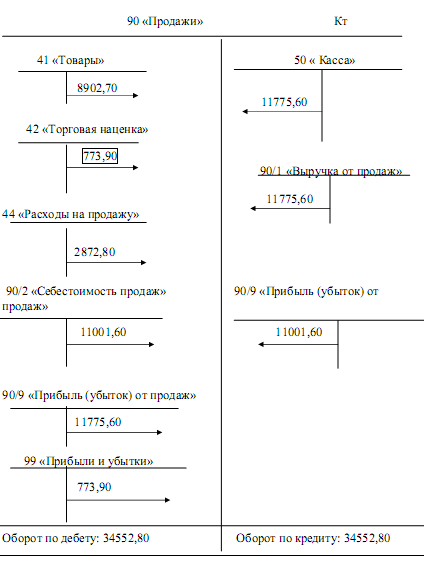

... с персоналом по оплате труда»; 90 – «Продажи»; 94 – «Недостачи и потери от порчи ценностей»; 97 – «Расходы будущих периодов»; 98 – «доходы будущих периодов»; 99 – «Прибыль и убытки». 2. Организация бухгалтерского учета на предприятии 2.1 Учет товарных запасов и других оборотных активов Синтетический учет поступления товаров ведется на активном счете 41 «Товары», субсчете 2 «Товары в ...

0 комментариев