Навигация

Оценка ликвидности баланса

2.2 Оценка ликвидности баланса

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности предприятия, то есть его способности своевременно и полностью рассчитываться по всем своим обязательствам.

Ликвидность баланса определяется как степень покрытия обязательств организации её активами, срок превращения которых в деньги соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Анализ ликвидности баланса приведён в таблице 2.

Таблица 2 – Анализ ликвидности баланса

Баланс считается абсолютно ликвидным, если имеет место следующие соотношения:

| Абсолютно | Соотношение активов и пассивов баланса ОАО «ДМЗ»

| |

| Ликвидный баланс | 2007 год | 2008 год |

| А1³П1; А2³ П2; А3 ³П3; А4 £П4. | А1< П1; А2 > П2; А3 > П3; А4 < П4. | А1< П1; А2 < П2; А3 >П3; А4 < П4. |

Исходя из этого, можно охарактеризовать ликвидность баланса ОАО «ДМЗ» как недостаточную. Сопоставление итогов А1 и П1 (сроки до 3-х месяцев), итогов А2 и П2 (сроки до 6-и месяцев) и т.д. отражает соотношение текущих платежей и поступлений. На анализируемом предприятии это соотношение не удовлетворяет условию абсолютно ликвидного баланса, что свидетельствует о том, что в ближайший к рассматриваемому моменту промежуток времени организации не удастся поправить свою платежеспособность.

Проводимый по изложенной схеме анализ ликвидности баланса является приближенным.

2.3 Характеристика имущества предприятия

Актив баланса позволяет дать общую оценку имущества, находящегося в распоряжении предприятия. А также выделить в составе имущества оборотные (мобильные) и необоротные (иммобилизованные) средства. Имущество это основные фонды, оборотные средства и другие ценности, стоимость которых отражена в балансе. Данные приведены в таблице 1.

Анализируя в динамике показатели таблицы 1 можно отметить, что общая стоимость имущества предприятия увеличилась за отчетный год на 61451 тыс. грн или на 6,9. Увеличение имущества предприятия в 2008 году можно охарактеризовать как негативное, т. к. их рост произошел не за счет роста собственных средств, а за счет роста заемных средств и финансовых вложений.

Рассмотрим изменения в оборотных средствах.

В составе имущества к концу 2008 года оборотные средства составили 32,7%. По сравнению с 2007 годом они возросли на 72751 тыс. грн, поэтому их удельный вес в стоимости активов предприятия поднялся на 21,2%.

Доля наиболее мобильных денежных средств и краткосрочных финансовых вложений возросла на 11,6% в структуре оборотных средств. В то же время менее ликвидные средства – дебиторская задолженность составила в 2007 году 69,3% оборотных средств, а в 2008 году 68%, такое снижение можно охарактеризовать позитивно, но, однозначно, это снижение не значительное. На ОАО «ДМЗ» данная задолженность является краткосрочной (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), что уменьшает риск не возврата долгов. Но наличие непогашенной дебиторской задолженности в 2008 году в сумме 287594 тыс. грн свидетельствует об отвлечении части текущих активов на кредитовании потребителей готовой продукции (работ, услуг) и прочих дебиторов, фактически происходит иммобилизация этой части оборотных средств из производственного процесса.

Небольшими темпами растут материальные оборотные средства, которые увеличились на 23414 тыс. грн в 2008 году или на 19,2%, при их уменьшении в 1998 году на 17186 тыс. грн или 14,3%. Доля их в общей стоимости оборотных средств в 2008 году возросла с 29% до 32%. Необходимо отметить, что доля запасов в составе имущества на конец 2008 года составила 14%, т.е. имеет незначительный вес. Это говорит о том, что предприятию не хватает запасов. Причиной такого положения являются затруднения с поиском руды и других материалов, в связи со значительным удалением завода от источников сырья (Криворожский железо-рудный бассейн). Продукция ОАО «ДМЗ» пользуется спросом и поставляется в 17 стран мира, поэтому поиск запасов является актуальной проблемой для завода, чтобы избежать задержек с выпуском продукции и потерей клиентов.

ОАО «ДМЗ» необходимо наиболее эффективно управлять запасами: рассчитать оптимальный объем запасов необходимый для удовлетворения потребностей рынка и нормального обеспечения производственного процесса.

С финансовой точки зрения структура оборотных средств не улучшилась по сравнению с предыдущим годом, т. к. доля наиболее ликвидных средств (денежные средства и краткосрочные финансовые вложения) и менее ликвидных активов (дебиторская задолженность) возросла. Это понизило их возможную ликвидность. Эффективность использования оборотных средств характеризуется, прежде всего, их оборачиваемостью.

Таким образом, перейдем к анализу оборачиваемости всех оборотных средств. Оценка оборачиваемости производится путём сопоставления её показателей за несколько хронологических периодов по анализируемому предприятию. Показателями оборачиваемости являются:

1. Коэффициент оборачиваемости, показывающий число оборотов анализируемых средств за отчётный период и равный отношению выручки от реализации без НДС к средней стоимости оборотных средств.

2. Время оборота, показывающее среднюю продолжительность одного оборота в днях и определяемое отношением средней стоимости к выручке от реализации и умноженное на число календарных дней в анализируемом периоде.

Рассчитанные показатели оборачиваемости оборотных средств приведены в таблице 3.

Таблица 3 – Показатели оборачиваемости оборотных средств за 2007–2008

| № | Показатели | Значения показателей по годам | |||

| 2007 | 2008 | % к 2007 | |||

| 1 | Средняя стоимость материальных оборотных средств, тыс. грн | 102149 | 125563 | 22,9 | |

| 2 | Средняя дебиторская задолженность, тыс. грн | 239084 | 287594 | 20,3 | |

| 3 | Средняя стоимость оборотных средств, тыс. грн | 341265 | 414016 | 21,3 | |

| 4 | Выручка от реализации без НДС, тыс. грн | 333100 | 558160 | 67,6 | |

| Расчетные показатели |

| ||||

| 5 | Коэффициент оборачиваемости материальных оборотных средств. | 3,3 | 4,4 | 33,33 | |

| 6 | Время оборота матер. обор. средств, дни | 109 | 82 | -32,9 | |

| 7 | Коэффициент оборачиваемости дебиторской задолженности | 1,39 | 1,94 | 39,6 | |

| 8 | Время оборота дебиторской задолженности, дней | 259 | 186 | -39,3 | |

| 9 | Коэффициент оборачиваемости оборотных средств. | 0,98 | 1,35 | 37,8 | |

| 10 | Время оборота оборотных средств, дней. | 367 | 266 | -27,4 | |

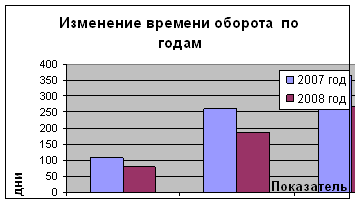

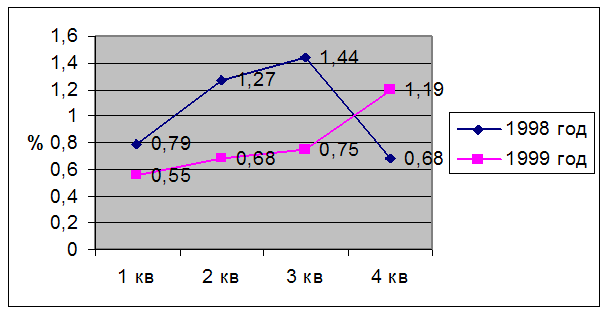

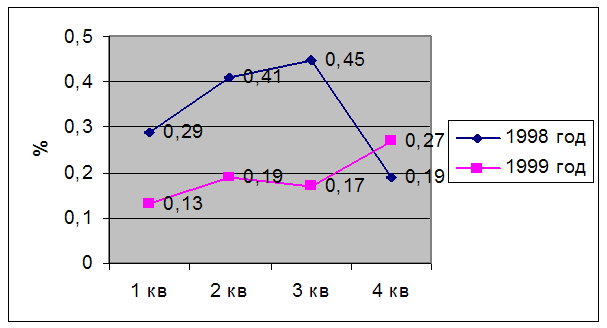

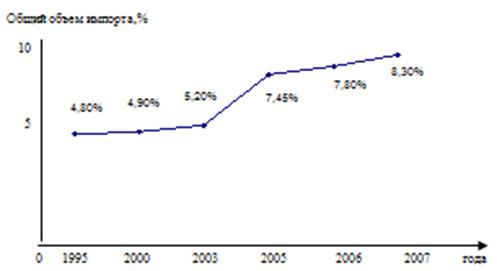

Из данных таблицы видно, что произошло увеличение оборачиваемости всех приведённых показателей. Оборачиваемость дебиторской задолженности увеличилась по сравнению с 2007 годом с 1,39 оборотов в год до 1,94 оборотов, то есть по сравнению с предыдущим годом погашение дебиторской задолженности происходило более быстрыми темпами, хотя эти показатели очень малы. Время оборота дебиторской задолженности составляет 259 дней в 2007 и 186 дней в 2008 году. Это говорит о том, что дебиторская задолженность погашается медленно. Изменение времени оборота по годам представлено на рисунке 2.

Незначительно увеличилась оборачиваемость материальных оборотных средств с 3,3 оборотов в 2007 году до 4,4 оборотов в 2008 году. Соответственно время оборота уменьшилось до 82 дней. Увеличение оборачиваемости в 2008 году произошло за счёт повышения качества продукции, капитального ремонта и обновления основных средств производства.

Рисунок 1 – Изменение времени оборота по годам

Оценим изменение основных средств.

Тенденция уменьшения величины основных средств в течение 3-х лет непрерывно снижалась. В 2005 г. это уменьшение составило 570252 тыс. грн., а в 2007 году 488403 тыс. грн и в 2008 году 477304 тыс. грн. Их доля в имуществе также снижалась. В то же время, как уже отмечалось оборотные средства выросли на 21,2%. Таким образом, темп прироста оборотных средств был в 7 раз выше, чем основных средств. Такую тенденцию можно было бы охарактеризовать положительно, если бы не факторы повлиявшие на их рост, а именно, резкое увеличение количества запасов, которые заморозили часть оборотных средств. Снижение стоимости основных средств обусловлено уменьшением их начальной стоимости вследствие износа, остаточная стоимость ОС уменьшилась с 386210 тыс. грн до 286384 тыс. грн.

Статья «Долгосрочные финансовые вложения» на протяжение двух лет постепенно растёт. В 2007 году она составила 36087 тыс. грн, а в 2008 году произошло увеличение финансовых вложений в 3,42 раза (123512 тыс. грн). Это указывает на то, что предприятие посредством инвестиций решило произвести капитальный ремонт, заменить устаревшее оборудование для повышения качества продукции. В структуре основных средств наибольшую долю составляют основные средства и нематериальные активы, наименьшую долю оборудование и средства, находящиеся в аренде

Рассмотрим изменение реальных активов, характеризующих производственную мощность предприятия. К реальным активам относятся средства предприятия, которые принимают непосредственное участие в производственном процессе:

•основные средства (строка 010–012);

•производственные запасы (строка 080);

•МБП (строка 100).

Рассчитаем стоимость реальных активов и долю их в имуществе:

1. В 2007 году:

Р.А. в 2007 году = 488403 + 85294 = 573697 тыс. грн.

Доля Р.А. в 2007 году =573697 тыс. грн / 833843 х 100% = 68,8%

2. В 2008 году:

Р.А. в 2008 году = 477304 + 110712 = 588019 тыс. грн.

Доля Р.А. в 2008 году =588019 тыс. грн / 895294 х 100% = 65,6%.

В абсолюте сумма реальных активов уменьшилась на 3,3%, что произошло в основном за счёт уменьшения стоимости ОС.

В целом по активу можно отметить некоторое улучшение финансового состояния ОАО «ДМЗ», увеличение доли оборотных средств, улучшение коэффициентов оборачиваемости, и в то же время увеличение доли дебиторской задолженности. Существенным негативным моментом является наличие непокрытого убытка прошлого периода в сумме 123783 тыс. грн и непокрытого убытка отчетного года в сумме 70166 тыс. грн.

2.4 Характеристика источников средств предприятия

Предприятие может приобретать основные, оборотные средства и нематериальные активы за счёт собственных и заёмных (привлечённых) источников (собственного и заёмного капитала). Необходимо отметить, что уменьшение итога баланса сам по ce6e не всегда является показателем негативного положения дел на предприятии. Так, например, при росте активов необходимо анализировать источники в пассиве, послужившие их росту. Если рост активов происходил за счёт собственных источников (нераспределённая прибыль, уставный капитал, резервы и т.д.), то это оптимальный вариант. Если же рост активов произошёл за счёт заёмных средств под высокие проценты годовых и при низкой рентабельности, а также при наличии убытков прошлых лет, то сложившееся положение дел должно настораживать. Наоборот, уменьшение стоимости активов может происходить в частности за счет снижения или полного покрытия убытков прошлых отчетных периодов.

Данные таблицы 4 показывают, что общее увеличение источников составило 61451 тыс. грн или 7%. Этот рост получен за счёт увеличения заемных средств предприятия на 23%, в основном в результате роста кредиторской задолженности. В то же время доля собственных средств сократилась на 40%.

Анализ собственных средств ОАО «ДМЗ»Удельный вес собственных средств предприятия в 2007 году составил 246939 тыс. грн, а в 2008 году их удельный вес резко сократился на 40,7% и составил к концу анализируемого периода 98457 тыс. грн, что вызвано (как уже было отмечено) резким ростом доли заемных средств. Следует отметить, что собственные средства составляли 30% (в 2007 году) и 19% (в 2008 году) от заёмных средств, поэтому можно считать что, продав принадлежащую предприятию часть активов оно не сможет полностью погасить свою задолженность разным кредиторам.

| Показатели | 2007 год | 2008 год | Отклонения | |

| Абсолютное | % | |||

| 1. Всего средств предприятия, тыс. грн (стр. 330) – в том числе: | 833843 | 895294 | 61451 | 107 |

| 2. Собственные средства предприятия, тыс. грн (строка 490); | 246939 | 98457 | -148482 | 40 |

| -то же в% к имуществу | 30 | 11 | -19 | 37 |

| из них: | ||||

| 2.1. Наличие собственных оборотных средств, тыс. грн (строки 495–070) | -181521 | -378847 | -197326 | 48 |

| -то же в% к собственным средствам. | - | - | - | - |

| 3. Заёмные средства, тыс. грн (строки 545+750) | 586904 | 721813 | 134909 | 123 |

| -то же в% к имуществу; | 70 | 81 | 11 | 116 |

| из них: | ||||

| 3.1. Долгосрочные займы, тыс. грн (строка 545); | 58408 | 90614 | 32206 | 155 |

| – в% к заёмным средствам. | 10 | 13 | 3 | 130 |

| 3.2. Краткосрочные кредиты и займы, тыс. грн (строка 600); | 16621 | 20550 | 3929 | 124 |

| – в% к заёмным средствам. | 3 | 2 | -1 | 67 |

| 3.3. Кредиторская задолженность, тыс. грн (610); | 494085 | 610001 | 115916 | 124 |

| – в% к заёмным средствам. | 84 | 85 | 1 | 101 |

Анализ собственных оборотных средств

В 2007 году предприятию не хватало собственных оборотных средств в размере 181521 тыс. грн, а в 2008 году их стало уже не хватать в размере 378847 тыс. грн, что значительно ниже норматива и говорит о недостатке собственных оборотных средств и излишней доли заемных. Поскольку большое значение для устойчивости финансового положения имеет наличие собственных оборотных средств и их изменение, целесообразно изучить образующие его факторы.

Таблица 5 – Расчёт собственных оборотных средств (тыс. грн)

| Показатели | 2007 | 2008 | Отклонения | |

|

|

| +/- |

| |

| 1. Уставный капитал | 90560 | 90560 | 0 |

|

| 2. Дополнительный капитал | 295037 | 291612 | – 3425 |

|

| 3. Резервный капитал | - | - | - |

|

| 4. Амортизационный фонд | - | - | - |

|

| 5. Фонд социальной сферы | - | - | - |

|

| 6. Нераспределённая прибыль прошлых лет | - | - | - |

|

| 7. Нераспределённая прибыль отч. года | - | - | - |

|

| Итого собственных средств | 385597 | 382172 | -3425 |

|

| Исключается: |

| |||

| 1. Нематериальные активы | 10171 | 10016 | -155 |

|

| 2.0сновные средства | 386210 | 286384 | -99826 |

|

| 3. Незавершённое капвложения | 52215 | 53756 | 1541 |

|

| 4. Долгосрочные финансовые вложения | 36087 | 123512 | 87425 |

|

| Итого внеоборотных активов | 484683 | 473668 | -11015 |

|

| 5. Убыток отчётного года | 0 | 70166 | 70166 |

|

| Итого исключается: | 484683 | 513834 | 29151 |

|

| Итого собственных оборотных средств | -99086 | -131662 | +32576 |

|

Из данных таблицы 5 видно, что на уменьшение собственных оборотных средств в наибольшей степени повлияло уменьшение стоимости основных средств, а также рост убытков в прошлом и отчётном периоде (см. баланс). Данное снижение составляет наибольший уровень влияния на общее изменение собственных оборотных средств.

Анализ заёмных средств ОАО «ДМЗ»Поскольку заемные средства выросли за отчётный год, а доля собственных сократилась, то необходимо более детально рассмотреть влияние каждой статьи на прирост заемных средств. Кредиты банков, задолженность за имущество в аренде, реструктуризированные долги отсутствуют. Краткосрочные кредиты и займы составили 20550 тыс. грн в 2008 году или 2% от всех заемных средств, при их величине 16621 тыс. грн в 2007 году.

На 24% возросла кредиторская задолженность, которая составляет наибольший удельный вес в заемных средствах – 85% в 2008 году. Причем ее увеличение с 494085 тыс. грн до 610001 тыс. грн не перекрывается увеличением денежных средств и краткосрочных финансовых вложений. Это влечет за собой ухудшение платежеспособности предприятия. Поэтому необходимо более детально изучить состав кредиторской задолженности. Рассмотрим таблицу 6.

Анализируя изменения в составе и структуре кредиторской задолженности, приведённые в таблице, можно отметить что произошли существенные изменения в следующих статьях:

· задолженность поставщикам и подрядчикам увеличилась за 2 года на 7965 тыс. грн, при удельном весе во всей кредиторской задолженности в 62%.

· незначительно возросла задолженность по оплате труда в 2008 году на 238 тыс. грн. Предприятию не хватает средств как в прошлом, так и в этом году для выплаты заработной платы в полном объёме;

· произошло уменьшение задолженности перед бюджетом на 23304 тыс. грн или почти в 6,5 раз;

· менее значительными темпами произошло увеличение по остальным статьям: так задолженность по социальному страхованию и обеспечению выросла к концу 2008 года на 683 тыс. грн. Следует также отметить, что в 2008 году статья «Авансы полученные» увеличились на 21058 тыс. гривен и «Прочие кредиторы» в размере 57340 тыс. грн, при их размере в 2007 году – 609 тыс. грн.

Таблица 6 – Анализ состава и структуры кредиторской задолженности

|

Расчёты с кредиторами | 2007 год | 2008 год | Изменение за отчётный период | |||

|

| Сумма, тыс. грн | Удельный вес, % | Сумма, тыс. грн | Удельный вес, % | Сумма, тыс. грн | % |

| 1. С поставщиками и подрядчиками | 383929 | 38 | 391894 | 62 | 7965 | +24 |

| 2. По оплате труда | 4288 | 1 | 4526 | 1 | 238 | 0 |

| 3. По социальному страхованию и обеспечению | 7666 | 2 | 8349 | 2 | 683 | 0 |

| 4. Задолженность перед бюджетом | 27567 | 5 | 4263 | 1 | -23304 | -4 |

| Итого кредиторская задолженность | 528496

|

| 631199

|

| 102703 | +19 |

В целом можно отметить ухудшение структуры кредиторской задолженности связанное с ростом доли «больных» статей (задолженность перед поставщиками, задолженность по оплате труда). Из-за больших отсрочек по платежам у предприятия могут возникнуть проблемы с поставками, ущерб репутации фирмы из-за неблагоприятных отзывов кредиторов, судебные издержки по делам, возбужденным поставщиками.

В то же время в 2008 году произошло сокращение доли задолженности перед бюджетом на 4%.

Снижению задолженности должно способствовать эффективное управление ею посредством анализа давности сроков. Такой анализ выявляет кто из кредиторов, долго ждет оплаты и скорее всего начнет проявлять нетерпение. ОАО «ДМЗ» необходимо, прежде всего, рассчитаться с долгами перед бюджетом, по социальному страхованию и обеспечению, так как отсрочки по этим платежам, обычно влекут за собой выплату штрафов (пени). Затем необходимо четко структурировать долги перед поставщиками и подрядчиками, и выявить какие из них требуют безотлагательного погашения. На ОАО «ДМЗ» рекомендуется прибегнуть к механизму взаимозачетов.

2.5 Анализ формирования и распределения прибыли

Различные стороны производственной, сбытовой, снабженческой и финансовой деятельности предприятия получают законченную денежную оценку в системе показателей финансовых результатов. Обобщённо наиболее важные показатели финансовых результатов деятельности предприятия представлены в форме №2 «Отчёт о финансовых результатах и их использовании». К ним относятся:

•прибыль (убыток) от реализации продукции;

•прибыль (убыток) от прочей реализации;

•доходы и расходы от внереализационных операций;

•балансовая прибыль;

•чистая прибыль и др.

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия. Важнейшими среди них являются показатели прибыли, которая в условиях перехода к рыночной экономике составляет основу экономического развития предприятия. Рост прибыли создаёт финансовую базу для самофинансирования, расширенного производства, решение проблем социальных и материальных потребности трудового коллектива. За счёт прибыли выполняются также часть обязательств предприятия перед бюджетом, банками и другими предприятиями и организациями. Таким образом, показатели прибыли становятся важнейшими для оценки производственной и финансовой деятельности предприятия. Они характеризуют степень его деловой активности и финансового благополучия.

Конечный финансовый результат деятельности предприятия – это балансовая прибыль или убыток, который представляет собой сумму результата от реализации продукции (работ, услуг); результата от прочей реализации; сальдо доходов и расходов от внереализационных операций.

Анализ финансовых результатов деятельности предприятия включает в качестве обязательных элементов исследование:

1. Изменений каждого показателя за текущий анализируемый период

2. Исследование структуры соответствующих показателей и их изменений

3. Исследование влияние факторов на прибыль

Для проведения анализа рассчитаем таблицу 7, используя данные отчётности предприятия из формы №2.

Таблица 7 – Показатели производственной и финансово-экономической деятельности ОАО «Донецкий металлургический завод», тыс. грн

| Наименование показателя | 1997 | 1998 | 2007 | 2008 |

| Чугун (тыс. тонн) | 394,916 | 457,9 | 414,750 | 460,115 |

| Сталь мартеновская (тыс. тонн) | 670,390 | 803,609 | 786,624 | 810,595 |

| Сортовой прокат (тыс. тонн) | 635,599 | 764,317 | 129,242 | 174,713 |

| Листовой прокат (тыс. тонн) | 183,128 | 161,499 | 182,955 | 208,281 |

| Объем производства товарной продукции в действующих ценах (млн. грн.) | 403,721 | 536,07 | 333,10 | 565,495 |

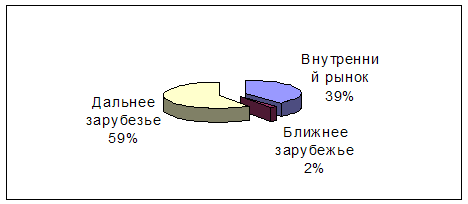

| Объем реализованной товарной продукции (млн. грн.) | 437,278 | 657,775 | 333,10 | 558,16 |

| В т.ч. на экспорт (млн. грн.) | – | – | 89,50 | 130,04 |

| Балансовая прибыль (убыток) млн. грн. | -2,73 | -52.478 | -46,60 | 85,479 |

| Рентабельность реализованной продукции (%) | -7,7 | -0,1 | -1,33 | 19,31 |

| Соотношение кредиторской задолженности к дебиторской (%) | – | – | 2,10 | 1,68 |

| Перечислено в бюджеты всех уровней (млн. грн.) | – | – | 20,50 | 29,57 |

| Уровень бартерных операций (%) | – | – | 67,10 | 45,20 |

Из данных таблицы видно, что балансовая прибыль в 2008 году увеличилась по сравнению с 1997 годом 200%. Таким образом наметилась положительная тенденция изменения величины балансовой прибыли, т. к. за последние 3 года ОАО «ДМЗ» работало убыточно.

Увеличению балансовой прибыли способствовало:

¨ Увеличение прибыли от финансово-хозяйственной деятельности на 85 млн. гривен.

На вышеуказанное увеличение повлияло:

· Увеличение объёмов производства (в среднем на 15% по каждому виду продукции, такие как чугун, прокат и т.д.);

· Проведённое капстроительство и перевооружение производство, послужившее повышению качества продукции и снижения её себестоимости.

2.6 Анализ рентабельности

В условиях рыночных отношений велика роль показателей рентабельности продукции, характеризующих уровень прибыльности (убыточности) её производства. Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия. Они характеризуют относительную доходность предприятия, измеряемую в процентах к затратам средств или капитала с различных позиций.

Показатели рентабельности – это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования. Основные показатели рентабельности можно объединить в следующие группы:

1. Рентабельность продукции, продаж (показатели оценки эффективности управления);

2. Рентабельность производственных фондов;

3. Рентабельность вложений в предприятия (прибыльность хозяйственной деятельности).

1. Рентабельность продукции.

Рентабельность продукции показывает, сколько прибыли приходится на единицу реализованной продукции. Рост данного показателя является следствием роста цен при постоянных затратах на производство реализованной продукции (работ, услуг) или снижения затрат на производство при постоянных ценах, то есть о снижении спроса на продукцию предприятия, а также более быстрым ростом цен чем затрат.

Показатель рентабельности продукции включает в себя следующие показатели:

1.Рентабельность всей реализованной продукции, представляющую собой отношение прибыли от реализации продукции на выручку от её реализации (без НДС);

2.Общая рентабельность, равная отношению балансовой прибыли к выручке от реализации продукции (без НДС);

3.Рентабельность продаж по чистой пробыли, определяемая как отношением чистой прибыли к выручке от реализации (без НДС);

4.Рентабельность отдельных видов продукции. Отношение прибыли от реализации данного вида продукта к его продажной цене.

Расчёт данных показателей по ОАО «ДМЗ» представлен в таблице 8.

Таблица 8 – Показатели рентабельности продукции ОАО «ДМЗ», тыс. грн

| Показатели | 1998 | 2007 | 2008 | Отклонения + /- | |

| 2007 от 1998 | 2008 от 2007 | ||||

| 1. Выручка от реализации товаров, работ, услуг, тыс. грн | 657,8 | 333,1 | 558,2 | -324,6 | +225,1 |

| 2. Прибыль от реализации | - | - | 184,4 | - | 184,4 |

| 3. Балансовая прибыль | -52,5 | – 46,6 | 85,4 | +5,9 | +132 |

| 4. Чистая прибыль | - | - | 59,8 | - | +59,8 |

| Расчетные показатели (%) | |||||

| 1. Рентабельность всей реализованной продукции | -0,1 | -1,33 | 19,31 | -18,1 | -1 |

| 2. Общая рентабельность | -8 | -14 | 15 | -6 | +29 |

| 3. Рентабельность продаж по чистой прибыли | - | - | 10 | - | +10 |

2. Рентабельность вложений предприятия.

Рентабельность вложений предприятия – это следующий показатель рентабельности, который показывает эффективность использования всего имущества предприятия.

Среди показателей рентабельности предприятия выделяют 5 основных:

1. Общая рентабельность вложений, показывающая какая часть балансовой прибыли приходится на 1 руб. имущества предприятия, то есть насколько эффективно оно используется.

2. Рентабельность вложений по чистой прибыли;

3. Рентабельность собственных средств, позволяющий установить зависимость между величиной инвестируемых собственных ресурсов и размером прибыли, полученной от их использования.

4. Рентабельность долгосрочных финансовых вложений, показывающая эффективность вложений предприятия в деятельность других организаций.

5. Рентабельность перманентного капитала. Показывает эффективность использования капитала, вложенного в деятельность данного предприятия на длительный срок.

Необходимая информация представлена в таблице 9.

Таблица 9 – Показатели рентабельности, тыс. грн.

| Показатели | 1998 | 2007 | 2008 |

| 1. Прибыль балансовая | -52,5 | – 46,6 | 85,4 |

| 2. Прибыль чистая | - | - | 59,8 |

| 3. Среднегодовая стоимость имущества | 783632 | 833843 | 895294 |

| 4. Собственные средства | 570252 | 488403 | 477304 |

| 5. Доходы от участия в других организациях | - | - | - |

| 7. Долгосрочные заёмные средства | 79590 | 58408 | 90614 |

Похожие работы

... ритмичности, коэффициент вариации. 2. Анализ использования материальных ресурсов на предприятии на примере ОАО «Донецкий металлургический завод». 2.1. Анализ эффективности использования материальных ресурсов. Повышение эффективности использования материальных ресурсов обуславливает сокращение материальных затрат на производство продукции, снижение её себестоимости и рост прибыли. Все ...

... 50 млн. долларов в виде поставки оборудования, обеспечения технико-экономического обоснования проекта, проведения консалтинговых и сопутствующих инжиниринговых работ. Инвестиции, целевым способом, должны были быть направлены на модернизацию электросталеплавильного производства Донецкого металлургического завода. Возвратность инвестиций, согласно условиям некоммерческого конкурса, обеспечивается из ...

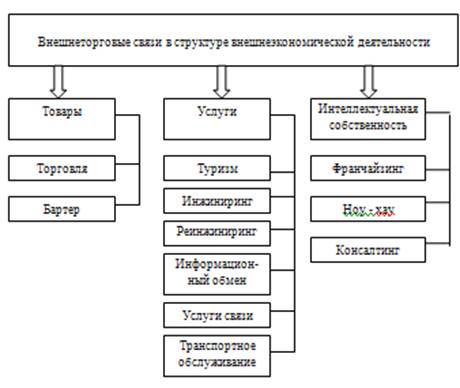

... убытки из-за простоя транспортных средств и штрафов за просрочку платежей. Другой важный фактор – информационный. Глава 2. ИССЛЕДОВАНИЕ РИСКОВ ВЭД ДОНЕЦКОГО МЕТАЛЛУРГИЧЕСКОГО ЗАВОДА 2.1 Внешнеэкономическая деятельность Донецкого металлургического завода ОАО «Донецкий металлургический завод» - одно из старейших и ведущих предприятий города. Основан в 1872 году. В настоящее время в цехах ...

... , предложения, цен, с регулирующим воздействием органов государственной власти и международных организаций, с политической обстановкой в мире и в стране и т.п. Финансовая система внешнеэкономической деятельности металлургических предприятий рассматривается как система финансовых отношений, осуществляемых финансовыми подразделениями во взаимосвязи с другими предприятиями и сторонними организациями ...

0 комментариев