Навигация

Финансовый анализ

1. Финансовый анализ.

2. Анализ финансового состояния.

Финансовый анализ – более широкое понятие, так как оно включает анализ финансового состояния и анализ эффективности использования ресурсов предприятия, себестоимости его продукции, ассортиментной политики, а также анализ других направлений деятельности предприятия. Он является неотъемлемой частью разработки практически всех видов бизнес-планов и существенным элементом управления финансами в целом.

Анализ финансового состояния – это комплексное понятие, которое характеризуется системой финансовых показателей, оценивающих его платежеспособность, финансовую устойчивость, деловую активность, финансовые результаты и рентабельность работы организации.

Также различают внешний и внутренний анализ финансового состояния.

Внутренний анализ осуществляется с целью повышения эффективности управления предприятием и разработки управленческих решений, его результаты используются для планирования, контроля и составления прогнозов развития предприятия.

Внешний анализ может осуществляться всеми субъектами, интересующимися деятельностью предприятия в зависимости от своих интересов с использование данных публичной отчетности.

Под предметом финансового анализа необходимо понимать динамику финансовых показателей и причины их изменения, влияние изменения финансовых показателей друг на друга и на финансовое состояние предприятия в целом.

Таким образом, экономический анализ способствует повышению обоснованности бизнес-планов и нормативов, определению экономической эффективности использования материальных, трудовых и финансовых ресурсов, выявлению и измерению внутренних резервов, усилению контроля за выполнением и оптимизацией хозяйственных решений.

1.2 Методические подходы к анализу финансового состояния и финансовой устойчивости предприятия

Основная цель финансового анализа – получение максимального количества наиболее информативных параметров, дающих объективную картину финансового состояния организации, ее прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами.

Не менее важное значение в организации анализа имеет методическое его обеспечение. От того, какие методики анализа используются на предприятии, зависит его результативность. Особое значение имеет разработка собственных или адаптация готовых компьютерных программ, позволяющих оперативно и комплексно исследовать результаты хозяйственной деятельности с использованием экономико-математических методов.

Анализ финансово-экономического состояния предприятия проводится с помощью совокупности методов и рабочих приемов (методологии), позволяющих структурировать и идентифицировать взаимосвязи между основными показателями. Под методами финансового анализа понимаются способы подхода к изучению изменения финансовых показателей и взаимосвязей между ними.

При выполнении анализа выделяются следующие этапы:

– 1 этап – уточняются объекты, цель и задачи анализа, составляется план аналитической работы;

– 2 этап – разрабатывается система синтетических и аналитических показателей, с помощью которых характеризуется объект анализа;

– 3 этап – собирается и подготавливается к анализу необходимая информация;

– 4 этап – проводится сравнение фактических результатов хозяйствования с показателями плана исследуемого периода, фактическими данными прошлых периодов, с достижениями ведущих предприятий, средними по отрасли и т.д.;

– 5 этап – изучаются факторы и определяется их влияние на результаты деятельности предприятия;

– 6 этап – выявляются неиспользованные и перспективные резервы повышения эффективности производства;

– 7 этап – происходит оценка результатов хозяйствования с учетом действия различных факторов и выявленных неиспользованных резервов, разрабатываются мероприятия по их использованию.

Выделяют следующие типы анализа:

1) Горизонтальный (временной) анализ – сравнение каждой позиции отчетности с предыдущим периодом;

2) Вертикальный (структурный) анализ – определение структуры итоговых показателей с выявление влияния каждой позиции отчетности на результат в целом;

3) Трендовый анализ – сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, то есть основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируются возможные значения показателей в будущем; таким образом, тренд есть перспективный, прогнозный анализ;

4) Анализ финансовых коэффициентов – расчет относительных данных отчетности, выявление взаимосвязей показателей;

5) Сравнительный анализ проводится при сравнении отдельных внутрихозяйственных показателей отчетности фирмы с показателями дочерних фирм, подразделений, а также при сопоставлении показателей данной фирмы с показателями конкурентов, со среднеотраслевыми и средними общеэкономическими данными, с соответствующими показателями прошлых периодов;

6) Факторный анализ позволяет оценить влияние отдельных факторов на результативный показатель как прямым методом дробления результативного показателя на составные части, так и обратным методом, когда отдельные элементы соединяют в общий результативный показатель.

Все методы экономического анализа можно разделить на две большие группы – качественные и количественные. Качественные методы позволяют на основе анализа сделать качественные выводы о финансовом состоянии предприятия, уровне его ликвидности и платежеспособности, инвестиционном потенциале, кредитоспособности организации.

Количественные методы нацелены на то, что в процессе анализа оценить степень влияния факторов на результативный показатель, рассчитать уравнения регрессии для их использования в планировании и прогнозном анализе, найти оптимальное решение по использованию производственных ресурсов.

Количественные методы подразделяются на:

– статистические;

– бухгалтерские (метод двойной записи, балансовый метод);

– экономико-математические.

Способы и приемы количественного анализа включают такие традиционные методы, как:

– использование абсолютных, относительных и средних величин;

– сравнение;

– группировка;

– индексный метод;

– метод цепных подстановок;

– интегральный метод

К статистическим методам экономического анализа относятся:

– статистическое наблюдение – запись информации по определенным принципам и с определенными целями;

– расчеты средних величин;

– ряды динамики – абсолютный прирост, относительный прирост, темпы роста, темпы прироста;

– сводка и группировка экономических показателей по определенным признакам;

– сравнение показателей;

– расчет индексов;

– детализация показателей.

При помощи бухгалтерских методов, а именно балансового метода можно проводить факторный анализ некоторых моделей и определять количественное влияние отдельных факторов на изменение анализируемого показателя. Особенно широко распространено использование данного метода при анализе правильности размещения и использования хозяйственных средств и источников их формирования.

Экономико-математические методы анализа применяются при решении конкретных аналитических задач и включают:

– методы элементарной математики;

– классические методы математического анализа: дифференцирование, интегрирование, вариационное исчисление;

– методы математической статистики, прежде всего корреляционно-регрессивный анализ, который наиболее распространен в практике;

– эконометрические методы;

– методы математического программирования: оптимизация, линейное, квадратичное и нелинейное программирование;

– методы исследования операций: управление запасами, методы технического износа и замены оборудования;

При использовании экономико-математического моделирования отражение действительности осуществляется с помощью математических моделей – формул:

а) Кратные модели – модели деления;

б) Мультипликативные модели – модели умножения;

в) Аддитивная модель – модель сложения или вычитания;

В аналитической работе используются также методы моделирования:

– методы преобразования модели позволяют перейти от модели кратного типа, например, к аддитивной модели;

– методы расширения факторной модели используются при анализе рентабельности;

– методы сокращения факторной модели;

Метод использования абсолютных, относительных и средних величин применяется при анализе довольно часто. Анализ тех или иных показателей, экономических явлений, ситуаций, как правило, начинается с рассмотрения абсолютных величин в натуральных или стоимостных измерителях. Эти показатели являются основными в финансовом учете. В анализе они используются для исчисления средних и относительных величин, которые незаменимы при анализе динамики явлений. С помощью относительных показателей строят временные ряды, которые характеризуют изменение того или иного показателя во времени (по отношению к базисному показателю, принятому за 100%). Аналитичность относительных показателей очевидна при изучении структуры экономического явления (доля в рассматриваемом показателе), при анализе интенсивности использования производственных ресурсов (например, производительность труда, фондоотдача, фондовооруженность и т.д.).

Особенность относительных показателей, которые часто выступают в виде коэффициентов, заключается в том, что их надо интерпретировать, давать им экономическое объяснение. И относительные, и абсолютные количественные показатели сами по себе зачастую недостаточно информативны и требуют дополнительно использования метода сравнения.

Средние величины позволяют обобщить совокупность типичных показателей, сравнить изучаемый признак по разным совокупностям.

Обязательным условием применения метода сравнения выступает сопоставимость показателей по содержанию и структуре (по кругу оцениваемых показателей, по ценам, по структуре выпуска продукции и ее реализации) с целью выявления черт сходства либо различий между ними.

В анализе применяются следующие типы сравнений.

1) Сравнение фактически достигнутых результатов с данными прошлых периодов – сопоставление хозяйственных показателей текущего периода с аналогичными показателями предшествующего периода;

2) Сопоставление фактического уровня показателей с плановыми. Отклонение фактических данных от плановых является объектом дальнейшего анализа;

3) Сравнение с утвержденными нормами расхода ресурсов очень широко используется в практике;

4) Межхозяйственный сравнительный анализ, процессе которого показатели анализируемого предприятия сопоставляются с показателями ведущих предприятий;

5) Сравнение со средними данными по отрасли.

При использовании этого метода необходимо обеспечить сопоставимость данных по ценам (пересчет в цены базисного периода с помощью индексов), по социальным, природным и иным факторам.

Группировка предполагает определенную классификацию явлений и процессов, причин и факторов, их обусловливающих. Далее с помощью экономического анализа устанавливается причинная связь, взаимосвязь показателей, выявляются факторы и проводится факторный анализ, при котором один из показателей, полученных в результате группировки, рассматривается как фактор, влияющий на другой фактор, а второй – как результат влияния первого. Важнейший вопрос при проведении такого рода исследования – выбор интервала группировки. Существует два основных подхода (метода) к его решению.

Первый подход предполагает деление совокупности данных на группы с равными интервалами значений.

Согласно второму подходу интервалы группировки можно выбрать и неравными (возрастающими или убывающими).

Для оценки количественной роли отдельных факторов одним из основных методов является индексный метод, который представляет собой отношение фактического показателя к базовому и такой индекс называется простым. Как правило, в числителе и знаменателе рассчитывается сумма произведений факторов в базовом и отчетном вариантах и индекс называется аналитическим. С помощью индексов в анализе финансово-хозяйственной деятельности решаются следующие основные задачи:

– оценка изменения уровня явления (или относительного изменения показателя);

– выявление роли отдельных факторов в изменении результативного признака;

– оценка влияния изменения структуры совокупности на динамику.

Метод цепных подстановок также широко распространен в проведении экономического анализа предприятия. Сущность данного метода заключается в том, что в исходную базовую формулу для определения результирующего показателя подставляется отчетное значение первого исследуемого фактора. Сравнение полученного результата с базовым значением результирующего показателя и позволяет оценить влияние первого фактора. Далее в полученную при расчете формулу подставляется отчетное значение следующего исследуемого фактора; сравнивая полученный результат с предыдущим определяется влияние второго фактора. Процедура повторяется до тех пор, пока в исходную базовую формулу не будет подставлено фактическое значение последнего из факторов, введенных в модель. При использовании метода цепных подстановок результаты во многом зависят от последовательности подстановки факторов.

При использовании интегрального метода расчеты проводятся на основе базовых значений показателей, а ошибка вычислений (неразложимый остаток) распределяется между факторами поровну.

Также можно выделить такие методы анализа как горизонтальный и вертикальный. Горизонтальный анализ (метод аналитического сравнения) – один из основных методов выявления и оценки изменений технико-экономических показателей в динамике. Вертикальный (или структурный) анализ – это представление отчета в виде относительных величин, что возможно, когда зависимость между показателями и их составными элементами (частными показателями) выражена суммированием. Данный анализ позволяет видеть удельный вес каждого частного показателя в сложном итоговом показателе.

Не менее важное значение в организации анализа имеет его методическое обеспечение. Под методикой необходимо понимать способ наиболее рационального выполнения какой-либо работы путем сочетания и использования различных методов. От того, какие методики анализа используются на предприятии, зависит его результативность.

Похожие работы

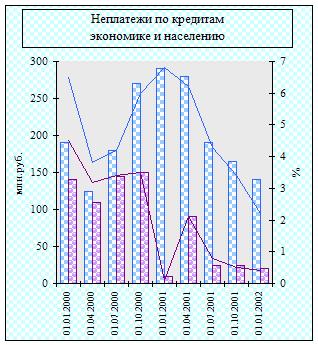

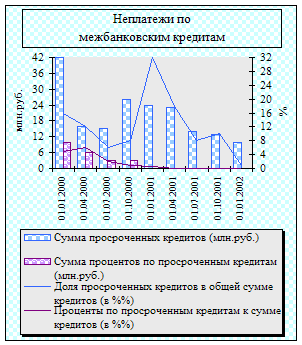

... вероятно не должен превышать 3 - 4 %, а резервы на покрытие убытков по ссудам должны быть не менее величины просроченных кредитов. Рассмотрим метод определения финансовой устойчивости коммерческого банка через показатель достаточности капитала. В целях поддержания ликвидности баланса коммерческими банками на должном уровне и обеспечения экономической устойчивости в их работе, Центральный ...

... Зав. Кафедрой проф. Хорин А.Н.____________ " ____ " ____________ 1996 год ДИПЛОМНАЯ РАБОТА: по специальности 06.05 “Бухгалтерский учет и аудит” на тему: “Анализ платежеспособности и финансовой устойчивости несостоятельного предприятия.” Студент группы У-5-4 Крылов В.Г. __________ Научный руководитель доц. Новиков А.В __________ Научный консультант доц. Умнова Э.А. __________ Москва ...

... и рентабельности. Кроме того, анализ финансовой устойчивости вскрывает имеющиеся недостатки и позволяет наметить пути их устранения. 1.3. Выбор методов анализа управления финансовой устойчивостью МУП РЕМСТРОЙ 1 – это ремонтно - строительное предприятие. В советский период МУП РЕМСТРОЙ 1 получало высокую прибыль (минимальная составляла 15% от выручки), что давало возможность создавать фонды ...

... не в том, чтобы исключить все риски вообще, а в том, чтобы принять разумные, рассчитанные риски в пределах дифференциала. 3.УПРАВЛЕНИЕ ФИНАНСОВОЙ УСТОЙЧИВОСТЬЮ (НА ПРИМЕРЕ ОАО «ЭЛЕКТРОАГРЕГАТ») 3.1.Анализ финансово-хозяйственной деятельности предприятияОткрытое акционерное общество “Электроагрегат” – промышленное предприятие, специализирующееся на выпуске передвижных и стационарных источников ...

0 комментариев