Навигация

Всю нераспределенную прибыль предприятия мы потратим на выплату дивидендов

12. Всю нераспределенную прибыль предприятия мы потратим на выплату дивидендов.

Таблица 16

Баланс доходов и расходов (финансовый план)

| Шифр строки | Разделы и статьи баланса | Сумма, тыс. руб. |

| 1 | 2 | 3 |

| 001 | I. Поступления (приток денежных средств) | |

| 002 | А. От текущей деятельности | |

| 003 | Выручка от реализации продукции, работ, услуг (без НДС, акцизов и таможенных пошлин) | 81 649 |

| 004 | Прочие поступления - всего, в том числе: | 270 |

| 005 | средства целевого финансирования | 210 |

| 006 | поступления от родителей за содержание детей в дошкольных учреждениях | 60 |

| 007 | Прирост устойчивых пассивов | 280 |

| 008 | Итого по разделу А | 82 199 |

| 009 | Б. От инвестиционной деятельности | |

| 010 | Выручка от прочей реализации (без НДС) | 8 200 |

| 011 | Доходы от внереализационных операций | 18 321 |

| 012 | Накопления по строительно-монтажным работам, выполняемым хозяйственным способом | 664 |

| 013 | Средства, поступающие от заказчиков по договорам на НИОКР | 200 |

| 014 | Средства, поступающие в порядке долевого участия в жилищном строительстве | 1 000 |

| 015 | Высвобождение средств из оборота | - |

| 016 | Итого по разделу Б | 28 385 |

| 017 | В. От финансовой деятельности | |

| 018 | Увеличение уставного капитала | |

| 019 | Доходы от финансовых вложений | 5 861 |

| 020 | Увеличение задолженности - всего, в том числе: | 4 488 |

| 021 | получение новых займов, кредитов | 4 488 |

| 022 | выпуск облигаций | |

| 023 | Итого по разделу В | 10 349 |

| 024 | Итого доходов | 120 933 |

| 025 | II. Расходы (отток денежных средств) | |

| 026 | А. По текущей деятельности | |

| 027 | Затраты на производство реализованной продукции ( без амортизационных отчислений и налогов, относимых на себестоимость) | 28 567 |

Разделы баланса доходов и расходов предприятия заполняются на основе данных условия задания и произведенных расчетов:

003 – Из Таблицы 12 (1)

005 – Из Таблицы 11 (2)

006 - Из Таблицы 11 (1)

007 - Из Таблицы 10 (6)

010 - Из Таблицы 4 (3)

011 - Из Таблицы 12 (9)

012 - Из Таблицы 8 (4)

013 - Из Таблицы 11 (4)

014 - Из Таблицы 8 (5)

019 - Из Таблицы 4 (2 860 + 3 001)- доходы по ценным бумагам и прибыль от долевого участия в деятельности других организаций

021 - Из Таблицы 8 (3 488 + 1 000) - долгосрочный кредит банка (производственного назначения и непроизводственного назначения)/

027 - Из Таблицы5 (4.2) – таб.3 (7) –таб.1 (4.2) = 37 368 – 3 673 – 5 128=

= 28 567 тыс. руб.

029 - Из Таблицы 1 (4.2.)

030 - Из Таблицы 13 (7)

031 - Из Таблицы 9 (5)

032 - Из Таблицы 12 (10.5)

033 - Из Таблицы 14 (5)

034 – Из шахматки

037 - Из Таблицы (сумма)

038 - Из Таблицы 8 (8/3)

039 - Из Таблицы 8 (8/4)

040 - Из Таблицы 11(4) +(5)

043 - Из Таблицы 4 (6) + (8)

044 - Из Таблицы 4 (10)

045 - Из Таблицы 4 (12) + таб.11 (12) + таб.11 (1).

049 - Из Таблицы 9 (6)

050 - Из Таблицы 4 (7)

052 - Из Таблицы 14 (12)

053 - Из Таблицы 14 (2)

057: Превышение доходов над расходами:

120 933 – 120 933 = 0

059: Сальдо по текущей деятельности:

82 199 – 56 744 = 25 455 тыс. руб.

060: Сальдо по инвестиционной деятельности:

28 385 – 43 495 = - 15 110 тыс. руб.

061:Сальдо по финансовой деятельности: 10 349 – 20 694 = - 10 345 тыс. руб.

Краткая пояснительная записка к финансовому плану

На основе данных баланса доходов и расходов предприятия можно проанализировать деятельность промышленного общества с ограниченной ответственностью, для этого подведем анализ итогов.

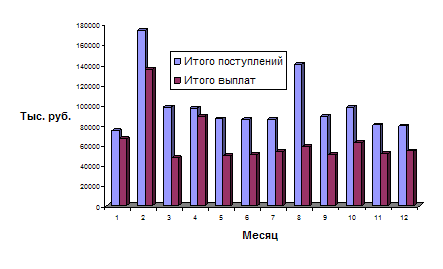

Общий размер доходов организации в планируемом году составляет 120 933 тыс. руб., расходов тоже 120 933 тыс. руб. из них:

1) Доходы от текущей деятельности составляют 82 199 тыс. руб., это 67% от всех доходов предприятия: (82 199 / 120 933) ![]() 100%. В структуре доходов от текущей деятельности преобладает выручка от реализации продукции, работ, услуг (без НДС, акцизов, таможенных пошлин), она составляет 81 649 тыс. руб. - это 99 % доходов от текущей деятельности предприятия (81 649 / 82 199)

100%. В структуре доходов от текущей деятельности преобладает выручка от реализации продукции, работ, услуг (без НДС, акцизов, таможенных пошлин), она составляет 81 649 тыс. руб. - это 99 % доходов от текущей деятельности предприятия (81 649 / 82 199) ![]() 100%.

100%.

Расходы от текущей деятельности составляют 56 744 тыс. руб., это 46 % от всех расходов предприятия (56 744 / 120933) ![]() 100%. Основными видами расходов по данному виду деятельности являются затраты на производство реализованной продукции (без амортизационных отчислений и налогов, относимых на себестоимость) – это 28 567 тыс.руб. или 50%; платежи в бюджет – 20 943 тыс.руб. или 36% и выплата из фонда потребления – 7 980 тыс.руб. или 14%.

100%. Основными видами расходов по данному виду деятельности являются затраты на производство реализованной продукции (без амортизационных отчислений и налогов, относимых на себестоимость) – это 28 567 тыс.руб. или 50%; платежи в бюджет – 20 943 тыс.руб. или 36% и выплата из фонда потребления – 7 980 тыс.руб. или 14%.

Текущая деятельность предприятия строится на принципе хозяйственной самостоятельности, т.е. направляет половину средств на производство в целях извлечения максимальной прибыли.

2) Доходы от инвестиционной деятельности составляют 28 385 тыс. руб., это 23 % от всех доходов предприятия (28 385 / 120 933) ![]() 100%. От инвестиционной деятельности предприятие получает наибольший доход за счет внереализационных операций - 18 321 тыс. руб. - это 64 % доходов от инвестиционной деятельности предприятия (18 321 / 28 718)

100%. От инвестиционной деятельности предприятие получает наибольший доход за счет внереализационных операций - 18 321 тыс. руб. - это 64 % доходов от инвестиционной деятельности предприятия (18 321 / 28 718) ![]() 100% и выручка от прочей реализации (без НДС) – 8 200 тыс. руб., или 28% от общей суммы данного вида доходов.

100% и выручка от прочей реализации (без НДС) – 8 200 тыс. руб., или 28% от общей суммы данного вида доходов.

Расходы от инвестиционной деятельности составляют 43 495тыс. руб., это 35 % от всех расходов предприятия (43 495 / 120 933) ![]() 100%. Среди них преобладают инвестиции в основные фонды и нематериальные активы – это 22 725 тыс. руб. или 52%, расходы по внереализационным операциям – 12 460 тыс. руб. или 28% от расходов по инвестиционной деятельности. Также в структуре данного раздела расходов выделяют расходы по прочей реализации, содержание объектов социальной сферы и затраты на проведение НИОКР.

100%. Среди них преобладают инвестиции в основные фонды и нематериальные активы – это 22 725 тыс. руб. или 52%, расходы по внереализационным операциям – 12 460 тыс. руб. или 28% от расходов по инвестиционной деятельности. Также в структуре данного раздела расходов выделяют расходы по прочей реализации, содержание объектов социальной сферы и затраты на проведение НИОКР.

3) Доходы от финансовой деятельности 10 349 тыс. руб., это 8% от всех доходов предприятия (10 349 / 120 933) ![]() 100%. Доходы по финансовой деятельности на 56% предприятие получает за счет финансовых вложений и на 44% от получения новых займов.

100%. Доходы по финансовой деятельности на 56% предприятие получает за счет финансовых вложений и на 44% от получения новых займов.

Расходы от финансовой деятельности - 20 694 тыс. руб., это 17 % от всех расходов предприятия. Большую часть расходов составляет выплата дивидендов -10 686 тыс. руб. или 51%, отчисления в резервный фонд – 7 000 тыс. руб. или 33%. Остальная часть расходов направляется уплату процентов по долгосрочным кредитам и частичное погашение долгосрочного кредита.

Таким образом, наибольший удельный вес в доходах предприятия занимают доходы от текущей деятельности, а в расходах - расходы от текущей деятельности соответственно.

Что касается взаимоотношений предприятия с кредитной системой, то предприятие является исправным заемщиком. Размер полученного займа в планируемом году составляет 4 488 тыс. руб., это незначительная сумма в доходах предприятия и составляет 3% от всего объема доходов. Предприятие своевременно уплачивает проценты по долгосрочным ссудам в размере 808 тыс. руб. Также в будущем году согласно финансовому плану погасит долгосрочный кредит в размере 2200 тыс. руб., что составляет 49% от общей суммы полученного займа.

Что касается взаимоотношений с бюджетом, то предприятие является исправным налогоплательщиком и не уклоняется от уплаты налогов. Платежи в бюджет составляют в общей сумме 20 943 тыс. руб., это 17% в структуре расходов предприятия.

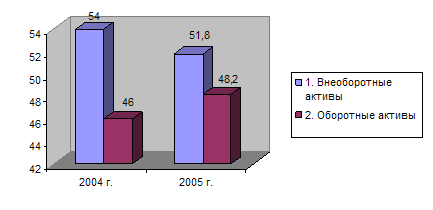

Дадим характеристику источников финансирования капитальных вложений во внеоборотные активы:

1) источники вложений производственного назначения:

- долгосрочный кредит банка – 3488 тыс. руб. (20%);

- амортизационные отчисления – 3673 тыс. руб. (22%);

- прибыль – 8900 тыс. руб. (54%);

- плановые накопления по смете на СМР – 664 тыс.руб. (4%).

Итого вложений – 16 725 тыс.руб.

2) источники вложений непроизводственного назначения:

- прибыль – 4000 тыс. руб. (66%);

- поступления средств на жилищное строительство в порядке долевого

участия – 1000 тыс.руб. (17%);

- долгосрочный кредит банка –1000 тыс. руб. (17%).

Итого вложений– 6000 тыс. руб.

В своем распоряжение предприятие имеет достаточно прибыли на плановые мероприятия. Так прибыль планируемого года составила 53 276 тыс. руб. Рассмотрим ее распределение:

- размер налога на прибыль – 12 066 тыс. руб.;

- отчисления в Резервный Фонд – 7000 тыс. руб.;

- отчисления в Фонд Потребления всего – 7980 тыс. руб., из них: выплата материальной помощи работникам – 4980 тыс. руб.; удешевление питания в столовой – 1500 тыс. руб.; на выплату вознаграждения по итогам года – 1500 тыс. руб.;

- погашение долгосрочного кредита – 2200 тыс. руб.;

- налог на прочие доходы 9% – 270 тыс. руб.;

- налоги, выплачиваемые из прибыли– 1200 тыс. руб.;

- на капитальные вложения во внеоборотные активы всего –

12 900 тыс. руб., из них: производственного назначения – 8900тыс. руб.;непроизводственного назначения – 4000 тыс. руб.;

- выплата дивидендов – 10 686 тыс. руб.

Согласно финансовому плану можно сделать вывод о том, что предприятие обеспечено финансовыми ресурсами. Доходы предприятия

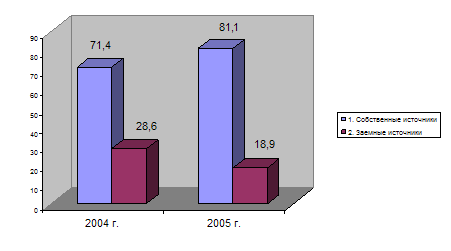

(120 933 тыс. руб.) равны его расходам (120 933 тыс. руб.). К собственным источникам формирования финансовых ресурсов относятся: выручка от продаж, прирост устойчивых пассивов, операционные доходы, внереализационные доходы, накопления по СМР, выполняемые хозяйственным способом. К привлеченным источникам формирования финансовых ресурсов относятся: средства целевого финансирования; поступления от родителей за содержание детей в дошкольных учреждениях; средства, поступающие от заказчиков по договорам НИОКР; долгосрочный кредит банка.

Сальдо по текущей деятельности положительное (+ 25 455 тыс. руб.), так как доходы от текущей деятельности больше расходов по текущей деятельности. И предприятие покрывает свои расходы на производство реализованной продукции. А сальдо по инвестиционной деятельности отрицательное (-15 110 тыс. руб.). Данное положение возникло по причине большой доли денежных средств в данном виде деятельности, направленном на капитальные вложения производственного и непроизводственного назначения. Сальдо финансовой деятельности тоже отрицательное (-10 345 тыс. руб.). Отрицательное сальдо по финансовой деятельности может считаться негативным фактом только отчасти, т.к. возникло в результате отчисления в резервный фонд для обеспечения стабильной деятельности, а также на уплату процентов по долгосрочному кредиту, ушедшему на капитальные вложения, и со значительными средствами, направляемыми на выплату дивидендов.

Однако отрицательные сальдо по финансовой и инвестиционной деятельности перекрывает положительное – по текущей деятельности, поэтому предприятие работает безубыточно.

В условиях рыночных отношений целью предпринимательской деятельности является получение прибыли. В данном примере предприятие получает прибыль в результате своей деятельности и, несмотря на то, что вынуждено пользоваться заемными средствами в виде долгосрочного кредита банка, который составляет 3% от объема доходов предприятия, оно имеет достаточно собственных средства для развития производства. Финансовый план помог проверить реальность источников поступления средств и обоснованность расходов, а также принять решения о возможностях погашения долгосрочного кредита и выплаты дивидендов.

Заключение

В данной курсовой работе были рассмотрены вопросы финансового планирования на предприятии. В первой части рассматриваются теоретические аспекты анализа финансов и финансового плана предприятия, а во второй части приведены все практические расчеты финансового плана предприятия на основе предложенных данных.

Изучив теоретические основы финансового планирования, можно сделать вывод о том, что жизнедеятельность фирмы невозможна без планирования, "слепое" стремление к получению прибыли может привести к быстрому краху. Современная экономическая ситуация, связанная с переходом к рыночным отношениям, диктует предприятиям новый подход к внутрифирменному планированию. Планирование необходимо любой организации, которая намеревается предпринимать какое-то действие в будущем. Предприятия вынуждены искать такие формы и модели планирования, которые обеспечивали бы максимальную эффективность принимаемых решений.

Финансовое планирование воплощает выработанные стратегические цели в форму конкретных финансовых показателей, осуществляет поиск источников финансирования инвестиционных проектов, а также оценивает возможности предприятия в принятии верных управленческих решений.

Основные задачи финансового планирования деятельности предприятия выражаются в контроле за финансовым состоянием, платежеспособностью и кредитоспособностью предприятия; в обеспечении необходимыми финансовыми ресурсами производственной, инвестиционной и финансовой деятельности; а также в выявлении внутрихозяйственных резервов увеличения прибыли за счет экономного использования денежных средств.

Планирование финансовых показателей осуществляется посредством определенных методов. В финансовом планировании используются такие методы планирования финансовых показателей, как метод экономического анализа, нормативный метод, метод балансовых расчетов, метод денежных потоков, метод многовариантности расчетов и методы экономико-математического моделирования.

Финансовые планы можно разделить на перспективные, текущие и оперативные. Перспективный план охватывает период более от 1 года до 5 лет и содержит разработку финансовой стратегии и финансовой политики предприятия. Стратегический финансовый план определяет важнейшие показатели, пропорции и темпы расширенного воспроизводства, является главной формой реализации целевых установок. Он составляет коммерческую тайну.

Текущее финансовое планирование осуществляется на основе показателей перспективного плана и представляет собой его конкретизацию применительно к предстоящему году. Текущий финансовый план создается на период, равный одному году. Для достижения точности результата осуществляют дробление планового периода на полугодие или квартал.

Оперативное финансовое планирование дополняет текущее, способствует осуществлению повседневного эффективного контроля и финансового успеха предприятия.

Итак, основной целью любой коммерческой организации является получение прибыли, а это невозможно без тщательного планирования всех финансовых потоков и процессов предприятия, внешних и внутренних связей. В данной курсовой работе на примере коммерческой организации ООО «Рубикон» применяется метод планирования прибыли на текущий год.

Рыночная экономика требует от предпринимательских организаций качественного финансового планирования, так как за все негативные последствия и просчеты разрабатываемых планов ответственность несут сами организации, это сказывается в первую очередь на их прибыли. Многие проблемы внутрифирменного финансового планирования могут решаться посредством применения новых современных технологий планирования.

Финансовый план призван обеспечить финансовыми ресурсами предпринимательский план хозяйствующего субъекта и оказывает большое влияние на экономику предприятия. В финансовых планах происходит соизмерение намечаемых затрат на осуществление деятельности с реальными возможностями, и в результате корректировки достигается материально-финансовая сбалансированность. Статьи финансового плана связаны со всеми экономическими показателями работы организации и увязаны с основными разделами предпринимательского плана.

Таким образом, финансовое планирование оказывает воздействие на все стороны деятельности хозяйствующего субъекта посредством выбора объектов финансирования, направление финансовых средств и способствует рациональному использованию трудовых, материальных и денежных ресурсов.

В расчетной части курсовой работы был составлен баланс доходов и расходов (финансовый план). На основе рассчитанного финансового плана в краткой пояснительной записке дана характеристика величины и структуры доходов, расходов, взаимоотношений с кредитной системой и бюджетом. Также сделаны выводы об обеспеченности предприятия финансовыми ресурсами, структуре источников их формирования.

Подводя итоги данной курсовой работы, можно сделать следующий вывод: жизнедеятельность фирмы невозможна без эффективного финансового планирования.

Список литературы

Книги одного и более авторов:

1) Большаков С.В. Финансы предприятий: теория и практика. Учебник – М.: Книжный мир, 2006.

2) Бринк И.Ю., Савельева Н.А.: Бизнес-план предприятия. Теория и практика/ Серия «Учебники, учебные пособия». Ростов н/Д: Феникс, 2002.

3) Бухалков М.И. Внутрифирменное планирование: Учебник. – 2-е изд., испр. и доп. – М.: ИНФРА-М, 2004.

4) Бухалков М. И. Планирование на предприятии. – М.: ИНФРА-М, 2005.

5) Лихачева О.Н. «Финансовое планирование на предприятии» «Проспект», 2004г.

6) Павлова Л. Н. Финансы предприятий. – М.: Финансы, ЮНИТИ, 2005.

7) Шевелева Л.И., Хардиков В.В. Финансовое планирование на предприятии.– М.: ООО «Знание», 2006.

Книги авторского коллектива:

8) Деловое планирование: Методы, организация, современная практика./Под редакцией В.И. Попова. М.: Ф и С, 2002.

9) Экономика предприятия/Под ред. В. Я. Горфинкеля. – М.: ЮНИТИ-ДАНА, 2001.

10) Планирование на предприятии/Под ред. А. И. Ильина. – Мн.: Новое знание, 2005.

11) Планирование и контроллинг: учебник по специальности «Менеджмент организации» /Ю.П. Анискин, А.М.Павлова. – 3-е изд., стер. – Москва: Издательство «Омега-Л», 2007.

12) Финансы организаций (предприятий): учебник для студентов вузов, обучающихся по экономическим специальностям, спец-ти «Финансы и кредит»/ (Н.В. Колчина и др.); под ред. Н.В. Колчиной. – 4-е изд., перераб.и доп. – М.: ЮНИТИ-ДАНА, 2007.

Статьи в журнале:

13)Адамов Н. Особенности финансового планирования в группе компаний / Н. Адамов, Т. Козенкова // Финансовая газета. - 2008.- № 12. - С. 12-13.

14) Станиславчик Е. Параметры и нормативы финансового планирования/ Е. Станиславчик // Финансовая газета. - 2008.- № 10. - С. 13.

Похожие работы

... на единицу продукции(УППЗ), руб./ед.» В заключении финансового раздела излагается стратегия финансирования, т.е. какие источники средств предоставляются. Глава 3. Проблемы совершенствования и пути улучшения финансового планирования на предприятии «ПСБ – филиал ОАО «Тулаоблгаз» 3.1. Составление баланса доходов и расходов (финансового плана) ПСБ – филиала ОАО «Тулаоблгаз». Для составления ...

... этом темп роста показателей составит 110,7 % (по темпу прироста выручки в 2005 г.). ЗАКЛЮЧЕНИЕ Цель работы - оптимизация системы финансового планирования в ООО «Монтажстрой» - достигнута на основе решения следующих задач: -изучены теоретические аспекты планирования на предприятии; -проведен анализ системы планирования на анализируемом предприятии; -проведена оптимизация системы финансового ...

... фирмы подобрать такие методы финансового планирования, чтобы конечный результат оказывался как можно ближе к прогнозу. 3. Процесс и этапы финансового планирования Финансовое планирование, как и любой другой его вид – это, во-первых, определение будущего предприятия и его структурных подразделений, во-вторых, проектирование желаемых результатов деятельности предприятия и, в-третьих, выбор ...

... . К1(2004)=29849/10895=2,7 К1(2005)=33228/18098=1,8 Средний срок оборота кредиторской задолженности: 365 К2(2004)=365/2,7=135,2 3 Мероприятия по совершенствованию финансового планирования на предприятии Целью финансовой политики предприятия является построение эффективной системы управления финансами, направленной на достижение стратегических и тактических целей его деятельности. Все ...

0 комментариев