Навигация

Финансовый анализ.

1. Анализ активов и пассивов

Анализ активов проводится в таблице Х. За базовые значения принимаем данные за конец 2003 года, за отчетные – конец 2004 года.

Таблица Х.

Анализ активов.

| Наименование вида активов | Абсолютные значения (Аi) (тыс.руб.) | Удельные веса в % (УВi) | Изменения | ||||

| База (2003) | Отчет (2004) | База (2003) | Отчет (2004) | ИАi тыс.руб | ИУВi % | ИСi % | |

| 1.Внеоборотные активы 2.Оборотные активы | 13401 180572 | 11074 168333 | 7 93 | 6 94 | -2327 -12239 | -17,36 -6,78 | 16 84 |

| Итого | 193973 | 179407 | 100 | 100 | -14566 | - | 100 |

где ИАi – абсолютное изменение,

ИУВi – относительное изменение, %,

ИСi – удельных весов изменение, характеризующих структуру изменений показателей предприятия за анализируемый период, %

![]()

В структуре активов в 2003 году оборотные активы составили 93 %, а внеоборотные – 7 %. В 2004 году удельный вес оборотных активов увеличился и составил 94 %, а внеоборотных – уменьшился, и составил 6 %. Внеоборотные активы в отчетном периоде (в 2004 году) уменьшились по сравнению с базовым (2003 год) на 6,78 %, а оборотные на 17,36 %.

Для детального анализа структуры активов проводится анализ в отношении каждого укрупненного вида активов.

Таблица 4.

Анализ внеоборотных активов.

| Наименование вида активов | Абсолютные значения (Аi) | Удельные веса в % (УВi) | Изменения | ||||

| База (2003) | Отчет (2004) | База (2003) | Отчет (2004) | ИАi | ИУВi | ИСi | |

| Внеоборотные активы 1.Нематериальные активы 2.Основные средства 3.Незавершенное строительство 4.Доходы, вложенные в материальные ценности 5.Прочие внеоборотные активы | - 13080 269 - 52 | 17 9182 - 1875 - | - 97,6 2 - 0,4 | 0,2 82,9 - 16,9 - | 17 -3898 -269 1875 -52 | 100 -29,8 -100 100 -100 | -0,7 167,5 11,6 -80,6 2,2 |

| Итого | 13401 | 11074 | 100 | 100 | -2327 | - | 100 |

В структуре внеоборотных активов (таблица 4) в 2003 году основные средства составили 99,8 %, а отложенные финансовые активы – 0,2%. В 2004 году удельный вес основных средств уменьшился и составил 99,7%, а удельный вес отложенных финансовых активов увеличился и составил 0,3%. Основные средства в отчетном периоде (2004 год) по сравнению с базовым (2003 год) возросли на 13,5%, а отложенные финансовые активы – на 0,7%.

Внеоборотные активы увеличились в 2004 году за счет увеличения основных средств.

Данная ситуация, когда наибольшая часть внеоборотных активов представлена основными средствами, характеризует ориентацию на создание материальных условий расширения основной деятельности предприятия.

Таблица 5.

Анализ оборотных активов.

| Наименование вида активов | Абсолютные значения (Аi) | Удельные веса в % (УВi) | Изменения | ||||

| База (2003) | Отчет (2004) | База (2003) | Отчет (2004) | ИАi | ИУВi | ИСi | |

| Оборотные активы 1.запасы в том числе: -сырье, материалы и др. аналогичные ценности -затраты в незавершенном производстве -готовая продукция и товары для перепродажи -товары отгруженные -расходы будущих периодов 2.НДС по приобретенным ценностям 3.Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) 4.Краткосрочные финансовые вложения 5.Денежные средства 6.Прочие оборотные активы | 74106 28674 74 43582 1599 177 24343 77291 2423 1872 537 | 74007 27187 61 44768 1864 128 21916 69104 2424 783 99 | 41,04 38,69 0,10 58,82 2,15 0,24 13,48 42,80 1,34 1,04 0,30 | 43,96 36,74 0,08 60,49 2,52 0,17 13,02 41,05 1,44 0,47 0,06 | -99 -1487 -13 1186 265 -49 -2427 -8187 1 -1089 -438 | -0,13 -5,19 -17,57 2,7 16,57 -27,68 -9,97 -10,59 0,04 -58,17 -81,56 | 0,80 12,15 0,11 -9,69 -2,17 0,40 19,83 66,89 0,01 8,90 3,57 |

| Итого | 180572 | 168333 | 100 | 100 | -12239 | - | 100 |

В структуре оборотных активов (таблица 5) в 2003 году запасы составили 81%, НДС по приобретенным ценностям – 0,4%, дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) – 6,8%, а денежные средства – 11,8%.

В 2004 году удельный вес запасов в структуре оборотных средств уменьшился и составил 76%, удельный вес статьи НДС по приобретенным ценностям и дебиторской задолженности также уменьшились и составили соответственно 0,2% и 3,1%. В 2004 году в структуре оборотных активов появились краткосрочные финансовые вложения, которые составили 15,1%. Это свидетельствует о том, что организация в течение отчетного периода располагала временно свободными денежными средствами, которые она размещала на краткосрочной основе. Удельный вес денежных средств уменьшился и составил 5,6%.

Запасы в 2004 году по сравнению с 2003 годом увеличились на 27%; НДС по приобретенным ценностям уменьшился на 55,3%, дебиторская задолженность уменьшилась на 38,6%, что свидетельствует о постепенном погашении долгов перед организацией за отгруженную продукцию.

Денежные средства уменьшились на 35%. В данном случае это является отрицательной тенденцией, т.к. снижается финансовая устойчивость организации.

Увеличение запасов является отрицательной тенденцией, так как темп роста запасов больше, чем темп роста выручки от реализации товара, что плохо влияет на финансовую устойчивость.

Оборотные активы увеличились в 2004 году за счет увеличения запасов и появления краткосрочных финансовых вложений.

Также для оценки финансового состояния предприятия необходимо провести анализ пассивов.

Таблица 6.

Анализ пассивов.

| Наименование вида пассивов | Абсолютные значения (Аi) | Удельные веса в % (УВi) | Изменения | ||||

| База (2003) | Отчет (2004) | База (2003) | Отчет (2004) | ИАi | ИУВi | ИСi | |

| 1.Капитал и резервы 2. Долгосрочные обязательства 3.Краткосрочные обязательства | 18489 27392 148092 | 7539 19829 152039 | 9,53 14,12 76,35 | 4,20 11,05 84,75 | -10950 -7563 3947 | -59,22 -27,61 2,67 | 75,18 51,92 -27,10 |

| Итого | 193973 | 179407 | 100 | 100 | -14566 | - | 100 |

Из таблицы 6 видно, что за 2004 год произошло значительное изменение в структуре пассивов. Значительное увеличение III раздела баланса является положительной тенденцией в деятельности предприятия.

В структуре пассивов в 2003 году наибольший удельный вес составили краткосрочные обязательства – 53,9%, капитал и резервы составили 45,5%, а долгосрочные обязательства – 0,69%.

В структуре пассивов в 2004 году наибольший удельный вес составили капитал и резервы – 61,8%, удельный вес краткосрочных обязательств уменьшился и составил 37,7%, удельный вес долгосрочных обязательств также уменьшился и составил 0,5%.

В отчетном периоде по сравнению с базовым капитал и резервы увеличились на 74,9%, долгосрочные обязательства – на 9%, а краткосрочные обязательства уменьшились на 10%.

Увеличение капитала и резервов является положительной тенденцией в работе предприятия.

Увеличение долгосрочных обязательств также является положительной тенденцией, так как у предприятия увеличились долгосрочные источники финансирования.

Краткосрочные обязательства уменьшились за счет того, что предприятие погасило задолженность перед участниками (учредителями) по выплате доходов, а также за счет того, что снизилась задолженность по налогам и сборам, что положительно влияет на финансовую устойчивость предприятия.

Пассивы увеличились в 2004 году по сравнению с 2003 годом за счет увеличения статьи капитал и резервы.

Для проведения финансового анализа и расчета структурных показателей необходимо определить величину реального собственного капитала и скорректированных заемных средств.

Расчет реального собственного капитала представлен в таблице 7, а скорректированных заемных средств – в таблице 8.

Таблица 7.

Анализ реального собственного капитала (после 2003 года)

| Наименования показателя | Абсолютные значения (Аi) | Удельные веса в % (Увi) | Изменения | ||||

| База (2003) | Отчет (2004) | База (2003) | Отчет (2004) | ИАi | ИУВi | ИСi | |

| 1.Уставный капитал 2.Собственные акции, выкупленные у акционеров 3.Добавочный капитал 3.Резервный капитал 4.Нераспределенная прибыль 5.Доходы будущих периодов | 40 - 2874 - 15575 - | 236 - - - 7303 - | 0,22 - 15,54 - 84,24 - | 3,13 - - - 96,87 - | 196 - -2874 - -8272 - | 490 - -100 - 53,11 - | -1,79 - 26,25 - 75,54 - |

| Итого реальный собственный капитал | 18489 | 7539 | 100 | 100 | -10950 | - | 100 |

Так как доходы будущих периодов равны о, то реальный собственный капитал равен III разделу баланса.

В структуре реального собственного капитала (таблица 7) наибольший удельный вес в 2003 году составила нераспределенная прибыль – 67,1%, добавочный капитал составил 32,3%, уставный капитал – 0,55% и резервный капитал – 0,05%.

В 2004 году удельный вес нераспределенной прибыли увеличился и составил 81,16%, удельный вес добавочного капитала уменьшился и составил 18,5%, удельный вес уставного и резервного капиталов также уменьшились и составили 0,31% и 0,03% соответственно.

В отчетном периоде по сравнению с базовым уставный, добавочный и резервный капиталы не изменились. Нераспределенная прибыль увеличилась на 111,6%, что является положительной тенденцией, так как нераспределенная прибыль – это один из основных источников финансирования, эту прибыль предприятие может направить на расширение своей деятельности.

Реальный собственный капитал в 2004 году увеличился только за счет увеличения нераспределенной прибыли.

Таблица 8.

Анализ скорректированных заемных средств

| Наименования показателя | Абсолютные значения (Аi) | Удельные веса в % (Увi) | Изменения | ||||

| База 2003 | Отчет (2004) | База (2003) | Отчет (2004) | ИАi | ИУВi | ИСi | |

| 1.Долгосрочные займы и кредиты 2. Отложенные налоговые обязательства 3.Прочие долгосрочные обязательства 4.Краткосрочные займы и кредиты 5.Кредиторская задолженность 6.Задолженность перед участниками по выплате доходов 7.Резервы предстоящих расходов 8.Прочие краткосрочные пассивы | 22174 56 5162 6011 142081 - -- | 19829 - - 10000 142039 - -- | 12,64 0,03 2,94 3,43 80,96 - -- | 11,54 - - 5,82 82,64 - - | -2345 -56 -5162 3989 -42 - - | -10,58 -100 -100 66,36 0,03 - -- | 64,85 1,55 142,75 -110,31 1,16 - - |

| Итого скорректированных заемных средств | 175484 | 171868 | 100 | 100 | -3616 | - | 100 |

В структуре скорректированных заемных средств (таблица 8) наибольший удельный вес в 2003 году составила кредиторская задолженность – 72%, задолженность перед участниками по выплате доходов составила 26,8%, а отложенные налоговые обязательства – 1,2%.

В 2004 году удельный вес кредиторской задолженности увеличился и составил 98,6%, а отложенных налоговых обязательств – 1,4%.

Кредиторская задолженность в 2004 году по сравнению с 2003 году увеличилась на +1301 т.р., что составило 23,7%, отложенные налоговые обязательства – на 9%. Задолженность перед участниками по выплате доходов в 2004 году была погашена.

Кредиторская задолженность увеличилась вследствие увеличения задолженности перед поставщиками и подрядчиками и прочих кредитов, что является отрицательной тенденцией и плохо влияет на финансовую устойчивость организации.

Величина отложенных налоговых обязательств характеризуется суммой, которая должна привести к увеличению налога на прибыль, подлежащего к уплате в бюджет в следующем за отчетным или последующих отчетных периодах. Увеличение отложенных налоговых обязательств является отрицательной тенденцией и также плохо влияет на финансовую устойчивость предприятия.

Скорректированные заемные средства в отчетном периоде уменьшились за счет погашения задолженности перед участниками по выплате доходов.

Для анализа финансового состояния рассчитаем следующие структурные коэффициенты:

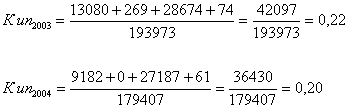

Коэффициент имущества производственного назначения (Кип):

![]()

где ОПС – стоимость основных производственных средств;

НС – незавершенное строительство;

ПЗ – производственные запасы (сырье и материалы);

ЗНП – затраты в незавершенном производстве;

СА – общая стоимость активов.

![]()

Снижение коэффициента имущества производственного назначения является отрицательной тенденцией. Коэффициент снизился вследствие уменьшения производственных запасов, а также увеличения общей стоимости активов.

Данный коэффициент показывает долю имущества производственного назначения в активах. Так как коэффициент в 2003 и в 2004 годах меньше нормативного значения, то это свидетельствует о недостаточной обеспеченности учреждения имуществом, необходимым для организации эффективной деятельности предприятия. В данной ситуации целесообразно пополнение собственного капитала или привлечение долгосрочных заемных средств для увеличения имущества производственного назначения.

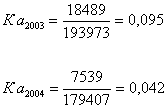

Коэффициент автономии (независимости) (Ка), показывающий долю собственного капитала в общей сумме источников финансирования:

![]()

где РСК – реальный собственный капитал;

СП – общая величина пассивов.

Данный коэффициент означает, что в базовом периоде удельный вес собственных средств в общей сумме капитала составлял 0,46, а в отчетном периоде составил 0,62. В 2004 году он увеличился, вследствие роста собственных средств, и стал соответствовать нормативному значению. Увеличение данного коэффициента является положительной тенденцией.

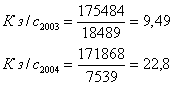

Коэффициент финансового риска (плечо финансового рычага) (Кз/с), характеризующий соотношение заемного и собственного капитала:

![]()

где СЗС – скорректированный размер заемных средств;

РСК - реальный собственный капитал.

Со снижением доли заемных средств в валюте баланса и увеличением собственных, наблюдается уменьшение коэффициента финансового риска на 0,6, что положительно влияет на финансовую устойчивость предприятия.

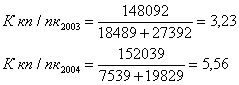

Коэффициент соотношения краткосрочных пассивов и перманентного капитала (Ккп/пк), характеризующий возможность погашения краткосрочных обязательств за счет собственных средств и долгосрочных пассивов:

![]()

где КП – итог раздела баланса «Краткосрочные пассивы» скорректированный на величину «Доходов будущих периодов».

ПК - величина перманентного капитала.

Величина перманентного капитала определяется по формуле :

![]()

где РСК – реальный собственный капитал;

ДП – итог раздела баланса «Долгосрочные пассивы».

Со снижением доли заемных средств в валюте баланса и увеличением собственных средств и долгосрочных пассивов, наблюдается уменьшение коэффициента соотношения краткосрочных пассивов и перманентного капитала на 0,6, что положительно влияет на финансовую устойчивость предприятия. Т.е. в 2004 году предприятие может погасить краткосрочные обязательства за счет собственных средств и долгосрочных пассивов.

Рассчитанные коэффициенты сведены в таблицу 9.

Таблица 9

Анализ структурных коэффициентов

| Наименование показателя | Оптим. значение | База (2003) | Отчет (2004) | Абс. изменение |

| 1.Коэффициент имущества производственного назначения (Кип) | больше 0,5 | 0,22 | 0,20 | -0,02 |

| 2.Коэффициент автономии (независимости) (Ка) | больше 0,5 | 0,095 | 0,042 | -0,053 |

| 3.Коэффициент финансового риска (плечо финансового рычага) (Кз/с) | меньше 1 | 9,49 | 22,8 | 13,31 |

| 4.Коэффициент соотношения краткосрочных пассивов и перманентного капитала (К кп/пк) | меньше 1 | 3,23 | 5,56 | 2,33 |

Так как коэффициент финансового риска и коэффициент соотношения краткосрочных пассивов и перманентного капитала уменьшились, а коэффициент автономии увеличился, можно сказать о том, что финансовое состояние предприятия в 2004 году по сравнению с 2003 годом улучшилось.

Похожие работы

... с определением неиспользованных внутрихозяйственных резервов и ресурсов; д) с обобщением передового опыта и выработкой предложений по его использованию в практике данного предприятия. Финансовый анализ позволяет эффективно управлять финансовыми ресурсами, выявлять тенденции в их использовании, вырабатывать прогнозы развития предприятия на ближайшую и отдаленную перспективу. Не следует ожидать ...

... навыки аналитической работы. Финансовый анализ является существенным элементом финансового менеджмента и аудита. Практически все пользователи финансовых отчетов предприятий применяют методы финансового анализа для принятия решений. Собственники анализируют финансовые отчеты с целью повышения доходности капитала, обеспечения стабильности положения фирмы. Кредиторы и инвесторы анализируют ...

... являются основными экономическими институтами, аккумулирующими колосальные денежные потоки и как следствие являются основными кредитными институтами. ГЛАВА 2. Финансовый анализ в управлении Сберегательным банком РФ. 2.1 Место и роль финансового анализа в управлении Сбербанком. Анализ деятельности учреждений банка с точки зрения доходности, надежности, ликвидности, степени риска, в условиях ...

... могут не быть оптимальными; коэффициенты не улавливают особенностей элементов, участвующих в расчетах коэффициентов. ЧАСТЬ II. Анализ финансового состояния предприятия в динамике Глава 1. СТРУКТУРА, НАПРАВЛЕННОСТЬ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ 1.1. Описание золотодобывающей отрасли в Амурской области На сегодняшний день Амурская область становится основным регионом в России по добыче ...

0 комментариев