Навигация

Оценка финансовой устойчивости

2. Оценка финансовой устойчивости

Финансовое состояние определяют также на основе анализа обеспеченности запасов источниками средств.

Таблица 10

Анализ обеспеченности запасов источниками средств

| Наименование показателей | База (2003) | Отчет (2004) | Изменение |

| 1 | 2 | 3 | 4 |

| 1. Реальный собственный капитал | 18489 | 7539 | -10950 |

| 2. Внеоборотные активы | 13401 | 11074 | -2327 |

| 3. Долгосрочная дебиторская задолженность | - | - | - |

| 4. Наличие собственных оборотных средств (1-2-3) | 5088 | -3535 | -8623 |

| 5. Долгосрочные пассивы | 27392 | 19829 | -7563 |

| 6. Наличие долгосрочных источников формирования запасов (4+5) | 32480 | 16294 | -16186 |

| 7. Краткосрочные кредиты и займы | 6011 | 10000 | 3989 |

| 8. Общая величина основных источников формирования запасов (6+7) | 38491 | 26294 | -12197 |

| 9. Общая величина запасов + НДС | 98449 | 95923 | -2526 |

| 10.Излишек (+) или недостаток (-) собственных оборотных средств (4-9) | -93361 | -99458 | -6097 |

| 11.Излишек (+) или недостаток (-) долгосрочных источников формирования запасов (7-9) | -92438 | -85293 | 7145 |

| 2.Излишек (+) или недостаток (-) общей величины основных источников формирования запасов (8-9) | -59508 | -68999 | -9491 |

| 13. Тип финансовой ситуации | Кризисная финансовая ситуация | ||

Анализ обеспеченности запасов источниками средств (таблица 10) показал, что у предприятия в базисном и отчетном периоде недостаток долгосрочных источников формирования запасов, общей величины источников формирования запасов и собственных оборотных средств, таким образом, финансовая ситуация является кризисной. Однако в 2004 году наблюдается уменьшение недостатка собственных оборотных средств (вследствие увеличения реального собственного капитала и внеоборотных активов), а также недостатка общей величины основных источников формирования запасов (вследствие увеличения собственных оборотных средств), что является положительной тенденцией.

Для того чтобы предприятие вышло из кризиса, ему необходимо обоснованно снизить уровень запасов, увеличить реальный собственный капитал. Реальный собственный капитал можно увеличить за счет нераспределенной прибыли.

Для анализа финансовой устойчивости рассчитаем следующие показатели:

1. Коэффициент маневренности (Км), показывающий какая часть собственного капитала находится в мобильной форме:

![]()

где СОС – собственные оборотные средства;

РСК – реальный собственный капитал.

Коэффициент маневренности в 2003 году составил 0,34, в 2004 году он увеличился и составил 0,6, что стало соответствовать нормативному значению.

Увеличение данного коэффициента положительно влияет на финансовую устойчивость предприятия. Коэффициент маневренности значительно увеличился (в 3 раза) за счет увеличения собственных оборотных средств.

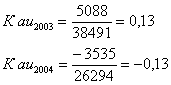

2. Коэффициент автономии источников формирования средств (Каи), характеризующий долю собственных оборотных средств в общей сумме источников:

![]()

где СОС – собственные оборотные средства;

ОИ - общая величина основных источников формирования запасов.

Коэффициент автономии источников формирования средств в 2003 году составил 0,96, а в 2004 – 0,98. Увеличение данного коэффициента означает снижение зависимости предприятия от заемных источников финансирования хозяйственного кругооборота. Данное значение коэффициент показывает, что основная масса источников формирования средств представлена собственными оборотными средствами.

Данный коэффициент увеличился за счет увеличения доли собственных оборотных средств в общей величине основных источников формирования запасов.

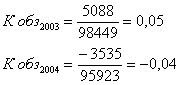

3. Коэффициент обеспеченности запасов собственными источниками (Кобз), показывающий степень покрытия материальных запасов собственными средствами или необходимость привлечения заемных средств:

![]()

где СОС – собственные оборотные средства;

ОЗ – общая величина запасов( с НДС).

Нормальное ограничение для данного коэффициента 0,6-0,8.

Кроме того, должно удовлетворятся неравенство Кобз>=Каи.

Коэффициент обеспеченности запасов собственными источниками в 2003 году составил 0,3, а в 2004 – 0,63. В отчетном периоде данный коэффициент увеличился вследствие увеличения собственных оборотных средств и стал соответствовать нормативному значению.

Несмотря на то, что в 2004 году коэффициент обеспеченности запасов стал соответствовать нормативному значению, анализ обеспеченности запасов источниками средств (см. таблицу 10) показал недостаток собственных оборотных средств как в 2003 году, так и в 2004, что плохо влияет на финансовую устойчивость организации.

4. Коэффициент обеспеченности собственными средствами (Коб), характеризующий степень обеспеченности предприятия собственными оборотными средствами, структуру баланса предприятия и его платежеспособность:

![]()

где СОС – собственные оборотные средства;

ОА - итог раздела баланса «Оборотные активы».

Коэффициент обеспеченности собственными средствами должен быть больше 0,1. Если его значение меньше порогового, то структура баланса считается неудовлетворительной, а организация – неплатежеспособной.

Коэффициент обеспеченности собственными средствами в 2003 году составил 0,22, а в 2004 году – 0,48. И в отчетном и в базисном периоде коэффициент соответствует нормативному значению. Структура баланса является удовлетворительной, а организация платежеспособной.

Рассчитанные показатели сведены в таблицу 11.

Таблица 11.

Показатели финансовой устойчивости

| Наименование показателя | Норма | База 2003 | Отчет (2004) | Абс. измен. |

| 1.Коэффициент маневренности (Км) | >0.5 | 0,28 | -0,47 | -0,75 |

| 2.Коэффициент автономии источников формирования средств (Каи) | 0,13 | -0,13 | -0,26 | |

| 3.Коэффициент обеспеченности запасов собственными источниками (Кобз) | >0,6– 0,8 | 0,05 | -0,04 | -0,09 |

| 4.Коэффициент обеспеченности собственными средствами (Коб) | >0,1 | 0,03 | -0,02 | -0,05 |

Рост коэффициента маневренности, коэффициента обеспеченности запасов собственными источниками и коэффициента обеспеченности собственными средствами, а также коэффициента автономии источников формирования средств говорит об улучшении финансовой устойчивости предприятия.

Похожие работы

... с определением неиспользованных внутрихозяйственных резервов и ресурсов; д) с обобщением передового опыта и выработкой предложений по его использованию в практике данного предприятия. Финансовый анализ позволяет эффективно управлять финансовыми ресурсами, выявлять тенденции в их использовании, вырабатывать прогнозы развития предприятия на ближайшую и отдаленную перспективу. Не следует ожидать ...

... навыки аналитической работы. Финансовый анализ является существенным элементом финансового менеджмента и аудита. Практически все пользователи финансовых отчетов предприятий применяют методы финансового анализа для принятия решений. Собственники анализируют финансовые отчеты с целью повышения доходности капитала, обеспечения стабильности положения фирмы. Кредиторы и инвесторы анализируют ...

... являются основными экономическими институтами, аккумулирующими колосальные денежные потоки и как следствие являются основными кредитными институтами. ГЛАВА 2. Финансовый анализ в управлении Сберегательным банком РФ. 2.1 Место и роль финансового анализа в управлении Сбербанком. Анализ деятельности учреждений банка с точки зрения доходности, надежности, ликвидности, степени риска, в условиях ...

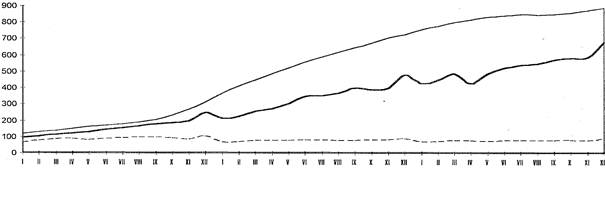

... могут не быть оптимальными; коэффициенты не улавливают особенностей элементов, участвующих в расчетах коэффициентов. ЧАСТЬ II. Анализ финансового состояния предприятия в динамике Глава 1. СТРУКТУРА, НАПРАВЛЕННОСТЬ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ 1.1. Описание золотодобывающей отрасли в Амурской области На сегодняшний день Амурская область становится основным регионом в России по добыче ...

0 комментариев