Навигация

Анализ платежеспособности (ликвидности)

3. Анализ платежеспособности (ликвидности)

Анализ платежеспособности (ликвидности) предприятия, то есть возможности предприятия наличными денежными ресурсами своевременно погашать свои платежные обязательства, начинается с анализа ликвидности баланса, который показывает степень покрытия долговых обязательств предприятия его активами, срок инкассации которых соответствует сроку погашения платежных обязательств.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами, которые группируются по степени срочности их погашения (таблица 11).

Баланс считается ликвидным, если соблюдаются следующие соотношения:

А1>П1 А2>П2 А3>П3 А4<П4

Необходимо отметить некоторую относительность столь категоричного вывода о ликвидности баланса на основании общей группировки активов и пассивов. Для получения более объективной картины необходимо провести детальный анализ в отношении каждого вида активов и пассивов.

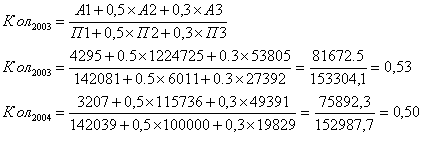

Для комплексной оценки ликвидности баланса может быть рассчитан коэффициент общей ликвидности баланса:

Кол= А1*а1+а2*А2+а3*А3/ П1*а1+а2*П2+а3*П3

где Ко.л. – коэффициент общей ликвидности;

а1, а2, а3 – весовые коэффициенты;

А1, А2, А3 – итоги соответствующих групп по активу баланса;

П1, П2, П3 – итоги соответствующих групп по пассиву баланса.

Общий показатель ликвидности баланса показывает отношение суммы всех ликвидных оборотных средств предприятия в сумме всех платежных обязательств (как краткосрочных, так и долгосрочных) при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств. Можно применить следующий набор весовых коэффициентов: а1 = 1; а2 = 0,5; а3 = 0,3 Для соблюдения ликвидности коэффициент должен быть больше или равен единице.

С помощью этого показателя осуществляется общая оценка платежеспособности предприятия, применения финансовой ситуации на предприятии с точки зрения ликвидности. Данный показатель применяется также при выборе наиболее надежного партнера из множества потенциальных партнеров на основе отчетности.

Потребность в анализе ликвидности баланса возникает в условиях рынка в связи с усилением финансовых ограничений и необходимостью оценки кредитоспособности предприятия.

В зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, активы предприятия подразделяются на 4 группы. В таблице 11 представлен баланс ЗАО «Техноткани» за 2004 г. в тыс. руб. (Бухгалтерский баланс формы №1 см. в приложении 1).

Таблица 11

| Актив | На начало года | На конец года | Пассив | На начало года | На конец года | Платежный излишек или недостаток | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7=2-5 | 8=3-6 |

| 1. Наиболее ликвидные активы (А1) | 4295 | 3207 | 1. Наиболее срочные обязательства (П1) | 142081 | 142039 | -137786 | -138832 |

| 2. Быстро реализуемые активы (А2) | 122472 | 115736 | 2.Краткосрочные пассивы (П2) | 6011 | 10000 | 116461 | 105736 |

| 3. Медленно реализуемые активы (А3) | 53805 | 49391 | 3. Долгосрочные пассивы (ПЗ) | 27392 | 19829 | 26413 | 29562 |

| 4. Трудно реализуемые активы (А4) | 13401 | 11074 | 4. Постоянные пассивы (П4) | 18489 | 7539 | -5088 | 3535 |

| БАЛАНС | 193573 | 179407 | БАЛАНС | 193573 | 179407 | - | - |

![]() Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Соотношение активов и пассивов для предприятия ЗАО «Техноткани»:

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Соотношение активов и пассивов для предприятия ЗАО «Техноткани»:

А1 П1

А2 £ П2

А3 ³ П3

А4 ³ П4

По результатом оценки показателей ликвидности баланса (таблица 2) можно признать баланс 2004 года предприятия ЗАО «Техноткани» не ликвидным.

Это произошло в результате того, что в структуре баланса удельный вес наиболее ликвидных активов уменьшился, а удельный вес наиболее срочных обязательств наоборот возрос. Наблюдается недостаток в погашении кредиторской задолженности на начало и на конец 2004 года (-8592 и -10733 тыс. руб. соответственно). В течение анализируемого периода этот недостаток увеличился, что говорит об отрицательной тенденции в управлении краткосрочными финансовыми вложениями и денежными средствами предприятия.

Такая ситуация особенно опасна для предприятия, так как существует платежный недостаток, который образовался за счет разницы величины готовой продукции, товаров отгруженных, краткосрочной дебиторской задолженности, и суммы краткосрочных займов и кредитов. Этот излишек составил -1650 тыс. руб. на начало года и -3009 тыс. руб. на конец года. Таким образом, краткосрочные займы и кредиты, а также другие краткосрочные обязательства не могут быть покрыты быстро реализуемыми активами.

Положительным моментом баланса является превышение запасов над долгосрочными обязательствами. На начало и конец года это превышение составило 7450 тыс. руб. и 9223 тыс. руб. Наблюдается положительная тенденция роста платежного излишка, что говорит о правильном распоряжении долгосрочными обязательствами и запасами.

Превышение же труднореализуемых активов над постоянными пассивами говорит о неэффективности использования денежных средств. Собственный реальный капитал должен быть больше, чем величина внеоборотных активов. Тогда предприятие будет финансово устойчивым.

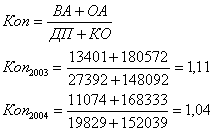

Для комплексной оценки ликвидности баланса рассчитаем коэффициент общей ликвидности баланса:

Коэффициент общей ликвидности

Для соблюдения ликвидности коэффициент должен быть больше или равен единице. В данном случае коэффициент равен 0,53 на начало года и 0,52 на конец года. Наблюдается слабая тенденция снижения коэффициента, т. е. в целом ликвидность баланса понижается. Можно сказать, что общая оценка платежеспособности предприятия не соответствует норме, т. е. величина срочных обязательств, краткосрочных кредитов и займов велика, в то время как ликвидных, быстро реализуемых активов не хватает. Это плохо скажется на репутации предприятия, так как данный показатель применяется при выборе наиболее надежного партнера из множества потенциальных партнеров.

Для оценки платежеспособности в краткосрочной перспективе рассчитываются следующие показатели:

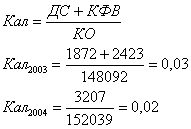

Коэффициент абсолютной ликвидности

Этот коэффициент показывает, какую часть краткосрочной задолженности может покрыть организация за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстро реализуемых в случае надобности.

Оптимальное значение показателя 0,2-0,25. Полученные коэффициенты намного ниже нормативных значений: 0,023 – на начала года и 0,005 – на конец года. В течение года значение показателя уменьшилось.

Это означает, что на текущий момент предприятие может погасить 0,5 % своих долгов.

Таким образом, гарантия погашения долгов не велика.

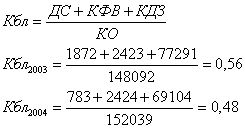

Коэффициент быстрой ликвидности

Оптимальное значение этого коэффициента 0,7-1. Полученные значения в 2 раза ниже необходимой величины. Этот коэффициент показывает, что только 35% краткосрочных обязательств предприятия могут быть погашены в ближайшее время за счет средств на различных счетах, в краткосрочных ценных бумагах, а также за счет поступлений по расчетам с дебиторами.

Также этот показатель отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами. То есть только треть текущих обязательств может быть погашена не только за счет наличности, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы или оказанные услуги.

Однако наблюдается тенденция роста значения показателя за счет поступлений по расчетам с дебиторами, за счет денежных поступлений за отгруженную продукцию.

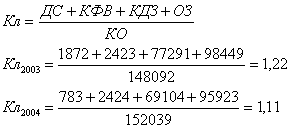

Коэффициент текущей ликвидности

Нормативное значение коэффициента покрытия больше или равно 2. В данном случае полученные значения меньше нормативного (0,88 и 0,84). Этот коэффициент позволяет установить, что текущие активы не покрывают краткосрочные обязательства. Таким образом, платежные возможности предприятия оцениваются как достаточно слабые, предприятие не сможет быстро рассчитаться по своим долгам.

Для повышения уровня данного коэффициента необходимо пополнять реальный собственный капитал, сдерживать рост внеоборотных активов и дебиторской задолженности, особенно долгосрочного характера.

Коэффициент общей платежеспособности

Нормальный уровень коэффициента больше или равен 2. Полученные значения меньше нормативного, они равны 1,2. Значение коэффициента говорит нам о не способности предприятия покрыть все свои обязательства (краткосрочные и долгосрочные) всеми активами.

Предприятию необходимо пополнить свои счета, избавиться от просроченных кредитов банка, займов, задолженности финансовым органам.

Значения коэффициентов текущей ликвидности (платежеспособности) приведены в таблице 12.

Таблица 12

| Наименование показателя | Норма | База | Отчет | Абс. измен. |

| 1. Коэффициент абсолютной ликвидности (Ка.л.) | 0,2-0,25 | 0,023 | 0,005 | -0,018 |

| 2. Коэффициент быстрой ликвидности (Кб.л.) | 0,7-1 | 0,26 | 0,35 | 0,09 |

| 3. Коэффициент покрытия (коэффициент текущей ликвидности) (Кп) | >2 | 0,88 | 0,84 | -0,04 |

| 4. Коэффициент общей платежеспособности (Ко.п.) | >2 | 1,2 | 1,2 | 0 |

Проанализировав баланс, коэффициенты платежеспособности и ликвидности, можно сделать вывод о неплатежеспособности предприятия ЗАО «Техноткани».

По результатам оценки показателей ликвидности баланса (таблица 11) баланс 2004 года предприятия ЗАО «Техноткани» признан не ликвидным.

Это произошло в результате того, что в структуре баланса удельный вес наиболее ликвидных активов уменьшился, а удельный вес наиболее срочных обязательств возрос. Кроме того, краткосрочные займы и кредиты, а также другие краткосрочные обязательства не могут быть покрыты быстро реализуемыми активами. Превышение же труднореализуемых активов над постоянными пассивами говорит о неэффективности использования денежных средств.

Коэффициенты абсолютной, текущей, быстрой ликвидности ниже нормативов и свидетельствуют слабых платежных возможностях ЗАО «Техноткани».

Значение коэффициента общей платежеспособности говорит нам о не способности предприятия покрыть все свои обязательства (краткосрочные и долгосрочные) всеми активами. Предприятию необходимо пополнить свои счета, избавиться от просроченных кредитов банка, займов, задолженности финансовым органам.

Для руководства ЗАО «Техноткани» особенно важно проводить систематический анализ платежеспособности предприятия для эффективного управления им, для предупреждения возникновения и своевременного прекращения уже возникших кризисных ситуаций.

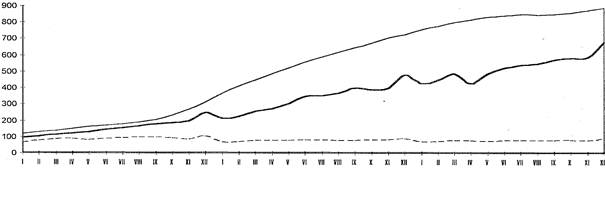

Для повышения своей ликвидности необходимо увеличение собственного капитала, сокращение лишних запасов, сокращение дебиторской, кредиторской задолженности Анализ деловой активности предприятия осуществляется путем расчета и анализа коэффициентов деловой активности в динамике. Продолжительность оборота активов, основных средств, оборотных средств, запасов, дебиторской и кредиторской задолженности определяется частным от деления количества дней анализируемого периода (год – 360 дней, квартал – 90, месяц – 30 дней) на величину соответствующего коэффициента оборачиваемости.1. Коэффициент оборачиваемости активов (Коб.ак.), высокие значения которого могут наблюдаться не только в силу эффективного использования активов, но и в связи с отсутствием вложений на развитие производственных мощностей, рассчитывается по формуле:

Коб. ак. = В / СА

где В – выручка от реализации продукции;

СА – средняя за период стоимость активов.

Коб.ак. 2003 = 48163/12419=3,9

Коб.ак. 2004 = 59433/16031,5=3,7

Оборачиваемость всех активов предприятия показывает скорость их оборота, измеряемую количеством оборотов всех активов в отчетном периоде. Коэффициент оборачиваемости активов в 2004 году снизился по сравнению с 2003 годом на 0,2, а средний срок оборота увеличился на 5 дней, что означает замедление оборота активов. Это отрицательно влияет на деловую активность предприятия.

2. Коэффициент оборачиваемости основных средств (Коб.ос.ср):

Коб.ос.ср. = В / ВА,

где В – выручка от реализации продукции;

ВА – средняя величина за период внеоборотных активов.

Коб.ос.ср. 2003 = 48163/3443=14

Коб.ос.ср. 2004 = 59433/4486=13,2

Коэффициент оборачиваемости основных средств показывает эффективность их использования. В 2004 году данный коэффициент уменьшился на 0,8 по сравнению с 2003 годом, а продолжительность оборота увеличилась на 1 день, что является отрицательной тенденцией.

3. Коэффициент оборачиваемости оборотных средств (Коб.об.ср.):

Коб.об.ср. = В / ОА,

где В – выручка от реализации продукции;

ОА – средняя за период величина оборотных активов.

Коб.об.ср. 2003 = 48163/8976 = 5,4

Коб.об.ср. 2004 = 59433/11545,5 = 5,1

Коэффициент оборачиваемости оборотных активов наиболее точно отражает деловую активность предприятия в обычных видах деятельности. В данном случае коэффициент в отчетном периоде уменьшился по сравнению с базовым периодом на 0,3 , это означает замедление оборота оборотных средств, что плохо сказывается на деловой активности предприятия.

4. Коэффициент оборачиваемости запасов и затрат:

К об.зап. = В / ОЗ,

где ОЗ – средняя за период величина запасов ( без НДС).

К об.зап. 2003 = 48163/7041 = 6,8

К об.зап. 2004 = 59433/9028 = 6,6

Коэффициент оборачиваемости запасов и затрат показывает скорость списания запасов в связи с продажей товаров, продукции, работ, услуг по обычным видам деятельности. В 2004 году коэффициент снизился по сравнению с 2003 годом на 0,2. Снижение оборачиваемости запасов отражает опережающий рост запасов по отношению к росту себестоимости проданных товаров или более медленное снижение запасов по сравнению со снижением себестоимости.

Продолжительность оборота запасов и затрат увеличилась, что является отрицательной тенденцией.

Похожие работы

... с определением неиспользованных внутрихозяйственных резервов и ресурсов; д) с обобщением передового опыта и выработкой предложений по его использованию в практике данного предприятия. Финансовый анализ позволяет эффективно управлять финансовыми ресурсами, выявлять тенденции в их использовании, вырабатывать прогнозы развития предприятия на ближайшую и отдаленную перспективу. Не следует ожидать ...

... навыки аналитической работы. Финансовый анализ является существенным элементом финансового менеджмента и аудита. Практически все пользователи финансовых отчетов предприятий применяют методы финансового анализа для принятия решений. Собственники анализируют финансовые отчеты с целью повышения доходности капитала, обеспечения стабильности положения фирмы. Кредиторы и инвесторы анализируют ...

... являются основными экономическими институтами, аккумулирующими колосальные денежные потоки и как следствие являются основными кредитными институтами. ГЛАВА 2. Финансовый анализ в управлении Сберегательным банком РФ. 2.1 Место и роль финансового анализа в управлении Сбербанком. Анализ деятельности учреждений банка с точки зрения доходности, надежности, ликвидности, степени риска, в условиях ...

... могут не быть оптимальными; коэффициенты не улавливают особенностей элементов, участвующих в расчетах коэффициентов. ЧАСТЬ II. Анализ финансового состояния предприятия в динамике Глава 1. СТРУКТУРА, НАПРАВЛЕННОСТЬ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ 1.1. Описание золотодобывающей отрасли в Амурской области На сегодняшний день Амурская область становится основным регионом в России по добыче ...

0 комментариев