Навигация

Рассчитать влияние различных факторов на величину потребности в оборотных средствах и запасах

9. Рассчитать влияние различных факторов на величину потребности в оборотных средствах и запасах

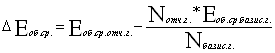

По результатам оборачиваемости рассчитывают сумму экономии запасов и оборотных средств или сумму их дополнительного привлечения:

![]() ,

,

где ![]() средние остатки запасов отчетного года,

средние остатки запасов отчетного года,

![]() выручка отчетного года,

выручка отчетного года,

![]() средние остатки запасов базисного года,

средние остатки запасов базисного года,

![]() выручка базисного года.

выручка базисного года.

![]()

,

,

где ![]() средние остатки оборотных средств отчетного года,

средние остатки оборотных средств отчетного года,

![]() средние остатки оборотных средств базисного года.

средние остатки оборотных средств базисного года.

![]()

Поскольку оборачиваемость запасов увеличилась в 1,3 раза (![]() ) в 2004 году по сравнению с предыдущим, то имеет место дополнительное привлечение средств в оборот, что значительно ухудшает финансовое состояние предприятия.

) в 2004 году по сравнению с предыдущим, то имеет место дополнительное привлечение средств в оборот, что значительно ухудшает финансовое состояние предприятия.

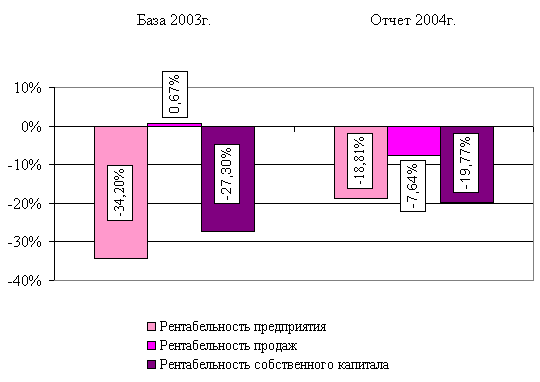

10.Представить диаграмму: «Уровень рентабельности предприятия, продукции, собственного капитала»

Рентабельность предприятия показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции:

![]()

Рентабельность продукции показывает, сколько прибыли имеет предприятие с рубля продаж:

![]()

Рентабельность собственного капитала отражает эффективность использования собственного капитала предприятия:

![]()

АНАЛИЗ ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ

| Показатель | База 2003г. | Отчет 2004г. | Изменения |

| Чистая прибыль (убыток) | - 108 044 | - 60 636 | + 47 408 |

| Себестоимость реализованной продукции | 315 912 | 322 345 | + 6 433 |

| Прибыль от реализации | 3 122 | - 29 993 | - 33 115 |

| Выручка | 469 065 | 392 657 | - 76 408 |

| Среднегодовая стоимость собственного капитала |

|

| - 89 096 |

| Рентабельность предприятия ( | - 34,20 % | - 18,81 % | + 15,39 % |

| Рентабельность продаж ( | 0,67 % | - 7,64 % | - 8,31 % |

| Рентабельность собственного капитала ( | - 27,30 % | - 19,77 % | + 7,53 % |

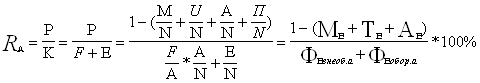

11.Рассчитать влияние различных факторов на рентабельность активов фирмы: уровень издержек по элементам затрат, фондоемкость основного и оборотного капитала

![]()

![]()

![]()

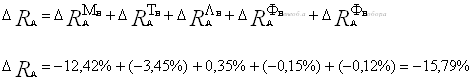

В 2004 г. рентабельность активов уменьшилась на 15,8 % по сравнению с 2003 г.

Методом цепных подстановок рассмотрим, какое влияние на это изменение оказали различные факторы:

ДАННЫЕ ДЛЯ АНАЛИЗА РЕНТАБЕЛЬНОСТИ АКТИВОВ ПРЕДПРИЯТИЯ

| Показатель | Обозначение | База 2003г. | Отчет 2004г. | Изменение за период |

| 1 | 2 | 3 | 4 | 5 |

| Выручка от реализации (стр.010 ф.№ 2) |

| 469 065 | 392 657 | - 76 408 |

| Затраты на оплату труда (стр.620 ф.№ 5) | U | 128 171 | 126 448 | - 1 723 |

| Материальные затраты (стр.610 ф.№ 5) | М | 217 084 | 251 103 | + 34 019 |

| Амортизация основных средств (стр.640 ф.№ 5) | А | 10 279 | 6 712 | - 3567 |

| Материалоемкость |

| 0,463 | 0,639 | + 0,176 |

| Трудоемкость |

| 0,273 | 0,322 | + 0,049 |

| Амортизациоемкость |

| 0,022 | 0,017 | - 0,005 |

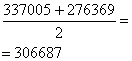

| Средняя стоимость внеоборотных активов (стр.190 ф.№ 1) | F |

|

| + 9 592,5 |

| Средняя стоимость оборотных активов (стр.290 ф.№ 1) | Е |

|

| + 878,5 |

| Фондоемкость продукции по внеоборотным активам |

| 0,658 | 0,811 | + 0,153 |

| Фондоемкость продукции по оборотным активам |

| 0,760 | 0,910 | + 0,150 |

1) Рассчитаем условную рентабельность по материалоемкости продукции, принимая, что изменилась только материалоемкость, а значения всех остальных факторов остались на уровне базисных:

![]()

Выделяем влияние фактора ![]() :

:

![]()

За счет увеличения материалоемкости в 1,4 раза, рентабельность активов уменьшилась на 12,4 %.

2) Рассчитаем условную рентабельность активов по трудоемкости продукции, принимая, что изменились материалоемкость и трудоемкость продукции, а значения всех остальных факторов остались на уровне базисных:

![]()

Выделяем влияние фактора ![]() :

:

![]()

За счет увеличения трудоемкости в 1,2 раза, рентабельность активов уменьшилась на 3,45 %.

3) Рассчитаем условную рентабельность активов по амортизациоемкости продукции, принимая, что изменились материалоемкость, трудоемкость и амортизациоемкость продукции, а значения всех остальных факторов остались на уровне базисных:

![]()

Выделяем влияние фактора ![]() :

:

![]()

За счет уменьшения амортизациоемкости в 0,7 раза, рентабельность активов увеличилась на 0,35 %.

4) Рассчитаем условную рентабельность по фондоемкости внеоборотных активов, принимая, что изменились материалоемкость, трудоемкость, амортизациоемкость продукции и фондоемкость внеоборотных активов, а значения всех остальных факторов остались на уровне базисных:

![]()

Выделяем влияние фактора ![]() :

:

![]()

За счет увеличения фондоемкости внеоборотных активов в 1,2 раза, рентабельность активов уменьшилась на 0,15 %.

5) Рентабельность для отчетного периода (2004 г.) можно рассматривать как условную рентабельность, принимая, что изменились значения всех пяти факторов:

![]()

Выделяем влияние фактора ![]() :

:

![]()

За счет увеличения фондоемкости оборотных активов в 1,2 раза, рентабельность активов уменьшилась на 0,12 %.

Таким образом,

12.Рассчитать влияние различных факторов на рентабельность собственного капитала фирмы: оценить влияние факторов: рентабельность продаж, скорость оборота активов, коэффициент финансовой зависимости (активы/собственные средства)

Преобразуем исходную модель:

![]()

Рентабельность собственного капитала фирмы в базовом и отчетном году и ее изменение:

![]()

![]() ;

;

![]() .

.

Методом цепных подстановок проведем оценку влияния на рентабельность собственного капитала за счет изменения рентабельности продаж: рассчитаем условную рентабельность собственного капитала при условии, что изменилась только рентабельность продаж, а значения всех факторов остались на уровне базисных:

![]() ;

;

![]() .

.

За счет изменения рентабельности продаж рентабельность собственного капитала фирмы в течение года увеличилась на 9 %.

ДАННЫЕ ДЛЯ АНАЛИЗА РЕНТАБЕЛЬНОСТИ СОБСТВЕННОГО КАПИТАЛА

| Показатель | Обозначение | База 2003 г. | Отчет 2004 г. | Отклонение |

| Чистая прибыль (стр.190 ф. № 2) | ЧП | - 108 044 | - 60 636 | + 47 408 |

| Выручка от реализации продукции (стр.010 ф. № 2) | N | 469 065 | 392 657 | - 76 408 |

| Активы предприятия, среднегодовая стоимость (стр.300 ф. № 1) | А |

|

| + 10 471 |

| Собственный капитал, среднегодовая стоимость (стр.490 ф. № 1) | СК |

|

| - 89 096 |

| Рентабельность продаж |

| - 0,230 | - 0,154 | + 0,076 |

| Скорость оборота активов |

| 0,705 | 0,581 | - 0,124 |

| Коэффициент финансовой зависимости |

| 1,681 | 2,203 | + 0,522 |

– изменения скорости оборота активов: рассчитаем условную рентабельность собственного капитала при условии, что изменилась рентабельность продаж и скорость оборота активов, а значение коэффициента финансовой зависимости осталось на уровне базисного 2003 г.:

![]() ;

;

![]() .

.

За счет изменения скорости оборота активов рентабельность собственного капитала в течение года увеличилась на 3,3 %.

– изменения коэффициента финансовой зависимости: рассчитаем рентабельность собственного капитала для отчетного периода (2004г.), ее можно рассматривать как условную рентабельность при условии, что изменились значения всех трех факторов:

![]() ;

;

![]() .

.

За счет изменения коэффициента финансовой зависимости рентабельность собственного капитала уменьшилась на 4,7 %.

Таким образом, в течение года рентабельность собственного капитала предприятия уменьшилась на 7,6 %:

![]() .

.

13.Рассчитать критический объем продаж в базовом и отчетном периодах:

а) в стоимостном выражении;

б) в натуральных единицах

Все затраты предприятия, которые связаны с производством и сбытом продукции, можно подразделить на переменные и постоянные.

Переменные затраты зависят от объема производства. В данном случае к переменным затратам отнесены материальные затраты, затраты на оплату труда и отчисления на социальные нужды.

Постоянные затраты не зависят от объема производства, к ним отнесены амортизация основных средств и прочие затраты.

Критический объем продаж (Т) рассчитывается по формуле:

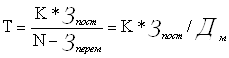

![]()

![]()

Если заменить объем реализации продукции в денежном измерении (N) на соответствующий объем реализации в натуральных единицах (К), то можно рассчитать критический объем продаж в натуральных единицах:

ДАННЫЕ ДЛЯ РАСЧЕТА КРИТИЧЕСКОГО ОБЪЕМА ПРОДАЖ

| Показатель | Обозна-чение | База 2003 г. | Отчет 2004 г. |

| Постоянные затраты (стр.640, 650 ф. №5; стр. 740, 750 ф. № 5) |

| 63 871 | 39 065 |

| Переменные затраты (стр.610, 620, 630 ф. № 5; стр. 710, 720, 730 ф. № 5) |

| 345 255 | 377 551 |

| Выручка от реализации (стр. 010 ф. № 2) | N | 469 065 | 392 657 |

| Объем реализованной продукции в натуральном выражении | К | 233 364 | 163 607 |

| Цена изделия, т.руб. | Р | 2,1 | 2,4 |

| Критический объем продаж в стоимостном выражении, т.руб. |

| 241 978,8 | 1 015 773,6 |

| Критический объем продаж в натуральном выражении, ед. |

| 115 228 | 423 239 |

![]() шт.;

шт.;

![]() тыс. руб.;

тыс. руб.;

![]() шт.;

шт.;

![]() тыс. руб.

тыс. руб.

Таким образом, критический объем продаж (точка безубыточного объема реализации) для 2003г. составляет 115 228 единиц изделий или 241 978,8 тыс. руб.

Фактический объем реализации (223 364 ед. = 469 065 тыс. руб.) выше точки безубыточности, разность между фактическим и безубыточным объемом продаж – зона безопасности.

Для отчетного 2004 года критический объем продаж составил 423 239 единиц изделий на сумму 1 015 773,6 тыс. руб., что является в несколько раз выше, чем фактический объем реализации (163 607 ед. = 392 657 тыс. руб.).

14.Проанализировать изменение прибыли под влиянием изменения параметров в CVP-модели. Показать влияние каждого фактора на графике CVP-модели

Исходная модель:

Прибыль от реализ.(П)=Цена*Объем реализации-Постоян. и перем.затр.= Р * V – С

| Показатели | Обоз-начение | База 2003 г. | Отчет 2004 г. | Изменения за период |

| Выручка от реализации (т.руб.) (стр. 010 ф.№ 2) |

| 469 065 | 392 657 | - 76 408 |

| Цена изделия (т.руб.) | Р | 2,1 | 2,4 | + 0,3 |

| Объем реализации (кол-во ед.) | V | 223 364 | 163 607 | - 59 757 |

| Затраты (стр. 020, 030, 040 ф. № 2) | С | 465 943 | 422 650 | - 43 293 |

| Прибыль от реализации (стр. 050 ф. № 2) | П | 3 122 | -29 993 | - 33 115 |

![]()

![]()

![]()

В 2004г. прибыль от реализации продукции уменьшилась на 33 115 тыс. руб. по сравнению с 2003 г. Методом цепных подстановок рассмотрим, какое влияние на это изменение оказали факторы:

1) изменение объема реализации:

![]()

![]()

За счет уменьшения объема реализации на 59 757 единицы, прибыль уменьшилась на 125 490,3 тыс. руб.

2) изменение суммы затрат:

![]()

![]()

За счет уменьшения суммы затрат на 43 293 тыс. руб., прибыль увеличилась на 43 293 тыс. руб.

3) изменения цены изделия:

![]()

![]()

За счет увеличения цены на 0,3 тыс. руб. прибыль увеличилась на 49 082,3 тыс. руб. Таким образом, решающее влияние на уменьшение прибыли от реализации продукции в 2004г. оказало уменьшение объема реализации:

![]()

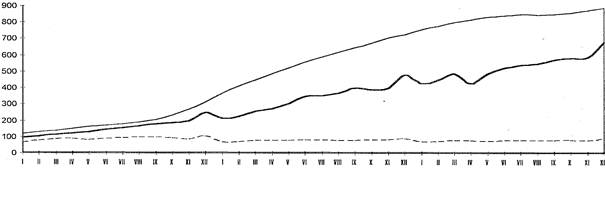

На графике CVP-модели 2003 года результаты деятельности предприятия ограничены отрезком q0V0, где q0 – объем реализации равный 223 364 шт. изделий, а V0 – выручка от реализации равная 469 065 тыс. руб. Прибыль полученная предприятием есть площадь фигуры qk*Z0*V0, ограниченной линиями выручки и общих затрат и отрезком q0V0.

Чтобы показать влияние изменения объема реализации, достаточно провести параллельно отрезку q0V0 новый отрезок q1VΔ через точку q1 – объем реализации 2004 года 163 607 шт. изделий. На графике видно, что объем новой фигуры qk*ZΔ*VΔ меньше площади исходной фигуры qk*Z0*V0 (прибыли 2003 года), следовательно уменьшение объема реализации привело к уменьшению прибыли на 125 490,3 тыс. руб. За счет изменение себестоимости изделия прибыль предприятия увеличилась. Изменение цены изделия ведет к изменению выручки от реализации. В данном случае увеличение цены повлекло за собой увеличение выручки (линия выручки переместилась вверх от пунктирной к сплошной линии). Увеличение прибыли за счет увеличения цены составило 49 082,3 тыс. руб.

15. Проанализировать производственно – финансовый леверидж (операционно-финансовую зависимость):

а) рассчитать СОЗ (степень операционной зависимости), СФЗ (степень финансовой зависимости), СКЗ (степень комбинированной зависимости) и определить тенденцию их изменения;

б) построить график прибыли для отчетного и базового периода: ПДВ=f(V)

Производственный леверидж – потенциальная возможность влиять на прибыль предприятия путем изменения структуры себестоимости продукции и объема ее выпуска. Исчисляется уровень производственного левериджа (степень операционной зависимости) отношением темпов прироста валовой прибыли к темпам прироста объема продаж в натуральных, условно-натуральных единицах или в стоимостном выражении:

![]() .

.

Финансовый леверидж – потенциальная возможность влиять на прибыль предприятия путем изменения объема и структуры собственного и заемного капитала. Его уровень измеряется отношением темпов прироста чистой прибыли к темпам прироста валовой прибыли (СФЗ):

![]() .

.

Производственно – финансовый леверидж – произведение уровней производственного и финансового левериджа. Он отражает общий риск, связанный с возможным недостатком средств для возмещения производственных расходов и финансовых издержек по обслуживанию внешнего долга: ![]() .

.

АНАЛИЗ ОЦЕНКИ ПРОИЗВОДСТВЕННО – ФИНАНСОВОГО ЛЕВЕРИДЖА

| Показатель | 2003 год | 2004 год |

| Выручка от реализации, тыс. руб. | 469 065 | 392 657 |

| Валовая прибыль, тыс. руб. | 153 153 | 70 312 |

| Чистая прибыль, тыс. руб. | - 108 044 | - 60636 |

| Прирост производства, % | - 54,09 | |

| Прирост валовой прибыли, % | - 16,29 | |

| Коэффициент производственного левериджа (СОЗ) | 0,301 | |

| Прирост чистой прибыли, % | - 43,88 | |

| Коэффициент финансового левериджа (СФЗ) | 2,694 | |

| Коэффициент производственно – финансового левериджа (СКЗ) | 0,811 | |

На основании этих данных можно сделать вывод, что при сложившейся структуре издержек на предприятии и структуре источников капитала, увеличение объема производства на 1 % обеспечит прирост валовой прибыли на 0,301 % и прирост чистой прибыли на 0,811 %. Каждый процент прироста валовой прибыли приведет к увеличению чистой прибыли на 2,694 %. В такой же пропорции будут изменяться данные показатели и при спаде производства.

Часть 2

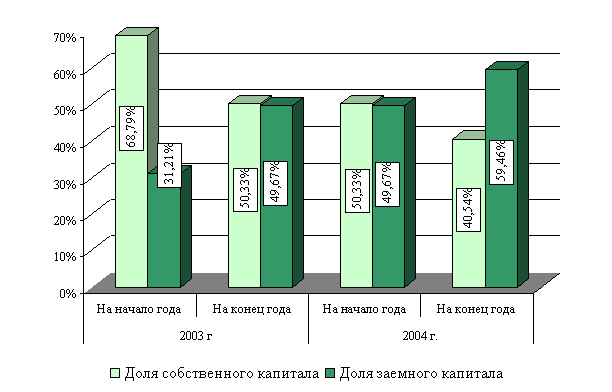

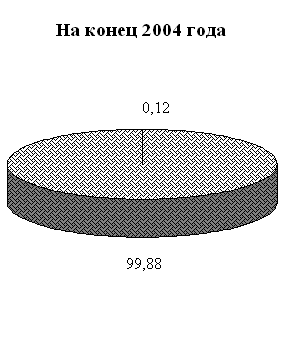

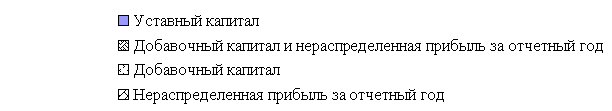

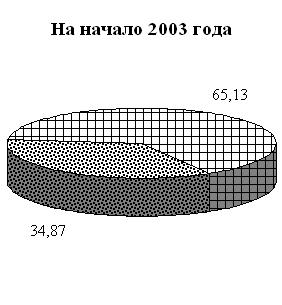

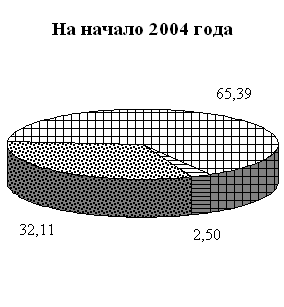

1. Представить диаграмму «Доля собственного и заемного капитала». Определить структуру собственного и заемного капиталов. Представить информацию графически

![]()

![]()

| Показатель | 2003 г | Изме-нения за период | 2004 г. | Изме-нения за период | ||

| На начало года | На конец года | На начало года | На конец года | |||

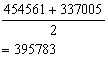

| Собственный капитал | 454 561 | 337 005 | - 117 556 | 337 005 | 276 369 | - 60 636 |

| Долгосрочные и краткосрочные обязательства | 206 226 | 332 615 | + 126 389 | 332 615 | 405 360 | 72 745 |

| Валюта баланса (стр.700) | 660 787 | 669 620 | + 8 833 | 669 620 | 681 729 | + 12 109 |

| Доля собственного капитала | 68,79 % | 50,33 % | - 18,46 % | 50,33 % | 40,54 % | - 9,79 % |

| Доля заемного капитала | 31,21 % | 49,67 % | + 18,46 % | 49,67 % | 59,46 % | + 9,79 % |

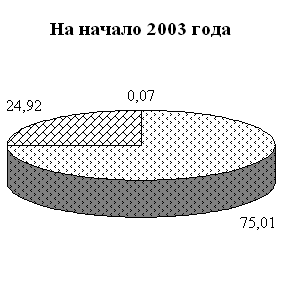

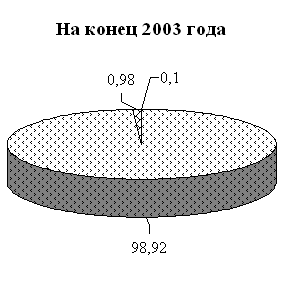

| Показатель | 2003 г | Изме-нения за период | Структура, % | Изме-нения за период,% | ||

| На начало года | На конец года | На начало года | На конец года | |||

| Уставный капитал | 327 | 327 | 0 | 0,07 | 0,10 | + 0,03 |

| Добавочный капитал | 340 971 | 333 374 | - 7 597 | 75,01 | 98,92 | + 23,91 |

| Нераспределенная прибыль за отчетный год | 113 263 | 3 304 | - 109 959 | 24,92 | 0,98 | - 23,94 |

| Собственный капитал | 454 561 | 337 005 | - 117 556 | 100 | 100 | |

| Отложенные налоговые обязательства | 0 | 8 302 | + 8 302 | 0 | 2,50 | + 2,50 |

| Займы и кредиты | 71 915 | 106 800 | + 34 885 | 34,87 | 32,11 | - 2,76 |

| Кредиторская задолженность | 134 311 | 217 513 | + 83 202 | 65,13 | 65,39 | + 0,26 |

| Заемный капитал | 206 226 | 332 615 | + 126 389 | 100 | 100 | |

| Показатель | 2004 г | Изме-нения за период | Структура, % | Изме-нения за период,% | ||

| На начало года | На конец года | На начало года | На конец года | |||

| Уставный капитал | 327 | 327 | 0 | 0,10 | 0,12 | + 0,02 |

| Добавочный капитал | 333 374 | 330 591 | - 2 783 | 98,92 | 119,62 | + 20,70 |

| Нераспределенная прибыль за отчетный год | 3 304 | - 54 549 | - 57 853 | 0,98 | -19,74 | - 20,72 |

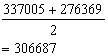

| Собственный капитал | 337 005 | 276 369 | - 60 636 | 100 | 100 | |

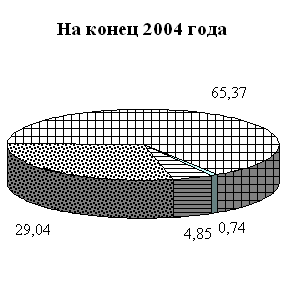

| Отложенные налоговые обязательства | 8 302 | 19 656 | + 11 354 | 2,50 | 4,85 | + 2,35 |

| Займы и кредиты | 106 800 | 117 717 | + 10 917 | 32,11 | 29,04 | - 3,07 |

| Кредиторская задолженность | 217 513 | 264 991 | + 47 478 | 65,39 | 65,37 | - 0,02 |

| Доходы будущих периодов | 0 | 2 996 | + 2 996 | 0 | 0,74 | + 0,74 |

| Заемный капитал | 332 615 | 405 360 | + 72 745 | 100 | 100 | |

Структура собственного капитала

Похожие работы

... с определением неиспользованных внутрихозяйственных резервов и ресурсов; д) с обобщением передового опыта и выработкой предложений по его использованию в практике данного предприятия. Финансовый анализ позволяет эффективно управлять финансовыми ресурсами, выявлять тенденции в их использовании, вырабатывать прогнозы развития предприятия на ближайшую и отдаленную перспективу. Не следует ожидать ...

... навыки аналитической работы. Финансовый анализ является существенным элементом финансового менеджмента и аудита. Практически все пользователи финансовых отчетов предприятий применяют методы финансового анализа для принятия решений. Собственники анализируют финансовые отчеты с целью повышения доходности капитала, обеспечения стабильности положения фирмы. Кредиторы и инвесторы анализируют ...

... являются основными экономическими институтами, аккумулирующими колосальные денежные потоки и как следствие являются основными кредитными институтами. ГЛАВА 2. Финансовый анализ в управлении Сберегательным банком РФ. 2.1 Место и роль финансового анализа в управлении Сбербанком. Анализ деятельности учреждений банка с точки зрения доходности, надежности, ликвидности, степени риска, в условиях ...

... могут не быть оптимальными; коэффициенты не улавливают особенностей элементов, участвующих в расчетах коэффициентов. ЧАСТЬ II. Анализ финансового состояния предприятия в динамике Глава 1. СТРУКТУРА, НАПРАВЛЕННОСТЬ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ 1.1. Описание золотодобывающей отрасли в Амурской области На сегодняшний день Амурская область становится основным регионом в России по добыче ...

0 комментариев