Навигация

1 января 2008 г.

| Наименование | На 01.01.2007 г. | На 01.01.2008 г. | Изменения (+/–) | Темп изменения, % | |||

| сумма, млн. руб. | уд. вес, % | сумма, млн. руб. | уд. вес, % | сумма, млн. руб. | уд. вес, % | ||

| Всего активов | 58329 | 100,0 | 65944 | 100,0 | +7615 | - | 113,1 |

| 1. Внеоборотные активы, | 41126 | 70,5 | 46606 | 70,7 | +5480 | +0,2 | 113,3 |

| 1.1.основные средства | 36016 | 61,7 | 41444 | 62,8 | +5428 | +1,1 | 115,1 |

| 1.2.вложения во внеоборотные активы | 5110 | 8,8 | 5162 | 7,8 | +52 | -1,0 | 101,0 |

| 2. Оборотные активы | 17203 | 29,5 | 19338 | 29,3 | +2135 | -0,2 | 112,4 |

| 2.1.запасы и затраты | 8746 | 15,0 | 10172 | 15,4 | +1426 | +0,4 | 116,3 |

| 2.2.налоги по приобретенным активам | 642 | 1,1 | 348 | 0,5 | -294 | -0,6 | 54,2 |

2.3.дебиторская задолженность | 7013 | 12,0 | 8298 | 12,6 | +1286 | +0,6 | 118,3 |

| 2.4.денежные средства | 564 | 1,0 | 344 | 0,5 | -220 | -0,5 | 61,0 |

| 2.5.прочие оборотные активы | 238 | 0,4 | 176 | 0,3 | -62 | -0,1 | 73,9 |

Анализируя структуру актива баланса ООО «Юалстар» видно, что на конец отчетного периода общая стоимость имущества составила 65944 млн. руб. и по отношению к началу отчетного периода выросла на 13,1%. Основную долю в общей сумме активов на 01.01.2008 г. занимают внеоборотные активы.

По сравнению с 2006 г. произошло увеличение удельного веса внеоборотных активов на 0,2%. Их сумма на конец отчетного периода составила 46606 млн. руб., удельный вес на конец отчетного периода увеличился с 70,5% до 70,7%. Внеоборотные активы на 01.01.2007 г. и на 01.01.2008 г. представлены в основном основными средствами, их сумма увеличилась на 5428 млн. руб., а удельный вес в общей структуре активов увеличился на 1,1%. Внеоборотные активы увеличились в основном за счет увеличения остаточной стоимости основных средств в результате проведенной переоценки по состоянию на 01.01.2008 г.

Сумма оборотных активов на 01.01.2008 г. составила 19338 млн. руб., на 01.01.2007 г. составила 17203 млн. руб., удельный вес на конец отчетного периода снизился на 0,2% (с 29,5% до 29,3%). В структуре оборотных активов на 01.01.2007 г. основной удельный вес занимали запасы и затраты (15,0%) и дебиторская задолженность (12,0%), а на 01.01.2008 г. запасы и затраты составили 15,4%, дебиторская задолженность 12,6% к общей сумме актива баланса.

Рост дебиторской задолженности связан с предоставлением отсрочек платежей при заключении договоров на поставку продукции с целью продвижения ее на рынках сбыта в условиях высокой конкуренции. В качестве отрицательного момента следует также отметить, что темп роста дебиторской задолженности за 2007 г. (18,3%) опережает темп роста выручки от реализации (16,2%). Крупнейшими дебиторами ООО «Юалстар» являются: ЧП «Ремус-Декор» – 894,3 млн. руб., ЗАО «Континент-XXI» – 924,5 млн. руб., ООО «Павлид» – 838,4 млн. руб.

Оборотные активы ООО «Юалстар» в 2007 г. увеличились за счет роста остатков сырья и материалов, дебиторской задолженности. Рост остатков сырья и материалов обусловлен в первую очередь созданием запасов глины на зимний период, в результате чего, поставки импортной глины в натуральном выражении за анализируемый период выросли в 2 раза, при том, что в 2006 г. подобная заготовка из-за отсутствия достаточных финансовых средств не производилась.

Анализ структуры источников формирования капитала ООО «Юалстар» приведен в таблице 3.

Анализ структуры пассивов ООО «Юалстар» свидетельствует о том, что в 2006 г. источником формирования финансовых ресурсов являются капитал и резервы предприятия (55,1%), за 2007 г. их удельный вес составил 62,6% и увеличился на 7,5%, а в абсолютном выражении – на 9105 млн. руб.

Таблица 3. Анализ структуры источников формирования капитала ООО «Юалстар»

| Наименование статей | На 01.01.2007 г. | На 01.01.2008 г. | Отклонение (+/–) | |||

| сумма, млн. руб. | уд. вес, % | сумма, млн. руб. | уд. вес, % | сумма, | уд. вес, % | |

| 1. Капитал и резервы: | 32161 | 55,1 | 41266 | 62,6 | +9105 | +7,5 |

| 1.1.уставный фонд | 4 | 0,1 | 27020 | 41,0 | +27016 | +40,9 |

| 1.2.добавочный фонд | 31018 | 53,1 | 14246 | 21,6 | -16772 | -31,5 |

| 1.3.целевое финансирование | 1139 | 1,9 | - | - | -1139 | -1,9 |

| 2. Обязательства: | 26168 | 44,9 | 24678 | 37,4 | -1490 | -7,5 |

| 2.1.долгосрочные кредиты и займы | 13279 | 22,8 | 10666 | 16,2 | -2613 | -6,6 |

| 2.2.краткосрочные кредиты и займы | 6883 | 11,8 | 9679 | 14,6 | +2796 | +2,8 |

| 2.3.кредиторская задолженность | 6006 | 10,3 | 4333 | 6,6 | -1673 | -3,7 |

| Баланс | 58329 | 100,0 | 65944 | 100,0 | +7615 | - |

Капитал и резервы ООО «Юалстар» в 2006 г. представлены в основном добавочным фондом (53,1%), сумма которого уменьшилась на 16772 млн. руб., а удельный вес снизился на 31,5%. В структуре источников собственных средств предприятия произошли изменения, которые обусловлены акционированием предприятия. В частности уставный фонд ООО «Юалстар» увеличился на 26017 млн. руб.

Наряду с собственными средствами предприятие использует и заемные средства, которые включают в себя кредиторскую задолженность, а также кредиты и займы банков, состоящие из долгосрочных и краткосрочных кредитов. По состоянию на 01.01.2008 г. по сравнению с 01.01.2007 г. долгосрочные кредиты уменьшились на 2613 млн. руб., краткосрочные кредиты увеличились на 2796 млн. руб. Кредиторская задолженность на 01.01.2008 г. составила 4333 млн. руб., из них:

– расчеты с поставщиками и подрядчиками – 1393 млн. руб.;

– расчеты по оплате труда – 630 млн. руб.;

– расчеты по социальному страхованию и обеспечению – 197 млн. руб.;

– расчеты по налогам и сборам – 443 млн. руб.;

– расчеты с разными дебиторами и кредиторами – 1666 млн. руб.

Просроченная кредиторская задолженность на 01.01.2008 г. составила 203 млн. руб. или 4,7% в общей сумме кредиторской задолженности. По сравнению с 01.01.2007 г. кредиторская задолженность уменьшилась на 1673 млн. руб., прежде всего это связано с уменьшением расчетов с поставщиками и подрядчиками и с разными дебиторами и кредиторами. Просроченная кредиторская задолженность уменьшилась на 294 млн. руб. или в 2,4 раза.

Отношение кредиторской задолженности к выручке за 2006 г. составляло 12,6%, а за 2007 г. составило 8,0%. Оборачиваемость кредиторской задолженности в 2007 г. по сравнению с 2006 г. ускорилась с 49 дней до 34,4 дней. Следует отметить, что соотношение дебиторской и кредиторской задолженности значительно улучшилось – с 1,2 по состоянию на 01.01.2007 г. до 1,9 по состоянию на 01.01.2008 г.

Основными кредиторами ООО «Юалстар» являются:

– фирма «Astropark International S.A.» (Австрия) – 106,2 млн. руб.;

– ЗАО «Ирис-ПАК» (Россия) – 212,3 млн. руб.;

– ЧПУП «МекомПак» – 112,6 млн. руб.;

– ЖТ Пушкарев А.А. – 104,5 млн. руб.

Соотношение собственного капитала к заемному на 01.01.2007 г. составило 1,223 (32161 / 26198), а на 01.01.2008 г. составило 1,672 (41266 /

/ 24678). Таким образом, приведенные выше данные свидетельствуют о том, что ООО «Юалстар» в 2007 г. привлекало меньше заемных средств по сравнению с 2006 г., что свидетельствует о повышении мобильности имущества предприятия.

Для анализа ликвидности ООО «Юалстар» по методике Минфина (данные Инструкции по анализу и контролю за финансовым состоянием и платежеспособностью субъектов предпринимательской деятельности) рассчитаем коэффициенты текущей ликвидности и обеспеченности собственными оборотными средствами (таблица 4).

Таблица 4. Коэффициенты текущей ликвидности и обеспеченности собственными оборотными средствами ООО «Юалстар»

| Наименование показателя | На 01.01.2007 г. | На 01.01.2008 г. | Норматив | |||

| Коэффициент текущей ликвидности К1 = стр. 290 / (стр. 590 – стр. 510 – стр. 550) | 1,334 | 1,38 | К1³1,2 | |||

| Коэффициент обеспеченности собственными оборотными средствами | -0,521 | -0,276 | К2³0,3 | |||

| Коэффициент обеспеченности финансовых обязательств активами К3 = (стр. 590 – стр. 550) / стр. 600 | 0,449 | 0,374 | К3£0,85 | |||

Коэффициент текущей ликвидности:

На 01.01.2007 г.:

17203 / (26168 – 13279) = 1,334

На 01.01.2008 г.:

19338 / (24678 – 10666) = 1,38

На 01.01.2007 г. и на 01.01.2008 г. значение коэффициента текущей ликвидности выше нормативного. Нижняя граница рекомендуемого значения обусловлена тем, что у предприятия должно быть по меньшей мере достаточно оборотных средств для погашения краткосрочных обязательств, иначе предприятие окажется под угрозой банкротства. Приведенные выше расчеты свидетельствуют о том, что ООО «Юалстар» обеспечено собственными оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств.

Коэффициент обеспеченности собственными оборотными средствами:

На 01.01.2007 г.:

(32161 – 41126) / 17203 = -0,521

На 01.01.2008 г.:

(41266 – 46606) / 19338 = -0,276

Коэффициент обеспеченности собственными оборотными средствами на 01.01.2007 г. и на 01.01.2008 г. не соответствует нормативу, это свидетельствует о том, что у ООО «Юалстар» не достаточно собственных оборотных средств для ведения хозяйственной деятельности и обеспечения финансовой устойчивости.

Коэффициент обеспеченности финансовых обязательств активами:

На 01.01.2007 г.:

26168 / 58329 = 0,449

На 01.01.2008 г.:

24678 / 65944 = 0,374

Значение коэффициента обеспеченности финансовых обязательств активами на 01.01.2007 г. и на 01.01.2008 г. соответствует нормативу, то есть ООО «Юалстар» способно рассчитаться по своим финансовым обязательствам после реализации активов.

Таким образом, на 01.01.2008 г. можно сделать вывод, что предприятие является платежеспособным и имеет удовлетворительную структуру баланса, платежеспособность приобрела устойчивый характер.

Финансовое состояние ООО «Юалстар» на 01.01.2008 г. можно охарактеризовать как устойчивое. Предприятие обеспечено собственными оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств, однако у ООО «Юалстар» не достаточно собственных оборотных средств для обеспечения финансовой устойчивости.

Положительным моментом является и тот факт, что ООО «Юалстар» способно рассчитаться по своим финансовым обязательствам после реализации активов. Как свидетельствует динамика изменения на протяжении года коэффициентов платежеспособности, их значения улучшаются в сторону приближения к нормативным, что свидетельствует об улучшении финансового положения ООО «Юалстар».

Одним из источников экономического роста предприятия становится повышение эффективности использования основных фондов, которое на предприятии проявляется в увеличении объема выручки, прибыли, экономии затрат труда. Интенсивное использование основных фондов дает возможность получать доходы без дополнительных капитальных затрат.

Для определения экономической эффективности использования основных фондов ООО «Юалстар» рассчитаем следующие показатели.

1) фондоотдача (определяется отношением выручки к среднегодовой стоимости основных фондов).

2006 год:

![]()

2007 год:

![]()

Таким образом, из приведенных расчетов видно, что фондоотдача увеличилась на 0,06 руб. (1,4 руб. – 1,34 руб.), на это оказало влияние повышение производительности труда.

2) фондооснащенность (характеризует величину основных фондов на одного работника предприятия).

2006 год:

![]()

2007 год:

![]()

Фондооснащенность ООО «Юалстар» по сравнению с 2006 г. увеличилась на 7,21 руб. (130,4 руб. – 123,19 руб.), это связано с увеличением основных средств в активах ООО «Юалстар».

3) коэффициент эффективности использования основных фондов (характеризует величину прибыли на 1 руб. основных фондов).

2006 год:

![]()

2007 год:

![]()

Приведенные расчеты свидетельствуют об ухудшении эффективности использования основных средств, так как прибыль на 1 руб. основных фондов снизилась на 0,003 (0,124 – 0,127).

Проведем анализ оборачиваемости оборотных средств ООО «Юалстар» (таблица 5).

Таблица 5. Оборачиваемость оборотных средств ООО «Юалстар»

| Показатель | 2006 год | 2007 год | Изменение, +/- |

| 1. Выручка от реализации продукции, млн. руб. | 47546 | 54156 | +6610 |

| 2. Однодневный оборот (стр. 1 / 360 дн.), млн. руб. | 132,07 | 150,43 | +18,36 |

| 3. Среднее значение текущих активов (оборотных средств), млн. руб. | 17045 | 18270,5 | +1225,5 |

| 4. Оборачиваемость оборотных средств, дней (стр. 3 / стр. 2) | 129,06 | 121,46 | -7,6 |

| 5. Коэффициент оборачиваемости | 2,79 | 2,96 | +0,17 |

В связи с ростом выручки от реализации продукции в 2007 г. по сравнению с 2006 г. произошло увеличение однодневного оборота на 18,36 млн. руб. Оборотные средства ООО «Юалстар» в 2007 г. по сравнению с 2006 г. увеличились на 1225,5 млн. руб. Эффективность использования оборотных средств характеризуется системой экономических показателей, прежде всего оборачиваемостью оборотных средств. Необходимо отметить рост коэффициента оборачиваемости оборотных средств в 2007 г. по сравнению с 2006 г. на 0,17 и снижение оборачиваемости оборотных средств на 7,6 дн.

Рассмотрев сложившуюся ситуацию в ООО «Юалстар», проанализировав основные показатели его деятельности, разработаем рекомендации для улучшения эффективности функционирования предприятия.

Рост объемов реализации продукции и прибыли от реализации ООО «Юалстар» прогнозируется получить за счет увеличения объема производства продукции и уменьшения остатков готовой продукции на складах, а также за счет снижения затрат на 1 руб. товарной продукции. Снижение затрат на 1 руб. товарной продукции в 2008 г. будет осуществляться за счет следующих основных факторов:

– внедрения новой, прогрессивной технологии, автоматизации и механизации производственных процессов;

– совершенствования применяемой техники и технологии;

– совершенствования организации и управления производством, улучшение организации труда;

– сокращение административно-управленческих расходов;

– рост объемов производства и изменение структуры выпускаемой продукции.

Список использованных источников

1. Анализ хозяйственной деятельности предприятия: Учеб. пособие / Под общ. ред. Л.Л. Ермолович. – Мн.: Интерпрессервис; Экоперспектива, 2001. – 576 с.

2. Баканов М.И., Шеремет А.Д. Теория экономического анализа. – М: Финансы и статистика, 2002. – 415 с.

3. Раицкий К.А. Экономика предприятия: Учебник для ВУЗов. – 3-е изд., перераб. и доп. – М.: Дашков и К, 2002. – 1012 с.

4. Романовский В.М. и др. Финансы предприятий. – СПб.: Издательский дом Бизнес-пресса, 2000. – 528 с.

5. Савицкая Г.В. Анализ хозяйственной деятельности предприятия, 7-е изд., испр. – Мн.: Новое знание, 2002. – 704 с.

6. Финансы предприятий: Учебник / Л.Г. Колпина, Т.Н. Кондратьева, А.А. Лапко; Под ред. Л.Г. Колпиной. – 2-е изд., дораб. и доп. – Мн.: Выш. шк., 2004. – 336 с.

7. Шеремет А.Д., Сайфулин Р.С. Финансы предприятий. – М: Инфра-М, 2002. – 207 с.

8. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. – М.: Инфра-М, 1998. – 342 с.

9. Шидловская М.С. Финансовый контроль и аудит: Учеб. пособие – Мн.: Вышэйшая школа, 2001. – 495 с.

10. Инструкция по анализу и контролю за финансовым состоянием и платежеспособностью субъектов предпринимательской деятельности (в ред. постановления Минфина, Минэкономики, Минстата от 27.04.2007 г. №69/76/52).

Похожие работы

... Федерации и постановления Правительства Российской Федерации. Принятие нормативных правовых актов указанного органа должно осуществляться на основании решения коллегиального органа, осуществляющего регулирование финансового рынка. Предполагается, что члены коллегиального органа будут иметь статус государственных служащих и назначаться Правительством Российской Федерации на определенный срок и ...

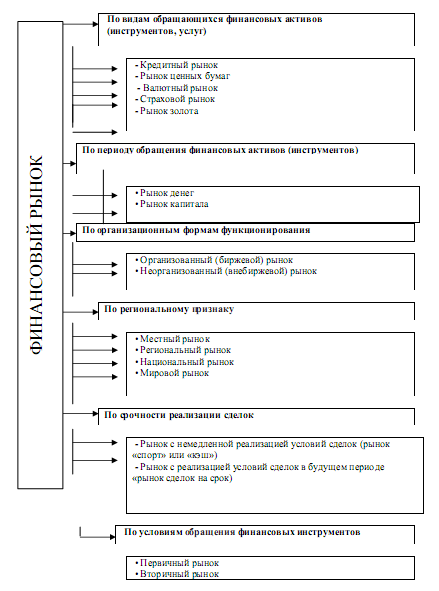

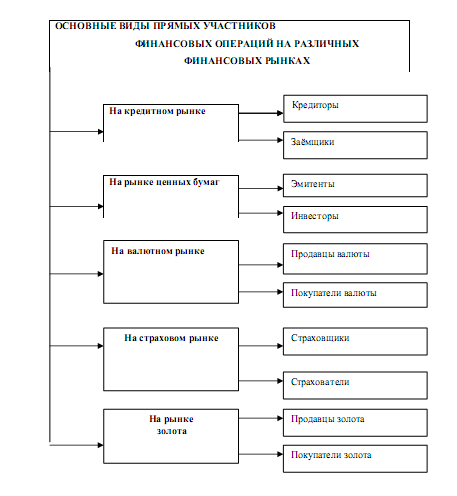

... из групп классификации финансовых инструментов в свою очередь классифицируется по отдельным специфическим признакам, которые отображают особенности их выпуска, обращения и погашения. 5. Особенности формирования и развития финансового рынка в Украине Рассматривая финансовый рынок Украины в историческом аспекте, необходимо отметить, что он существовал на территории нашего государства до ...

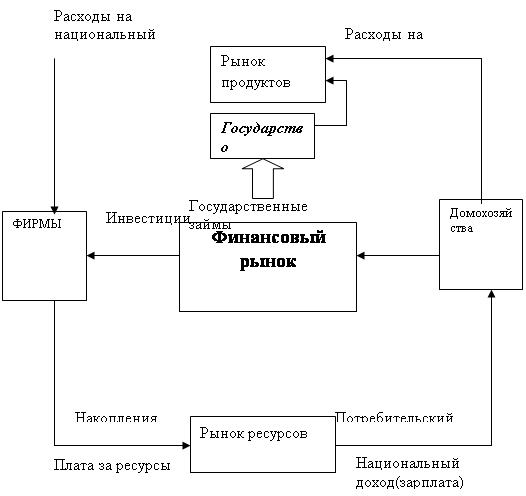

... необходимые для производства ресурсы. Домашние хозяйства выступают на рынке как покупатели благ потребительского назначения и продавцы рабочей силы. Государство покупает на рынке товары, необходимые для выполнения его функций. Посредники — оптовые и розничные торговцы, комиссионеры, брокеры и агенты производителей — оказывают торговые услуги производителям и потребителям. Объектами купли-продажи ...

... : привести отечественное законодательство в соответствие с международными стандартами раскрытия информации, внедрить комплексную систему сбора информации об участниках финансового рынка. Для анализа современного состояния финансового рынка в Украине необходимо проанализировать деятельность отдельных его частей. Банковский сектор является наибольшей частью финансового рынка Украины с активами, ...

0 комментариев