Навигация

Фінанси підприємства

О. С. Філімоненков

Фінанси підприємств

Навчальний посібник (Видання 2-ге, перероблене та доповнене)

Рекомендовано Міністерством освіти і науки України як навчальний посібник для студентів вищих навчальних закладів

кондор

КИЇВ 2005

РОЗДІЛ 9

ФІНАНСОВИЙ СТАН ПІДПРИЄМСТВА ТА ЙОГО ОЦІНКА

9.1. Сутність фінансового стану підприємства, його показники та методика їх розрахунку

Підприємства, які працюють в умовах ринкових відносин, несуть повну відповідальність за своїми зобов'язаннями перед ланками фінансово-кредитної системи, постачальниками, своїми працівниками, а також за результати своєї виробничо-фінансової діяльності. Здатність підприємства своєчасно погашати свої боргові зобов'язання характеризує його фінансовий стан.

Під фінансовим станом підприємства також розуміють рівень його забезпеченості відповідним обсягом фінансових ресурсів, необхідних для здійснення ефективної господарської діяльності та своєчасного здійснення грошових розрахунків за своїми зобов'язаннями.

Фінансовий стан — це одна з найважливіших характеристик виробничо-фінансової діяльності підприємств. Він може бути добрим чи поганим.

Кожне підприємство повинно прагнути до позитивного фінансового стану, тобто до створення достатнього обсягу фінансових ресурсів, що виступає гарантом своєчасності розрахунків із постачальниками, бюджетом та іншими ланками фінансової системи, подальшого економічного та соціального розвитку.

Метою оцінки фінансового стану підприємства виступає пошук резервів збільшення його прибутковості, рентабельності і платоспроможності.

Оцінка фінансового стану підприємства має здійснюватись за допомогою вирахування системи економічних показників, які характеризують господарсько-фінансовий стан господарюючих суб'єктів.

Метою оцінки фінансового стану підприємства є пошук резервів підвищення його доходності, рентабельності та платоспроможності.

Основними показниками, які характеризують фінансовий стан підприємства, є:

• прибутковість (рентабельність);

• оптимальний розподіл прибутку;

• наявність оптимальних розмірів власних обігових активів, які забезпечують нормальний процес виробництва та реалізації продукції;

• наявність власних джерел формування обігових активів в обсязі, достатньому для їх покриття;

• платоспроможність підприємства та ін.

Якщо підприємство досягає у вказаних напрямах необхідних оптимальних параметрів, його фінансовий стан стійкий. Якщо ж підприємство не отримує, скажімо, прибуток у розмірах, які б забезпечували необхідний приріст власних фінансових ресурсів, його фінансовий стан не може бути стійким. Тому розгляд змісту, порядку розрахунку вказаних показників, їх взаємозв'язку і впливу на фінансовий стан підприємства є досить суттєвим.

Прибутковість — доходність, окупність вкладених затрат і використаного майна, кінцевий результат діяльності підприємства. Вона характеризується кількістю отриманого прибутку на одиницю відповідних складових процесу виробництва або сукупних затрат підприємства.

Сума отриманого прибутку — показник, який найбільш повно характеризує результативність роботи підприємства, рівень його доходності.

Прибуток, хоч і є результатом діяльності підприємства, але характеризує рівень ефективності роботи, вкладених затрат, використаного майна. Тому в практиці господарювання для більш повної оцінки ефективності роботи підприємства, вкладених затрат, використання майна застосовується відносний показник — рентабельність.

Рентабельність — це відносний показник інтенсивності виробництва, який характеризує рівень прибутковості (окупності) відповідних складових процесу виробництва або сукупних витрат підприємства

У практиці господарювання обраховуються такі показники рентабельності: рентабельність продукції; рентабельність виробництва; рентабельність продажу; рентабельність виробничих фондів; рентабельність вкладень (капіталу) у виробництво та ін.

Рентабельність продукції (всієї або окремих її видів), а також виробництва загалом можна розраховувати за формулою:

Р =|і00,

де Р — рівень рентабельності продукції, %; П — прибуток від реалізації продукції (всієї або окремих видів), грн.; С — собівартість проданої продукції (всієї або окремих видів), грн.

Показник рентабельності реалізованої продукції дає уяву про те, скільки прибутку отримує "підприємство на одну гривню витрат, вкладених для отримання цього прибутку.

Рентабельність реалізованої продукції (продажу) — це відношення прибутку до виручки (обігу) від реалізації продукції. Розрахувати її молена за формулою:

| П. В |

| Р = |

100,

де В — виручка від продажу продукції, гри.

Показник рентабельності продажу означає, скільки отримано прибутку на одну гривню реалізованої продукції в оцінці за цінами продажу. Його збільшення свідчить про зниження витрат на виробництво та продаж продукції, або про підвищення цін на продані товари, роботи, послуги.

Рентабельність виробничих фондів — це відношення загального прибутку до середньорічної вартості основних виробничих фондів і матеріальних обігових активів. Розраховується вона за формулою:

Р =

Соііф + Смоз

де Совсі* Смоз ~ середньорічна вартість основних виробничих фондів і матеріальних обігових активів (нормованих), відповідно, гри.

Показник рентабельності фондів означає, скільки прибутку отримано на одиницю вартості основних виробничих фондів і матеріальних обігових активів. Його збільшення вказує або на збільшення прибутку, або на зниження вартості матеріальних обігових активів.

Для характеристики ефективності використання фінансових ресурсів розраховується показник рентабельності вкладень усіх коштів у виробництво, власних вкладень, вкладень в акції інших підприємств та ін.

Рентабельність вкладень у підприємство в загальному вигляді визначається за вартістю всього майна, яке є в розпорядженні підприємства, шляхом ділення загального прибутку на середньорічну величину загального підсумку балансу. Розрахунок цього показника можна здійснити за формулою:

П

ПБ'

де П — загальний прибуток, грн; ПБ — підсумок балансу, грн.

Розрахований показник рентабельності вкладень відображає рівень ефективності використання всіх вкладень підприємства у виробництво і показує, скільки копійок прибутку «заробила» кожна гривня фінансових вкладень.

Рентабельність власних вкладень визначається відношенням чистого прибутку до середньорічної суми власних коштів, розрахованої по балансу (без інвестицій і незавершеного будівництва).

Рентабельність довгострокових фінансових вкладень (вкладень в акції та інші цінні папери, вкладень у вигляді участі на паях в інших підприємствах) підприємств визначається відношенням суми доходів від цінних паперів і участі на паях в інших підприємствах до загального обсягу довгострокових фінансових вкладень.

Розрахунок цих показників рентабельності, їх аналіз дозволяє керівникам господарюючих суб'єктів і підприємцям орієнтуватися в економічному рівні вирішення відповідних питань, ведення господарства та вжиття необхідних заходів щодо поліпшення господарювання.

Найважливішим показником фінансового стану підприємства є його забезпеченість власними обіговими коштами та ефективність їх використання.

Кожне підприємство для забезпечення нормального процесу виробництва повинно мати відповідну кількість обігових активів. Розмір цих активів на певному підприємстві пов'язаний як із обсягом виробництва, так і зі швидкістю їх обігу. Розширення обсягів виробництва потребує і збільшення обігових коштів. Прискорення ж обіговості обігових активів, навпаки, призводить до зниження їх кількості, необхідної для забезпечення нормального процесу виробництва. В останньому випадку підвищується ефективність використання обігових активів, які вкладаються у виробництво.

Тому аналіз забезпеченості підприємства власними обіговими коштами і ефективності їх використання має суттєве значення для оцінки фінансового стану підприємства.

Забезпеченість підприємства власними обіговими активами визначається порівнянням їх фактичної наявності, яка розраховується по балансу на відповідну звітну дату, з встановленим нормативом (плановою потребою). При перевищенні фактичної наявності над встановленим нормативом на підприємстві утворюється надлишок власних обігових активів, а, навпаки, — нестача. Наявність як надлишку, так і нестачі обігових активів негативно впливає на фінансову діяльність підприємства, стійкість його фінансового стану. Тому чітка організація обігових активів, дотримання відповідності фактичної їх наявності до встановленого нормативу буде сприяти зміцненню фінансового стану підприємства.

Для характеристики ефективності використання обігових активів на підприємствах розраховуються такі показники: обіговість (тривалість одного оберту) в днях; коефіцієнт обіговості, коефіцієнт завантаження та коефіцієнт ефективності використання обігових активів.

Прискорення обіговості обігових активів дає можливість підприємству вивільнити додаткові кошти з обороту та використати їх у виробництві. Отже, чим більше обертів здійснюють обігові активи, тим менше їх потрібно для забезпечення процесу виробництва, тим ефективніше вони використовуються.

Розрахунок коефіцієнта завантаження (відношення вартості середніх залишків обігових активів до суми обігу (виручки)) і коефіцієнта ефективності використання обігових активів (відношення прибутку від реалізації продукції, послуг до середньої вартості залишків обігових активів) дає можливість зрозуміти, скільки обігових активів припадає на одну гривню реалізованої продукції, послуг і скільки прибутку отримало підприємство на одну гривню середніх залишків обігових активів. І чим більше прибутку припадає на одну гривню середніх залишків обігових активів, тим ефективніше вони використовуються.

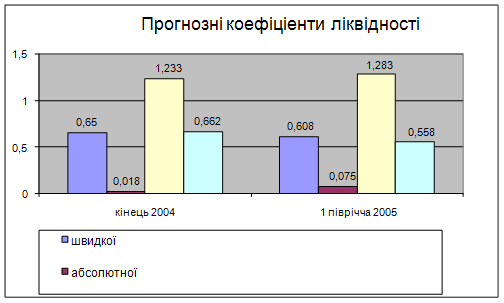

Надзвичайно важливим показником фінансового стану є його платоспроможність і ліквідність.

Похожие работы

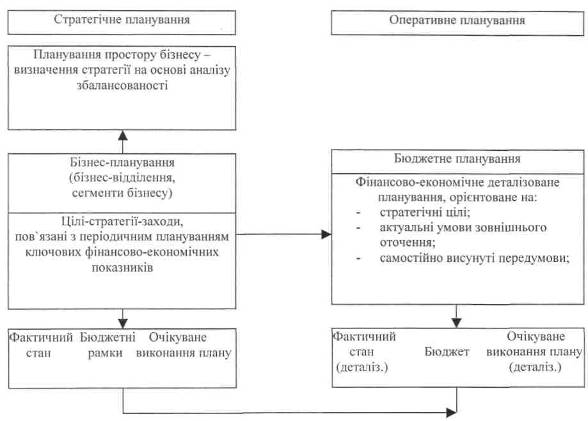

... , детально описує схему функціонування; 3. розкриває принципи та методи керівництва підприємством; 4. містить програму управління фінансами без якої неможливо проводити справу та забезпечувати ефективність її виконання; 5. показує перспективи розвитку підприємства інвесторам та кредиторам; Наказом Міністерства економіки України, за номером №277 від 25,12,2000 року було затверджено Положення про ...

... кризи, система заходів щодо управління кою не дала позитивних результатів. Під фінансовою кризою розуміють фазу розбалансованої діяльності підприємства та обмежених можливостей впливу його керівництва на фінансові відносини, що виникають на цьому підприємстві. На практиці з кризою, к правило, ідентифікується загроза неплатоспроможності та банкрутства підприємства, діяльність його в неприбутков ...

... одом. Вертикальний аналіз (структурний) - визначення структури підсумкових фінансових показників, із виявленням впливу кожної позиції звітності на результат у цілому [4]. Традиційна практика аналізу фінансового стану підприємства опрацювала певні прийоми й методи його здійснення. Можна виділити шість основних прийомів аналізу: горизонтальний (часовий) аналіз, вертикальний (структурний) аналіз, ...

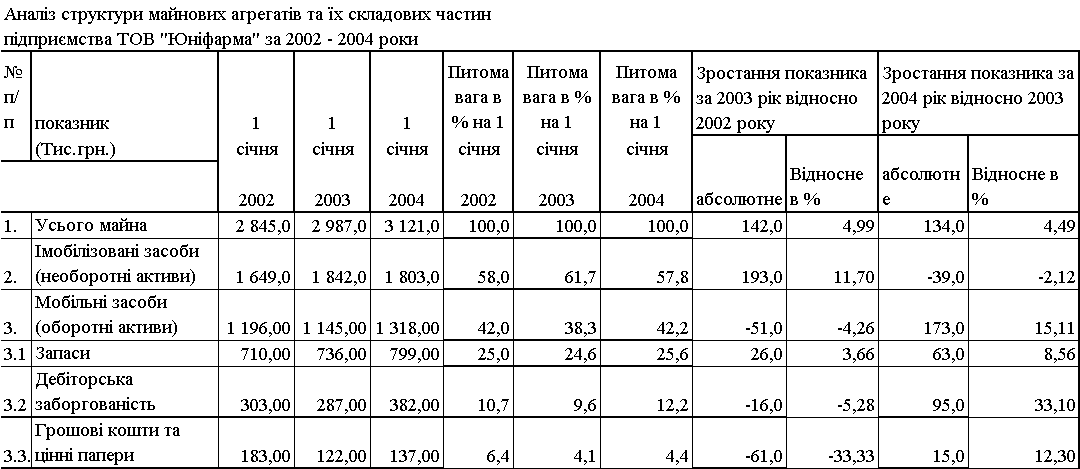

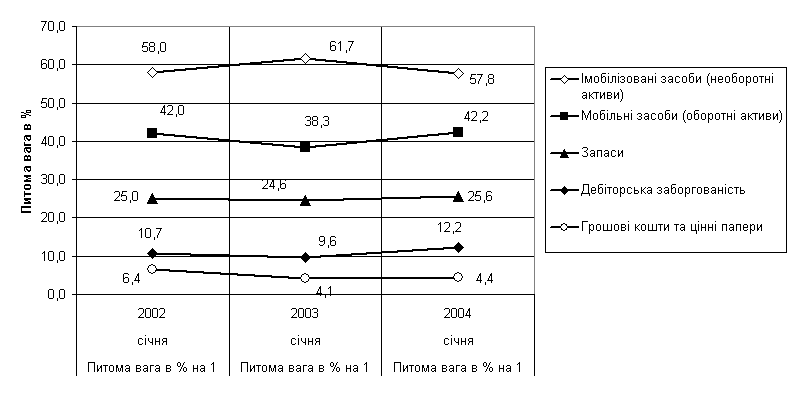

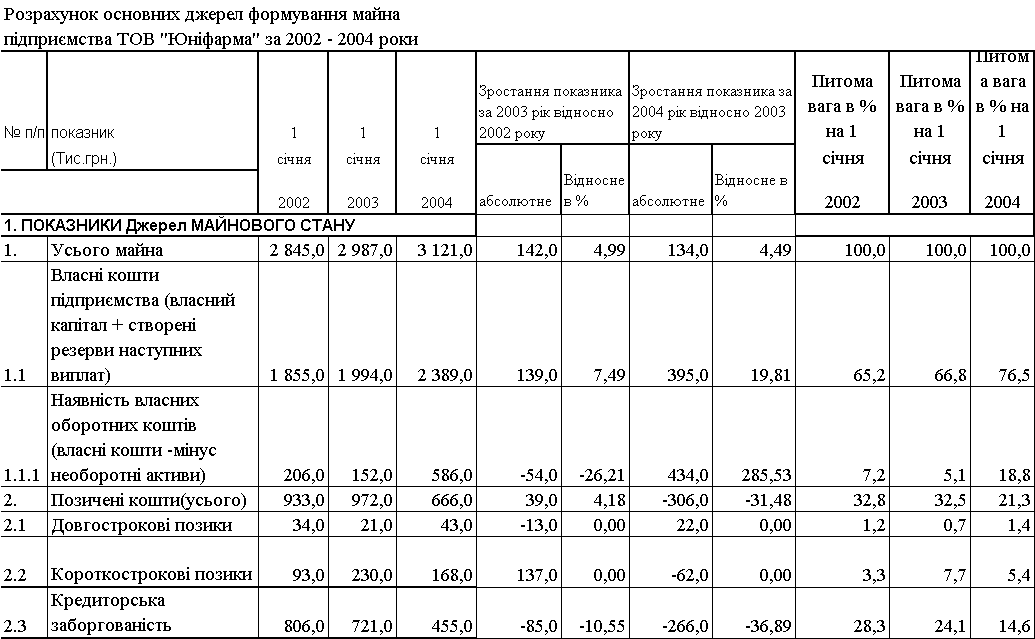

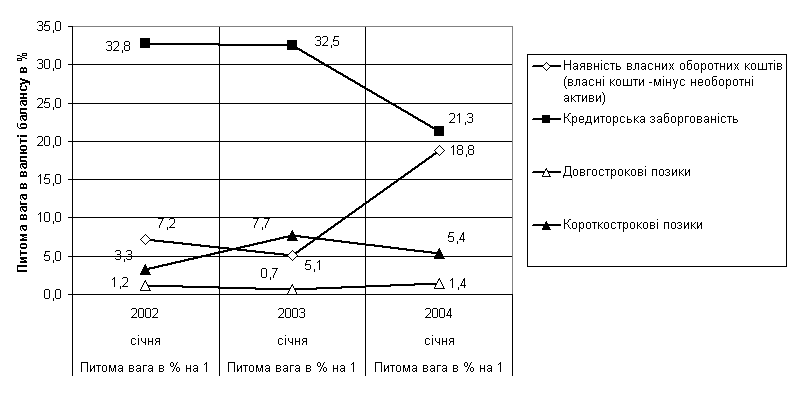

... скидки з рознічної ціни ВИСНОВКИ Результати досліджень теоретичної частини дипломної роботи показують, що на сучасному етапі концентрації суб’єктів підприємницької діяльності у об’єднання спеціалізованих фірм (на прикладі фармацевтичного об’єднання ТОВ “Юніфарма”) актуальним та необхідним є проведення комплексного аналізу ефективності їх історичних форм діяльності в галузях виробництва та реалі ...

0 комментариев