Навигация

Фінансова криза на підприємствах і причини її виникнення

10.1. Фінансова криза на підприємствах і причини її виникнення

В останні роки економіка України розвивається досить-таки динамічно. Так, коли у 2000 р. порівняно з 1999 р. реальний внутрішній продукт збільшився на 6%, то у 2001 р. - на 9%. У 2002 р. обсяг виробництва валового внутрішнього продукту становив понад 220 млрд. грн. Найбільший внесок у це зростання зробили такі галузі економіки, як переробна, харчова, легка промисловість і машинобудування.

У минулому періоді (2000—2002 рр.) продовжував зростати і фінансовий результат діяльності підприємств. Так, коли в 2000 р. фінансовий результат суб'єктів господарювання від звичайної діяльності до оподаткування (крім малих і сільськогосподарських підприємств) становив понад 11,5 млрд. грн., то у 2002 р. цей показник становив вже понад 14,5 млрд. грн., тобто на 3,0 млрд. грн. або на 26% більше ніж у 2000 р.

Але, незважаючи на позитивні зрушення в економіці в останні роки, практично 40% підприємств в Україні працювало збитково. Найбільше збиткових підприємств та організацій на транспорті, промисловості, у матеріально-технічному постачанні і збуті, у будівництві.

Збиткова робота підприємств та організацій є однією з головних причин їх незадовільного фінансового стану. Наслідком же незадовільного фінансового стану підприємств є збільшення їхньої кредиторської та дебіторської заборгованості. Так, коли дебіторська та кредиторська заборгованість по всіх суб'єктах господарювання (крім малих підприємств і бюджетних установ) на 1 грудня 2000 р. становила відповідно 197,2 і 270,0 млрд грн, що перевищило їх розмір у порівнянні з початком 2000 р. відповідно на 15,8% і 17,8%. Станом же на 1 листопада 2001 р. дебіторська та кредиторська заборгованість по зазначених суб'єктах господарювання становила відповідно 215,8 млрд. грн. і 278,0 млрд. грн., тобто зросла порівняно з початком року відповідно на 16,5% і 7,6%. На перше грудня 2003 року дебіторська заборгованість становила 273,1 млрд. грн., а кредиторська — 340,9 млрд. грн., що відповідно на 26,5% і на 22,6% більше ніж на 1 листопада 2001 р.

Найбільша питома вага кредиторської заборгованості припадає на промисловість (більше 35%), торгівлю та громадське харчування (близько 20%), транспорт (близько 10%).

Протягом останніх років (2000—2001 рр.) значною залишалась питома вага простроченої заборгованості. її частка у загальній сумі дебіторської заборгованості (станом на 1 грудня 2003 р.) становить більше 30%, а кредиторської — понад 32%.

Наслідком наявності значної суми дебіторської та кредиторської заборгованості та її прострочених розмірів є неплатоспроможність значної кількості суб'єктів господарювання. При цьому більше двох третин неплатежів у промисловості спостерігається в таких галузях, як електроенергетика (більше 30% від загальної суми кредиторської заборгованості по промисловості), паливна промисловість (більше 16%), чорна металургія (більше 15%). Існує ще значна сума заборгованості з виплатою заробітної плати. Станом на 1 грудня 2003 р. вона становила більше 2,1 млрд. грн. Більше 15,0% становить заборгованість населення за житлово-комунальні послуги.

Неплатоспроможність — неспроможність суб'єкта підприємницької діяльності виконати після настання встановленого строку їх сплати грошові зобов'язання перед кредиторами, зокрема, по заробітній платі, а також виконати зобов'язання щодо сплати податків і зборів (обов'язкових платежів) не інакше як через відновлення платоспроможності.

Грошове зобов'язання — зобов'язання боржника заплатити кредитору певну грошову суму відповідно до цивільно-правового договору та на інших підставах, передбачених цивільним законодавством України.

Наявність значних сум кредиторської заборгованості у суб'єктів господарювання, тобто їх неплатоспроможність, свідчить про те, що такі підприємства знаходяться в глибокій фінансовій кризі.

Отже, під фінансовою кризою слід розуміти недостатність власних коштів у господарюючих суб'єктів для здійснення своєчасних платежів до бюджету, цільових фондів, розрахунків із постачальниками та підрядниками, робітниками та інше внаслідок зниження результатів їх господарсько-фінансової діяльності з різних причин. Або фінансова криза — це неспроможність підприємства здійснювати фінансове забезпечення власної поточної виробничо-фінансової діяльності.

Чинниками, які можуть зумовити фінансову кризу на підприємстві, бувають:

1) зовнішні, тобто ті, що не залежать від діяльності підприємства;

2) внутрішні, тобто ті, що залежать від діяльності підприємства.

До складу зовнішніх чинників можна віднести такі:

• політичну нестабільність у країні місцезнаходження підприємства;

• нестабільність господарського та податкового законодавства;

• значний рівень інфляції;

• зниження купівельної спроможності населення;

• нестабільність фінансового ринку;

• кризу, а також посилення конкуренції в галузі;

• інші чинники.

Ці чинники зумовлюють фінансову кризу у випадках, якщо відповідні служби підприємств помилково або несвоєчасно реагують на них. До внутрішніх чинників фінансової кризи можна віднести:

низький рівень кваліфікації керівного персоналу;

прорахунки в організації постачання та ведення виробничої діяльності;

прорахунки в інвестиційній політиці;

дефіцит коштів для фінансування;

низький рівень менеджменту та маркетингу;

недосконалість виробничої структури та структури управління;

інші чинники.

На конкретних підприємствах можуть бути специфічні причини виникнення фінансової кризи.

Фінансова криза буває трьох рівнів:

1) коли фінансовий стан підприємства не загрожує його функціонуванню (за умови переведення його на режим антикризового управління);

2) коли фінансовий стан підприємства загрожує його існуванню та потребує негайного здійснення фінансової санації;

3) коли фінансовий стан підприємства знаходиться у кризовому стані, що вимагає його ліквідації.

Установлення рівня фінансової кризи зумовлюється необхідною передумовою своєчасного та вірного прийняття рішення щодо відновлення платоспроможності підприємства або визнання його банкрутом.

Похожие работы

... , детально описує схему функціонування; 3. розкриває принципи та методи керівництва підприємством; 4. містить програму управління фінансами без якої неможливо проводити справу та забезпечувати ефективність її виконання; 5. показує перспективи розвитку підприємства інвесторам та кредиторам; Наказом Міністерства економіки України, за номером №277 від 25,12,2000 року було затверджено Положення про ...

... кризи, система заходів щодо управління кою не дала позитивних результатів. Під фінансовою кризою розуміють фазу розбалансованої діяльності підприємства та обмежених можливостей впливу його керівництва на фінансові відносини, що виникають на цьому підприємстві. На практиці з кризою, к правило, ідентифікується загроза неплатоспроможності та банкрутства підприємства, діяльність його в неприбутков ...

... одом. Вертикальний аналіз (структурний) - визначення структури підсумкових фінансових показників, із виявленням впливу кожної позиції звітності на результат у цілому [4]. Традиційна практика аналізу фінансового стану підприємства опрацювала певні прийоми й методи його здійснення. Можна виділити шість основних прийомів аналізу: горизонтальний (часовий) аналіз, вертикальний (структурний) аналіз, ...

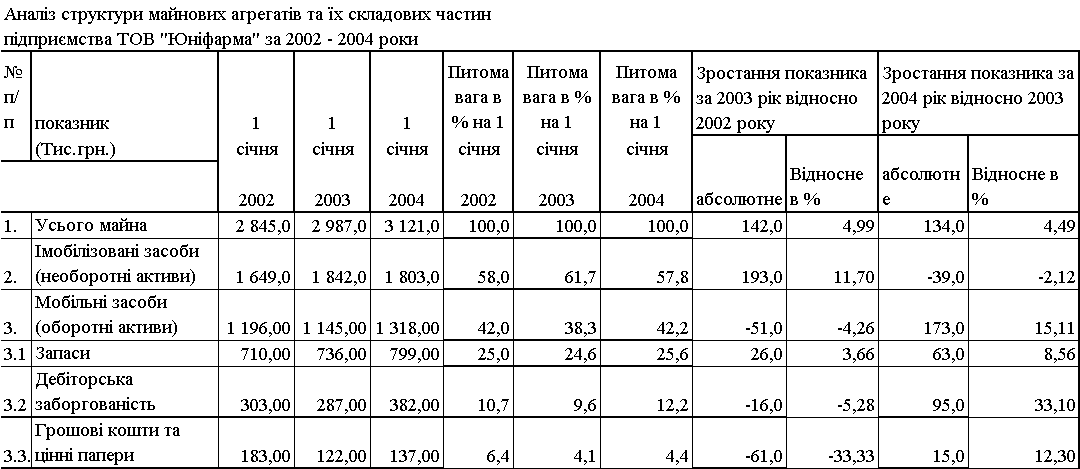

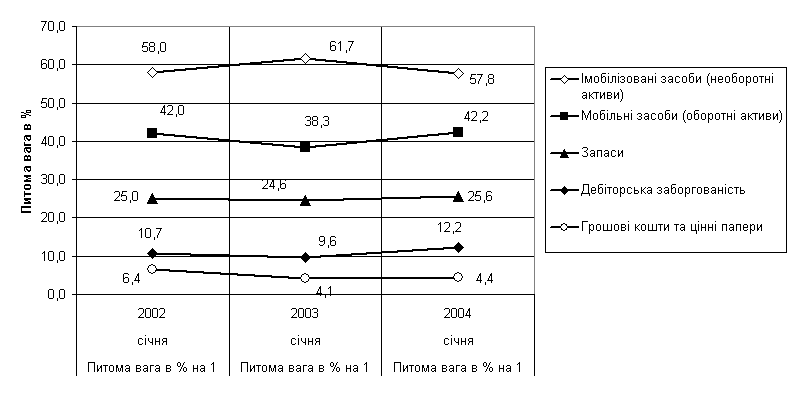

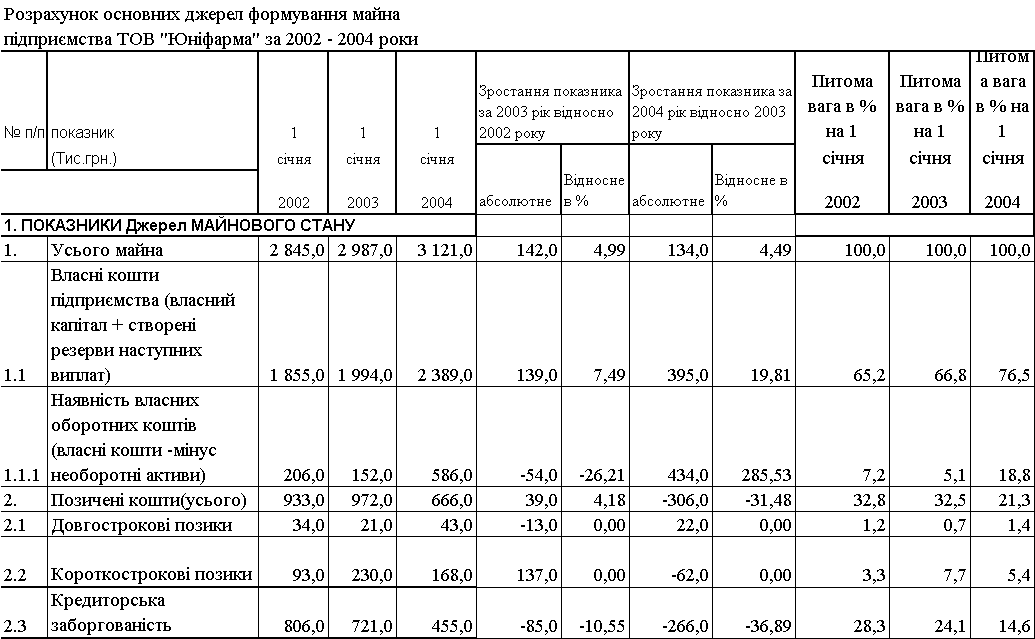

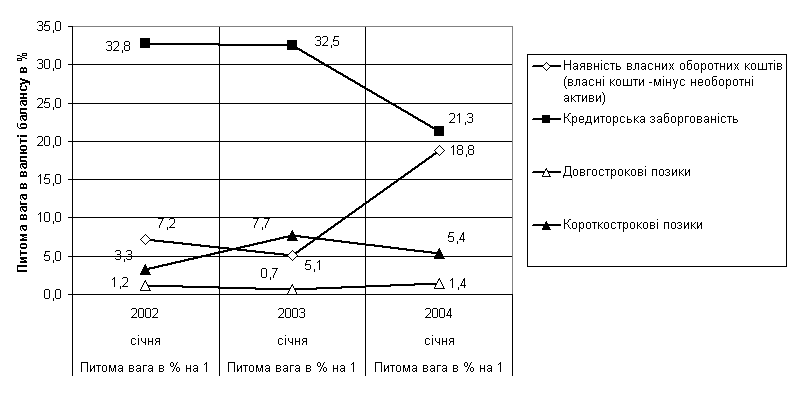

... скидки з рознічної ціни ВИСНОВКИ Результати досліджень теоретичної частини дипломної роботи показують, що на сучасному етапі концентрації суб’єктів підприємницької діяльності у об’єднання спеціалізованих фірм (на прикладі фармацевтичного об’єднання ТОВ “Юніфарма”) актуальним та необхідним є проведення комплексного аналізу ефективності їх історичних форм діяльності в галузях виробництва та реалі ...

0 комментариев