Навигация

Валютная система (понятие валютных систем, валюты и их классификации, мировые и региональные валютные системы, валютный курс)

4. Валютная система (понятие валютных систем, валюты и их классификации, мировые и региональные валютные системы, валютный курс)

По мере развития внешнеэконом связей была создана валютная система – гос-правовая форма орг-и валютных отношений, регулируемая национальными законодательными или междунар-ми соглашениями. Валютная система представляет собой экономические отношения по поводу функционирования валюты, сложившиеся на основе интернационализации капиталистического хоз-ва и мирового финансового рынка. Мировая валютная система – форма организации международных валютных отношений, сложившихся на основе международных соглашений. Региональная валютная система – организ-экономическая форма отношений отдельной группы стран в валютной сфере, закрепленная региональными соглашениями. Валюта – (означает «цена», «стоимость») ден. единица отдельно взятой страны, ден. знаки на бум. носителях и разменная монета зарубежных стран, нах. внутри страны, кредитное и платежное ср-во, междунар-е иди регион-е счетные единицы.

Классификация валюты:

1. Статус валюты: – национальная – ден. единица, обращающаяся в отдельно взятом гос-ве, утвержденная законом;

– иностранная – ден. единица зарубежных гос-тв;

– международная (региональная) – искусственные ден. единицы, используются для безналичных расчетов между странами, посредством записей на специальных счетах;

– евровалюта – национальная валюта для осуществления депозитных и ссудных операций в Европе.

2. Режим использования:

– Свободно-конвертируемая – валюта свободно обменивается на другие иностранные валюты без ограничений;

– Частично-конвертируемая – валюта тех гос-в, в которых имеются ограничения на проведение отдельных валютных операций;

– Неконвертируемая – валюта обращается в пределах одного гос-ва, не обменивается;

3. Отношение к курсам других валют: – валюта мягкая (с неустойчивым курсом), – валюта твердая (с устойчивым курсом).

4. Метод установления валютного курса:

– валюта плавающая (курс складывается на основе спроса и предложения)

– валюта совместно плавающая (обменный курс колеблется согласно договорам между группами стран);

– валюта с фиксированным курсом (курс зафиксированный гос-вом);

5. Валюта векселя

6. Валюта платежа (ден. единица в которой происходит фактическая оплата товара по внешнеторговому контракту)

7. Валюта поступлений

8. Валюта кредита (ден. единица в которой выставляется международный кредит).

Валютный курс – измеритель стоимостного содерж-я валют; соотношение между ден единицами разных стран, цена ден. единицы страны, выраженная в инвалюте или междунар. вал единицах. Опр-ся спрос и предложение на рынке.

Состав национальной валютной системы:

1. национальная валюта, 2 условия ее конвертируемости (способность обмена на др валюту), 3 режим валютного паритета (соотношение двух валют, к золоту – золотой паритет), 4 режим валютного курса (плавающий, твердый), 5 наличие, отсутствие валютных ограничений (ввоз-вывоз, купля-продажа), 6. регулирование междунар валютной ликвидности (возможность реализации валюты), 7. режим валютного рынка, 8. статус нац органов, рег валютные отношения (Минфин, ЦБ).

На основе нац. валютной системы фор-ся мировая, включает те же элементы, только применительно к мир. валютным отношениям.

Этапы развития мировой системы:

1. основана на золотом стандарте. главная роль – золото. В 1867 году оформлен междунар соглашением (Париж)

2. золотодевизный стандарт (инвалюта в любой форме). Междунар. единица не закреплена не за одной из валют 1922 год – Генуя.

3. статус резервной междунар валюты закр за долларом США и фунтом стерлингом 1944 г.

4. соглашение стран-членов МВФ – международная валютная система. Фиксирован курс валют перешел на плавающий. Сформирована европейская валютная система (ЕС) – цена ден. единицы данной страны, выраженная в инвалюте или междунар-х валютных единицах (СДР, ЭКЮ). ЭКЮ – европейская валютная единица, существует только в форме записей на счетах центральных и коммерческих банков и безналичных перечислений. Страны участницы ЕВС фиксируют курсы своих валют по отношению к центральному курсу ЭКЮ, отклонение в пределах +-2,25%. На курсы влияют:

Состояние экономики – инфляция, уровень ставок, деятель-ть вал рынков, вал спекуляция, вал политика, состояние платежного баланса, степень исп-я нац валют; полит обстановка; степень доверия к валюте на нац мир рынках.

5. Инфляция и ее особенности в современных условиях (сущность, виды). Формы и методы стабилизации денежного обращения. Особенности инфляционных процессов в России

Инфляция – дисбаланс спроса и предложения, проявляющийся в росте цен. В современных условиях инфляция – это проявление критической ситуации в экономике или обществе. В обращении чрезмерное увеличение массы денег по сравнению с реальным предложение товара. Наглядным показателем инфляции или ее отсутствием является индекс цен.

Виды инфляции:

1. Ползучая инфляция – ежегодные темпы прироста цен составляют 5–10%(характерна для промышленно-развитых стран); Она не представляет собой опасности для экономии, так как прогнозируема, достаточно легко поддается регулированию и учету последствий.

2. Галопирующая инфляция– среднегодовые темпы прироста цен находятся в диапазоне от 10 до 50%, иногда – до 100%(такая инфляция преобладает в развивающихся странах). Ока оказывает негативное влияние на экономическое развитие; и для ее регулирования применяются специальные методы.

3. Гиперинфляция – ежегодные темпы прироста цен превышают 100%, могут достигать и 1000% в год. (МВФ за гиперинфляцию принимает талую инфляцию, при которой темп роста превышает 50% в месяц). Гиперинфляция свойственна странам в отдельные периоды структурных экономических преобразований, в годы войны, политических потрясений. Гиперинфляция ведет резкому обесценению денежной единицы, расстройству платежной системы, нарастанию диспропорций экономического развития, кризисному состоянию всего общества.

4. Административная инфляция – это инфляция, порождаемая «административно) управляемыми ценами.

5. Импортируемая инфляция – это инфляция, вызываемая воздействием внешних факторов. Например, чрезмерный приток в страну иностранной валюты и повышение импортных цен.

6. Кредитная инфляция – это инфляция, вызванная чрезмерной кредитной экспансией.

В зависимости от соотношения цен: (не) сбалансированная

В зависимости от предсказуемости: (не) ожидаемая

В зависимости от спроса и предложения: инфляция спроса или предложения (вызывается денежными факторами)

Основные причины появления инфляции (две группы факторов):

Денежные: финансирование дефицита гос-го бюджета за счет денежной эмиссии, непроизводительный хар-ер гос-х расходов, т.е. увеличение расходов на социальную сферу, увеличение военных расходов, кредитная экспансия банков, выражающаяся в чрезмерном кредитовании экономики, приток иностранной валюты в страну.

Неденежные: монополизация экономики, что ведет к снижению ценовой конкуренции и соответственно к росту цен; опережающие темпы роста оплаты труда по сравнению с темпами роста производительности труда.

Инфляция порождает множ-во «–» явлений: демпинг, спекуляция, падение производства, нестабильн. денежной системы. Инфляция в России была и раньше – скрытая.

Органы власти должны предпринимать меры по сокращению инфляции:

1. разработка и осущ-е гос., экон. Программ

2. проведение антимонопольной политики

3. стимулирование инв-й деятельности

4. регулирование кредитно-денежной политики гос-ва

5. совершенствование налоговой политики.

Причины и особенности появления инфляции в России. Главными неденежными факторами инфляции в России являются: кризис административно-командной хоз-ой системы, затратный характер производства, низкий уровень производительности труда, низкое кач-во и неконкурентный хар-ер продукции.

Главными денежными факторами инфляции являются: либерализация цен в условиях монополизированного состояния российской экономики, постоянный дефицитный хар-ер гос-го бюджета, кредитная экспансия банков, долларизация денежного обращения в стране, бегство капиталов из страны, связанное с нестабильной экономической и политической ситуацией в стране, высокие военные расходы, связанные с военными действиями на Северном Кавказе.

Похожие работы

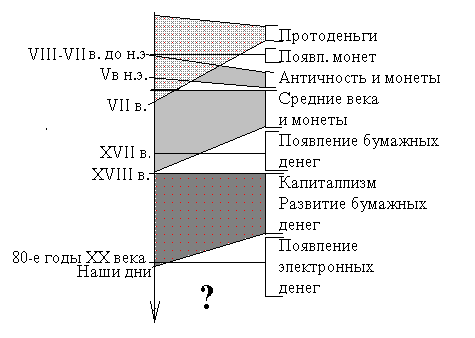

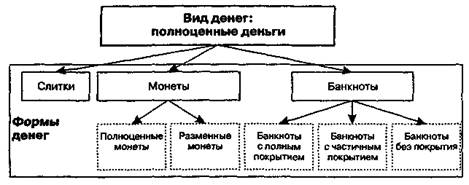

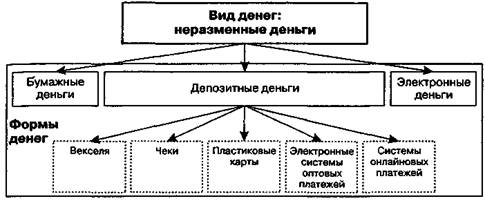

... возможности для развития бумажных денег создает только капитализм с его развитой кредитной системой. 4. Деньги в эпоху капитализма (конец XVII - современность) Данный период прежде всего характеризуется развитием кредитно-бумажных денег и вытеснение ими металлических монет. Для правильного восприятия изложенного ниже материала необходимо дать определения и разъяснения некоторым экономическим ...

... государств, так и их дробления. В бумажно-денежной системе вектор развития действует в единственном направлении – в направлении дробления и диссипации существующих государств. В системе бумажных денег произошло государственно-территориальное размежевание земной поверхности буквально до сантиметров. Каждое государство заинтересованно, чтобы использовались лишь его деньги, на как можно более ...

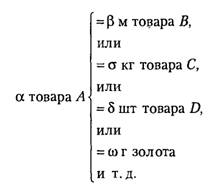

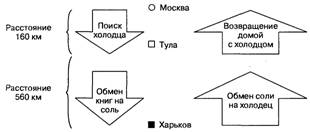

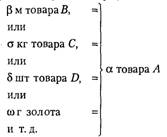

... В обороте применяются и бумажные знаки, которые называются бумажными деньгами, отличающиеся во многом от банкнот. Для нас в данном исследовании прежде всего необходимо посмотреть, каким образом происходила эволюция символических и действительных денег. К изложению данного вопроса мы и перейдем далее. 3. Эволюция символических и действительных денег 3.1 Филогенетическая концепция эволюции ...

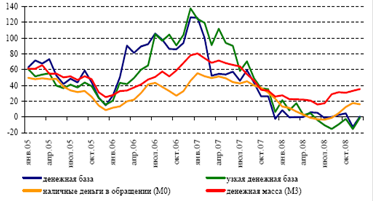

... удачный пример. Власти этой страны продемонстрировали удачную реализацию политики по обеспечению финансовой стабильности в период нарастающей турбулентности рынка, осознавая неустойчивость тенденций рынка капитала. Экономика Казахстана пережила бум в середине 90-х, что ускорило проявление в ней эффектов мирового кризиса. Однако страна успешно избежала обширного снижения производства и занятости, ...

0 комментариев