Навигация

Ссудный капитал и формы кредита (понятие, источники ссудного капитала, его особенности). Рынок ссудного капитала

7. Ссудный капитал и формы кредита (понятие, источники ссудного капитала, его особенности). Рынок ссудного капитала

Формы кредита:

– Ростовщический кредит, пришедший на смену простому товарному заимствованию, осуществлялся в денежном выражении и предполагал увеличение капитала ростовщика в результате кредитной сделки.

– Банковский кредит – это кредит, предоставляемый банками и другими кредитно-финансовыми учреждениями, имеющими лицензию, любым хозяйствующим субъектам в виде денежных ссуд. Основная форма кредита. (развитее пр-ва и т/о, развитии кап стр-ва, внедрение достижений НТП, укрепление хоз расчета)

– Коммерческий кредит предполагает продажу товаров в долг с отсрочкой платежа. Орудием такого кредита является вексель, оплачиваемый через банк. Главная цель коммерческого кредита – ускорение процесса реализации товаров и заключенной в них прибыли.

– Потребительский кредит предоставляется банками, специализированными финансово-кредитными учреждениями и торговыми предприятиями частным лицам для оплаты товаров длительного пользования (автомашины, мебель, бытовая техника).

– Коммерческий кредит – кредит, предоставляемый пр-ми и хоз орг-ми друг другу в виде отсрочки платежа – на основе торг сделки. Отсрочка платежа может быть оформлена векселем.

– Ипотечный кредит предоставляется в виде долгосрочных ссуд банками, либо специализированными финансово-кредитными учреждениями под залог недвижимости для приобретения или строительства жилья, либо покупку земли.

– Государственный кредит – это совокупность кредитных отношений, в которых заемщиками выступают государство и местные органы власти, а кредиторами – население и частный бизнес. Источниками средств служат ценные бумаги государственных и местных органов власти, выпущенные в виде займов через финансово-кредитные учреждения.

– Международный кредит представляет собой движение и функционирование ссудного капитала в сфере международных экономических и валютно-финансовых отношений, обусловленных тем, что кредитные отношения существуют не только внутри каждой страны, но и между государствами. Международный кредит предоставляется либо в товарной, либо в денежной (валютной) форме. При этом и кредиторами, и заемщиками являются государства, международные организации, банки и частные предприятия.

Ссудные капитал – это то, что непосредственно предоставляется в кредит, специфическая форма капитала, возникающая и развивающаяся в условиях капитального способа производства и выражающая производственные отношения.

Источники ссудного капитала:

1. Высвободившаяся из оборота часть промышл-го и торгового капитал.

– денежные средства, накапливаемые субъектами хозяйствования в амортизационном фонде,

– часть оборотного капитала в денежной форме,

– часть прибыли, накапливаемая до определенной величины и направляемая для обновления и расширения производства.

2. Свободные денежные ср-ва всех слоев населения и субъектов хозяйствования, является дорогим источником ссудного капитала (они передаются во временное пользование банкам под определенный процент)

3. Денежные накопления государства (размер зависти от масштабов государственной собственности, доходов, получаемых правительством от всех видов деятельности (сдача в аренду гос-ой собственности).

Особенности ссудного капитала:

1. Капитал делится на капитал – собственность, направленный во временное пользование с целью получения процентов и капитал, работающий у предприятия-заемщика и приносящий прибыль;

2. Своеобразный товар ссудного капитала (оплата его потребителями стоимости, состоящей в способности функционировать в качестве капитала ит приносить прибыль.

3. Форма отчуждения – при кредитной сделке ссудный капитал передается: в начале при его предоставлении от кредитора заемщику, а затем при погашении – от заемщика к кредитору с уплатой процентов.

4. Специфическая форма движения – ссудный капитал находится постоянно в денежной форме.

5. Форма капитала, где источником прибыли служит прибавочная стоимость, создаваемая в сфере материального производства.

Рынок ссудных капиталов – экономические отношения, связанные с формированием спроса и предложения на уставной капитал, передаваемый в ссуду на возвратной основе и с уплатой %.

8. Кредитная система гос-ва (понятие, структура, регулирование). Особенности развития кредитной системы России.

Кредитная система государства во многом определяется уровнем развития производственных отношений, господствующими формами собственности и той экономической ситуацией, в которой находится страна. Кредитная система государства представляет собой:

1. Сеть финансово-кредитных учреждений, организующих кредитные отношения (Представлена центральными и коммерческими, универсальными и специализированными, небанковскими финансово-кредитными учреждениями),

2. Совокупность кредитных и расчетных отношений (Представлена различными формами кредита, методами кредитования, а также формами безналичных расчетов).

Роль и значение кредитной системы определяются ее способностью мобилизовать свободные денежные средства субъектов хозяйствования и населения и превращать их в ссудный капитал и в последующем передавать в различных формах кредита заемщикам. В этой связи, чем шире сеть фин.-кред. Учреждений, тем больше масштаьы концентрации и централизации капитала, тем больше возможности решения проблем производства и реализации товаров и услуг посредством банковского кредита.

Иерархическая система кредитной системы:

1 звено (ЦБ РФ)

2 звено (Банковский сектор: коммерческие банки, сберегательные банки, инвестиционные банки, ипотечные банки, специализированные отраслевые банки)

3 звено (Специализированные небанковские кредитно-финансовые учреждения: инвестиционные компании, финансовые компании, кредитные союзы, благотворительные фонды, судо-сберегательные ассоциации, страховые компании, ломбарды, пенсионные фонды).

Основные направления государственного регулирования: 1. Политика ЦБ по отношению к финансово-кредитным учреждениям, 2. Налоговая политика гос-ва на всех уровнях власти, 3. Законодательное регулирование деятельности учреждений кредитной системы, 4. Участие гос-ва в деятельности кредитных учреждений.

Формы политики ЦБ:

Учетная политика ЦБ: она состоит в учете и переучете ком-их векселей, поступ-их от ком-их банков, кот-ые в свою очередь получают от пром-х, торг-х и трансп компаний. ЦБ выдает кредит ресурсы на оплату векселей и уст-ет так называемую учетную ставку. Учетная политика ЦБ направлена на лимит-е переучета векселей, уст-е предельной суммы кредита для каждого банка. Т.е осуществляется воздействие на объем выдаваемых ссуд. Учетная политика обычно сочетается с гос рег-м % ставок по вкладам и кредитам. КБ ориент-я на учетную ставку ЦБ – дисконтное окно.

Опр-е нормы обяз резервов для КБ – обязаны хранить часть своих кредит ресурсов (3%) на беспроцентном счете в ЦБ.

Операции на открытом рынке с гособлигациями путем их купли-продажи кредит-фин институтами. Продавая гос облигации, ЦБ уменьшает денежные ресурсы КБ и др кредит-фин институтов и т.о спос-ет пов-ю процент ставки на рынке ссудных капиталов. Это заставляет кредите институты покупать опр часть гособлигаций, фин-я дефицит бюджета и госдолг.

Прямое госвоздействие ЦБ на кредит. систему путем прямых предписаний органов контроля. ЦБ осущ-ет контроль за крупными кредитами, лимит-е банк кредитов, выборочную проверку кред учр-й.

Налоговая политика – заключается в изменении налог. ставок на прибыль, получ-ю разл кредит-фин институтами. Увел-е налогов может способ-ть умен-ю кредит-ссудн операций и пов-ю процент ставок, сокращ-е налогов на доходы ведет к расш-ию таких операций и может содей-ть сниж-ю процент ставок.

Законодательное регулирование деят-ти кредитных учреждений проводится центральным правительством, местными органами и законодательной властью путем разработки законов, инструкций и т.д.

Особенности развития кр системы России:

Зарождение кредитных орг-ий в России – 1733 г., в стране стали создаваться гос-ые банковские учреждения (Монетная контора, Дворянский банк, Государственный земельный банк, Купеческий банк и др.) В 1860 г. Был создан Государственный банк Российской империи (эмиссионная функция). Кроме того стали создаваться частные банки. Развитие кредитной системы России было прервано 1-й мировой войной и революцией 1917 г. Очередные преобразования в кредитной системе произошли в 1988 в связи с перестройкой экономических отношений. Отдельные функции Госбанка СССР были переданы гос-ым специал-ым банкам, при этом он сохранил за собой статус главного банка страны и эмиссионного центра. Именно с этого периода началось формирование совр. Банк-ой системы России, соответствующей потребностям рыночной экономики, когда в стране было разрешено создание региональных, отраслевых, корпоративных и иных банков на паевых и акционерных началах, которые стали прообразом настоящей и будущей банковской системы России и на которых отрабатывались принципы и методы банковской деят-ти применительно к рыночным отношениям.

9. Сущность, понятие и функции финансов (Ф). Финансы как стоимостная категория

Финансы – это совокупность денежных отношений, одним из участников которых является гос-во, посредством которых осуществляются формирование и использование общегос. фондов денежных средств для выполнения государством принятых на себя конституционных функций по решению экономич, соц-ых, полит и иных задач. Финансы – категория историческая, они возникают вместе с гос-вом и изменяются вместе с ним. Функции финансов показывают, каким образом реализуется общественное назначение финансов как инструмента мобилизации и использования централизованных фондов денежных средств. Финансы обеспечивают непрерывный процесс воспроизводства, включающий 4 стадии: производство, обмен, распределение, потребление.

Рассматривают сл. функции финансов:

Распределительная функция – включ. в себя как распределение, так и перераспределение. Распределению и перераспределению подлежит общественный продукт (ОП), созданный в стране, а т.ж. его составляющие, и прежде всего национальный доход (НД).

Первичное распределение означает, что после того, как продукт создан в сфере матер-го производства, он и распределяется между его участниками. На стадии вторичного распределения (перераспределения) главенствующее место принадлежит государству. С помощью фин инструментов, прежде всего налогов и бюджета, оно изымает часть созданных в сфере матер. производства доходов и направляет их в др сферы, осуществляя тем самым перераспределение НД. Гос-во с помощью системы фин. рычагов оказывает воздействие на развитие хоз субъектов, отраслей, регионов в нужном обществу направлении. Посредством распределения ден. средств гос-во стимулирует или сдерживает развитие определённых соц-экономич процессов. Для этих целей гос-во использует прежде всего сл фин рычаги: бюджет, тариф и цены, налоги.

Контрольная функция осуществляется при проведении любой фин. операции на каждом её этапе. Объектом контроля выступает распределительный процесс. Фин. контроль подразделяется на предварительный, текущий и последующий. По результатам контроля осуществляются соответствующие коррективы в ходе текущих фин. процессов, а также происходит совершенствование фин прогнозирования и планирования. Фин. контролю подвергается деят. всех участников фин. отношений. Поэтому фин. контроль осущ. как на микро-, так и на макроуровне. Его предметом на макроуровне является распределение ВВП, НД по соотв. фондам и расходование их по целевому назначению. На микроуровне фин. контроль имеет целью рациональное расходование мат., трудовых, природных и фин ресурсов, сокращение непроизводств. расходов, потерь, борьбу с бесхозяйственностью и расточительством. Фин. контроль может быть общегос., ведомственным, внутрихоз., общественным и независимым (аудит). Фин. операции должны быть одновременно экономич. целесообр. и юр правомерными. Поэтому важнейшей задачей фин. контроля выступает проверка строгого соблюдения фин. законодат-ва, своевременности и полноты выполнения обязательств перед бюджетом, банками, партнёрами по взаимным обязательствам по расчётам и платежам.

Регулирующая функция (финансы могут как стимулировать произ-во, так и угнетать его). Формирование денежных фондов (доходов) в гос-ве – обеспечение финансирования бюджетных расходов, В результате действия этой функции происходит формирование бюджетных фондов, обеспечивающих цели функционирования гос-ва. Использование денежных фондов (доходов) в гос-ве – обеспечение финансирования бюджетных расходов. В результате действия этой функции происходит обеспечение финансирования расходов, принятых к бюджетному финансированию. Действуя одновременно и скоординировано, они обеспечивают проведение государством определённой фин. политики.

Похожие работы

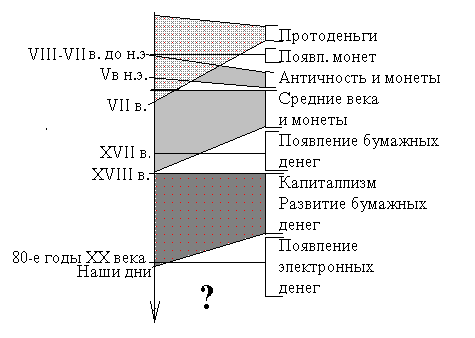

... возможности для развития бумажных денег создает только капитализм с его развитой кредитной системой. 4. Деньги в эпоху капитализма (конец XVII - современность) Данный период прежде всего характеризуется развитием кредитно-бумажных денег и вытеснение ими металлических монет. Для правильного восприятия изложенного ниже материала необходимо дать определения и разъяснения некоторым экономическим ...

... государств, так и их дробления. В бумажно-денежной системе вектор развития действует в единственном направлении – в направлении дробления и диссипации существующих государств. В системе бумажных денег произошло государственно-территориальное размежевание земной поверхности буквально до сантиметров. Каждое государство заинтересованно, чтобы использовались лишь его деньги, на как можно более ...

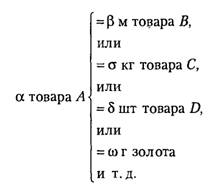

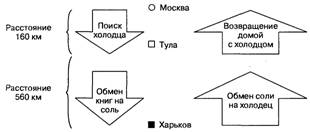

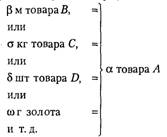

... В обороте применяются и бумажные знаки, которые называются бумажными деньгами, отличающиеся во многом от банкнот. Для нас в данном исследовании прежде всего необходимо посмотреть, каким образом происходила эволюция символических и действительных денег. К изложению данного вопроса мы и перейдем далее. 3. Эволюция символических и действительных денег 3.1 Филогенетическая концепция эволюции ...

... удачный пример. Власти этой страны продемонстрировали удачную реализацию политики по обеспечению финансовой стабильности в период нарастающей турбулентности рынка, осознавая неустойчивость тенденций рынка капитала. Экономика Казахстана пережила бум в середине 90-х, что ускорило проявление в ней эффектов мирового кризиса. Однако страна успешно избежала обширного снижения производства и занятости, ...

0 комментариев