Навигация

Спецрежим при оказании автотранспортных услуг

2. Спецрежим при оказании автотранспортных услуг

В рамках темы моей контрольной работы, согласно п. 2 ст. 346.26 НК РФ система налогообложения в виде ЕНВД применяется налогоплательщиками-организациями, оказывающими автотранспортные услуги по перевозке пассажиров и грузов, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг.

При этом согласно ст. 346.27 НК РФ под транспортными средствами понимаются автотранспортные средства, предназначенные для перевозки по дорогам пассажиров и грузов (автобусы любых типов, легковые и грузовые автомобили). К транспортным средствам не относятся прицепы, полуприцепы и прицепы-роспуски.

Также следует обратить внимание на то, что под количеством имеющихся на праве собственности или ином праве (владения, пользования и (или) распоряжения) транспортных средств понимается количество автотранспортных средств (но не более 20 единиц), находящихся у налогоплательщиков на балансе (за исключением переданных во временное владение и (или) пользование по договорам аренды) либо арендованных ими для осуществления предпринимательской деятельности по оказанию автотранспортных услуг.

Ситуация 1. Организация оказывает транспортные услуги. На балансе организации имеются и эксплуатируются следующие транспортные средства:

– три самосвала, 1 из них в налоговом периоде находится на ремонте (услуги по перевозке грузов);

– кран автомобильный (погрузочно-разгрузочные услуги);

– погрузчик на пневмоколесном ходу (погрузочные услуги);

– экскаватор на пневмоколесном ходу (погрузочные, земляные работы и т.п.);

– легковой автомобиль (используется только в служебных целях).

Вопрос:

Какие из имеющихся в организации транспортных средств (перечисленных выше) нужно учитывать в качестве физического показателя при уплате ЕНВД?

Пунктом 3 ст. 346.29 НК РФ установлено, что для исчисления суммы единого налога в зависимости от вида предпринимательской деятельности используются разные физические показатели. В частности, при оказании автотранспортных услуг физическим показателем является количество транспортных средств, используемых для перевозки грузов и количество посадочных мест при перевозке пассажиров.

Названная норма не связывает исчисление ЕНВД с количеством транспортных средств, находящихся на балансе налогоплательщика.

В рассматриваемом случае к транспортным средствам, предназначенным для перевозки грузов, можно отнести только три самосвала.

Что же касается самосвала, который находится на ремонте в налоговом периоде, то автотранспортные средства (из числа имеющихся), не задействованные налогоплательщиками по тем или иным объективным причинам (нахождение в ремонте, прохождение технического осмотра, отсутствие заказов и т.п.) в осуществляемой ими в течение налогового периода (календарного месяца налогового периода) предпринимательской деятельности, не учитываются при определении налоговой базы.

Следовательно, для исчисления суммы ЕНВД организацией должны использоваться в качестве физических показателей только два транспортных средства.

Как было рассмотрено в предыдущей главе, налоговой базой для исчисления суммы единого налога признается величина вмененного дохода, рассчитываемая как произведение базовой доходности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности. Для налогоплательщиков оказывающих автотранспортные услуги Налоговым Кодексом РФ были установлены следующие величины базовой доходности в месяц и физические показатели базовой доходности:

| Виды предпринимательской деятельности | Физические показатели | Базовая доходность в месяц, (руб.) |

| Оказание автотранспортных услуг по перевозке грузов | Количество автотранспортных средств, используемых для перевозки грузов | 6 000 |

| Оказание автотранспортных услуг по перевозке пассажиров | Посадочное место | 1 500 |

Под физическим показателем базовой доходности «количество транспортных средств, используемых для перевозки грузов» понимается количество автотранспортных средств (из числа имеющихся), которое фактически используется налогоплательщиками в течение налогового периода по единому налогу для осуществления перевозок грузов.

Под физическим показателем базовой доходности «посадочное место» понимается суммарное количество пассажирских мест в автотранспортных средствах, которые фактически используются налогоплательщиками в течение налогового периода по единому налогу для осуществления перевозок пассажиров. Данный физический показатель был введен изменениями 2007 г. и вступает в действие с 2008 г.

Ситуация 2. Предприятие выделяет автотранспорт своим работникам, а также их родственникам для перевозок. При этом завод заключает договор аренды с работником на выдачу ему транспортного средства для эксплуатации.

Вопрос: облагается ли эта деятельность ЕНВД?

Отмечаю, что только оказание организациями автотранспортных услуг по перевозке пассажиров и грузов подпадает под действие системы налогообложения в виде ЕНВД для отдельных видов деятельности (пп. 6 п. 2 ст. 346.26 НК РФ). ЕНВД должны платить не все организации, у которых в балансе отражены автомобили, а только те, которые на платной основе оказывают услуги по перевозке пассажиров и грузов. Действие данной нормы НК РФ распространяется на организации, которые оказывают транспортные услуги на основании договора перевозки (п. 1 ст. 784 ГК РФ).

В рассматриваемой ситуации автотранспортное средство сдается в аренду. А сдача в аренду организацией своим работникам автотранспортных средств не облагается ЕНВД.

При этом следует отметить, что в договоре аренды должны быть четко указаны данные, позволяющие определенно установить имущество, подлежащее передаче арендатору в качестве объекта аренды. При отсутствии этих данных в договоре условие об объекте, подлежащем передаче в аренду, считается не согласованным сторонами, а соответствующий договор не считается заключенным. В договоре необходимо указать также, что передается в аренду такое-то транспортное средство и на такой-то срок, а также указывается порядок расчета.

Практическая часть

Рассмотрим порядок заполнения декларации на конкретном примере

ООО «Авто» в течение I квартала 2008 г. занималось автоперевозками пассажиров на маршрутном такси в г. Тольятти Самарской области. В его автопарке – 15 «Газелей». В каждой «Газели» предусмотрено 13 посадочных мест.

В январе в связи с тяжелыми погодными условиями на маршруте работало только 10 транспортных средств, что подтверждается маршрутными листами.

В феврале две «Газели» находились в ремонте, а с 1 марта уже начали перевозить пассажиров.

Всего в штате ООО «Авто» 36 человек, из них 30 человек заняты перевозками пассажиров, в административно-управленческом аппарате – 6 человек.

Страховые взносы на обязательное пенсионное страхование работников начислены за I квартал 2008 г. в сумме 24 500 руб. и полностью перечислены в федеральный бюджет.

В январе – марте работникам выплачены пособия по временной нетрудоспособности в размере 10 500 руб. Из них 8000 руб. – за счет собственных средств организации.

Решение:

При выполнении данного задания я использовала код вида предпринимательской деятельности и значение корректирующего коэффициента К2, действующий в период 2007 года, т. к. на момент выполнения установленных нормативно-правовых актов представительных органов Самарской области, которые бы закрепляли новые значения на период 2008 год, еще не было.

Похожие работы

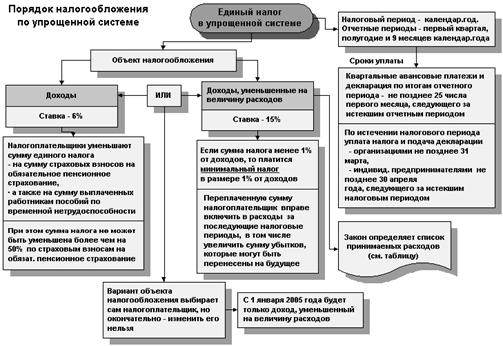

... (работ, услуг), к вычету не принимаются. Рекомендуется с 1 января 2009 года малому предприятию ООО «ПИЗА» перейти на упрощенную систему налогообложения. Для ООО «ПИЗА» она привлекательна с точки зрения возможной минимизации налогообложения. Применение упрощенной системы налогообложения предусматривает для ООО «ПИЗА» замену уплаты совокупности установленных законодательством РФ федеральных, ...

... нормативам отчислений: v в бюджет ПФР (Пенсионный фонд России)-60%; v бюджет ФФОМС-2%; v бюджеты территориальных фондов ОМС-18%; v бюджет ФСС России-20%. Глава 2. Применения упрощенной системы налогообложения на малых предприятиях 2.1 Переход на УСН и возможность изменения объекта налогообложения Переход на упрощенную систему налогообложения предприятия и индивидуальные ...

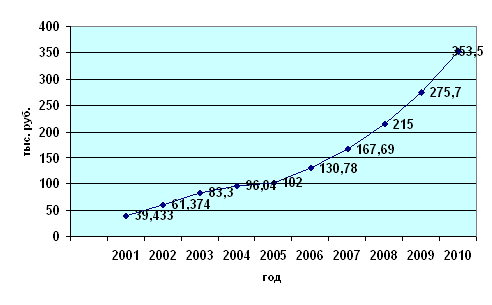

... системой налогообложения по схемам: «Доходы» и «Доходы – Расходы», и общим режимом налогообложения), налоговая нагрузка остается существенной – доля ЕНВД в чистой прибыли составляет 25 – 30 %. Такая ситуация наблюдается не только в ООО «Таганка», но и на других предприятиях малого и среднего бизнеса Амурской области в целом и Благовещенске в частности. Многие предприниматели, работающие в сферах ...

... декларации действует начиная с отчетности за первый отчетный период 2006 года[25]. 1.3 Преимущества и недостатки общеустановленной и упрощенной систем налогообложения Переход к упрощенной системе налогообложения или возврат к общему режиму налогообложения осуществляется организациями и индивидуальными предпринимателями добровольно в порядке, предусмотренном Налоговым кодексам. Применение ...

0 комментариев