Навигация

Принципы исполнения бюджета в Российской Федерации

1.4 Принципы исполнения бюджета в Российской Федерации

Исполнение бюджетов всех уровней осуществляется на основе бюджетной росписи — документа о поквартальном распределении доходов и расходов бюджета и поступлений из источников финансирования дефицита бюджета, устанавливающего распределение бюджетных ассигнований между получателями бюджетных средств и составляемый в соответствии с бюджетной классификацией РФ.

Бюджеты по расходам исполняются в пределах фактического наличия бюджетных средств на едином счете бюджета с соблюдением процедур санкционирования и финансирования.

Основные этапы санкционирования: составление и утверждение бюджетной росписи (в течение 17 дней со дня утверждения бюджета); утверждение и доведение уведомлений о бюджетных ассигнованиях до распорядителей и бюджетополучателей; утверждение смет доходов и расходов распорядителям бюджетных средств и бюджетным учреждениям; утверждение и доведение уведомлений о лимитах бюджетных обязательств до распорядителей и бюджетополучателей; принятие денежных обязательств бюджетополучателями; подтверждение и выверка исполнения денежных обязательств.

Процедура финансирования заключается в расходовании бюджетных средств.

Если в процессе исполнения бюджета происходит снижение объема поступлений доходов в бюджет, вводится режим сокращения расходов (до 5%—решением руководителя финансового органа, от 5 до 10% — органа исполнительной власти, свыше 10% — законом (решением), принимаемым органом законодательной (представительной) власти). Если последний не принял решение о сокращении в установленный законом срок, исполнительный орган вправе самостоятельно произвести пропорциональное сокращение (секвестр) расходов.

Уполномоченный исполнительный орган представляет ежеквартальные, полугодовые и годовые отчеты об исполнении бюджета в представительный, контрольный орган и казначейство. Годовой отчет подлежит утверждению представительным органом.

Важнейшая задача исполнения бюджета—обеспечение полного и своевременного поступления налогов и других доходов в целом и по каждому источнику, а также финансирование мероприятий в суммах и сроки, утвержденные бюджетом. Бюджетным кодексом Российской Федерации определяются принципы исполнения бюджета в современных условиях.

1. Финансирование осуществляется с единого счета бюджета (все средства бюджетополучателей находятся на едином счете) — принцип единства кассы.

2. Учет финансирования ведется в разрезе лицевых счетов, открытых распорядителями и получателями бюджетных средств.

3. Планирование и исполнение бюджета ведутся в разрезе детальной бюджетной классификации Российской Федерации — принцип прозрачности бюджета.

4. Принятие бюджетными учреждениями денежных обязательств по осуществлению расходов и платежей возможно лишь в пределах доведенных до них лимитов бюджетных обязательств.

5. Осуществление регистрации договоров, проведение конкурсов с целью закупок товаров, работ или услуг для нужд бюджетных учреждений.

Внедрение перечисленных принципов значительно увеличивает объем информации, которую нужно обрабатывать и контролировать. Обработать такие потоки информации можно только на основе внедрения современных автоматизированных информационных систем и технологий.

Бюджетополучатель — распорядитель бюджетных ассигнований, непосредственно осуществляющий расчеты за поставленные товары, выполненные работы, оказанные услуги.

1.5 Доходы бюджета

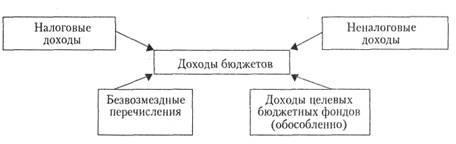

Доходы бюджетов, как установлено в Бюджетном кодексе РФ, — это денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством РФ в распоряжение органов государственной власти РФ, субъектов РФ и органов местного самоуправления. В состав доходов бюджетов включаются налоговые и неналоговые доходы, а также безвозмездные перечисления. Обособленно в составе доходов бюджетов учитываются доходы целевых бюджетных фондов.

|

Рисунок 1.5.1. Состав доходов бюджетов

Бюджетная классификация доходов бюджета

В составе бюджетной классификации доходов бюджетов выделяются следующие основные группы, подгруппы и статьи доходов.

Налоговые доходы:

1) налог на прибыль (доход) организаций;

2) налог на доходы от капитала;

3) подоходный налог с физических лиц,

1. Налоги на товары и услуги, лицензионные и регистрационные сборы:

1) налог на добавленную стоимость;

2) акцизы по подакцизным товарам (продукции) и отдельным видам минерального сырья, производимым на территории РФ и ввозимым на территорию РФ;

3) федеральные, региональные и местные, лицензионные сборы; налог на покупку иностранных денежных знаков и платежных документов, выраженных в иностранной валюте;

4) налог с продаж; единый налог на совокупный доход для субъектов малого предпринимательства — вмененный налог на доходы.

2. Налоги на имущество:

1) налог на имущество физических лиц;

2) налог на имущество организаций;

3) налог на недвижимость;

4) налог на наследование или дарение.

3. Платежи на пользование природными ресурсами:

1) платежи на пользование недрами; налог на воспроизводство минерально-сырьевой базы;

2) налог на дополнительный доход от добычи углеводородов;

3) сбор за право пользования объектами животного мир водными биологическими ресурсами;

4) лесной налог;

5) водный налог;

6) экологический налог;

7) земельный налог.

4. Налоги на внешнюю торговлю и внешнеэкономические операции:

1) таможенная пошлина;

2) таможенные сборы.

5. Прочие налоги, пошлины и сборы:

1) государственная пошлина;

2) взносы в государственные социальные внебюджетные фонды;

3) дорожный налог;

4) транспортный налог;

5) налог на игорный бизнес;

6) налог на рекламу.

Неналоговые доходы:

6. Доходы от имущества, находящегося в государственной муниципальной собственности, или от деятельности:

1) проценты, полученные от размещения в кредитных организациях временно свободных средств бюджета;

2) проценты, полученные от предоставления бюджетных средств внутри страны;

3) доходы от оказания услуг или компенсации затрат государства;

4) перечисление прибыли Центрального банка РФ;

5) платежи от государственных и муниципальных организаций;

6) доходы от использования имущества, находящегося в государственной и муниципальной собственности;

7) дивиденды по акциям, принадлежащим государству;

8) доходы от сдачи в аренду имущества, находящегося в государственной собственности;

9) плата за выделение квот вылова водных биологически ресурсов совместным предприятиям и иностранным юридическим лицам;

10) прочие поступления от имущества, находящегося в государственной и муниципальной собственности, или от деятельности;

7. Доходы от продажи имущества, находящегося в государственной и муниципальной собственности:

1) доходы от продажи государственных производственных и непроизводственных фондов, транспортных средств, другого оборудования;

2) доходы от реализации конфискованного, бесхозного имущества, кладов и другого имущества, перешедшего в государственную и муниципальную собственность;

3) доходы от реализации государственных запасов;

4) доходы от продажи земли и нематериальных активов;

5) поступления от приватизации организаций, находящихся в государственной собственности;

6) поступления от продажи государством принадлежащих ему акций организаций;

7) доходы от продажи квартир;

8) поступления капитальных трансфертов из негосударственных источников;

9) административные платежи и сборы;

10) штрафные санкции, возмещение ущерба»;

11) доходы от внешнеэкономической деятельности;

12) прочие неналоговые доходы.

8. Безвозмездные перечисления:

1) из бюджетов других уровней;

2) из государственных внебюджетных фондов;

3) из государственных организаций;

4) из наднациональных организаций;

5) средства, передаваемые в целевые бюджетные фонды.

9. Доходы целевых бюджетных фондов:

1) дорожные фонды;

2) экологические фонды;

3) фонд развития таможенной системы РФ;

4) государственный фонд борьбы с преступностью;

5) фонд воспроизводства минерально-сырьевой базы;

6) целевой фонд Федеральной пограничной службы РФ;

7) целевой фонд Министерства РФ по атомной энергии.

Похожие работы

... классификации расходов бюджетов Российской Федерации; - классификацию источников внутреннего финансирования дефицитов бюджетов Российской Федерации; - классификацию источников внешнего финансирования дефицита федерального бюджета; - классификацию видов государственных внутренних долгов Российской Федерации, субъектов Российской Федерации, муниципальных образований; - классификацию ...

... дефицит, следствием которого может стать неконтролируемая инфляция. Бюджетная несбалансированность может быть и полезной с точки зрения стабилизации экономики. Планируемое расхождение между доходами и расходами государственного бюджета может использоваться как средство борьбы с инфляцией и спадом производства. И наоборот, твердый курс на сбалансированность бюджета потребовал бы повышения налогов ...

... счет: 1) налоговых доходов от региональных налогов, от федеральных налогов и сборов и налогов, предусмотренных специальными налоговыми режимами (ст. 56 БК РФ); 2) неналоговых доходов; 3) иных поступлений. Неналоговые доходы бюджетов субъектов Российской Федерации формируются в соответствии со статьями 41 - 43, 46 Бюджетного Кодекса, в том числе за счет: · части прибыли унитарных предприятий ...

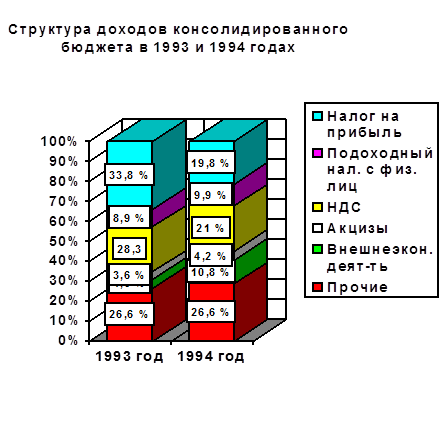

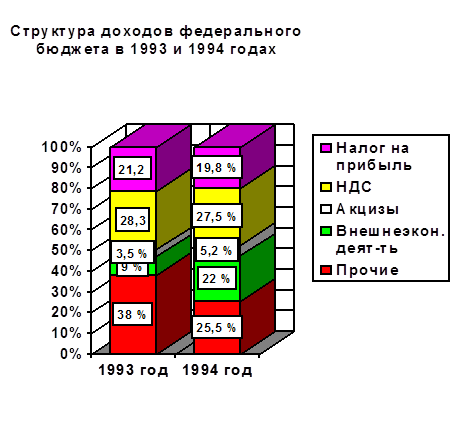

... упорядочить общую ситуацию с налоговыми поступлениями в бюджет, следовательно, стоит все-таки ожидать положительных сдвигов в сфере доходов бюджета Российской Федерации. Список литературы Материалы по исполнению федерального и консолидированного бюджетов за 1994 год. Главное управление федерального казначейства Отдел учета исполнения бюджетной системы и внебюджетных фондов. О поступлении ...

0 комментариев