Навигация

6.5.4 Расчеты аккредитивами

Аккредитив (от нем. akkreditiv - доверительный) представляет собой условное денежное обязательство банка, выдаваемое им по поручению покупателя в пользу продавца, по которому банк, открывший счет (банк-эмитент), может произвести платежи продавцу или дать полномочия другому банку производить такие платежи при наличии документов, предусмотренных в аккредитиве, и при выполнении других условий аккредитива. Расчеты с помощью аккредитива носят еще название "расчеты по системе LC" (англ. letters of credit - аккредитив).

Аккредитивы подразделяются на денежные и документарные.

Денежный аккредитив - это именной документ, адресованный банком-эмитентом другому банку и содержащий приказ о выплате денег покупателю в определенный срок. Для расчетов применяют документарный аккредитив.

Аккредитивы бывают:

1. Отзывные и безотзывные.

Отзывной аккредитив - это аккредитив, который может быть изменен или аннулирован банком-эмитентом без предварительного согласования с продавцом, например при несоблюдении условий, предусмотренных договором, или в случае досрочного отказа банка-эмитента гарантировать платежи по аккредитиву.

Все распоряжения об изменении условий отзывного аккредитива плательщик может давать продавцу только через банк-эмитент, который извещает банк продавца (исполняющий банк), а тот в свою очередь - продавца.

Безотзывной аккредитив - аккредитив, который не может быть изменен или аннулирован без согласия продавца, в пользу которого он открыт. Продавец вправе досрочно отказаться от исполнения аккредитива, если это предусмотрено условиями аккредитива.

2. Подтвержденные и неподтвержденные.

Подтвержденный аккредитив - это аккредитив, получивший дополнительную гарантию платежа со стороны другого банка. Банк, подтверждающий аккредитив, принимает на себя обязательство оплачивать документы, соответствующие условиям аккредитива, если банк-эмитент откажется совершить платежи.

Неподтвержденный аккредитив - аккредитив, не имеющий указанной гарантии.

3. Переводные (трансферабельные).

Переводной аккредитив - это аккредитив, который может быть полностью или частично использован несколькими хозяйствующими субъектами (плательщиками).

4. Револьверный (от англ. revolver - вращаться) или возобновляемый. Это аккредитив, применяемый в расчетах за постоянные краткие поставки, осуществляемые обычно по графику, зафиксированному в контракте. Он открывается не на полную сумму платежа, а на ее часть и автоматически возобновляется по мере расчетов за очередную партию товаров.

5. Покрытые (депонированные) и непокрытые (гарантированные).

Покрытые аккредитивы - это аккредитивы, при открытии которых банк-эмитент перечисляет собственные средства плательщика (покупателя) или предоставленный ему кредит в распоряжение банка продавца (исполняющего банка) на отдельный балансовый счет "Аккредитивы" на весь срок действия обязательств банка-эмитента.

Непокрытые аккредитивы - это аккредитивы, не имеющие указания покрытия денежных средств. Это аккредитивы, по которым платежи поставщику гарантирует банк. В этом случае плательщик обращается в свой банк с ходатайством выставить для него гарантированный аккредитив. Указанное ходатайство банк-эмитент, как правило, удовлетворяет в отношении платежеспособных, первоклассных клиентов и при условии установления между ним и банком, исполняющим аккредитив, корреспондентских отношений.

Существует такая разновидность аккредитива, как аккредитив с "красной оговоркой". Таким аккредитивом может быть любой вид аккредитива, предусматривающий выдачу исполняющим банком продавцу авансов до определенной суммы. Открывая аккредитив с "красной оговоркой", банк-эмитент обязуется возместить исполняющему банку суммы выплаченных авансов, даже если отгрузка после этого не была совершена. Банки расценивают такие аккредитивы как вид необеспеченного кредита и выдают их в редких случаях.

Срок действия и порядок расчетов по аккредитиву устанавливается в договоре между плательщиком и продавцом.

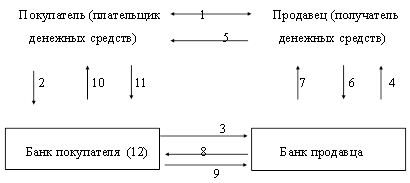

Схема расчетов с помощью документарного аккредитива:

Заключение договора о поставке товара.

1. Покупатель дает поручение банку, обслуживающему его, на открытие аккредитива.

2. Авизирование банка, обслуживающего продавца, об открытии аккредитива.

3. Авизирование продавца об открытии аккредитива.

4. Поставка товара.

5. Передача документов.

6. Предоставление кредита продавцу.

7. Пересылка документов.

8. Платеж.

9. Передача документов покупателю.

10.Акцепт документа.

11.В случае кредита под аккредитив, снятие денег со счета покупателя.

6.5.5 Расчеты векселями

Вексельная форма расчетов представляет собой расчеты между поставщиком и плательщиком за товары или услуги с отсрочкой платежа (коммерческий кредит) на основе специального документа-векселя.

Вексель — это безусловное письменное долговое обязательство строго установленной законом формы, дающее его владельцу (векселедателю) бесспорное право по наступлении срока требовать от должника уплаты обозначенной в векселе денежной суммы. Закон различает два основных вида векселей: простые и переводные.

Простой вексель (соло-вексель) представляет собой письменный документ, содержащий простое и ничем не обусловленное обязательство векселедателя (должника) уплатить определенную сумму денег в определенный срок и в определенном месте получателю средств или его приказу. Простой вексель выписывает сам плательщик, и по существу он является его долговой распиской. (Приложение №8)

Переводной вексель (тратта) — это письменный документ, содержащий безусловный приказ векселедателя (кредитора) плательщику об уплате указанной в векселе денежной суммы третьему лицу или его приказу. В отличие от простого в переводном векселе участвуют не два, а как минимум три лица: векселедатель (трассант), выдающий вексель; плательщик (трассат), к которому обращен приказ произвести платеж по векселю; векселедержатель (ремитент) — получатель платежа по векселю. Переводный вексель обязательно должен быть акцептован плательщиком (трассатом), и только после этого он приобретает силу исполнительного документа. Акцептант переводного векселя, так же как векселедатель простого векселя, является главным вексельным должником, он несет ответственность за оплату векселя в установленный срок.

Положение о простом и переводном векселе предусматривает, что платеж по акцептованному плательщиком векселю может быть дополнительно гарантирован посредством выдачи поручительства (аваля). Такое поручительство дается третьим лицом (обычно банком) как за первоначального плательщика, так и за каждого другого обязанного по векселю лица. Авалист и лицо, за которое он поручился, несут солидарную ответственность за платеж по векселю. В случае оплаты векселя авалистом к нему переходят все права, вытекающие из векселя.

Действующее вексельное законодательство предусматривает возможность передачи векселя из рук в руки в качестве орудия платежа с помощью передаточной надписи (индоссамента). Передача векселя по индоссаменту означает передачу вместе с векселем другому лицу и права на получение им платежа по данному векселю. Лицо, передающее вексель по индоссаменту, называется индоссаментом. Лицо, получающее вексель по индоссаменту, — индоссатом. К индоссату переходят все права и обязательства по векселю. Закон предусматривает, что все зачеркнутые индоссаменты считаются ненаписанными и не имеют юридической силы. По векселю, оформленному передаточными надписями, все участвующие в нем лица несут солидарную ответственность за платежи.

Все передаточные надписи на векселе, его акцепт или аваль оформляются в пределах установленного срока платежа. Срок платежа по векселю является обязательным реквизитом, и его отсутствие делает вексель недействительным.

Существует 4 способа установления срока платежа по векселю:

1) срок на определенный день. Выражается в виде записи "обязуюсь заплатить 30 декабря 2006 г.";

2) срок по предъявлении – подлежит оплате в день предъявления к платежу. Максимальный срок, который устанавливается для предъявления векселя к платежу, - 1 год со дня выписки;

3) во столько-то времени от составления векселя;

4) во столько-то времени по предъявлении векселя.

Вексельная форма расчетов предполагает обязательное ее участие в организации банковских учреждений. В частности, вексельное законодательство предусматривает инкассирование векселей банками, т.е. выполнение ими поручений векселедержателем по получению платежей по векселям в срок. Векселя, передаваемые в банк для инкассирования, снабжаются векселедержателем предпоручительной надписью на имя данного банка со словами: "для получения платежа" или "на инкассо". Приняв вексель на инкассо, банк обязан своевременно переслать его в учреждение банка по месту платежа и поставить в известность плательщика повесткой о поступлении документа на инкассо. При получении платежа банк зачисляет его на счет клиента и сообщает ему об исполнении поручения.

Протест векселя является публичным актом нотариальной конторы, которая официально фиксирует отказ от платежа по векселю. Действующее законодательство предусматривает предъявление векселя в нотариальную контору для совершения протеста по векселю не позднее 12 часов дня. Банк который не выполняет поручение клиента по инкассированию векселей, несет ответственность за своевременное их опротестование.

После совершения процедуры протеста вексель через банк возвращается векселедержателю, который получает право на взыскание суммы платежа по векселю в судебном порядке. Причем, если на векселе были сделаны индоссаменты, последний векселедержатель, который не получил платеж, может предъявить иск к любому индоссанту. Для предъявления векселедержателем иска установлены сроки вексельной давности, которые различны в зависимости от характера ответственности каждого участника векселя:

- К акцептанту переводного векселя – 3 (-) года;

- К векселедателю простого векселя или индоссанту переводного векселя 1 (-) год;

- Для исковых требований индоссантов друг к другу – 6 месяцев.

Операции по инкассированию банками векселей выгодны как для клиентов, так и для самого банка. Так, клиент освобождается от необходимости следить за сроками предъявления векселей к платежу, а сам процесс получения платежа становится для него более быстрым, дешевым, надежным.

Для банка – это один из источников получения прибыли. Кроме того, в процессе совершения инкассовых операций на корреспондентском счете коммерческого банка сосредоточиваются значительные средства, которые он может пустить в оборот.

6.5.6 Расчеты по инкассо

Статьи 874, 875 ГК РФ предусматривают расчеты по инкассо. При расчетах по инкассо банк обязуется по поручению своего клиента и за его счет получить от должника (плательщика) причитающиеся клиенту денежные средства и (или) акцепт платежа. Эти расчеты осуществляются на основе инкассового поручения получателя платежа. (Приложение №9). Инкассовое поручение может быть оформлено с помощью различных расчетных документов, а также иным способом (чеком, векселем).

Платежи в порядке инкассо могут осуществляться как с акцептом, так и без акцепта плательщика в случаях, предусмотренных законодательством или договором между банком и клиентом.

Похожие работы

... капитала.Соц.направленость современ.эконом.развития харак-ет:1)ориентацией произ-ва на более полное удовлетв-я человеч.потребностей:2)на обеспечение безопасности условий труда:3)на улучшение сферы обитания человека. ЛЕКЦИЯ 7 1) Формы общест. хоз-ва сновные черты натур. и товар. хоз-ва. Íàòóð. õîç-âî - èñ&# ...

... , то становится понятной причина массовых расчетов без использования денег. В 1998 году в результате кризиса произошел всплеск инфляции, что привело к увеличению денежной массы и возвращению денег в хозяйственный оборот. Однако денежная масса в 90-х годах в России явно не была недостаточной. Это ставит под сомнение всю логику данной теории. Кроме того, неясно, почему подобные явления не ...

... , ограниченный двумя датами. После расчета итогов программа формирует различные ведомости: анализ счета 90 (приложение Э ), карточка счета 90 (приложение D); обороты по счету 90 (главная книга) (приложение F). В качестве предложений по автоматизации учета розничного товарооборота в ЗАО «Дом торговли Рамонак»» можно предложить установить в каждом отделе магазина компьютерно-кассовые системы, ...

... , в полном объеме обеспечивая выполнение всех рекомендаций, содержащихся в Конвенции ООН о ликвидации всех форм дискриминации в отношении женщин. Немаловажное место в современном семейном праве занимает брачный контракт и, связанные с ним проблемы Что такое брачный контракт? Это попытка вторжения сухой юридической логики в тонкую сферу чувств, своеобразный компромисс между любовью к себе и ...

0 комментариев