Навигация

Бюджетирование в компании

5. Бюджетирование в компании.

Бюджетирование – текущее финансовое планирование деятельности организации. Основывается на разработанной финансовой политике и финансовой стратегии по отдельным аспектам финансовой деятельности. Суть закл. в составлении конкретных видов финансовых планов (бюджетов), которые дают возможность определить все источники финансирования, структуру доходов и затрат, обеспечить постоянную платежеспособность, структуру активов и пассивов на конец планируемого периода. Бюджетирование – современная технология финансового менеджмента, позволяющая получить обоснованный финансовый план, организовать управление деятельностью ХС на этой основе, усилить контроль над издержками и денежными потоками, выйти на лучшие финансовые результаты. Преимущества: более рациональное использование средства благодаря своевременному планированию потоков; годовое планирование бюджетов структурных подразделений даст более точные цифры, чем перспективное финансовое планирование. Процесс бюджетирования: 1. разрабатывается основной бюджет – консолидирующий по организации – в виде плановых форм: бюджет доходов и расходов; бюджет движений ОС, баланса. Операционный и финансовый бюджет разрабатывается. Операционный – бюджет продаж, производства, производственных запасов, прямых затрат на сырье и материалы, прямые затраты на оплату труда, управленческих и коммерческих расходов. Финансовый бюджет включает инвестиционный бюджет, бюджет движения денежных средств, прогнозный баланс.

По широте номенклатуры бюджет бывает функциональным (по 1-2 статьям затрат) и комплексным (по широкой номенклатуре затрат).

По методам разработки различают стабильный (не меняется в зависимости от изменения объемов деятельности организации) и гибкий (предусматривает установление планируемых текущих и капитальных затрат в виде норматива расходов, которые взаимоувязаны с объемом производства) бюджеты.

6. Бюджетная политика государства: понятие, виды, инструменты и основные направления в РФ.

7. Валютное регулирование: суть и инструменты.

Основы организации и осуществления валютного регулирования определяются законом «О валютном регулировании и валютном контроле», в соответствии с которым основным органом валютного регулирования является ЦБ РФ. Он определяет сферу и порядок обращения в РФ иностранной валюты и ЦБ в иностранной валюте, устанавливает правила проведения резидентами и нерезидентами России операций с иностранной валютой и ЦБ в ней, также правила проведения нерезидентами операций с рублями и ЦБ в рублях. Устанавливает порядок обязательного ввоза. Перевода и пересылки в РФ иностранной валюты, случаи и условия открытия резидентами счетов в иностранной валюте в банках за пределами РФ. Устанавливает общие правила выдачи лицензий банкам и иным КО на осуществление валютных операций и выдает эти лицензии. Устанавливает единые формы учета, отчетности, документации и статистики валютных операций, в том числе уполномоченных банками, а также порядок и сроки их предоставления, готовит и публикует статистику валютных операций РФ по принятым международным стандартам, выполняет другие функции, предусмотренные законом. Основные методы валютного регулирования: 1. валютная интервенция (покупка-продажа иностранной валюты на национальную). 2. операции ЦБ на открытом рынке (покупка-продажа цб). 3. изменение ЦБ РФ процентных ставок или норм обязательных резервов.

8. Валютные фьючерсные операции.

Впервые применились в 1972 г. На Чикагском валютном рынке. Валютный фьючерс – срочная сделка на бирже по купле-продаже определенной валюты по фиксированному на момент сделки курсу с исполнением через определенный срок. Фьючерсный контракт – юридически обоснованное соглашение между двумя сторонами о поставке/получении товара определенного объема и качества по заранее согласованной цене в определенный момент в будущем. Рынок фьючерсных контрактов служит 2м основным целям: позволяет инвесторам страховать себя от неблагоприятного изменения цен на рынке в будущем и позволяет спекулянтам открывать позиции на большие суммы под незначительное обеспечение. Участниками рынка фьючерсных контрактов выступают клиент, брокер (гражданин, допущенный к участию в торгах с расчетной фирмой и выполняющий требования биржи в рамках торговли), дилер (торгует ЦБ и прочими обязательствами на вторичном рынке, получая прибыль в разнице купонов покупки и продажи), биржа и т.п.

9. Валютный курс рубля и факторы, его определяющие;

Валюта – денежная единица данного государства и денежные знаки иностранных государств, а также кредитные и платежные документы (векселя, чеки, банкноты), выраженные в иностранных денежных единицах и применяемые в международных валютных расчетах. Исполнение платежей по международной задолженности м.б. произведено также чеками. Векселями и другими коммерческими документами. Эти платежные требования оплачиваются либо по предъявлению, либо в течение определенного срока.

Валютный курс – пропорция обмена валюты одной страны на валюту другой. Имеет: 1. прямую котировку – определяется соотношение количества национальных денежных единиц, обмениваемых на одну иностранную. 2. обратную котировку -соотношение количества иностранных ден. ед. за 1 национальную. Девальвация – если за 1 ед. национальной валюты дают больше иностранной.

На изменение курса рубля оказывают влияние: 1. величина валютного курса определяется соотношением покупательных способностей соизмеряемых валют. Это можно определить через соотношение стоимости потребительских корзин. 2. соотношение спроса и предложения на валюты на валютных рынках. 3. регулирующее воздействие на его величину национальных государств и МВФ выделяют системы с плавающим и фиксированным валютным курсом.

Факторы, влияющие на валютный курс: 1. Изменения во вкусах потребителей – спрос на продукцию страны повысился, с ним вместе – курс валюты страны. 2. Относительные изменения доходов – рост национального дохода приводит к падению курса валюты. 3. Относительное изменение цены – повышение цен внутри страны ведет к обесцениванию валюты. 4. Относительные реальные % ставки – сокращение % ставок по депозитам тоже приводит к обесцениванию национальной валюты. 5. таможенные пошлины – рост пошлин ведет к росту курса валюты. 6. Ожидания изменения валютного курса – ожидание роста курса фунта приводит к снижению курса доллара. 7. Спекуляция – попытки спрогнозировать изменение курса усиливают тенденции к повышению курса той валюты, спрос на которую увеличивают спекулянты. Спот-курс – котировка валюты на определенную дату в течение 24 часов по местному времени.

Похожие работы

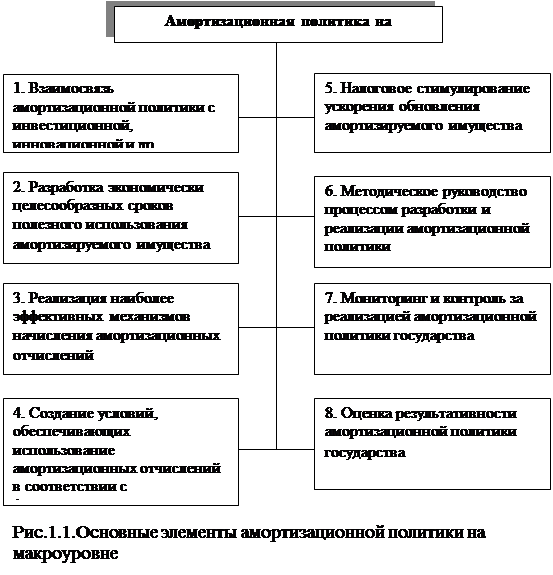

... устойчивости предприятия. Но наблюдается отрицательная тенденция, так как значение этого показателя растет, что свидетельствует об усилении зависимости предприятия от внешних кредиторов. ГЛАВА 2. АМОРТИЗАЦИОННАЯ ПОЛИТИКА ПРЕДПРИЯТИЯ 2.1. Понятие и сущность амортизации В процессе использования основные средства и нематериальные активы постепенно утрачивают свои потребительские свойства, ...

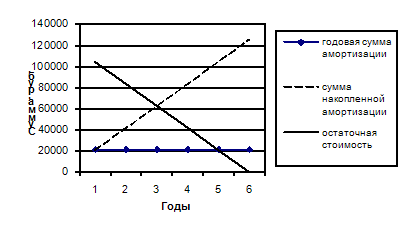

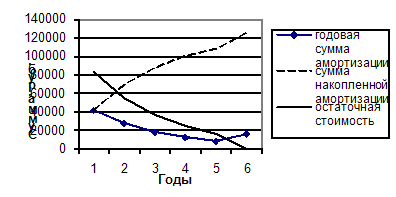

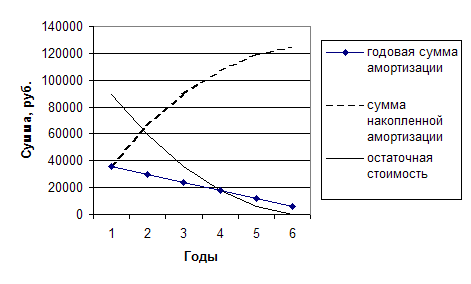

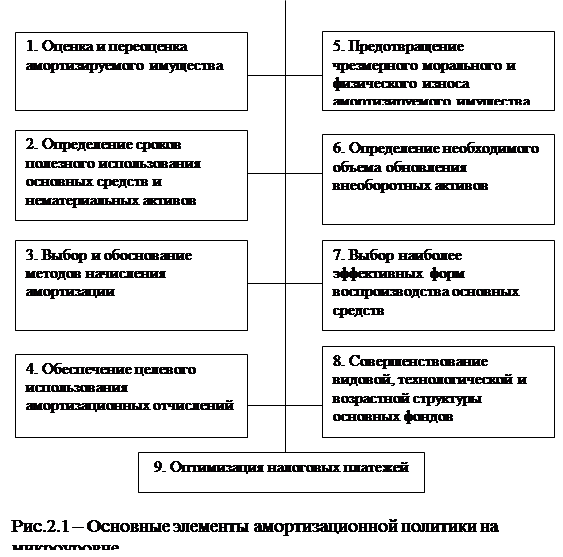

... , соответственно, несколько снизилась. Чтобы получить теперь 1 руб. выручки необходимо вложить в основные фонды 57, а не 60 копеек. Основными элементами амортизационной политики предприятия являются, как известно: - оценка и переоценка амортизируемого имущества; - определение сроков полезного использования основных средств и нематериальных активов; ...

... и взаимосвязи. Изменение одного из них неизбежно вызывает цепочку последующих колебаний, оказывающих влияние на финансовые результаты деятельности предприятия. Для любого предприятия очень важно, чтобы в конечном итоге научно обоснованная амортизационная политика приводила к максимилизации величины: чистая прибыль плюс амортизационные отчисления: Пч + А max Пч – чистая прибыль; А – ...

... а 1,76 руб. Фондоемкость, соответственно, несколько снизилась. Чтобы получить теперь 1 руб. выручки необходимо вложить в основные фонды 57, а не 60 копеек. 2.2 Политика амортизации предприятия Основными элементами амортизационной политики предприятия являются, как известно: - оценка и переоценка амортизируемого имущества; - определение сроков полезного использования основных средств и ...

0 комментариев