Навигация

Анализ структуры и динамики прибыли и банковской маржи

2.3. Анализ структуры и динамики прибыли и банковской маржи

Прибыль коммерческого банка – это финансовый результат деятельности коммерческого банка в виде превышения доходов над расходами. Анализ прибыли следует начинать с рассмотрения общей картины доходности банковских операций. Анализ должен быть детализирован в динамике по изучению доходности статей по отдельным видам деятельности.

Таблица 5 Структура деятельности по видам деятельности

| Показатели | 2006г. | уд.вес,% | 2007г. | уд.вес,% | Отклонение | Темп роста | |

| % | сни-же-ние, % | ||||||

| 1 Прибыль от операционной деятельности. | -43 736 | -177 | 90 458 | 74,2 | 102,8 | 307 | +307 |

| 2.Прибыль от побочной деятельности. | - | - | - | - | - | - | - |

| 3.Прочая прибыль | 19 085 | 77 | 31 435 | 25,8 | 51,2 | 164,6 | +64,6 |

| Итого: | -24 651 | 100 | 121 893 | 100 | - | 694 | +594 |

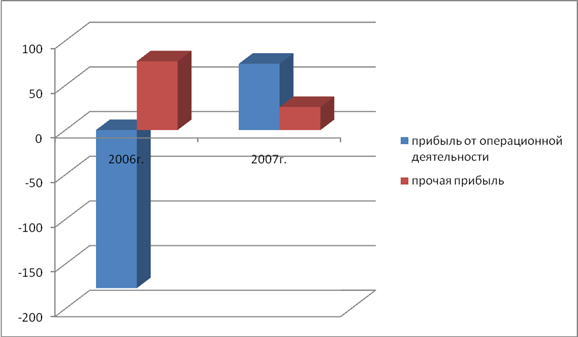

Для наглядности составим диаграмму структуры деятельности.

Рисунок 3 Диаграмма динамики структуры деятельности банка

К прибыли от операционной деятельности относятся такие статьи как:

- чистые процентные и аналогичные доходы;

- чистые операционные доходы

Прочая прибыль подразумевает под собой чистый комиссионный доход.

![]() , (2.1)

, (2.1)

где: ПОД – прибыль от операционной деятельности;

ПП – проценты полученные;

ПУ – проценты уплаченные;

ОД – прочие операционные доходы;

ОР – прочие операционные расходы

![]()

![]()

Из таблицы 5 видно, что балансовая прибыль банка в 2007 году составила 694% от суммы прибыли прошлого года произошел значительный рост балансовой прибыли к 2007 году. В 2006 году в результате убыточной операционной деятельности балансовая прибыль составила -24 651 т.р. Большую долю в балансовой прибыли занимает прибыль от операционной деятельности, что является положительным моментом в работе деятельности банка.

Для определения причин возникновения убытка в 2006 году и исправления ситуации к 2007 году составим более подробную таблицу.

Таблица 6 Подробная структура деятельности по видам деятельности

| Показатели | 2006г. тыс.руб. | 2007г. тыс.руб. | Отклонение |

| 1.Прибыль от операционной деятельности: | -43 736 | 90 458 | +134 194 |

| - чистый процентный и аналогичный доход: | 198 899 | 180 255 | -18 644 |

| А) проценты полученные Б) проценты уплаченные | 357 017 158 118 | 312 439 132 184 | -44 578 -25 934 |

| - чистый операционный доход: | -242 635 | -89 797 | +152 838 |

| А) от операций с иностранной валютой Б) от операций по купле-продаже ценный бумаг и др. имущества В) от других текущих источников Г) расходы на содержание аппарата, (-) Д) эксплуатационные расходы, (-) | 3 569 -2 528 -4 306 202 365 36 735 | 6 890 -1 712 11 560 62 585 43 950 | +3 321 +816 +15 866 +139 780 -7 250 |

| 2. Прочая прибыль | 19 085 | 31 435 | +12 350 |

| 3. Балансовая прибыль | -24 651 | 121 893 | +146 544 |

Таким образом, в 2007 году по отношению к предыдущему году произошло значительное увеличение балансовой прибыли, во – первых, в результате снижения убытков от операционной деятельности (+146 544 т.р.), где снизилось превышение расходов над доходами; в основном из-за сокращения расходов на содержание аппарата (+139 780 т.р.), которые к 2007 году уменьшились практически в 3 раза, а также роста прибыли от других текущих источников (+15 866 т.р.), роста доходов от операций с иностранной валютой (+3 321), уменьшения убытков от операций по купле-продаже акций и др. имущества на 816 т.р.; во – вторых увеличения прочей прибыли на 12 350 т.р. или на 64,6%.

Убытки от операций по купле-продаже акций и др. имущества можно объяснить конъюнктурой рынка, либо нерациональной политикой банка. Но к 2007 году видно, что банк изменил стратегию, образовав ценные бумаги с фиксированным доходом и снизив убытки на 816 т.р.

Основным источником прибыли является прибыль от операционной деятельности банка, то есть прибыль банка формировалась в основном (74,2%) за счет стабильных источников дохода – ссуд предоставленных другим клиентам, процентов, размещенных в банках, что является положительным моментом в работе предприятия.

Главным фактором, уменьшающим прибыль, является превышение расходов над доходами от операций по купле-продаже драгоценных металлов, ценных бумаг и др. имущества. В 2006 г. – (-2528 т.р.), 2007 – (-1712 т.р.), и наибольшее влияние оказывают, как говорилось раннее, значительные расходы на содержание аппарата, которые перекрывают прибыль от операционной деятельности и побочной деятельности в 2006 году, но 2007 году за счет их сокращения получаем прибыль.

Для того чтобы определить роль основных составляющих прибыли составим таблицу.

Таблица 7 Формирование чистой прибыли (тыс. руб.)

| Показатели | Периоды | ||

| 2006 | 2007 | Отклонение | |

| 1. Процентный доход (+) | 357 017 | 312 439 | -44 578 |

| 2. Процентный расход (-) | 158 118 | 132 184 | -25 934 |

| 3. Процентная маржа | 198 899 | 180 255 | -18 664 |

| 4. Беспроцентный доход (+) | 462 719 | 267 228 | -195 491 |

| 5. Беспроцентный расход (-) | 686 269 | 325 590 | -360 679 |

| Итого: (п.4-п.5) | -223 550 | -58 362 | +165 188 |

| 6. Доход (убыток) от операций на рынке с ценными бумагами и валютном рынке (-/+) | 1 041 | 5 178 | +4 137 |

| 7. Отчисления в резерв на возможные потери по ссудам (-) | -15 274 | +18 937 | +34 214 |

| 8. Налоги (-) | - | 7 183 | +7 183 |

| 9. Чистая прибыль | -9 377 | 102 956 | +112 333 |

Из таблицы 7 можно сделать вывод, что основным фактором определяющим рост прибыли был процентный доход или процентная маржа, где несмотря на её снижение в 2007 году за счет сокращения разницы беспроцентного дохода и расхода, мы получаем рост прибыли на 112 333 т.р., так как при сокращении беспроцентного дохода в 2,1 раза, беспроцентные доходы сократились только в 1,7 раз. Таким образом, можно сказать о росте эффективности системы управления ценными бумагами и валютными операциями.

Похожие работы

... отчетности о высоком уровне плисовой устойчивости организации будут свидетельствовать высокие значения показателей, отражающих платежеспособность; ликвидность баланса; кредитоспособность; оборачиваемость средств; рентабельность. Объектами анализа финансовой устойчивости организации являются: • наличие и размещение капитала, эффективность его использования; • оптимальность структуры пассивов ...

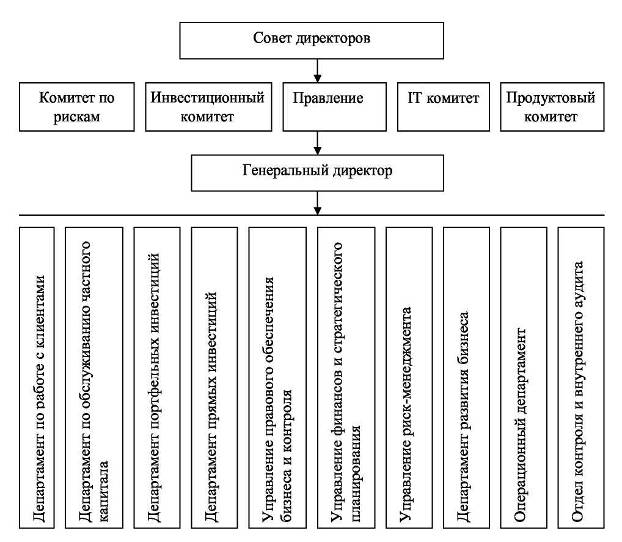

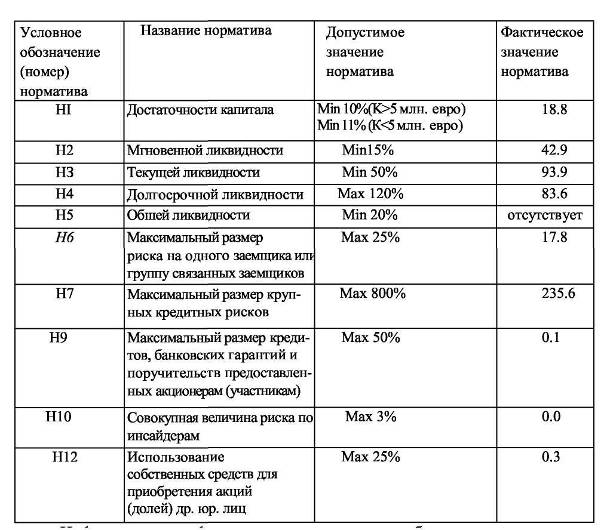

... доверия общества к осуществляемой денежно-кредитной политике, повышению ее открытости и прозрачности, разъяснению общественности своих целей, задач и принятых мер. Глава 2 Анализ ликвидности и платежеспособности коммерческого банка на примере доп. офиса № 8601/0110 Бурятского отделения сбербанка РФ 2.1 Характеристика банка Акционерный коммерческий Сберегательный банк Российской Федерации ...

... подменяют друг друга. Действительно, эти понятия схожи по своему значению, однако необходимо провести различия между данными категориями. Под ликвидностью коммерческого банка следует понимать способность банка обеспечить своевременное финансирование своих нужд с минимальными издержками. Ликвидность банка определяется сбалансированностью активов и пассивов, степенью соответствия сроков размещенных ...

... своих обязательств перед клиентами. Следовательно, существо банковского управления ликвидностью состоит в гибком сочетании противоположных требований ликвидности и прибыльности. Целевая функция управления ликвидностью коммерческим банком заключается в максимизации прибыли при обязательном соблюдении устанавливаемых и определяемых самим банком экономических нормативов. В-третьих, банк должен ...

0 комментариев