Навигация

Сравнение структур банков

1. Сравнение структур банков

В общей структуре банки различаются не значительно: у ЗАО «Нижегородпромстройбанка» в 3 раза больше удельный вес денежных средств, так же больше чистая ссудная задолженность (74% против 61%), значительный вес составляют ОС, НМА и материальные активы (10% против 0,51%), чуть выше доля средств клиентов (некредитных организаций) (74% против 51%)

У ЗАО «Газпромбанк» более значимую долю занимают обязательства (90% на 63%), в 2006г. ЗАО «Газпромбанк» имеет эмиссионный доход с весом 3,85%, тогда как эмиссионный доход ЗАО «Нижегородпромстройбанка»=0 на протяжении всего наблюдаемого периода.

Для анализа годового отчета о прибылях и убытках был взят ЗАО «ДжиИ Мани Банк» (104 место в рейтинге банков Москвы с общей суммой активов 8 506 751 тыс. рублей- 158 место в России).Банк зарегистрирован в 1997 году под именем ДельтаБанк. В число акционеров банка входил почивший в 1998 году ДиалогБанк. Конечным собственником банка до ноября 2004 года являлся инвестфонд «США — Россия» (сейчас Delta Private Equity Partners /DPEP/, управляющая компания фонда — Delta Capital Management). Изначально специализировался на потребительском кредитовании. В ноябре 2004 года продан компании GE Money (США) и с октября 2006 года носит сложное для русского человека имя «ДжиИ Мани Банк». По экспертным оценкам, сумма сделки составила около 100 млн. долларов. ЗАО «ДжиИ Мани Банк» обслуживает потребителей через собственные отделения и более 280 офисов продаж в крупных торговых центрах.

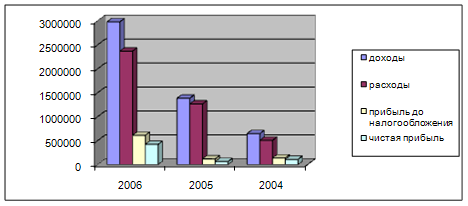

Рассматриваемый нами банк является небольшим по размерам активов и количеству филиалов. За данный период 2004-2005 гг. не наблюдалось каких-либо серьезных изменений в структуре банка. Анализируя отчеты о прибылях и убытках за последние 3 года, можно увидеть, что на протяжении этого периода банк имел положительный финансовый результат (прибыль). Причем объем чистой прибыли за 2005 год сократился на 41.02%, а за 2006 год вырос (по сравнению с 2004 годом) на 285.92%. Это говорит, с одной стороны, о неустойчивости финансового положения банка, а с другой- о грандиозном росте.

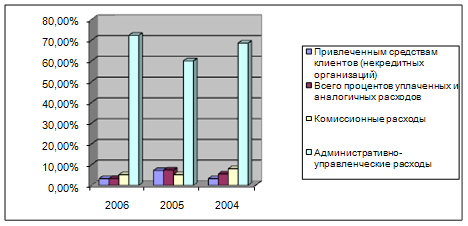

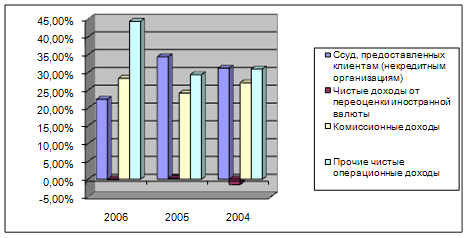

Основную долю доходов банка составляют ссуды, предоставленных клиентам (некредитным организациям)- 22.42% от общего объема доходов, комиссионные доходы- 28.35%, а также прочие операционные доходы- 44.37%. Существенную часть расходов (как и у любого банка) составляют административно-управленческие расходы- 74.24% от общего числа расходов за год. Остальные статьи расходов незначительно убавляют прибыль, самой весомой из них являются отчисления в резервы на возможные потери- 15.42% , что даже превышает чистую прибыль банка за отчетный период.

Также не остается незамеченным тот факт, сто за 2005 год доходы по привлеченным средствам клиентов (некредитных организаций) выросли на 4%, а за 2006 год- упали на почти те же 4%. Аналогичная ситуация с чистыми доходами от переоценки иностранной валюты : в 2005 году они составили положительную сумму (что является редким), а в 2004 и 2006- соответственно

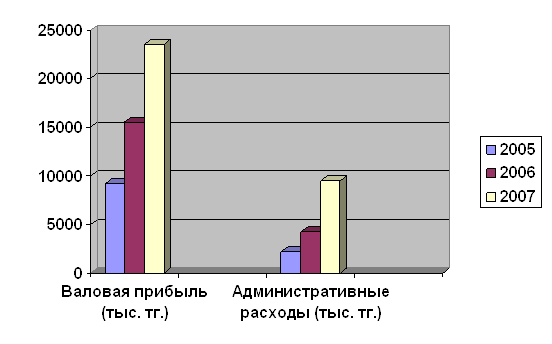

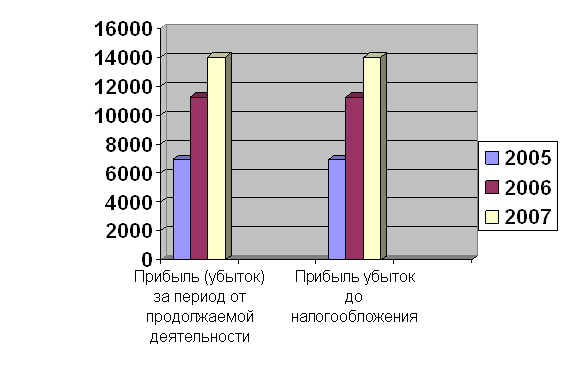

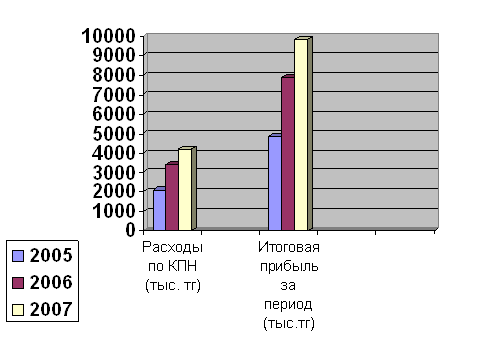

-9850 млн. руб. и –4844 млн. руб. Доля комиссионных доходов в общем «пироге» доходов упала в 2005 и выросла в 2006. А вот расходная часть постоянно падает (с 7.97% в 2004г. до 5.09% в 2006). Чистые доходы от разовых операций однако резко выросли в 2005 году на 4.23% и упали в 2006. Так же в 2005 году на 11% выросла доля резервов на возможные потери. По всему вышеперечисленному можно судить о том, что в 2005 году банк перенес некоторые финансовые сложности (в связи с которыми был вынужден снизить управленческие расходы и увеличить отчисления в резервы), но к 01.01.2007 достиг значительных высот по сравнению с 2004 годом, о чем свидетельствует грандиозный прирост прибыли. Более подробное изменение показателей отчета о прибылях и убытках показано на следующих диаграммах:

Диаграмма 1

Диаграмма 2

Диаграмма 3

Отчет о прибылях и убытках

| Проценты полученные и аналогичные доходы от: | 2006 | 2005 | 2004 | 2006 | 2005 | 2004 |

| Размещения средств в кредитных организациях | 4406 | 2709 | 1412 | 0,15% | 0,20% | 0,22% |

| Ссуд, предоставленных клиентам (некредитным организациям) | 668349 | 476943 | 201713 | 22,42% | 34,39% | 31,18% |

| Оказание услуг по финансовой аренде (лизингу) | 0 | 0 | 0 | 0,00% | 0,00% | 0,00% |

| Ценных бумаг с фиксированным доходом | 0 | 0 | 0 | 0,00% | 0,00% | 0,00% |

| Других источников | 2687 | 30 | 50 | 0,09% | 0,00% | 0,01% |

| Всего процентов полученных и аналогичных доходов | 675442 | 479682 | 203175 | 22,66% | 34,58% | 31,40% |

| Проценты уплаченные и аналогичные расходы по: | ||||||

| Привлеченным средствам кредитных организаций | 2467 | 1078 | 2591 | 0,10% | 0,09% | 0,51% |

| Привлеченным средствам клиентов (некредитных организаций) | 75002 | 91383 | 16374 | 3,17% | 7,21% | 3,22% |

| Выпущенным долговым обязательствам | 0 | 639 | 8962 | 0,00% | 0,05% | 1,76% |

| Всего процентов уплаченных и аналогичных расходов | 77469 | 93100 | 27927 | 3,27% | 7,35% | 5,50% |

| Чистые процентные и аналогичные доходы | 597973 | 386582 | 175248 | 20,06% | 27,87% | 27,09% |

| Чистые доходы от операций с ценными бумагами | 0 | 0 | 0 | 0,00% | 0,00% | 0,00% |

| Чистые доходы от операций с иностранной валютой | 20874 | 28893 | 40750 | 0,70% | 2,08% | 6,30% |

| Чистые доходы от операций с драгоценными металлами и прочими финансовыми инструментами | 0 | 0 | 0 | 0,00% | 0,00% | 0,00% |

| Чистые доходы от переоценки иностранной валюты | -4844 | 3664 | -9850 | -0,16% | 0,26% | -1,52% |

| Комиссионные доходы | 845207 | 335631 | 175343 | 28,35% | 24,20% | 27,10% |

| Комиссионные расходы | 120645 | 65099 | 40479 | 5,09% | 5,14% | 7,97% |

| Чистые доходы от разовых операций | 121665 | 131841 | 37113 | 4,08% | 9,51% | 5,74% |

| Прочие чистые операционные доходы | 1322699 | 407326 | 200434 | 44,37% | 29,37% | 30,98% |

| Административно- управленческие расходы | 1711769 | 760086 | 348362 | 72,24% | 60,00% | 68,56% |

| Резервы на возможные потери | 459637 | 348623 | 91365 | 15,42% | 25,13% | 14,12% |

| Прибыль до налогообложения | 611523 | 120129 | 138832 | |||

| Начисленные налоги (включая налог на прибыль) | 189498 | 55626 | 29476 | |||

| Прибыль (убыток) за отчетный период | 422025 | 64503 | 109356 | 385,92% | 58,98% | 100,00% |

Рентабельность банка

ROA= прибыль : активы 2006 2005 2004

| ROA | 7,60% | 2,16% | 1,86% |

ROE = прибыль : капитал 2006 2005 2004

| ROE | 42,55% | 8,98% | 5,01% |

Похожие работы

... и убытках предусматривает выделение прибыли от реализации, в то время как доходы и расходы от инвестиционной и финансовой деятельности объединены общими показателями. Таблица 3.4 Вертикальный анализ отчета о прибылях и убытках ОАО “МонтажСервис ”, % Предыдущий год Отчетный год Выручка от реализации 100 100 Себестоимость реализации 99,9 81,5 Коммерческие расходы 1,1 9,0 ...

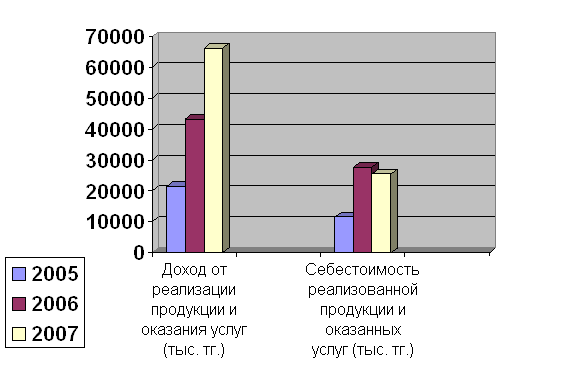

... в отчете о прибылях и убытках или примечаниях сумму дивидендов на акцию, объявленных или предложенных за период, охваченный финансовой отчетностью. 2.2 Содержание основных показателей отчета о прибылях и убытках в ТОО «Охранное Агентство Беркут СБ» В отчете о доходах и расходах ТОО «Охранное Агентство Беркут СБ» заполняются следующие показатели: 1. Доход от реализации готовой продукции, ...

... прибылях и убытках» в России и международной практике, раскрыты назначения и целевая направленность Отчета, подробно изложен порядок формирования и классификации доходов и расходов. Данная курсовая работа помогла мне разобраться в порядке и способах построения формы бухгалтерской отчетности № 2 «Отчет о прибылях и убытках» и изучить способы его построения в отечественных и международных стандартах

... мы составили отчет о прибылях и убытках так, как это требует бухгалтерский учет со всеми проведенными в этой сфере реформами. 3.2 Оценка показателей отчета о прибылях и убытках Одна из важнейших характеристик состояния предприятия – стабильность его деятельности с позиции долгосрочной перспективы. Деятельность хозяйствующего субъекта может быть охарактеризована с различных сторон, однако в ...

0 комментариев