Навигация

Анализ размещенных ресурсов

2.3 Анализ размещенных ресурсов

Общее развитие активных операций, их структура в анализируемом периоде представлена в таблице 8.

Таблица 8. Размещение рублевых и иностранных ресурсов за 2009 год.

| Показатели | Факт на 01.01. 2009 год, тыс. руб. | Уд. вес, % | Факт на 01.01.2010 год, тыс. руб. | Уд. вес, % | 01.01.2010 г. в % к 01.01. 2009 г. |

| Всего рублевых ресурсов, тыс.руб. | 63436 | 100 | 93238 | 100 | 147,0 |

| Остаток ссудной задолженности физических лиц | 31215 | 49,2 | 49620 | 53,2 | 159,0 |

| Остаток ссудной задолженности юридических лиц | 18221 | 28,7 | 27370 | 29,4 | 150,2 |

| Остаток размещенных свободных ресурсов | 14000 | 22,1 | 12800 | 13,7 | 91,4 |

| Остаток вложений в ценные бумаги | 0 | 0 | 3448 | 3,7 | 0 |

| Всего иностранных ресурсов, тыс. долл. США | 48 | 100 | 53 | 100 | 110,4 |

| Остаток валютных депозитов | 48 | 100 | 53 | 100 | 110,4 |

| Остаток вложений в ценные бумаги | 0 | 0 | 0 | 0 | 0 |

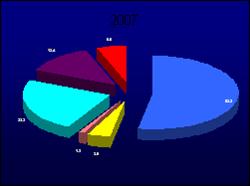

Проанализировав структуру размещенных ресурсов, видно, что на 01.01.2009г. основную долю занимает кредитный портфель., в частности остаток ссудной задолженности физических лиц – 31 215 тыс. рублей (49,2% в общей доли размещенных ресурсов), а так же остаток ссудной задолженности юридических лиц – 18221 тыс. рублей (28,7% в общей доли размещенных рублевых ресурсов). Остаток размещенных свободных ресурсов в Территориальном банке составляет 22,1% от общей доли (14 000 рублей). Проведя дальнейший анализ размещенных рублевых ресурсов мы видим, что основным и приоритетным направлением размещения рублевых ресурсов в 2009г. является увеличение кредитного портфеля в общей доли размещенных ресурсов. Так на 01.01.2010г. остаток ссудной задолженности физических лиц увеличился на 59%, удельный вес в общей доли составил 53,2% (49620 тыс. рублей). Остаток ссудной задолженности юридических лиц увеличился на 50,2%, удельный вес в общей доли составляет 29,4% (27370 тыс. рублей).

Доля размещенных свободных ресурсов сократилась на 8,6%. Удельный вес на 01.01.2009 год составил 22,1 % и на 01.01.2010 год – 13,7 %. Данное сокращение является положительным моментом, так как это низкодоходная операция. Также положительным моментом является то, что увеличился остаток вложений в ценные бумаги (ОФЗ). Их удельный вес на 01.01.2010 год составил 3,7 % (3 448 тыс. рублей).

Остаток размещенных ресурсов в иностранной валюте возрос с 48 000 долларов до 53 000 долларов или на 10,4 %.

Основное место в общей структуре активов Тевризского ОСБ № 2243\070 занимают кредиты юридическим лицам, физическим лицам – предпринимателям и физическим лицам. Но главным направлением все же явилось увеличение кредитного портфеля физических лиц. Общая структура кредитного портфеля физических лиц за анализируемый период представлена в таблице 9.

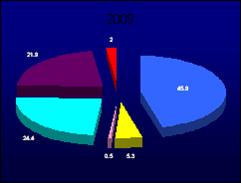

Из таблицы видно, что основную часть в общей доле ссудного портфеля физических лиц занимает кредит на неотложные нужды населению. Его удельный вес составляет на 01.01.2009г. 85,4%. Остаток по этому виду кредита возрос за анализируемый период на 10 769 тыс. рублей (на 40,4%). Между тем удельный вес кредита на неотложные нужды в общей доле кредитов снизился на 10%. Это произошло в результате того, что возрос спрос на другие виды кредитования: жилищный кредит составил 14,4% в общей доле ссудного портфеля, (на 01.01.2009г. – 10%), увеличение остатка произошло на 127,8%; Появился спрос на такие виды кредитов, как корпоративный кредит (удельный вес на 01.01.2010г. составил 4,7%) и доверительный кредит (удельный вес на 01.01.2010г. составил 1,5%). Незначительно снизился удельный вес по связанному кредитованию ( на 01.01.2010 г. составил 3,6% в общей доли ссудного портфеля), хотя остаток по этому виду кредита возрос на 48,3%.

Таблица 9. Общая структура кредитного портфеля физических лиц за анализируемый период

| Вид кредита | Факт на 01.01.2009г тыс. руб. | Уд. Вес % | Факт на 01.01.2010г тыс. руб. | Уд. вес, % | 01.01.2010г в % к 01.01.2009г |

| На неотложные нужды | 26 675 | 85,4 | 37 444 | 75,4 | 140,4 |

| Связанное кредитование | 1210 | 3,9 | 1794 | 3,6 | 148,3 |

| Образовательный кредит | 203 | 0,7 | 183 | 0,4 | 90,1 |

| Жилищный кредит | 3127 | 10,0 | 7122 | 14,4 | 227,8 |

| Корпоративный кредит | 0 | 0 | 2310 | 4,7 | 0 |

| Кредит под залог ц. бумаг | 0 | 0 | 0 | 0 | 0 |

| Кредит под залог мерных слитков | 0 | 0 | 0 | 0 | 0 |

| Доверительный кредит | 0 | 0 | 767 | 1,5 | 0 |

| Итого | 31215 | 100 | 49620 | 100 | ------- |

Наименьшим спросом пользуется образовательный кредит: удельный вес составляет на 01.01.2010 г. 0,4% в общей доли ссудного портфеля физических лиц. Снижение остатка произошло на 9,9% по сравнению на 01.01.2009 г.

Отсутствует спрос на такие виды кредитов, как кредит под залог ценных бумаг, кредит под залог мерных слитков.

Банк оказывает полный спектр кредитных услуг и предлагает широкий выбор режимов кредитования: кредитная линия, "Народный телефон" - кредит физическим лицам на оплату услуг по установке телефона и подключению к абонентской сети, инвестиционные кредиты (на приобретение основных фондов, для технического перевооружения, реконструкции, расширения предприятия), кредитование на цели личного потребления, строительство и приобретение объектов недвижимости, овердрафтное кредитование.

Проанализируем кредитный портфель отделения, который включает в себя выдачу кредита, гашение кредита, ссудную и просроченную задолженность (таблица приложение 14).

За 2009 год Тевризским отделением выдано кредитов на общую сумму 91 963 500 руб., что больше на 48 265 000 руб., чем в 2006 году.

За 2 квартал 2009 года выдано кредитов на сумму 24 338 500 руб., что больше на 4 717 600 руб., чем в 1 квартале 2009 года (19 620 900 руб.); темп роста составил 124,0%. За 3 квартал 2009 г. было выдано кредитов на общую сумму 20 184 100 рублей, что меньше на 4 154 400 рублей, чем во 2 квартале 2009 года (24 338 500 руб.) и больше на 563 200 рублей, чем в 1 квартале 2009 года (19 620 900 руб.). Темп роста по сравнению с 2 кварталом 2009 года снизился на 17%. За 4 квартал 2009 г. было выдано кредитов на 27 820 000 рублей, что больше чем в 3 квартале на 7 636 000 рублей, больше чем во 2 квартале на 3 481 500 рублей и больше чем в 1 квартале 2009 г. на 8 199 100 рублей. Темп роста по сравнению с 3 кварталом 2009 г. составил 137,8%.

Выдано кредитов физическим лицам во 2 квартале 2009 года 14 038 500 руб., что больше на 2 717 600 рублей, чем в 1 квартале 2009 года (11 320 900 руб.). Темп роста составил 124,0%. В 3 квартале 2009 г. было выдано кредитов физическим лицам 14 058 600 рублей, что больше на 20 100 руб., чем во 2 квартале 2009 года и больше на 2 737 700 рублей, чем в 1 квартале 2009 г. Темп роста составил по сравнению с 2 кварталом 2009 года – 100,1 %. В 4 квартале 2009 г. Было выдано кредитов физическим лицам 14 120 000 рублей, что больше на 61 400 рублей чем в 3 квартале, больше на 81 500 рублей по сравнению с 2 кварталом и больше на 2 799 100 рублей, чем в 1 квартале 2009 г. Темп роста составил по сравнению с 3 кварталом 2009 года 100,4%.

Выдано кредитов юридическим лицам, в т.ч. предпринимателям, в 2 квартале 2009 года 10 300 000 рублей, что больше на 2 000 000 руб., чем в 1 квартале 2009г. (8 300 000 рублей). Темп роста составил 124,1%. В 3 квартале 2009г. Выдано юридическим лицам, в т.ч. предпринимателям 6 125 500 рублей, что меньше на 4 174 500 рублей чем во 2 квартале 2009 г. и меньше на 2 174 500 рублей, чем в 1 квартале 2009 года. Темп роста по сравнению с 2 кварталом 2009 года составил 30,3%. В 4 квартале 2009 г. Выдано 13 700 000 рублей, что больше чем в 3 квартале на 7 574 500 рублей, чем в 3 квартале 2009 г., больше на 3 400 000 рублей, чем во 2 квартале 2009 г. и больше на 5 400 000 рублей чем в 1 квартале 2009 г. Темп роста по сравнению с 3 кварталом 2009 г. составил 223,7%.

Погашено кредитов всего за 2009 год 44 424 376 рублей, в том числе физическими лицами 12 842 736 руб., юридическими лицами включая предпринимателей – 31 581 640 руб.

Кредитный портфель отделения по состоянию на 01.01.2010 г. состоит из кредитов, предоставленных юридическим лицам 27 368 500 руб., физическим лицам – 49 620 300 рублей. Наибольшим спросом у населения пользуются кредиты на неотложные нужды, на долю которых приходится 75,4%.

Таблица 10. Сроки кредитования

| Кредиты, выданные на срок | на 01.01. 2009 г. | на 01.01. 2010 г. | Изменение за период, % |

| До 1 года | 21% | 25% | - 4% |

| От 1 до 3 лет | 49% | 37% | - 12% |

| Свыше 3 лет | 30% | 38% | 8% |

Говоря о выдаче кредитов, нельзя не проанализировать процентные ставки. В течение всего анализируемого периода процентные ставки имели устойчивую тенденцию к снижению с 22 % до 19 %. Это было обусловлено снижением ставки рефинансирования ЦБ РФ.

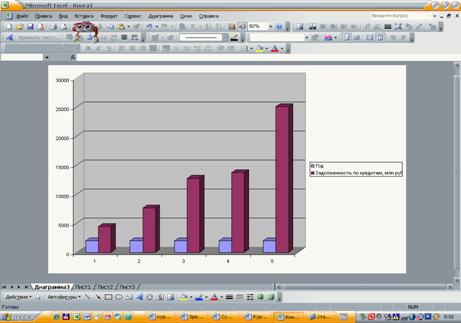

Целенаправленная работа по наращиванию кредитного портфеля позволила увеличить остаток ссудной задолженности. Проанализируем процент выполнения плана по остатку ссудной задолженности (таблица 11).

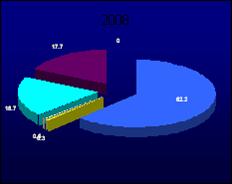

За 1 квартал 2009 года всего остаток ссудной задолженности составил 55 000 тыс. рублей при плане 55 050 тыс. рублей, т.е. план был недовыполнен на 0,1 и составил 99,9 %. В том числе остаток ссудной задолженности юридических лиц составил 21 200 тыс. рублей при плане 20 050 тыс. рублей, процент выполнения плана составил 105,7 % (план перевыполнен на 5,7%). Остаток ссудной задолженности физических лиц составил 33 800 тыс. руб. при плане 35 000 тыс. рублей, т.е. план был недовыполнен на 3,4% (составил 96,6%).

За 2 квартал 2009 года всего остаток ссудной задолженности составил 62 420 тыс. руб. при плане 63 100 тыс. рублей, план был недовыполнен на 1,1%, т.е. составил 98,9 %. По физическим лицам остаток ссудной задолженности – 37 620 тыс. рублей при плане 39 000 тыс. рублей, процент выполнения плана – 96,5 % (план недовыполнен на 3,5%). Остаток ссудной задолженности по юридическим лицам – 24 800 тыс. рублей при плане 24 100 тыс. рублей, план был перевыполнен на 2,9%. За 3 квартал 2009 года всего остаток ссудной задолженности составил 70 250 тыс. рублей (при плане 65200 тыс. руб.), Процент выполнения плана составил 107,8%, в т.ч. остаток ссудной задолженности по юридическим лицам – 26520 тыс. рублей при плане 25200 тыс. руб. (план перевыполнен на 5,2% ), остаток ссудной задолженности по физическим лицам – 43730 тыс. руб., при плане 40000 тыс. руб. План перевыполнен на 9,3 % и составляет 109,3 %. За 4 квартал 2009г. остаток ссудной задолженности составил 76990 тыс. рублей (при плане 75000 рублей). Процент выполнения плана составил 102,7%, в т.ч. остаток ссудной задолженности по физическим лицам составил 49610 тыс. рублей при плане 48000 рублей (план перевыполнен на 3,4%), остаток задолженности по юридическим лицам составил 27370 тыс. рублей при плане 27000 рублей (план перевыполнен на 1,4%).

Таблица 11. Процент выполнения плана по остатку ссудной задолженности 2009г. тыс.руб

| 1 кв. 2009 г. | % выпол-нения плана | 2 кв. 2009 г. | % выпол-нения плана | 3 кв. 2009г. | % выпол-нения плана | 4кв. 2009 | % выпол-нения плана | |||||

| план | факт | план | факт | план | факт | план | факт | |||||

| Остаток ссудной задолженности юридических лиц | 20070 | 21200 | 105,7 | 24100 | 24800 | 102,9 | 25200 | 26520 | 105,2 | 27000 | 27370 | 101,4 |

| Остаток ссудной задолженности физических лиц | 35000 | 33800 | 96,6 | 39000 | 37620 | 96,5 | 40000 | 43730 | 109,3 | 48000 | 49610 | 103,4 |

| Всего остаток Ссудной задолженности: | 55050 | 55000 | 99,9 | 63100 | 62420 | 98,9 | 65200 | 70250 | 107,8 | 75000 | 76990 | 102,7 |

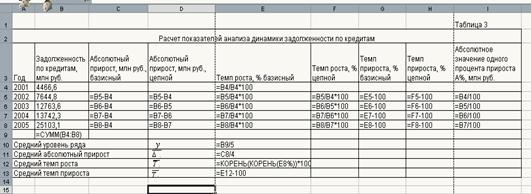

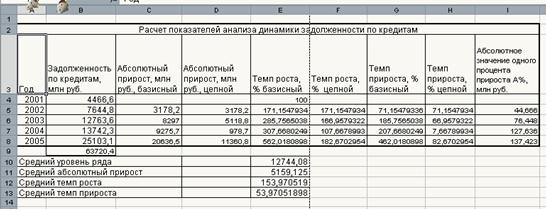

Проанализируем, например, изменение общего остатка ссудной задолженности в течение 2009 г.

Просроченная задолженность, как видно из таблицы 2.7 (приложение 14), по отделению по состоянию на 01.01.2010 г. составила 42603 руб., что на 258600 руб. меньше, чем на 01.09.2009 года (301203 рубля), на 362999 руб. меньше, чем на 01.04.2009 года (406602 рублей) и на 1025 рублей меньше, чем на 1 квартал 2009 г. (43528 рублей). Удельный вес просроченной задолженности в кредитном портфеле отделения составляет на 01.01.2010 года 0,1%.

Отрицательное влияние на финансовый результат оказывает отвлечение средств в активы, не приносящие доход (неработающие активы). Сравнительный анализ неработающих активов представлен в таблице 12.

Таблица 12. Сравнительиый анализ неработающих активов, тыс. руб.

| Категория активов | 01.01. 2009 г. | 01.01. 2010 | Отклоне-ние (+/-) |

| Просроченная ссудная задолженность | 43,6 | 42,6 | -1 |

| Средства в кассе и на корсчете | 1 298,0 | 1 705,4 | 407,4 |

| Дебиторская задолженность | 28,0 | 12,1 | -15,9 |

| Капитальные затраты | 0 | 0 | 0 |

| Расходы будущих периодов | 562,1 | 758,9 | 196,8 |

| Итого неработающие активы | 1 931,7 | 2 519 | 587,3 |

| Активы отделения | 24 432,3 | 45 072,1 | 20 639,8 |

| Доля неработающих активов в общей сумме активов отделения | 7,9 | 5,6 | 2,3 |

Уменьшение доли неработающих активов в общей сумме активов с 7,9% (на 01.01.2009г.) до 5,6 (на 01.01.2010г.) произошло исключительно в результате капитальных затрат, которые за данные периоды не производились.

Из таблицы 12 видно, что наибольшую часть неработающих активов составляют средства в кассе и на корреспондентском счете 66,34 % на 01.01.2009г. и 62,51 % на 01.01.2010г. На втором месте расходы будущих периодов, которые составляют 28,72 % на 01.01.2009г. и 27,81 % на 01.01.2010год в общем объеме неработающих активов. Просроченная ссудная задолженность – 3,49 % и 9,22 % соответственно. Незначительную долю в общем объеме неработающих активов занимает дебиторская задолженность – 1,4 % на 01.01.2009 год и 0,4 % на 01.01.2010 год.

Похожие работы

... направления части прибыли на укрепление материально-технической базы банка. Различают балансовую прибыль и чистую. 1.3 Статистические методы изучения финансовых результатов деятельности коммерческих банков Методом анализа финансового состояния банка является комплексное, органически взаимосвязанное исследование деятельности коммерческого банка с использованием математических, статистических ...

... и оценке возможных рисков. Данная работа ведется совместно с клиентами, также заинтересованными в том, чтобы не допускать просрочек по кредитам. 3. Направления совершенствования финансовых результатов деятельности Отделения Сберегательного банка № 6670 3.1 Формирование стратегии, ориентированной на повышение прибыли банка коммерческого банка Главной стратегической целью деятельности ...

... , их финансовой устойчивости и платежеспособности. Целью этого анализа является обоснование управленческого решения при предоставлении кредитов с учетом минимизации риска. Внешний экономический анализ деятельности коммерческих банков осуществляется также контролирующими органами, в частности учреждениями Национального банка. Задачи экономического анализа и его информационная база. Перед анализом ...

... и убытках», где очень подробно расшифровываются все доходы и расходы банка, которые сгруппированы по подразделам, что делает эту форму аналитической. Центральное место в анализе финансовых результатов коммерческих банков принадлежит изучению объема и качества получаемых ими доходов, поскольку, они являются главным фактором формирования прибыли[4]. К числу приоритетных задач анализа доходов банка ...

0 комментариев