Навигация

Преимущественное увеличение сроков кредитования

3.1 Преимущественное увеличение сроков кредитования

Для стабильной и рентабельной работы банка его активы должны "работать", т.е. банк должен размещать их так, чтобы получать от данной деятельности наибольший доход, в нашем случае это размещение ресурсов в кредиты физическим и юридическим лицам.

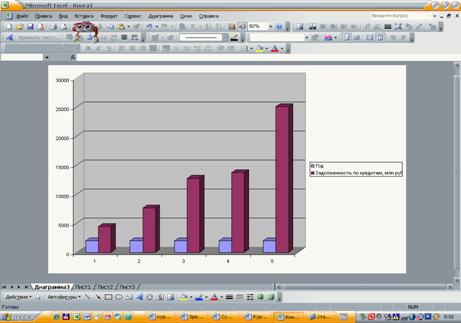

Таким образом, банк представляет кредиты на различные сроки, от 1 года до 5 лет. Менее рискованным в финансовом отношении считается размещение средств на более короткие сроки, так как происходит ускоренный возврат заемных средств вместе с процентами. Сокращение сроков выданных кредитов позволяет увеличить скорость оборачиваемости активов банка и как следствие из этого – увеличение доходов банка, уменьшение рисков по возврату кредитов.

Но для получения наибольшего дохода банку выгоднее выдавать кредиты на более длительный срок.

Для сравнения рассмотрим несколько примеров.

Выдан кредит 100 000 рублей на 1 год под 19% годовых. В результате этой операции заемщик вернет банку 100 000 рублей основного долга и 18739,38 рублей процентов за использование кредита. Таким образом, банк получит доход в сумме 118739,38 рублей.

Если же банк выдаст 100 000 рублей под 19% годовых на срок 3 года, то отделению возвратиться основной долг в размере 100 000 рублей и проценты в размере 56219,04 рубля. Банк получит в этом случае 156219,04 рубля.

Ну, а самым выгодным является выдача кредита на 5 лет. То есть банк получит основного долга 100000 рублей и 93698,40 рублей процентов. Общая сумма дохода составит 193698,40 рублей, что на 74959,02 рубля больше, чем выдача кредита на 1 год.

Ставка кредита напрямую зависит от ставки рефинансирования, если за период действия кредита произойдет снижение ставки рефинансирования, то банк должен (если оговорено в договоре) снизить ставку по кредиту, что приведет к уменьшению полученных процентов по кредиту.

3.2 Упрощение условий выдачи кредита

При обращении в отделения Сбербанка за кредитом заемщики сталкиваются с рядом трудностей в оформлении документов, в т.ч. возникают проблемы с предоставлением обеспечения возвратности кредита ( трудности с предоставлением поручительства, залога). В связи с этим Сбербанком России был разработан порядок предоставления кредитов, не требующих обеспечения – так называемый "Доверительный кредит". Этот порядок определяет условия и особенности предоставления кредитов физическим лицам, имеющим положительную кредитную историю ( отсутствие просроченных платежей по кредитам заемщика, в т.ч. по основному долгу и задолженности по уплате процентов; отсутствие негативной информации о заемщике в базе данных по заемщикам – физическим лицам. Выдача доверительного кредита осуществляется единовременно наличными деньгами, сроком до 12 месяцев, под процентную ставку 19% годовых, без оформления обеспечения. Максимальная сумма кредита определяется исходя из платежеспособности заемщика, но не должна превышать 3 000 долларов США (рублевого эквивалента). Решение по данному виду кредита принимается единолично руководителем кредитного отдела, в течение дня предоставления заявки и не требует решение кредитного комитета. В среднем положительную кредитную историю в Тевризском ОСБ № 2243\070 имеют 25% заемщиков физических лиц – это около 600 человек. Предположим, что 20% из них (120 человек) обратились за доверительным кредитом в средней сумме 40 000 рублей. Таким образом прибыль от данного мероприятия составит: 40000*19%*120 = 912 000 рублей.

РВПС составит: 40000*120*1%= 48000 рублей.

Пересчет доходов и расходов

| Доходы тыс. рублей Доходы, тыс.руб. | 2009 год | 2010 год | Отклонение |

| По кредитам | 6169 | 7081 | +912 |

| 0т передачи СКР | 206 | 206 | 0 |

| По ценным бумагам | 620 | 620 | 0 |

| Курсовые разницы ин. Валюте | 320 | 320 | 0 |

| Комиссии | 3538 | 3538 | 0 |

| Прочие доходы | 106 | 106 | 0 |

| Всего доходов | 10959 | 11871 | +912 |

| Расходы, тыс.руб. | |||

| Проценты по вкладам физ. и юр. лиц | 864 | 864 | 0 |

| Комиссии уплаченные | 6 | 6 | 0 |

| АХР | 512 | 512 | 0 |

| РВПС | 59 | 107 | +48 |

| Оплата труда | 1616 | 1616 | 0 |

| Уплаченные налоги | 325 | 325 | 0 |

| Прочие расходы | 1296 | 1296 | 0 |

| Всего расходов | 4678 | 4726 | +48 |

| Чистая прибыль | 6281 | 7145 | +864 |

Таким образом прибыль от данного мероприятия составит 864 000 рублей.

Похожие работы

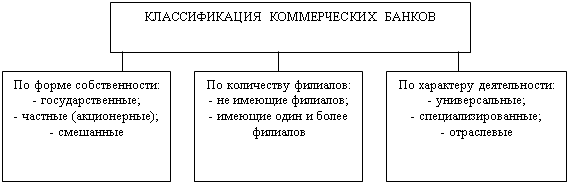

... направления части прибыли на укрепление материально-технической базы банка. Различают балансовую прибыль и чистую. 1.3 Статистические методы изучения финансовых результатов деятельности коммерческих банков Методом анализа финансового состояния банка является комплексное, органически взаимосвязанное исследование деятельности коммерческого банка с использованием математических, статистических ...

... и оценке возможных рисков. Данная работа ведется совместно с клиентами, также заинтересованными в том, чтобы не допускать просрочек по кредитам. 3. Направления совершенствования финансовых результатов деятельности Отделения Сберегательного банка № 6670 3.1 Формирование стратегии, ориентированной на повышение прибыли банка коммерческого банка Главной стратегической целью деятельности ...

... , их финансовой устойчивости и платежеспособности. Целью этого анализа является обоснование управленческого решения при предоставлении кредитов с учетом минимизации риска. Внешний экономический анализ деятельности коммерческих банков осуществляется также контролирующими органами, в частности учреждениями Национального банка. Задачи экономического анализа и его информационная база. Перед анализом ...

... и убытках», где очень подробно расшифровываются все доходы и расходы банка, которые сгруппированы по подразделам, что делает эту форму аналитической. Центральное место в анализе финансовых результатов коммерческих банков принадлежит изучению объема и качества получаемых ими доходов, поскольку, они являются главным фактором формирования прибыли[4]. К числу приоритетных задач анализа доходов банка ...

0 комментариев