Навигация

Анализ вероятности банкротства и финансовой устойчивости ЗАО «ВяткаТорф»

3.3 Анализ вероятности банкротства и финансовой устойчивости ЗАО «ВяткаТорф»

Банкротство (несостоятельность)- признанная арбитражным судом или объявленная должником неспособность должника в полном объёме удовлетворить требования кредиторов по денежным обязательствам или исполнить обязанность по уплате обязательных платежей [5].

Для анализа вероятности банкротства на данном предприятии рассчитываются следующие показатели:

- Коэффициент текущей ликвидности;

- Коэффициент обеспеченности собственными средствами;

- Коэффициент восстановления платёжеспособности;

- Коэффициент утраты платёжеспособности;

Результат расчёта по данным показателям приведён в таблице 11.

Таблица 11-Коэффициенты анализа вероятности банкротства ЗАО «ВяткаТорф»

| Коэффициенты | 2004год | 2005год | 2006год | Норматив- ное значение | |||

| Начало года | Конец года | Начало года | Конец года | Начало года | Конец года | ||

| Коэффициент текущей ликвидности | 1,25 | 1,50 | 1,50 | 2,80 | 2,80 | 4,10 | ≥1-2 |

Коэффициент обеспеченности собственными средствами | 0,20 | 0,33 | 0,33 | 0,60 | 0,60 | 0,73 | ≥0,1 |

| Коэффициент восстановления платёжеспособности | 0,8 | 1,7 | 2,4 | ≥1,0 | |||

| Коэффициент утраты платёжеспособности | 0,8 | 1,6 | 2,2 | ≥1,0 | |||

Коэффициент восстановления платёжеспособности за первый отчётный период меньше 1,0. Это свидетельствует о том, что у организации не было реальной возможности восстановить свою платёжеспособность. К концу 2005 года коэффициент восстановления платёжеспособности превысил своё нормативное значение на 0,7, что означает появление у предприятия возможности восстановить платёжеспособность. Коэффициент утраты платёжеспособности также не достигает своего нормативного значения за первый анализируемый период, следовательно, предприятие не имело возможности сохранения своей платёжеспособности в течение трёх месяцев. Но в дальнейшем (на конец 2005 года) такая возможность появилась (превышение своего нормативного значения на 0,6)

Обобщающим показателем финансовой устойчивости предприятия является излишек или недостаток источников средств для формирования запасов и затрат, который определяется в виде разницы величины источников средств и величины запасов и затрат.

Для характеристики источников формирования запасов используют несколько показателей, отражающих различную степень охвата разных видов источников:

- наличие собственных оборотных средств, которое представляет собой разницу величины реального собственного капитала и суммы внеоборотных активов;

- наличие долгосрочных источников формирования запасов, определяемое из предыдущего показателя увеличением на сумму долгосрочных пассивов;

- общую величину основных источников формирования запасов, которая равна сумме долгосрочных источников и краткосрочных заемных средств.

Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками их

формирования:

- излишек или недостаток собственных оборотных средств, равный разнице величины собственных оборотных средств и величины запасов;

- излишек или недостаток долгосрочных источников формирования запасов, равный разнице величины долгосрочных источников формирования запасов и величины запасов;

- излишек или недостаток общей величины основных источников формирования запасов, равный разнице величины основных источников формирования запасов и величины запасов.

Существует четыре типа финансовых ситуаций:

Абсолютная устойчивость финансового состояния. Она встречается и задается следующей системой условий: излишек собственных оборотных средств или равенство величин собственных оборотных средств и запасов;

Нормальная устойчивость финансового состояния. Она гарантирует платежеспособность предприятия и задается следующей системой условий: недостаток собственных оборотных средств, излишек долгосрочных источников формирования запасов или равенство величин долгосрочных источников и запасов;

Неустойчивое финансовое состояние. Оно сопряжено с нарушением платежеспособности и задается следующей системой условий: недостаток собственных оборотных средств, недостаток долгосрочных источников формирования запасов, излишек общей величины основных источников формирования запасов или равенство величин основных источников и запасов.

Кризисное финансовое состояние. В данном случае предприятие находится на грани банкротства. Данная ситуация задается следующей системой условий: недостаток собственных оборотных средств, недостаток долгосрочных источников формирования запасов, недостаток общей величины основных источников формирования запасов [15].

В таблице 12 приведены показатели, которые применяются для анализа финансовой устойчивости ЗАО «ВяткаТорф»

Таблица 12 - Оценка финансовой устойчивости ЗАО «ВяткаТорф»

| Показатели | Значение | На 2005 год | На 2006 год | На 2007 год | Отклонение за 3 года |

| Запасы и затраты | З | 53 525 | 58 017 | 54 811 | 1 286 |

| Капитал и резервы | К | 55 503 | 78 563 | 126 031 | 70 528 |

| Долгосрочные пассивы | Пд | 4 982 | 7 726 | 4 487 | -495 |

Внеоборотные активы | Ав | 24 437 | 22 179 | 17 862 | -6 575 |

| ИТОГО собственные оборотные средства | Ес | 36 048 | 64 110 | 112 656 | 76 608 |

| Краткосрочные кредиты и займы | М | 8 500 | 13 055 | 3 011 | -5 489 |

Излишек/ недостаток основных источников для формирования запасов и затрат | -8 977 | 19 148 | 60 856 | 69 833 | |

Тип финансовой ситуации | З > Ес + М | З < Ес + М | З < Ес + М | ||

| кризисное финансовое состояние | устойчивое финансовое состояние | устойчивое финансовое состояние |

Как показывает проведенный анализ, в организации на 01.01.2005 года наблюдалась кризисная финансовая ситуация. За последующие 2 года ситуация кардинально изменилась - предприятию удалось восстановить финансовую устойчивость. В 2006 году излишек основных источников для формирования запасов и затрат составил 60 856 тыс. руб.

Задачей данного анализа является оценка степени независимости от заёмных источников финансирования.

Для анализа финансовой устойчивости применяются следующие показатели:

1) Коэффициент капитализации (левериджа) = заемный капитал / собственный капитал (10)

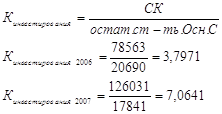

2) Коэффициент обеспеченности собственными источниками финансирования = (собственный капитал – внеоборотные активы) / оборотные активы (11)

3) Коэффициент финансовой независимости (автономии) = собственный капитал / валюта баланса (12)

Нормальным значение этого коэффициента считается не менее 0,5

4) Коэффициент финансирования = собственный капитал / заемный капитал (13)

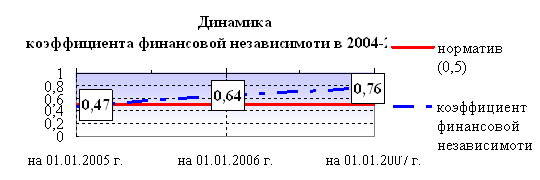

На графике 4 отражена динамика коэффициента финансовой независимости

График 4 - Динамика коэффициента финансовой независимости ЗАО «ВяткаТорф»

Коэффициент финансовой независимости (автономии) ЗАО «ВяткаТорф» (график 4) вырос за 3 года с 0,47 до 0,76. За 2006 год коэффициент финансовой независимости вырос на 0,29. Предприятию принадлежит 76% от общего объема ресурсов, что благоприятно сказывается на его финансовой независимости.

Кроме абсолютных показателей финансовую устойчивость характеризуют и относительные коэффициенты, приведенные в таблице 13.

Таблица 13 - Показатели финансовой устойчивости ЗАО «ВяткаТорф»

| Показатели | На 01.01.05 | На 01.01.06 | На 01.01.07 | Отклонение за 3 года | Нормативное значение |

| Коэффициент финансирования | 0,89 | 1,78 | 3,10 | 2,21 | >1 |

Коэффициент капитализации (соотношения заемных и собственных средств) | 1,13 | 0,56 | 0,32 | -0,81 | <1 |

Коэффициент обеспеченности собственными источниками финансирования | 0,33 | 0,56 | 0,72 | 0,39 | >0,6-0,8 |

Коэффициент капитализации соответствует нормативному значению и за 3 года снизился на 0,81, что свидетельствует об удовлетворительной финансовой устойчивости предприятия.

Коэффициент обеспеченности собственными источниками финансирования увеличился за 3 года и соответствует своему нормативному значению. Собственными оборотными средствами в 2006 году покрывалось 72% оборотных активов. Коэффициент обеспеченности собственными источниками финансирования характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости.

Коэффициент финансирования показывает, что деятельность предприятия финансируется, главным образом, за счет собственных средств. Коэффициент увеличился за 3 года на 2,21, значительно превышает норматив.

3.4 Анализ рентабельности и деловой активности предприятия

Источником информации для анализа рентабельности за отчетный и предыдущий периоды служат формы №1 «Бухгалтерский баланс» (приложение 2-4) и №2 «Отчет о прибылях и убытках» (приложение 5-7)

Рентабельность характеризует эффективность деятельности предприятия, а также мастерство управления инвестициями. Рассчитываются следующие основные показатели рентабельности:

Рентабельность продаж определяется соотношением прибыли (убытка) от продажи работ, услуг к выручке от продаж:

Р1 = (ф.№2, стр.050 / ф.№2, стр.010 * 100%) (14)

2004 год - 35421/144482*100 = 24,52%;

2005 год – 41074/188967*100 = 21,74%;

2006 год - 70246/286532*100 = 24,52%.

Рентабельность продаж в 2006 году увеличилась на 2,78% по сравнению с 2005 годом.

Рентабельность продаж по чистой прибыли определяется соотношением чистой прибыли к выручке от продаж:

Р2 = (ф.№2, стр.190 / ф.№2, стр.010 * 100%) (15)

2004 год - 23613/144482*100 = 16,34%;

2005 год - 23060/188967*100 = 12,20%;

2006 год - 47468/286532*100 = 16,57%.

Рентабельность продаж по чистой прибыли увеличилась в 2006 году по сравнению с 2005 годом на 4,37%.

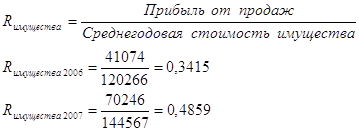

Экономическая рентабельность по чистой прибыли определяется соотношением чистой прибыли к имуществу предприятия:

Р3 = (ф.№2, стр.190 / (ф.№1(стр.300 н.г.+стр.300 к.г.)*0,5)* 100%) (16)

2004 год - 23613/ ((72274+118023)*0,5)*100 = 24,82%;

2005 год - 23060/((118023+122509)*0,5)*100 = 19,17%;

2006 год - 47468/((122509+166624)*0,5)*100 = 32,83%.

Экономическая рентабельность по чистой прибыли в 2005 году снизилась на 5,65%, а в 2006 году увеличилась на 13,66%.

Рентабельность собственного (акционерного) капитала определяется отношением чистой прибыли к средней величине собственного капитала:

Р4 = ((ф.№2, стр.190 / (ф.№1(стр.490 н.г.+стр.490 к.г.)*0,5)* 100%) (17)

2004 год - 23613/ ((31889+55503)*0,5)*100 = 54,04%;

2005 год - 23060/((55503+78563)*0,5)*100 = 34,40%;

2006 год - 47468/((78563+126031)*0,5)*100 = 23,20%.

Рентабельность собственного капитала в 2005 году уменьшилась на 19,64%, а в 2006 году на 11,2%.

Деловая активность предприятия в финансовом аспекте проявляется, прежде всего, в скорости оборота средств. Для ее определения необходимо произвести расчет следующих показателей:

1) Производительность труда

ПТ= Выручка от реализации / Среднесписочная численность (18)

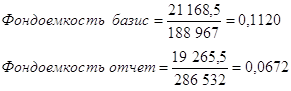

2) Фондоотдача – характеризует уровень использования производственных фондов

ФО = Выручка от реализации/Средняя стоимость основных средств (19)

3) Коэффициент общей оборачиваемости капитала (ресурсоотдача). Отражает скорость оборота (в количестве оборотов за период) всего капитала.

К1 = (Выручка от реализации) / (средний за период итог баланса) (20)

4) Коэффициент оборачиваемости основных средств. Коэффициент показывает скорость оборота всех внеоборотных средств предприятия.

К2 = (Выручка от реализации) / (Внеоборотные активы (с.190)) (21)

5) Коэффициент оборачиваемости мобильных средств. Коэффициент показывает скорость оборота всех оборотных средств предприятия.

К3 = (Выручка от реализации) / (Оборотные активы (с.290)) (22)

6) Коэффициент оборачиваемости материальных запасов (средств). Коэффициент показывает число оборотов запасов и затрат за анализируемый период.

К4 = (Выручка от реализации) / (с.210+с.220) (23)

7) Коэффициент оборачиваемости денежных средств. Коэффициент показывает скорость оборачиваемости денежный средств.

К5 = (Выручка от реализации) / (Денежные средства (с.260)) (24)

8) Коэффициент оборачиваемости дебиторской задолженности. Коэффициент показывает расширение или снижение коммерческого кредита, предоставленного организацией.

К6 =(Выручка от реализации) / (Дебиторская задолженность (с.230+с.240)) (25)

9) Срок оборачиваемости дебиторской задолженности. Коэффициент показывает средний срок погашения дебиторской задолженности.

К7 = (360 дней) / (К6) (26)

10) Коэффициент оборачиваемости кредиторской задолженности. Коэффициент показывает расширение или снижение коммерческого кредита, предоставленного организации.

К8=(Выручка от реализации)/(Кредиторская задолженность (с. 620)) (27)

11) Срок оборачиваемости кредиторской задолженности. Коэффициент показывает средний срок погашения кредиторской задолженности.

К9 = (360 дней) / (К8) (28)

12) Коэффициент оборачиваемости собственного капитала. Коэффициент показывает скорость оборота собственного капитала.

К10 = (Выручка от реализации) / (Капитал и резервы (с.490)) (29)

В таблице 14 приведены результаты расчетов показателей деловой активности.

Таблица 14 – Показатели деловой активности

| Показатели | 2004 год | 2005 год | 2006 год |

| 1 | 2 | 3 | 4 |

| Выручка от реализации | 144182 | 188967 | 286532 |

| Прибыль | 119626 | 140466 | 200866 |

| Среднесписочная численность | 750 | 926 | 985 |

| Производительность труда | 192,24 | 204,07 | 290,90 |

| Фондоотдача | 5,73 | 6,50 | 8,75 |

| Ресурсоотдача | 1,52 | 1,57 | 1,98 |

| Коэффициент оборачиваемости основных средств | 5,88 | 8,47 | 15,39 |

| Коэффициент оборачиваемости мобильных средств | 1,55 | 1,89 | 1,94 |

| Коэффициент оборачиваемости материальных запасов | 2,70 | 3,26 | 5,23 |

| Коэффициент оборачиваемости денежных средств | 50,03 | 36,81 | 8,53 |

| Коэффициент оборачиваемости дебиторской задолженности | 3,90 | 5,10 | 4,81 |

| Срок оборачиваемости дебиторской задолженности | 92,31 | 70,59 | 74,84 |

| Коэффициент оборачиваемости кредиторской задолженности | 3,36 | 10,36 | 8,78 |

| Срок оборачиваемости кредиторской задолженности | 107,14 | 34,75 | 41,00 |

| Коэффициент оборачиваемости собственного капитала | 2,27 | 2,41 | 2,60 |

Произведя расчет показателей деловой активности можно сказать о том, что у предприятия увеличился срок оборачиваемости дебиторской задолженности, что может плохо сказаться на финансовом положении организации. Срок оборачиваемости кредиторской задолженности, наоборот, сократился. Это свидетельствует о том, что у предприятия за анализируемый период появилась реальная возможность к погашению своих обязательств.

IV МЕРОПРИЯТИЯ, НАПРАВЛЕНЫЕ НА УЛУЧШЕНИЕ ФИНАНСОВОГО СОСТОЯНИЯ ЗАО «ВЯТКАТОРФ»

С целью совершенствования финансового состояния ЗАО «ВяткаТорф» целесообразно, как показал анализ, проводить мероприятия по сокращению долгосрочной дебиторской задолженности предприятия. Для этого можно предложить следующие мероприятия:

1) Исключение из числа партнеров предприятия дебиторов с наиболее высоким и зачастую неоправданным уровнем риска, во избежание длительных задержек оплаты и риска неплатежей.

2) Использование возможности оплаты дебиторской задолженности векселями, ценными бумагами, поскольку ожидание оплаты «живыми деньгами» может обойтись гораздо дороже.

3) Формирование принципов осуществления расчетов предприятия с контрагентами на предстоящий период. При формировании приемлемых форм расчета следует учитывать, что при покупке продукции наиболее эффективными являются расчеты с использованием векселей, а при продаже продукции - расчеты посредством аккредитива.

4) Формирование условий обеспечения взыскания дебиторской задолженности. В процессе формирования этих условий на предприятии должна быть определена система мер, гарантирующих получение долга. К таким мерам относятся: оформление товарного кредита обеспеченным векселем; требование страхования дебиторами кредитов, предоставляемых на продолжительный период и др.

5) Формирование системы штрафных санкций за просрочку исполнения обязательства контрагентами-дебиторами. Начисляя и предъявляя покупателям и заказчикам пени за пользование чужими денежными средствами можно компенсировать задержку в получении денежных средств.

6) Отслеживание (контроль) соотношения дебиторской и кредиторской задолженности, так как значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных источников финансирования.

Формирование системы скидок, которые оказывают значительное влияние на дебиторскую задолженность. Возможно предоставление торговых скидок и скидок за оплату в срок.

Использование современных форм рефинансирования дебиторской задолженности. Развитие рыночных отношений и инфраструктуры финансового рынка в РФ позволяют использовать российским фирмам ряд новых форм управления дебиторской задолженностью - ее рефинансирование, т.е. перевод в другие формы оборотных активов предприятия (денежные активы, краткосрочные ценные бумаги).

Как уже отмечалось выше, скидки способны оказать существенное влияние на величину дебиторской задолженности. Следует отметить, что предоставление скидок может быть оправдано в случае, если снижение дохода предприятия, предоставляющего скидку за «платеж наличными» (по факту отгрузки товара), может привести к росту доходов предприятия за счет:

- сокращения издержек на привлечение кредитных ресурсов или на формирование кредиторской задолженности;

- получения дополнительной прибыли от размещения дополнительно привлеченных в оборот финансовых ресурсов.

Таким образом, предложенная система мероприятий должна привести к сокращению долгосрочной дебиторской задолженности, которая составила в 2006 году 59602 тыс. рублей.

Составим прогнозный аналитический баланс для ЗАО «ВяткаТорф», исходя из перевода дебиторской задолженности, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, в краткосрочную дебиторскую задолженность.

Таким образом, получим следующие среднегодовые прогнозные показатели (таблица 15).

Таблица 15 - Прогнозный аналитический баланс ЗАО «ВяткаТорф»

| Статьи баланса | 2006г. | Прогноз | ||

| тыс. руб. | % | тыс. руб. | % | |

| 1 Денежные средства и краткосрочные финансовые вложения (S) | 33 589 | 20,2 | 33 589 | 20,2 |

| 2 Дебиторская задолженность и прочие оборотные активы (Ra) | 59 602 | 35,8 | 60 224 | 36,1 |

| 3 Запасы и затраты (Z) | 54 816 | 32,9 | 54 816 | 32,9 |

| Всего текущие активы (А1) | 148 007 | 88,8 | 148 629 | 89,2 |

| 4 Иммобилизованные средства (F) | 18 617 | 11,2 | 17 995 | 10,8 |

| Итого активов (имущество предприятия) (Ва) | 166 624 | 100,0 | 166 624 | 100,0 |

| 1 Кредиторская задолженность и прочие краткосрочные пассивы (Rp) | 32 625 | 19,6 | 32 625 | 19,6 |

| 2 Краткосрочные кредиты и займы (К1) | 3 480 | 2,1 | 3 480 | 2,1 |

| Всего краткосрочный заёмный капитал (краткосрочные обязательства) (Рt) | 36 105 | 21,7 | 36 105 | 21,7 |

| 3 Долгосрочный заёмный капитал (долгосрочные обязательства) (К ) | 4 487 | 2,7 | 4 487 | 2,7 |

| 4 Собственный капитал (Ес) | 12 6031 | 75,6 | 12 6031 | 75,6 |

| Итого пассивов (капитал предприятия) (Вр) | 166 624 | 100,0 | 166 624 | 100,0 |

Прогнозный баланс «ЗАО «ВяткаТорф» показывает, что планируемые изменения дебиторской задолженности позволят несколько изменить структуру имущества предприятия. За счет сокращения долгосрочной дебиторской задолженности, которая в аналитическом балансе включается в состав иммобилизованных активов, удельный вес этой статьи в прогнозируемом периоде сократится, что свидетельствует о повышении эффективности формирования текущих активов.

Проведенные изменения позволят изменить состав и структуру активов предприятия, что в свою очередь повлияет на динамику финансовых показателей, характеризующих финансовую устойчивость и платежеспособность «ЗАО «ВяткаТорф».

Заключение

При анализе финансового состояния предприятия, который проводится в целях выявления недостатков в работе предприятия, причин их возникновения и разработки конкретных рекомендаций по улучшению деятельности, основным источником информации выступает бухгалтерский баланс.

В работе проведен анализ закрытого акционерного общества «ВяткаТорф» - одной из крупнейших торфодобывающих компаний Кировской области.

Как показывают данные исследования в рассматриваемом периоде предприятие значительно расширило свою деятельность. Это отражается увеличением выручки, большими темпами роста ОПФ - 30,1% за три года, что обусловлено инвестиционной активностью ЗАО «ВяткаТорф», а также увеличением среднесписочной численности работников.

Предприятие наращивает деятельность за счет модернизации материально-технической базы и повышения производительности труда своего коллектива.

Согласно мнению аудиторов, финансовая (бухгалтерская) отчетность и представленные документы к аудиту дают достаточные основания для утверждения о достоверности отчетности, соответствии порядка ведения бухгалтерского учета законодательству Российской Федерации и в полном объеме отражают финансовое положение Общества.

Динамика показателей актива аналитического баланса с 2004 по 2006 год отражает следующие основные тенденции финансового положения предприятия.

За истекший трёхлетний период на 60,1% увеличилась долгосрочная дебиторская задолженность, что свидетельствует о росте кредитных операций компании и расширения на этой основе объема продаж предприятия.

Проведя анализ ликвидности бухгалтерского баланса можно сделать вывод о том, что баланс не являлся абсолютно ликвидным т.к. за анализируемые периоды у предприятия наблюдалась нехватка денежных средств для погашения своей кредиторской задолженности и только на конец 2006 года предприятие изыскало необходимое количество денежных средств для погашения наиболее срочных обязательств.

После проведения анализа вероятности банкротства ЗАО «ВяткаТорф» было выявлено, что на начало анализируемого периода коэффициент восстановления платёжеспособности не достигал своего нормативного значения, но к концу 2005 года он превысил своё нормативное значение на 0,7, что означает появление у предприятия возможности восстановить платёжеспособность. Коэффициент утраты платёжеспособности также не достигает своего нормативного значения за первый анализируемый период, следовательно, предприятие не имело возможности сохранения своей платёжеспособности в течение трёх месяцев. Но в дальнейшем (на конец 2005 года) такая возможность появилась (превышение своего нормативного значения на 0,6)

Как показывает проведенный анализ, в организации на 01.01.2005 года наблюдалась кризисная финансовая ситуация. За последующие 2 года ситуация кардинально изменилась - предприятию удалось восстановить финансовую устойчивость. В 2006 году излишек основных источников для формирования запасов и затрат составил 60 856 тыс. руб.

После проведения анализа рентабельности можно сделать выводы о том, что рентабельность продаж в 2006 году увеличилась на 2,78% по сравнению с 2005 годом. Рентабельность продаж по чистой прибыли увеличилась в 2006 году по сравнению с 2005 годом на 4,37%. Экономическая рентабельность по чистой прибыли в 2005 году снизилась на 5,65%, а в 2006 году увеличилась на 13,66%. Рентабельность собственного капитала в 2005 году уменьшилась на 19,64%, а в 2006 году на 11,2%.

С целью улучшения финансового состояния предприятия целесообразно проводить мероприятия оптимизации активов баланса, например, по сокращению долгосрочной дебиторской задолженности предприятия. Это должно привести к оптимизации структуры баланса ЗАО «ВяткаТорф», а соответственно и к повышению его устойчивости в части формирования финансовых активов.

Список использованной литературы

1. О бухгалтерском учете. Федеральный Закон РФ от 21.11.96г. № 129-фз.

2. Приказ Минфина РФ от 6 июля 1999 г. N 43н \"Об утверждении Положения по бухгалтерскому учету \"Бухгалтерская отчетность организации\" ПБУ 4/99\"

3. Приказ Минфина РФ от 30.03.01г. № 26-н \ «Об утверждении Положения по бухгалтерскому учету \ «Учет основных средств\ « ПБУ 6/01\»

4. Приказ Минфина РФ от 16.10.2000г. № 91-н \ «Об утверждении Положения по бухгалтерскому учету \ «Учет нематериальных активов\ « ПБУ 14/2000\»

5. Банк С.В., Тараскина А.В. Система показателей комплексного анализа финансового состояния хозяйствующего субъекта.//Экономический анализ: теория и практика. - № 4. – 2005г.

6. Бариленко В.И. Анализ финансовой отчетности: учеб. пособие для вузов. М. : КноРус, 2005г.

7. Басовский Л.Е., Басовская Е.Н. Комплексный экономический анализ хозяйственной деятельности. Учеб. пособие для вузов. М. : ИНФРА-М, 2004г.

8. Грищенко О.В. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебное пособие Таганрог: Изд-во ТРТУ, 2000г.

9. Донцова Л.В., Никифорова Н.А. Анализ финансовой отчетности: учебник. М. : Дело и Сервис, 2005г.

10. Ендовицкий Д.А., Ендовицкая А.В. Системный подход к анализу финансовой устойчивости коммерческой организации.//Экономический анализ: теория и практика. – № 5-6. – 2005г.

11. Илясов Г. Оценка финансового состояния предприятия // Экономист.- № 6. – 2004г.

12. Карапетян А.Л., Мудрак А.В. Оценка финансового состояния организации на основе единой системы коэффициентов.//Экономический анализ: теория и практика. - № 4. – 2005г.

13. Ковалев В.В. Финансовая отчетность. Анализ финансовой отчетности (основы балансоведения): учеб. пособие. М. : Проспект, 2004г.

14. Любушин Н.П. Комплексный экономический анализ хозяйственной деятельности: учеб. пособие для вузов. М. : ЮНИТИ-ДАНА, 2005г.

15. Матанцева О. Ю., Матанцева И. В. Финансовая устойчивость организации и оценка ее стоимости// Аудиторские ведомости. - №9. - 2004г.

16. Мощенко Н.П. Анализ бухгалтерского баланса, его основных статей и расчетных показателей.//Всё для бухгалтера. - № 2. – 2005г.

17. Мощенко Н.П. Разработка аналитического баланса, горизонтальный и вертикальный анализ.//Экономический анализ: теория и практика. - № 14. – 2005г.

18. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. М.:ИНФРА-М, 2004г.

19. Шеремет А. Методика финансового анализа деятельности коммерческих организаций. М.: Инфра-М.- 2005г.

20. Шишкоедова Н.Н. Методика финансового анализа предприятия. //Экономический анализ: теория и практика. - № 3–5. – 2005г.

21. Бухгалтерская отчетность ЗАО «ВяткаТорф» за 2004-2006 г.г.

ПРИЛОЖЕНИЕ 1

2004 год

ГОДОВЫЙ БУХГАЛТЕРСКИЙ БАЛАНС ЗАО "Вятка Торф"” (ф.№1).

(тыс.руб.)

| АКТИВ | Код показателя | На начало отчетного года | На конец отчетного периода |

| |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ |

| ||||

| Нематериальные активы | 110 | - | - |

| |

| Основные средства | 120 | 5 617 | 21 647 |

| |

| Незавершенное строительство | 130 | 15 756 | 2 768 |

| |

| Долгосрочные финансовые вложения | 140 | - | - |

| |

| Отложенные налоговые активы | 145 | - | 22 |

| |

| Прочие внеоборотные активы | 150 | 129 | 135 |

| |

| ИТОГО по разделу I | 190 | 21502 | 24572 |

| |

| II. ОБОРОТНЫЕ АКТИВЫ |

| ||||

| Запасы | 210 | 12 244 | 48 144 |

| |

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 3 697 | 5 381 |

| |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | 32 729 | 35 658 |

| |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 259 | 1 376 |

| |

| Краткосрочные финансовые вложения | 250 | 270 | - |

| |

| Денежные средства | 260 | 3 573 | 2 888 |

| |

| Прочие оборотные активы | 270 | - | 4 |

| |

| ИТОГО по разделу II | 290 | 52772 | 93451 |

| |

| БАЛАНС | 300 | 72274 | 118023 |

| |

| ПАССИВ | Код показателя | На начало отчетного периода | На конец отчетного периода | ||

| III. КАПИТАЛ И РЕЗЕРВЫ | |||||

| Уставный капитал | 410 | 500 | 500 | ||

| Добавочный капитал | 420 | - | - | ||

| Резервный капитал | 430 | 75 | 75 | ||

| Нераспределенная прибыль (непокрытый убыток) | 470 | 31 314 | 54 928 | ||

| ИТОГО по разделу III | 490 | 31889 | 55503 | ||

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||

| Займы и кредиты | 510 | ||||

| Отложенные налоговые обязательства | 515 | 17 | 4 982 | ||

| Прочие долгосрочные обязательства | 520 | ||||

| ИТОГО по разделу IV | 590 | 17 | 4982 | ||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||

| Займы и кредиты | 610 | 3500 | 8500 | ||

| Кредиторская задолженность | 620 | 33361 | 42967 | ||

| Задолженность перед участниками (учредителями) по выплате доходов | 630 | ||||

| Доходы будущих периодов | 640 | ||||

| Прочие краткосрочные обязательства | 660 | 5 507 | 6 071 | ||

| ИТОГО по разделу V | 690 | 42368 | 57538 | ||

| БАЛАНС | 700 | 72274 | 118023 | ||

ПРИЛОЖЕНИЕ 2

2005 год

ГОДОВЫЙ БУХГАЛТЕРСКИЙ БАЛАНС ЗАО "Вятка Торф"” (ф.№1).

(тыс.руб.)

| АКТИВ | Код показателя | На начало отчетного года | На конец отчетного периода | ||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||||

| Нематериальные активы | 110 | - | - | ||

| Основные средства | 120 | 21 647 | 20690 | ||

| Незавершенное строительство | 130 | 2 768 | 1467 | ||

| Долгосрочные финансовые вложения | 140 | - | - | ||

| Отложенные налоговые активы | 145 | 22 | 22 | ||

| Прочие внеоборотные активы | 150 | 135 | 133 | ||

| ИТОГО по разделу I | 190 | 24572 | 22312 | ||

| II. ОБОРОТНЫЕ АКТИВЫ | |||||

| Запасы | 210 | 48 144 | 57214 | ||

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 5 381 | 803 | ||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | 35 658 | 34487 | ||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 1 376 | 2553 | ||

| Краткосрочные финансовые вложения | 250 | - | - | ||

| Денежные средства | 260 | 2 888 | 5133 | ||

| Прочие оборотные активы | 270 | 4 | 7 | ||

| ИТОГО по разделу II | 290 | 93451 | 100197 | ||

| БАЛАНС | 300 | 118023 | 122509 | ||

| ПАССИВ | Код показателя | На начало отчетного периода | На конец отчетного периода | ||

| III. КАПИТАЛ И РЕЗЕРВЫ | |||||

| Уставный капитал | 410 | 500 | 500 | ||

| Добавочный капитал | 420 | - | - | ||

| Резервный капитал | 430 | 75 | 75 | ||

| Нераспределенная прибыль (непокрытый убыток) | 470 | 54 928 | 77988 | ||

| ИТОГО по разделу III | 490 | 55503 | 78563 | ||

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||

| Займы и кредиты | 510 | - | - | ||

| Отложенные налоговые обязательства | 515 | 4 982 | 7726 | ||

| Прочие долгосрочные обязательства | 520 | - | - | ||

| ИТОГО по разделу IV | 590 | 4982 | 7726 | ||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||

| Займы и кредиты | 610 | 8500 | 13055 | ||

| Кредиторская задолженность | 620 | 42967 | 18242 | ||

| Задолженность перед участниками (учредителями) по выплате доходов | 630 | - | - | ||

| Доходы будущих периодов | 640 | - | - | ||

| Прочие краткосрочные обязательства | 660 | 6 071 | 4923 | ||

| ИТОГО по разделу V | 690 | 57538 | 36220 | ||

| БАЛАНС | 700 | 118023 | 122509 | ||

ПРИЛОЖЕНИЕ 3

Похожие работы

... и качеством. Заключение В целом состояние предприятия можно назвать абсолютно устойчивым, так как на конец 2007 года наблюдаются положительные изменения показателей финансово-хозяйственной деятельности предприятия. Показатели имущественного положения находятся на стабильном уровне, о чем свидетельствует увеличение хозяйственных средств предприятия на 44115 тыс.руб. в 2007 году. По ...

0 комментариев