Навигация

Місце операцій з пластиковим картками в Інтернет-просторі України

3.3 Місце операцій з пластиковим картками в Інтернет-просторі України

Лідери провідних держав та широкі кола ділового світу сприймають нову економіку не лише як сучасну модель ведення бізнесу, а й як стратегічну складову економіки майбутнього. Президент Україні в Указі “Про заходи щодо розвитку національної складової глобальної інфрмаційної мережі Інтернет та забезпечення широко доступу до цієї мережі в Україні” також назвав цю сферу одним із пріоритних напрямів державної політики. Тому можна сподіватися, що процес розвитку національного сегменту мережі Інтернет та зусилля щодо належного представлення і в ній вітчизняних інформаційних ресурсів згодом отримають і законодавче забезпечення та фінансову підтримку. В підсумку все це сприятиме розвитку підприємництва та побудові відкритого демократичного суспільства. За свою коротку історію Інтернет у розвинутих країнах став не менш популярним, ніж такі відкриття хх століття, як радіо і телебачення, і нині впливає практично на всі сфери життя. За останніми дослідженнями Ради США з питань Інтернету (USIС), рівень використання мережі зростає швидше, ніж прогнозувалося найоптимістичнішими аналітиками. Якщо сім років тому в світі було близько 90 тисяч користувачів Інетрнету, то в 1999 році – 171 млн., а в 2007 році – 365 млн., в 2008 році – 500 млн.USIC прогнозує, що в 2010 році кількість користувачів мережі перевищить 1 міліард, із них майже 700 млн. налічуватиметься за межами Північної Америки. Інтернет стає багатокультурним, багатомовним та багатополюсним середовищем. І місце кожної нації в мережі взагалі та у сфері електронного бізнесу зокрема визначатиметься тісною співпрацею держави, громадськості, науки та, звичайно, бізнесових кіл, передусім банківської сфери. Очевидно, що в умовах України бізнесові кола представлятиме банківська сфера, яка є найбільш підготовленою з числа зацікавлених [57].

Спочатку Інтернет був лише одним із середовищ для передачі інформації між користувачами. На другому етапі, який триває досі, мережу почали використовувати ще й для надання різноманітних послуг і продажу товарів – виник електронний бізнес. На третьому етапі розвитку необхідна інформація акумулюватиметься безпосередньо для кожного клієнта, а спеціальна аналітична система забезпечуватиме її доставку за запитом користувача.

Під “електронним бізнесом” розуміють бізнес-процеси, які реалізуються партнерами за допомогою Інтернету. З розвитком технологій в Інтернеті змінювався й характер цих бізнес-процесів та саме поняття електронного бізнесу. На першій стадії електронний бізнес зводився просто до присутності компанії в Інтернеті. При цьому клієнти на web-сервери компанії знаходили лише маркетингову інформацію. Це давало компанії змогу впродовж усієї доби мати односторонній контакт зі своїми замовниками. Інтернет-системи ведення бізнесу другого покоління характеризуються тим, що web-сервер компанії інтегрується із внутрішньою бізнес-системою компанії. Це дає змогу автоматизувати не лише інформаційне забезпечення клієнтів, а й оформлення замовлень. Саме такі системи називаються системами “електронної комерції”. За приклад можуть слугувати Інтернет-магазини, системи експрес-доставки тощо. Але й вони мають низку вад, головна з яких – непродуктивна участь співробітників компаній замовників у пошуку необхідних товарів на численних торговельних сайтах і тривалий додатковий аналіз знайденної інформації. Тому в сонову створення систем електронного бізнесу третього покоління покладено стратегію інтеграції інформаційних бізнес-систем постачальників та замовників. Системи електронної комерції третього покоління нині лише розробляються.

Насьогодні електрона комерція знаходиться на стадії інтенсивного зростання, який буде тривати ще кілька років. Велика кількість компаній в усьому світі бачать в мережі Інтернет великий комерційний потенціал та можливість переводу свого бізнесу на якісний новий рівень.

Прогнози різноманітних компаній на 2005 – 2010рр..вказують на великі темпи зростання електроної комерції: від 60 до 150% в рік.. Річний обсяг продаж в мережі до того часу має перевищити 7 трлн. дол. Світові доходи від електроної комерції в 2005 році склали 185 млрд. дол., в 2006 році – 336 млрд. дол., в 2007 році складуть 686,3 млрд. дол., в 2008 році – 1,26 трлн. дол. Особливо швидкі темпи розвитку прогнозуються в корпоративному секторі, який до 2010 року буде давати біля 90% всіх електроних доходів. Обсяг продаж споживчіх товарів в мережі через 5 років може перевищити 800 млрд. доларів.

Щоб відповісти на запитання чи готова Україна до “нової економіки” потрібно проаналізувати досить складні внутрішні й зовнішні чинники. Серед них – рівень розвитку Інтернету і систем зв’язку, увага Уряду до потреб електронної комерції, забезпечення конфіденційності електронних комунікацій, наявність кваліфікованих кадрів, готовність фінансової системи до роботи в умовах електронної комерції.

Навіть простий перелік свідчить, що роботи тут – непочатий край. Хоча наприклад, ситуація з підготовкою спеціалістів в Україні складається досить непогано. Попри те, що існує доволі стійка тенденція їх вимивання зарубіжними компаніями.

Примітно, що на думку аналітиків, до числа країн Центральної Європи, які найбільше підготовлені для розвитку електронної комерції, входять Угорщина та Естонія. Естонський парламент нещодавно прийняв поправку до Конституції, згідно з якою можливість доступу в Інтернет є конституційним правом громадян Естонії.

В Україні теж маємо позитивні чинники для розвитку систем Інтернет-комерції. Так, упроваджено систему електронних платежів НБУ, системи біржових торгів, корпоративні платіжні системи (в тому числі “банк-клієнт”) ряду комерційних банків. Банки, юридичні та фізичні особи набули значного досвіду роботи з міжнародними платіжними системами VISA, MasterCard, American Express тощо. Працює кілька внутрішніх “карткових” проектів. У низці банків упроваджено системи грошових переказів типу Western Union. Завдяки цьому не лише банки, а й багато їхніх клієнтів (підприємства, організації, фізичні особи) зрозуміли та оцінили можливості систем електронних розрахунків [57].

На першому етапі проекти Інтернет-комерції (в тому числі банківські) були в основному спрямовані на залучення клієнтів – фізичних осіб і розвиток комерції, що нині класифікується як електронна комерція типів: “компанія-споживач” (“business-to-consumer” або В2С) та “компанія-бізнес”(В2В). З точки зору доходності на сьогодні сектор В2В є найбільш перспективним. За прогнозами спеціалістів, темпи роста цього сегмента будуть одержувати темпи сукупного росту оборотів електроної комерції за рахунок збільшення частки В2В. Лідирують тут такі компанії, як Amazon, Ticketmaster, Pets, Buy та інші. (До речі, в найбільшому у світі електронному магазині Amazon.com щохвилини обробляється понад 100 замовлень. Майже 20 мільйонів клієнтів компанії за рік купили товарів на суму понад 1 міліард

Розробка та впровадження таких систем у банківській системі України дасть змогу значно розширити способи переказу грошей громадянами нашої країни, що й передбачається в Указі Президента України “Про заходи щодо зміцнення банківської системи України та підвищення її ролі у процесах економічних перетворень” від 14.07.2000 № 891/2000.

Зазначимо, що накопичений світовий досвід та нові тенденції у розвитку економічної комерції дають певний шанс деяким країнам і компаніям, які сьогодні є аутсайдерами в Інтернеті, надолужити згаяне та вийти на вищий рівень. Потрібні реальні проекти. За прикладами можна звернутись до сусідів – у Росію.

За словами замісника міністра російської Федерації по зв’язку та інформатизації А.Волокітіна на 12-й Міжнародній московській виставці “СОМТЕК-2001”, в Росії через Інетрент в 2007 році проведені операції, за попередніми підрахунками, на загальну суму більш ніж 900 млн. дол. В 2006 році цец обсяг складав 460 млн. дол., а в 2005 році – 250 млн. доларів.

Частка обсягу електроних продаж в Росії дуже мала порівняно з загальносвітовими обсягами продаж. Це визвано не тільки низким рівнем життя, а й меншим ступенем розвинутості банківської інфраструктури та сучасних платіжних механізмів, таких, як оплата по банківським чекам та кредитним карткам. Тим паче всі ці інструменти активно розвиваються, підтримуючи високі темпи росту електроної комерції [58].

Електрона комерція має ряд переваг порівняно зі звичайними видами торгівлі, які зводяться до наступного.

Обслуговування клієнтів здійснюється без перерв – 24 години на добу, 7 днів на тиждень. Відсутність георгафічних барь’єрів – вся необхідна інформація про товари та послуги зконцентрована в одному місті і доступ до неї забезпечений практично з будь-якої точки світу.

Можливість одночасного обслуговуваання в електроному магазині будь-якої кількості клієнтів без додатковго пресоналу. Витрати при створенні інетернет-магазину на сьогодні оцінюються на суму від 1 до 3 тис. доларів.

Значно знижаються утримки в процесі роботи: за рахунок виключення затрат на покупку або аренду торгових залів та складів, їх обладнання, оплату многочисленого штату персоналу, множини інших обов’язкових витрат. В результаті товар в віртуальному магазині обійдеться покупцям значно дешевше, ніж в звичайному магазині з його мінімальною 25% торговою надбавкою.

Полегшується та прискорюється ведення справ з постійними покупцями, зменьшується обсяг роботи, пов’язаної з діловими операціями з компаніями-смежниками, за рахунок переносу в електрону середу деякого обсягу справовиробництва: оформлення заказів, рахунків та інше.

Важною частиною систем електроної комерції є підсистеми платежів, в яких на сьогодні до оплати застосовуються різні платіжні інструменти та форми розрахунків, як розроблені спеціально для інтернет-комерції, так і традиційні.

На сьогодні в електроній комерції застосовуються платіжні інструменти та форми розрахунків, які наведені в додатку М.

Для користувачів карток, які вже не представляють собі життя без банківьких карток дуже сподобався перехід процеса покупок за ними в Інтернет, в основному з застосуванням карток з магнітною смугою. Але й найбільша частка махінацій приходиться на платежі за допомогою цих банківських карток пов’язаних з покупками через Інтернет. Це визвано тим, що технології карткових систем довгі роки розвивалися для покупок в звичайних магазинах з обов’язковою перевіркою покупців як держателів пред’явленої картки [57].

При пред’явлені картки в звичайному магазині касир зобов’язаний впевнетися в тому, що бере оплату саме з її держателя, тобто провести його аутентифікацію. Проблема аутентифікації особи, яка сплачує товар в Інетрет-магазині за допомогою банківської картки на сьогодні не вирішена. Можливо лише перевірити наявність коштів на даному картковому рахунку, а не право особи, який надав інформацію про картку, здійснювати з неї платіж. При продажі товару через Інетрнет, особливо у випадку продажу віртуального товару (програмне забезпечення, електроні версії книг тощо) на відміну від покупок в реальних магазинах ніяких документів, підписаних клієнтом, в торговій точці не залишається. Підтвердження факта здійснення покупки та доставки товара є дуже складним та дорогим процесом [57].

В більшості випадків махінацій з банківськими картками основні втрати несе банк-еквайр, який компенсує їх, як це прийнято в світовій практиці, з різних страхових фондів, а це в кінцевому результаті збільшує ризик та вартість торгових операцій через Інтернет та зменьшує їх привабливість для магазинів. За правилами, наприклад, системи VISA, при оплаті покупки в Інетрнеті з використанням картки клієнт може ініціювати поверненя грошей максимально протягом 180 днів з дня проходження операції. Вирішення цього питання може затягнутися максимально ще на 180 днів. Це призводе до звуження географії регіона, який обслуговується даним інтернет-магазином або платіжною системою. Крім неприємностей для продавців вони стають чуттєвими і для держателів карток, тому що необхідність оспарювати платіж віднімає багато часу та сил. Велика кількість відмов може призвести до достроковго перевипуску картки і навіть до відмови обслуговування даного недобросовісного, за розуміннями банку, клієнта [58].

Деяким проміжним рішенням, яке дозволяє знизити ризик карткових операцій в Інтернеті є створення закритих клубних систем прийому карткових платежів для обмеженого кола банків емітентів, тобто фактично платіжна система пропонує розкрити персональні дані своїм учасникам, даючи гарантії здійснення більш безпечних операцій через Інтернет та гарантії за нерозголошення отриманої інформації. В таких системах держателям карток можуть надаватись особисті постійні або тимчасові ідентифікатори, які надходять до платіжної системи і вона вже виконує подальші розрахунки через картки або інші рахунки учасників, або безспосередньо на момент платежа відбувається перенаправлення користувача на сайт клубної системи, яка має всі необхідні засоби захисту.

Іншою небезпекою при платежах в Інтернет за допомогою банківських карток в електроних магазинах вже для карткодержателів є необхідність вводити в Інтернет конфіденційні дані своєї картки, які можуть бути використані іншими особами для зняття коштів. Насьогодні способом перекриття такої угрози є так званий випуск “віртуальних” карток платіжних систем, тобто карток, які предназначені лише для для платежів в електроних магазинах.Всі інші операції з такими картками: отримання готівки, сплата в звичайних магазинах тощо – заборонені. Клієнт отримує не сам пластик, а тільки необхідні йому дані для платежів в Інтернеті: номер картки, картковго рахунку і персональний ідентифікаційний номер, і зловмисники отримавши ці дані не зможуть ними скористатись за допомого підробленої пластикової картки.

Дуже перспективною для використання в електроній комерції є технологія з використанням пластикових карток з вбудованим мікропроцесором або смарт-картка, які мають набагато більше переваг ніж всі інші картки [58].

Інтернет у світі призвів до появи нових засобів фінансових розрахунків. Завдяки цьому багато фінансових послуг стали більш доступними користувачам вдома або на робочому місці. Всі організації отримали можливість пропонувати свої товари та послуги по всьому світові, незважаючи на відстань та межі. Сучасні технології дозволили створити віртуальні магазини, банки, біржі – світ електроної комерції, який доповнює і в якійсь мірі починає замінювати звичайну економічну інфраструктуру. За багаточисельними прогнозами співвідношення між звичайною та електроною комерцією буде в найближче десятиріччя швидко змінюватись на користь останньої. Згідно широко розповсюдженої думки, Україна безнадійно відстала від розвинутих країні в області електронної комерції. Але я вважаю, що це не зовсім так. Деякі форми фінансових розрахунків в Інтернеті виникли зовсім недавно, інші знаходяться на стадії розробки. В нашій країні є реальна можливість не допустити відставання, хоч би в деяких важливих сферах електронної комерції. В найбільшій мірі це відноситься до розрахунків в Інетрнет за допомогою пластикових карток.

Умовно розрахунки між покупцем та продавцем в Інтернеті можна поділити на три групи.

До першої відносяться оплата за допомогою платіжних пластикових карток, які вже давно стали звичним явищем в розвинутих країнах, поступово до них звикають в нашій країні.

До складу другої групи входять розрахунки з використанням цифрових готівкових і їх модіфікацій. Сюди ж відносяться, по-перше, послуги, які предоставляються такими розрахунково-кліринговими системами, як Cyber Cash, First Virtual, Open Market та інші. По-друге – цифрова готівка та цифрові чеки таких систем, як Digi Cash та Net Cash [57].

До третої, найбільш перспективної групи відносяться розрахунки в Інтернеті з використанням цифрової готівки, яка зберігається в смарт-картах.

Такий різновид платіжних засобів в Інтернет має не тільки недоліки, але й позитивні риси – за користувачами зберігається право вибору засобів платежу. Розвинуті системи, які підтримують платіж в Інтернет, повинні забезпечувати всі основні види розрахунків та відповідати при цьому ряду вимог. З точки зору покупця, здійснювати платіж в Інтернет повинно бути дуже зручно та легко, але в той же час повині забезпечуватись надійність та конфіденційність розрахунків з використання різних засобів розрахунку. З точки зору продавця, система розрахунків яка ним використовується, повинна надавати гарантію оплати, дозволяти захопити найбільше потенційних користувачів, бути гнучкою та недорогою у використанні.

На сьогодні існує дві зовсім різні сфери: консервативний світ централізованих, надійно захищенних платіжних систем та відкритий, швидко зростаючий світ Інтернет. Очевидно, що необхідний міст, який буде зв’язувати їх між собою. Платіжні системи – це системи, які будуються на використанні пластикових карт з магнітною смугою, від міжнародних до локальних. Цифрові гроші, які не мають прямого аналога в “фізичному” світі, повинні бути предметом окремого розгляду, поки що застосування їх в нашій країні не передбачається.

Широке розповсюдження, яке отримали пластикові платіжні картки у світі вплинуло на розвиток економічної комерції. Всі нові електроні магазини намагаються приймати до сплати картки провідних міжнародних систем.

Найголовнішою проблемою використання найпоширеніших в світі карток з магнітною смугою є їх пасивність тому, що вони не захищені від різного роду фальсифікацій та зловживань. Найпростішим прикладом зловживання є перевитрата, оскільки відомості про більшість покупок відразу не сповіщаються компанії, яка емітувала картку, клієнт може витратити суму, яка значно перевищує максимальний розмір кредиту, зробивши багато малих покупок або одну велику, вартість якої виходить за межі ліміту. Трюки з фальсифікацією можуть бути дуже витончені. Існують, наприклад, прилади, які копіюють інформацію, яка записана на магнітній смузі кредитної картки на незаповнену карту та, які знімають відбиток рел’єфнихвідміток на копіювальну бумагу. Ці пристрої дуже схожі на автомати,. Які використовують в магазинах та ресторанах для видачі чеків і реєстрації покупок [58].

Інший трюк пов’язаний з особистими ідентифікаційними номерами. Коли картка з магнітною смугою вставляєються в читаючий касовий автомат, машина просить власника картки назвати свій пароль. Потім вона зчитує пароль безпосередньо з картки і порівнює з тим, який назвав власник картки. Тому у визначений момент процедури правильний пароль повинен попасти в робочу пам’ять комп’ютера, який знаходиться у касовому апараті. І будь-який жулік, який має доступ до пам’яті комп’ютера може взнати пароль власника картки [58].

Боротьба зі зловживаннями має багато різних аспектів. Важливим є контроль інформаційного зв’язку між банківськими автоматами та центром обробки інформації, контроль роботи банківського персоналу. Серед методів захисту пасивних кредитних карток відомі наступні:

ü нанесення додаткової смуги з узором, який зроблений магнітними чорнилами;

ü ідентифікація картки довгоіснуючими радіоізотопами;

ü виготовлення картки з матеріалу, який чутливий до нагріву та тиску.

Електроні картки мають дві важливі якості, які забезпечують захист від різного роду зловживань. По-перше, електрона картка має енергонезалежну програмуючу постійну пам’ять. До цієї пам’яті вноситься інформація, яка зберігається й після відключення пристрою. До неї можуть бути записані вартість кожної покупки і також сума всіх витрат, тому клієнт коли робить покупки не може заплатити більше встановленого ліміту. По-друге, в кожну картку вмонтований свій процесор, який при відповідному виборі архітектури забезпечить роботу картки таким чином, щоб визначені частини пам’яті не були доступні нікому окрім фірми, яка емітувала картку.

За допомогою процесора картка сама може порівняти введений пароль з правильним, який зберігається в секретній зоні її пам’яті. Картка може не відкривати свій пароль ніякій зовнійшній системі. Насправді й компанії – емітенту картки не обов’язково знати її пароль. При емісії картки її майбутній власник може сам ввести пароль до пам’яті за допомогою спеціального терміналу, який зчитує та записує дані на картку.Після того, коли вели пароль картка запам’ятовує його в “секретній зоні” своєї пам’яті.

Крім пароля, в “секретній зоні” зберігається також баланс власника, серійний номер картки та послідовність букв та цифр, які обрані фірмою – емітентом для послідуючої перевірки картки. В іншій зоні можуть бути записані ім’я власника, його адреса, номер телефона, номер рахунку. Ці дані можна прочитати за допомою будь-якого пристрою, який працює з подібними картками, але змінити ці дані не можна – центральний процесор відмовиться виконувати будь-яку команду на зміни інформації.

Таким чином, ми бачимо, що найвигідніше і найперспективніше користуватися та випускати в обіг електроні картки тому, шо вони мають більше захисту від зловживань ніж картки з магнітною смугою.

В нашій країні починають складатися необхідні умови, які будуть дозволяти організовувати успішну торгівлю в Інтернеті. По-перше, в Україні постійно збільшується кількість власників пластикових карток. Багато з яких користуються Інтернетом. Враховуючи той фактор, що вартість отримання найбільш доступних пластикових карток в деяких українських банках сьогодні коштує 20 доларів. Відомі випадки, коли такі картки необхіднім були лише для отримання можливості купувати в Інтернет.

По-друге, в країні швидко розвивається інфраструктура світових платіжних систем. Провідні банки створили мережі прийому пластикових карток. Наступним кроком є створення подібної інфраструктури в Інтернеті. Це дозволить банкам отримати додаткові доходи:

ü від емісії карток, як за рахунок зростання кількості власників карток серед користувачів Інтернет, які бажають користуватись послугами електронної комерції, так і за рахунок збільшення загального обороту по пластикових картках;

ü від еквайрингу, за рахунок появи нових віртуальних торгових точок.

Враховуючи невеликий (порівняно з можливостями шлюзу) обсяг трансакцій по Інтернет в найближчі роки та велику ватрість системи, в нашій країні достатньо організувати один платіжний шлюз, користуватись яким зможуть всі банки [57].

По-третє, розвиток Інтернету та платіжних систем в нашій країні почалося порівняно с розвинутими країнами недавно, але розвивається практично одночасно. Тому ми не відчкваємо тягар морально застарілих рішень, які б перешкоджали організації взаємодії між цими сферами. В нашій країні є можливість використовувати тільки найновіші предові досягнення, що дозволить досягти гарних результатів за короткий термін.

Відомо, що багатьом українським Інтеренет-провайдерам стає тісно в рамках представлення лише послуг доступу до мережі. Вони починають надавати різні інформаційні послуги, в тому числі і комерційні. Для цього бажано надати клієнтам можливість надійності оплати цих послуг через Інтернет. Для багатьох провайдерів організація на власних вузлах та підтримка віртуальних магазинів стане великою перевагою в конкурентній боротьбі і дасть додаткові доходи. Одночасно це дозволить привабити нових клієнтів.Інтернет-магазини зможуть легко організовувати багато фірм, які вже мають власні Web-вузли [57].

В нашій країні практично відстутній досвід розсилки товарів по каталогах, організацію дійсних Інтернет-супермаркетів очикуватимо пізніше. Але вже сьогодні великий інтерес до електронної комерції проявляють не тільки Інтернет-провайдери та комп’ютерні фірми, а й багато інших організацій.

Використання Інтернет-комерції – це єдиний засіб, який дозволить вийти на світовий ринок багатьом українським компаніям. В першу чергу – фірмам, які представляють комерційні, інформаційні послуги та фірмах, які розробляють програмне забезпечення.

Щодо електроного бізнесу, то головний висновок можна зробити вже тепер: цей ринок в Україні знаходиться в стадії становлення. Серйозної конкуренції технологій ще практично немає. Але розвиток Інтернету в найближчі один-два роки стимулюватиме вельми бурхливий розвиток ринку електронної комерції. Зрозуміло, що компанії, які встигнуть закріпитися в цьому секторі, стануть лідерами в освоєнні дуже перспективного напряму бізнесу. Тим же, хто спостерігатиме за ситуацією збоку , надолужити згаяне буде непросто. Та й технології, як уже бувало в інших сферах, одержимо закордонні, впровадження, адаптація та підтримка яких коштуватиме недешево. Це призведе не лише до ще більшого відставання і відриву України від міжнародної спільноти, а й витисне україніські компанії зі стратегічного ринку.

З огляду на економічну ситуацію в Україні та можливості більшості вітчизняних Інетрнет-компаній реалізація не лише значних проектів електронної комерції (магазини, Інетрнет-банки, аукціони, біржі, брокерські контори тощо), а й узагалі будь-яких серйозних проектів в Інетренті за рахунок за рахунок власних джерел практично неможлива. Для досягнення належного рівня і серйозного виходу на ринок українським Інетрнет-компаніям конче потрібні інвестиції. Вважаємо, що принаймні фінансовими інвесторами у цій справі наші банки можуть стати. Це цілком відповідало б Указу Президента України, де передбачається пожвавлення інвестиційної діяльності комерційних банків шляхом придбання цінних паперів, емітованих суб’єктами підприємницької діяльності.

Інакше місце в цій перспективній сфері, яку в Україні ще не розподілено, незабаром займуть іноземні інвестори. Деякі вітчизняні Інтернет-компанії та Інетрнет-проекти їх уже зацікавили. Мовиться, зокрема, про проект холдингу “Наддіма Груп”, який об’єднав дві Інтернет-компанії – “Релком-Україна” та ІР Telecom. Інвестором виступив фонд Societe Generale Ladenburg Thalmann. Менеджери проекту поставили за мету не лише розвиток Інтернет-ринку в Україні, а й виход на європейські та американські фондові ринки. Даний проект – яскравий приклад концентрації зовниішнім інвестором уже наявних ресурсів (разом із їх користувачами) в ураїнському Інтернеті. Хочеться сподіватися, що він стане також прикладом для наслідування іншими інвесторами. Зокрема, вітчизняними, місце і роль котрих у зазначеному процесі вважаємо край важливою. В цьому аспекті хотілося б відзначити ряд комерційних банків (таких як “Аваль”, Приватбанк, Перший міжнародний, банк “Мрія”), зусилля яких дають підстави сподіватися, що ця важлива сфера не залишиться поза увагою банківської системи України. Для залучення та заохочення клієнтів банкам необхідно постійно збільшувати перелік послуг і поліпшувати їхню якість. Зрозуміло, послуги банків стануть доступнішими для ще більшої кількості користувачів, якщо їх надавати на основі застосування Інтернет-технологій. Це не данина моді, а усвідомлена стратегія розвитку банківських операцій і послуг у перспективному сегменті ринку.

Електронна комерція призведе до розвитку в нашій країні як Інтернет-технологій, так і всієї фінансової інфраструктури. Це буде сприяти соціально-економічному розвитку країни і її подальшої інтеграції в світову економіку.

Розділ 4. Використання інформаційних систем і технологій у банківській сфері

4.1Стан інформаційних систем і технологій в ХФ АКІБ “УкрСиббанк” “ХРУ”

Прагнучи відповідати постійно зростаючим запитам клієнтів і вимогам часу, банк працює в напрямку удосконалення банківських систем передавання та обробки інформації. Так, для забезпечення надійності та якості зв'язку між локальними обчислювальними мережами в році, що минув, банк використовував оптоволоконні магістралі та радіоканали з високою швидкістю передавання даних по кожному з напрямків. Протягом 2007 року банк здійснив перехід до мережі з комутацією 3-го рівня, яка дозволяє якісніше розподіляти ресурси мережі та ефективно використовувати оптоволоконні канали [84, 85].

Обслуговуючи своїх клієнтів, АКІБ “УкрСиббанк” використовує високотехнологічні банківські продукти. Одним з них є система віддаленого управління розрахунками та платежами “Клієнт-Банк”. Досвід роботи банківської системи доводить, що на сьогоднішний день це - один із найважливіших і зручних засобів організації платіжного обороту банка і клієнта, який дозволяє йому керувати своїми рахунками, не виходячи із власного офісу [84, 85].

На 1 січня 2007 року оборот коштів по системі “Клієнт-Банк” становив близько 74% загального клієнтського обороту банку. Цей показник об’єктивно доводить ефективність та зручність користування цим банківським продуктом для клієнта.

При розробці системи “Клієнт-Банк” було передбачено безліч чинників, які в результаті забезпечуватимуть клієнтові оперативний обмін інформацією з банком і надаватимуть широкий спектр додаткових можливостей, таких як ведення архіву документів, постійне оновлення довідників валюти банків. Набір шаблонів документів, автоматичні довідники контрагентів і підстав для платежу полегшують і прискорюють роботу користувачів. При розробці системи “Клієнт-Банк” враховано її взаємодію з різноманітними бухгалтерськими програмами, що забезпечує експорт і імпорт документів. Технологія поетапної обробки документів (work-flow) може бути адаптована до потреб будь-якого клієнта.

Доступ клієнта до своїх рахунків є можливим через цілодобові телефонні канали та мережу Інтернет. Система працює в варіанті мережі і містить оптимізований протокол зв'язку. Інформація в каналі зв'язку є захищеною від несанкціонованого доступу.

У 2006 році банк розпочав розробку проекта побудови єдиної інформаційної магістралі, яка становитиме основу як on-line сервісів, організації корпоративного доступу до мережі Інтернет, так і традиційних off-line служб, таких як внутрішня платіжна система, система контролю та документообігу. Також забезпечюється більш продуктивна робота вже наявних сервісів і нових можливостей: оперативна робота корпоративної пошти, надання on-line послуг информаційного серверу Reuters, забезпечення процесингу пластикових карток і роботи банкоматів. У середині 2001 році впроваджено єдину інформаційну магістраль до промислової експлуатації [50, 51].

У 2006 році в зв'язку із зростанням кількості клієнтів, крім розширення модемного пулу відбувалися і якісні зміни у віддаленому обслуговуванні клієнтів. Було почато розробку програмного забезпечення “тонкого клієнта” системи “Клієнт-Банк”. Це дозволить клієнтові здійснювати функції управління рахунком, маючи лише стандартний доступ до мережі Інтернет.

Розробка та впровадження високотехнологічних банківських продуктів АКІБ “УкрСиббанк” провадиться для підвищення якості обслуговування власних клієнтів і надання максимального обсягу інформаційних послуг, а також для забезпечення високої ефективності функціонування внутрішньобанківських технологічних та інформаційних систем.

Сьогоднішній стан ринку банківських послуг в Україні можна охарактеризувати як час формування професійних взаємин між виробниками цих послуг – комерційними банками і їхніми споживачами – фізичними і юридичними особами. Передумовами настання даного періоду з'явилося, зокрема, падіння прибутковості багатьох фінансових інструментів, припинення діяльності дрібних і неефективно працюючих банків, укрупнення банківських структур, що підсилює спеціалізацію багатьох комерційних банків по наданню визначеного виду банківських послуг і інші. Конкуренція, що зросла між комерційними банками на звужуючомуся ринку банківських послуг, привела до необхідності серйозної реорганізації бізнес-процесів і більш чіткого позиціонування на ринку з метою залучення нових чи стриманню “відходу” з банку старих клієнтів. Це виражається, зокрема:

ü у вивченні попиту та пропозиції банківських послуг у сфері функціонування конкретного комерційного банку і його позиціонуванню на ринку цих послуг;

ü у порівняльному аналізі прибутковості і витрат на надання відповідних банківських послуг і формуванні комерційної політики банку;

ü у створенні нових, конкурентноспроможних банківських послуг;

ü у такій організації роботи персоналу, що забезпечувала б підвищення якості і мінімізацію витрат, операційних і фінансових ризиків при виконанні конкретної банківської послуги.

Ці умови диктують нові вимоги до систем автоматизації комерційних банків. У першу чергу, це виражається в орієнтації автоматизованих банківських систем на інформаційне і функціональне забезпечення всього комплексу робіт, зв'язаних з реалізацією банківських послуг. Якщо донедавна актуальною була тема створення інтегрованих банківських систем, які б фізично поєднували інформацію і технічно забезпечували взаємодію функцій різних її підсистем, то зараз на перший план виступає концептуальна і логічна побудова АБС, природним образом роботи комерційного банку, що відбиває технологію. Зросла функціональність систем і їхнє значне ускладнення, що привело до необхідності переосмислення принципів побудови АБС для того, щоб їхнє освоєння і застосування не стало тривалим і трудомістким процесом. А для цього користувачу системи краще оперувати не колишніми термінами “підсистема”, “модуль”, “функція”, “база даних”, “список”, а цілісними поняттями “банківська операція”, “банківська послуга”, “банківський продукт”, “картотека платіжних документів очікуючих акцепту”, “договори на розрахунково-касове обслуговування” і т.д.

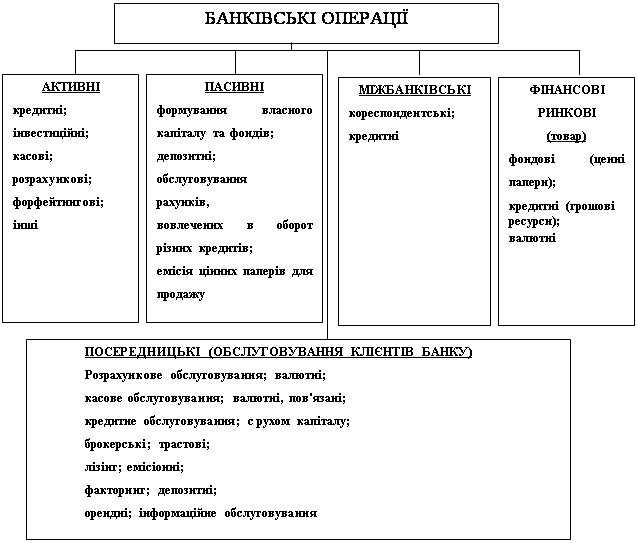

Перш ніж говорити про автоматизовану банківську систему, що відповідає запитам сьогоднішнього дня, необхідно, на наш погляд, дати визначення основним поняттям предметної області, що диктують вимоги до логічної побудови системи. Це зробити тим більше важливо, що в даний час багато фахівців банків і розроблювачі АБС тільки приступають до освоєння і формалізації базових понять, що лежать в основі функціонування сучасного комерційного банку. Актуальність визначення базових понять полягає також і в тім, що при систематизації й узагальненні понять предметної області — у силу суб'єктивного підходу при осмисленні реальності — навряд чи комусь можна буде розробити дефініції, що претендують на істину в останній інстанції. І тому визначення можуть розглядатися лише як пропозиція розуміти під термінами, що приводяться, зовсім конкретні речі [51].

Поняття “банківський продукт” є центральним при побудові сучасної АБС. Саме воно пов’язує у логічну послідовність дії всіх співробітників банку, що беруть участь у виконанні банківських послуг.

Автоматизована банківська система, що реалізує вимоги по автоматизації операцій з банківським продуктом, повинна забезпечувати досягнення визначених цілей. Оскільки характер робіт, пов'язаних з виконанням банківської послуги, досить різноманітний, то, як правило, досить широкий і склад виконавців банківської послуги, а склад цілей, що передбачається досягти, природно, не обмежується однією чи двома.

Широкий штат співробітників банку, зайнятих безпосереднім виконанням банківських операцій, здатний якісно й оперативно виконувати свою роботу при наявності в АБС таких засобів, що звільняють їх від необхідності аналізувати численні інструкції, що регламентують правила виконання операцій, і допомагають швидко виконувати свої обов'язки. Якщо в АБС присутні функції, що однозначно визначають банківські операції з усіма властивими ним обмеженнями, то робота персоналу з АБС стає більш простою і зручною. При цьому, зменшується операційний ризик неправильного виконання банківських операцій і мінімізується час на безпосереднє виконання цих операцій співробітниками банку [51].

Що стосується технолога банку чи адміністратора АБС, найчастіше виконуючого ці обов'язки, то їм необхідно бачити загальну картину створення і реалізації банківських продуктів. Тут питання функціонування АБС прямо стикається з організаційними аспектами в діяльності банку. Це — питання керування доступом до даних і функцій системи, проблеми побудови бізнес процесів, узгодження дій різних служб і працівників банку і т.п [85].

Цікаво, що необхідність включення в концептуальну модель АБС поняття “банківський продукт” не завжди усвідомлюється розроблювачами систем автоматизації банків. І це з'ясовано — всі АБС, більш - менш стійко представлені на ринку, споконвічно містять набір функцій, необхідний при виконанні операцій з банківськими продуктами. Так, можна помітити, що в багатьох АБС задана, як правило, єдина послідовність опису видів внесків фізичних осіб, однак при цьому існує несхожа на неї послідовність опису позичок і кредитів і зовсім відмінна від двох попередніх послідовність опису робіт при виконанні операцій з цінними паперами. Користувачу системи доводиться добудовувати подумки необхідні логічні зв'язки між розрізненими функціями системи з метою правильного їхнього застосування. Багато хто дозволяє використовувати АБС із користю для банку. Таке положення, проте, приводить, з одного боку, до необхідності залучення фахівців з розвинутим абстрактним мисленням (яких, по визначенню, набагато менше, ніж людей зі звичайними здібностями, і яких, отже, сутужніше знайти). А з іншого боку, така побудова системи є передумовою для здійснення численних помилок при роботі персоналу із системою, що збільшує операційний і фінансовий ризик виконання банківських операцій.

Викладена ситуація з концептуальною і логічною побудовою АБС могла б продовжуватися довго, тим більше, що помилки автоматизованих систем найчастіше компенсуються організаційними мірами, що починаються в банках при виконанні банківських послуг. Однак у даний час АБС, що у максимальному ступені відбиває особливості роботи комерційного банку, здатна надати істотну підтримку всім його співробітникам при виконанні своїх посадових обов'язків.

Зрозуміло, що подібна система не може відбутися раптово. Існує період, протягом якого відбувається усвідомлення необхідності виробництва такої системи, вироблення концептуальних і логічних принципів її організації, орієнтації технологічних і технічних процесів на її виробництво. З огляду на стрімкий розвиток банківської справи в Україні, необхідність в АБС, побудованої з урахуванням сучасних вимог, сьогодні, як ніколи раніше, визначає логіку автоматизації банків.

Автоматизовані банківські системи часто розробляються під потреби споживачів, за індивідуальним замовленням з повним супроводом у ході формування “гнучкої” банківської технології.

У реальній практиці важко зробити типовий програмний продукт, оскільки спектр потреб і послуг у різних банків не збігається. Однак у будь-якому випадку автоматизована система повинна перешкоджати “віртуозній майстерності” деяких бухгалтерів, що дозволяє представити фінансове положення банку не так, як воно є в дійсності.

Вдосконалення банківської бухгалтерської інформації і створення універсальної банківської системи автоматизації вплинуть на подальше зміцнення надійності банківської системи вцілому. Напрямок робіт у цій області стає особливо актуальним в зв'язку з існуючою тенденцією по створенню системи раннього виявлення банків, що знаходяться в передкризовому стані, що дозволить виявити такі банки на більш ранній стадії, ввести моніторинг, з огляду на достатність капіталу, рівень керованості поточною ліквідністю [50].

Будь-яка автоматизована банківська система являє собою складний апаратно-програмний комплекс, що складається з безлічі взаємозалежних модулів. Зовсім очевидна роль мережних технологій у таких системах. По суті АБС являє собою комплекс, що складається з безлічі локальних і глобальних обчислювальних мереж. У АБС сьогодні застосовується найсучасніше мережне і телекомунікаційне устаткування. Від правильної побудови мережної структури АБС залежить ефективність і надійність її функціонування [85].

Оскільки попит на АБС досить високий і ціна висока, багато великих компаній-виробників комп'ютерної техніки і програмного забезпечення пропонують на ринку свої розробки в даній області. Перед відділом автоматизації банка стає важке питання вибору оптимального рішення. Банківська сфера визначає дві основні вимоги до АБС - забезпечення надійності і безпеки передачі комерційної інформації. Останнім часом для взаємодії з клієнтами і здійснення розрахунків усе частіше використовуються відкриті глобальні мережі, наприклад, Internet. Остання обставина ще більш підсилює значимість захисту переданих даних від несанкціонованого доступу.

Зважаючи на все, найближчим часом темпи розвитку АБС (особливо в нашій країні) будуть стрімко рости. Практично всі мережні технології, що з'являються, будуть швидко братися банками на озброєння. Неминучі процеси інтеграції банків у рамках національних і світових банківських співтовариств. Це забезпечить постійне зростання якості банківських послуг, від якого виграють, у кінцевому рахунку, всі банки і їх клієнти.

Похожие работы

... депозитну угоду і документи з відкриття депозитного рахунку. 5.2. Самостійно повторити матеріал та розглянути інформаційні джерела, рекомендовані до тем 4, 6 з 1-го та 2-го модулів дисципліни „Банківські операції”. Практичне заняття-тренінг 6 Розрахунково-касове обслуговування фізичних осіб Питання для опрацювання 1. Правила надання консультацій клієнтам з питань оформлення розрахунково ...

... цієї системи фізичні особи протягом 15 хвилин можуть отримати та відіслати перекази в доларах США в будь-який куточок світу. РОЗДІЛ 3 ШЛЯХИ ВДОСКОНАЛЕННЯ ЕФЕКТИВНОСТІ БАНКІВСЬКИХ ОПЕРАЦІЙ З ПЛАСТИКОВИМИ КАРТКАМИ НА СУЧАСНОМУ ЕТАПІРОЗВИТКУ БАНКІВСЬКОЇ СИСТЕМИ УКРАЇНИ 3.1 Проблеми та перспективи використання банками платіжних карток Інтенсивний розвиток перспективних напрямів банківського бі ...

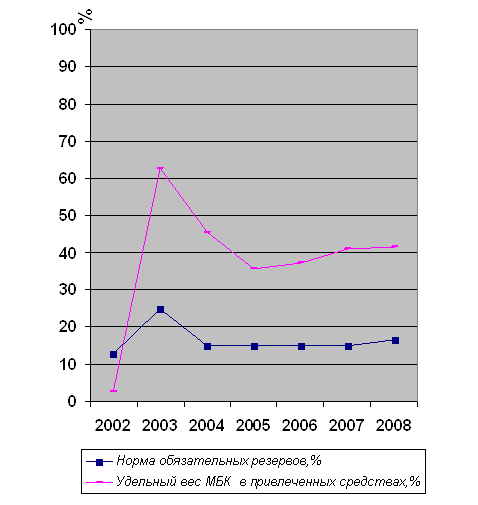

... італ банку дозволяє покривати видатки і проводити активні операції, йому нема чого залучати досить великий обсяг ресурсів. 3. Підвищення ефективності банківських операцій КБ “Приватбанк” 3.1 Розвиток джерел залучення ресурсів у КБ “Приватбанк” Розвиток джерел залучених коштів – це основне джерело активних операцій банку. Метою банківського менеджменту є залучення достатнього обсягу ...

... завдання :скласти маркетинговий план просування карткового продукту серед студентів . 3.6. Завдання для самостійної роботи . 1-й рівень складності : Бліц - опитування : 1. Кредитна картка - це ... 2. Кредитні картки бувають ... 3. По банківським карткам існує два види операцій : -.......... -........... 4. PIN - код - це..... 5.POS - термінал - це ....... 6. Банкомат - ...

0 комментариев