Навигация

Направления по совершенствованию управления рисками в ОАО «УРАЛСИБ»

3. Направления по совершенствованию управления рисками в ОАО «УРАЛСИБ»

3.1 Краткий обзор направлений концентрации рисков характерных для ОАО «УРАЛСИБ»

Проводимые в 2009 г. банком операции определяли возможность возникновения и степень концентрации банковских рисков.

В соответствии с рекомендациями Банка России в целях эффективного управления рисками и построения современной системы управления рисками ОАО «УРАЛСИБ» выделены следующие основные виды финансовых и нефинансовых рисков:

1) Финансовые риски:

- кредитный риск;

- рыночный риск, в том числе фондовый, валютный, процентный;

- риск ликвидности;

2) Нефинансовые риски:

- операционный риск;

- правовой риск;

- риск потери деловой репутации;

- стратегический риск.

При построении системы управления рисками с целью соответствия мировым стандартам управления рисками в банке учитываются рекомендации Базельского комитета по банковскому надзору и регулированию.

При определении основных направлений концентрации рисков банк руководствуется как количественными показателями концентрации, в качестве которых рассматриваются объемы вложений в активы, подверженные определенному виду риска, так и неколичественными индикаторами, указывающими на подверженность тех или иных видов деятельности определенному виду риска.

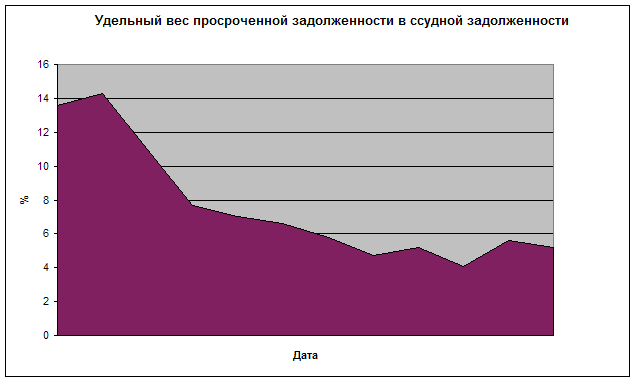

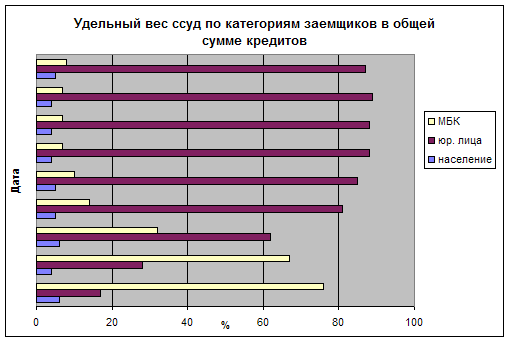

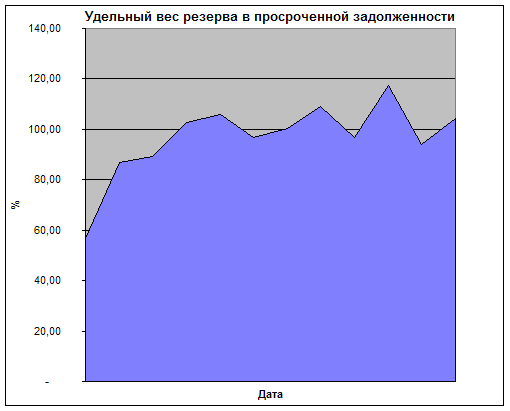

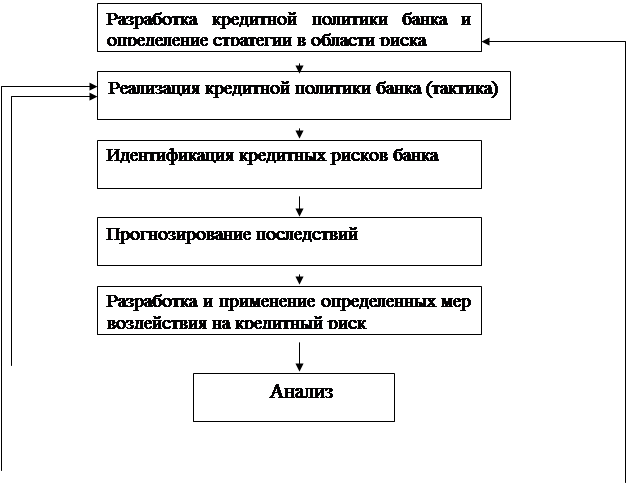

Финансовые риски. Кредитные риски. Управление и контроль кредитными рисками в банке производится в соответствии с Положением ЦБ РФ от 26.03.2004 г. № 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности», другими нормативными документами ЦБ РФ, и внутренними нормативными документами банка.

Основная цель управления кредитными рисками - адекватная оценка риска и совершение операций, несущих кредитный риск, в соответствии с установленными требованиями к уровню принимаемого кредитного риска.

Основными элементами, определяющими систему управления кредитными рисками на агрегированном (портфельном) уровне, являются:

а) организация системы адекватной оценки кредитных рисков и санкционирования сделок, а именно: управление организационной структурой системы управления кредитными рисками, определение порядка взаимодействия подразделений, должностных лиц и коллегиальных органов и их полномочий, подготовка персонала в рамках системы управления кредитными рисками;

б) установление лимитов, нормативов, ограничений на принимаемый кредитный риск на агрегированном уровне с целью диверсификации наиболее существенных кредитных рисков.

Основные методы управления кредитным риском на индивидуальном уровне заключаются в снижении вероятности появления индивидуальных рисков за счет установления лимитов кредитного риска; страхования кредитных рисков; использования залога, обеспечения, гарантий по сделкам и т.д.

Кроме того, производится оценка заемщика на основании анализа его финансовой отчетности, учредительных документов, состава акционеров, состава органов управления, организационной структуры, кредитной истории, маркетинговой политики заемщика, макроэкономической ситуации и прочей информации, характеризующей макро- и микросреду функционирования заемщика.

Уровень кредитного риска на индивидуальном уровне оценивается на основании определения:

- рейтингов заёмщиков;

- величины резервирования.

В целом, в банке действует многоступенчатая система контроля и управления кредитным риском.

Контроль кредитных рисков на уровне отдельного заемщика выполняется подразделениями, осуществляющими операции кредитования, на основании заключения об уровне кредитного риска с учетом обоснования целесообразности кредитования заемщика.

Решения по крупным кредитным сделкам принимаются на основании решений Кредитного комитета банка.

Рыночные риски. В 2009 г. банком проводились следующие основные операции, подверженные рыночному риску:

- формирование торгового портфеля – вложения в акции ОАО «ЛУКойл»;

- формирование вложений в относительно новые финансовые инструменты – Паевые инвестиционные фонды (ПИФы).

- формирование вложений в казначейские обязательства США.

Политика формирования рыночных вложений (портфелей) банка направлена на максимальную диверсификацию по различным типам финансовых инструментов, представленных на рынке. Достаточный уровень диверсификации вложений позволяет обеспечить снижение уровня концентрации риска.

Внимание к перечисленным активам в 2009г. было обусловлено общей нестабильностью российского фондового и межбанковского рынка.

Основные подходы, применяемые для управления и контроля рыночных рисков, в том числе фондового, валютного и процентного рисков, заключались в следующем:

- регламентирование операций, связанных с открытием позиций рыночных финансовых инструментов;

- лимитирование и контроль объема позиций под фондовым риском, сроков открытых позиций и минимальной цены безусловной продажи, а также предельных значений разрывов на основе отчета о процентных разрывах;

- разработка требований для определения уровней ликвидности инструментов, выработка предложений по ограничению объема вложений по уровням ликвидности;

- разработка требований к залогам, предоставляемым по операциям на межбанковском рынке;

- количественная оценка влияния на динамику процентных ставок фундаментальных факторов, оценка волатильности и прогноз изменения процентных ставок;

- применение финансовых инструментов, хеджирующих процентный риск: установление нестандартных схем начисления процентов; «плавающие» процентные ставки; совмещение дюраций по активам и пассивам;

- ограничение операций в моменты кризиса;

- формирование прогноза изменений открытых валютных позиций.

- Риск ликвидности. Управление риском ликвидности в банке осуществляется на базе нормативных документов ЦБ РФ, в том числе Инструкции от 16.01.2004 г. №110-И «Об обязательных нормативах банков» и Письма от 27.07.2000 г. № 139-Т «О рекомендациях по анализу ликвидности кредитных организаций», а также на основе внутренних методических документов.

Управление риском ликвидности является составной частью процесса управления активами и пассивами банка. Управление ликвидностью заключается в поддержании необходимого запаса высоколиквидных средств (касса, корреспондентский счет в расчетно-кассовом центре, корреспондентские счета (ностро), «короткие» межбанковские кредиты), наличие достаточного объёма ликвидных ценных бумаг, а также согласование активов и пассивов по срокам размещения и привлечения. Управление пассивами заключается в формировании устойчивой сбалансированной (диверсифицированной) ресурсной базы банка.

Для идентификации и оценки риска потери ликвидности банка используются следующие способы контроля и измерения:

- анализ текущего состояния ликвидных активов и прогноз изменения их качества в будущем;

- прогнозирование и контроль обязательных нормативов ликвидности Н2,НЗ,Н4,Н5;

- прогноз изменения объема и структуры ресурсной базы;

- ситуационный анализ и прогноз ликвидности, в том числе стресс-тестирование.

Нефинансовые риски. Операционный риск. Операционный риск связан с недостатками в системах и процедурах управления, поддержки и контроля проводимых банком операций. Операционный риск – риск неверных или некомпетентных действий, в результате которых может быть причинен материальный ущерб. Все выявленные случаи потенциальных или реализованных операционных рисков подвергаются анализу с целью исключения их возникновения в дальнейшей деятельности.

Мероприятия, направленные на снижение операционных рисков:

- регламентация бизнес-процессов;

- экспертиза новых продуктов и услуг;

- внедрение модели нового продукта на ограниченном круге операций;

- предварительное тестирование новых технологий;

- использование лицензионного программного обеспечения и оборудования;

- повышение квалификации персонала и рыночная мотивация персонала;

- развитие адекватной характеру и масштабам деятельности банка системы внутреннего контроля;

- закрепление за самостоятельными службами отдельных направлений управления операционными рисками, в том числе безопасность информационных систем, автоматизация, внутренняя безопасность.

Правовой риск. Правовой риск связан с обесценением активов или увеличением обязательств по причине неадекватных или некорректных юридических советов, либо неверно составленной документации вследствие непреднамеренного заблуждения или злонамеренных действий. Судебные разбирательства, в которых может участвовать банк, может повлечь определенные издержки, а судебное решение – отрицательные имущественные последствия. Деятельность банка особенно подвержена правовым рискам при проведении новых операций.

Основные методы управления правовым риском включают:

- унификацию нормативной и договорной базы банка;

- выработку рекомендаций правового характера по вопросам деятельности банка;

- проведение правового анализа любых нетиповых для банка договоров и иной документации;

- проверку правоспособности контрагентов банка и полномочий их представителей;

- привлечение сторонних юридических компаний и/или частных лиц для проработки и решения отдельных вопросов правового характера;

- повышение специальной квалификации сотрудников юридической службы и общей юридической подготовки других сотрудников банка;

- выпуск внутренних нормативных документов в целях осуществления деятельности банка с соблюдением норм правового регулирования,

- банковского и налогового законодательства;

- контроль исполнения внутренних нормативных документов;

- контроль соблюдения разграничения полномочий должностных лиц;

- контроль за своевременным уведомлением государственных органов в случаях, предусмотренных законодательством.

Риск потери деловой репутации. Риски потери репутации банка возникают из-за операционных сбоев, неспособности действовать в соответствии с определенными законами и инструкциями либо другими источниками права, а также при подозрении в связях с криминальными структурами или в легализации доходов, полученных преступным путем. Угроза потери репутации может подвергнуть банк опасности потери доверия кредиторов, вкладчиков.

Основные методы управления репутационным риском следующие:

- выпуск внутренних нормативных документов в целях осуществления деятельности банка с соблюдением норм правового регулирования,

- банковского и налогового законодательства;

- применение системы этических норм, определяющих общие принципы кодекса поведения сотрудников банка;

- обеспечение своевременного исполнения обязательств перед клиентами и контрагентами банка;

- подготовка предварительных заключений с целью исключения сомнительных операций;

- выполнение специально разработанных процедур официального, последовательного и своевременного рассмотрения жалоб клиентов;

- осуществление проверки рекламной информации о деятельности банка до ее публикации.

Стратегический риск. Стратегический риск отражает способность банка выбирать географические и продуктовые сегменты, предположительно прибыльные для банка в будущем, с учетом комплексного анализа будущей операционной среды.

Для идентификации и оценки риска используются следующие способы контроля и измерения:

- планирование деятельности банка, состоящее из трех уровней:

текущее, среднесрочное, долгосрочное;

- периодическое предоставление подразделениями руководству банка отчетов о выполнении текущих и среднесрочных (по кварталам) плановых показателей;

- система постановки и контроль исполнения приоритетных задач банка в среднесрочном и долгосрочном периоде;

- рассмотрение и утверждение долгосрочных планов на заседаниях Наблюдательного совета банка;

- ежегодный отчет о деятельности банка перед высшими органами управления банком: Общим собранием акционеров и Наблюдательным советом;

- моделирование влияния на капитал и финансовую устойчивость банка отдельных, в том числе новых направлений бизнеса;

- сравнительный анализ темпов изменения капитала и масштабов деятельности банка в сравнении со средним уровнем по банковской системе РФ (среди крупнейших банков РФ);

- мониторинг соответствия принятой стратегии реальным темпам ее развития и реальной макро/микроэкономической ситуации, выявление причин отклонения;

- мониторинг инновационных банковских технологий;

- ситуационный анализ развития конкретной ситуации, в том числе стресс-тестирование;

- мониторинг изменений в нормативно-правовой базе и их влияния.

Похожие работы

... не является устоявшейся и требует постоянного совершенствования по мере развития системы кредитования, методов оценки финансового состояния заемщиков и качества выдаваемых ссуд. Методы управления валютными рисками (приложение 6.) Банковский валютный риск проявляется при открытой валютной позиции (ОВП), которая является его выражением. Следовательно, эффективное управление валютным риском может ...

... , финансовой неустойчивостью многих организаций, но и уничтожением ряда хозяйственных связей; * неустойчивость политического положения (очень низкий уровень индекса БЕРИ); * незавершенность формирования банковской системы; * отсутствие или несовершенство некоторых основных законодательных актов, несоответствие между правовой базой и реально существующей ситуацией; * инфляцию и др. Данные ...

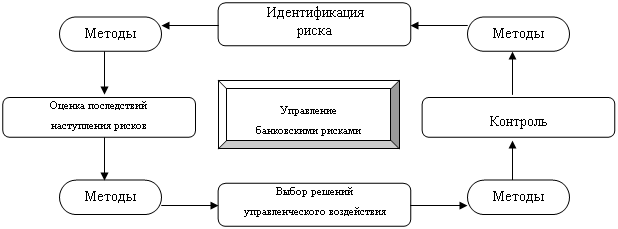

... своей деятельности банки сталкиваются с множеством рисков, успех управления которыми зависит от уровня оценки вероятности их наступления, а также выбора метода их минимизации. 1.2. Роль управления банковскими рисками в современных условиях Банк по своему определению должен являться одним из наиболее надежных институтов общества, представляет основу стабильности экономической системы. При ...

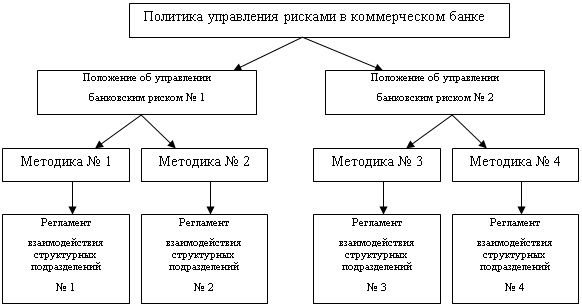

... одной из важнейших логичных составляющих организованного процесса функционирования банка, и поэтому оно обязано быть интегрировано в данный процесс, иметь на вооружении научно обоснованную стратегию, тактику и оперативную реализацию. Стратегия управления банковскими рисками должна органично вписываться в общую стратегию банка по управлению имеющимися в распоряжении активами и пассивами, а также ...

0 комментариев