Навигация

Организация управления рисками в банках

3.2. Организация управления рисками в банках

Либерализация и неустойчивость финансовых рынков, возросшая конкуренция и диверсификация деятельности подвергают банки новым рискам и требуют для сохранения конкурентоспособности постоянно обновлять способы управления бизнесом и связанными с ним рисками. Финансовая устойчивость банка в решающей степени зависит от качества высшего менеджмента банка. Высшее руководство банка становится базовым элементом нового, ориентированного на риск подхода к регулированию и надзору. Одной из главных целей органов регулирования становятся усиление ответственности высшего руководства и совершенствование стимулов к развитию банковских систем управления рисками.

Международная практика выработала принципы управления рисками на корпоративном уровне. Основным участником процесса управления рисками должен являться Совет директоров банка, который несет ответственность за обеспечение надежности банка. Зная профиль рисков, которым подвержен банк, Совет директоров должен создать адекватную этому профилю систему выявления, мониторинга и управления риском. В его функции входит формирование стратегии управления рисками, разработка организационной структуры риск-менеджмента с распределением полномочий и ответственности на каждом уровне, утверждение количественных и качественных параметров капитала и риска, а также методов оценки и управления рисками, осуществление контроля за процессом управления риском в банке. Сохраняя за собой контроль, Совет поручает оперативную деятельность менеджерам банка.

За реализацию политики управления рисками несет ответственность высший менеджмент банка, осуществляющий текущее управление банком. Поэтому в ряде стран органы регулирования устанавливают стандарты квалификации и соответствия (опыта и профессиональной честности), которым должен удовлетворять банковский менеджер. Для обеспечения устойчивости банка управление риском должно стать составной частью повседневной работы менеджеров всех уровней.

Как показывает практика, банки часто несут убытки не по причине принятия высоких рисков, а в результате неэффективного управления риском и слабого контроля. В документе Базельского комитета по банковскому надзору (1989 г.), посвященном отношениям между внешним аудитом и банковским надзором, отмечено, что в задачи менеджмента также входит обеспечение адекватного внутреннего контроля, включая организацию аудита.[6]

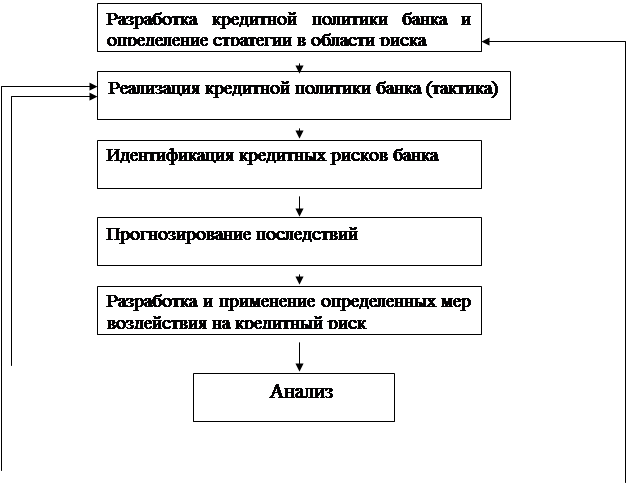

В современных условиях интенсивного развития финансовых инструментов усложняются анализ финансовой отчетности, идентификация и оценка комплексных рисков, присущих новым финансовым инструментам. Внутренний аудит помогает менеджменту выявлять и, как следствие, управлять рисками. Эффективное управление рисками невозможно без формализации процесса управления. К основным элементам управления относятся: создание специализированной организационной структуры по управлению рисками; выработка стратегии управления рисками;

выработка индикаторов приемлемого уровня риска; принятие деловых решений с учетом анализа рисков; использование стандартных

и оригинальных методов оценки для адекватной оценки риска;

информационное обеспечение процесса управления рисками.

ЗАКЛЮЧЕНИЕ

В заключение данной курсовой работы хочется отметить то, что банковский риск - это ситуативная характеристика деятельности банка, отображающая неопределенность ее исхода и характеризующая вероятность негативного отклонения действительности от ожидаемого.

При определении и изучении банковских рисков, необходимо помнить, что банки в своей деятельности сталкиваются не с одним определенным риском, а со всей совокупностью различных видов риска, отличающихся между собой по месту и времени возникновения, своему влиянию на деятельность банка, и рассматривать их (риски)необходимо в совокупности. Изменение одного вида риска вызывают изменения почти всех остальных видов. Все это, естественно, затрудняет выбор метода анализа уровня конкретного риска и принятие решения по его оптимизации ведет к углубленному анализу множества других рисковых факторов.

Формирование в России системы самостоятельно функционирующих коммерческих банков с особой остротой выявило проблему управления рисками, возникающих в их хозяйственной деятельности в условиях рыночной экономики. Как показала история, банковская деятельность в условиях рыночной экономики подвержена значительному числу рисков, которые могут не только ухудшить показатели деятельности банка, но и привести его к банкротству.

Анализ развития банковской системы России показал, что коммерческие банки слабо защищены от многочисленных, в том числе системных рисков. Под риском в банковской практике понимают опасность (возможность) потери банком части своих ресурсов, недополучения доходов или произведения дополнительных расходов в результате осуществления определенных финансовых операций. Так как понятия риска и потерь теснейшим образом связаны между собой, и риск можно описать количественно, используя категорию потери, то в данной работе была рассмотрена теория управления риском. Управление банковскими рисками особенно затруднено в условиях переходной экономики.

Ценность комплексной классификации банковских рисков состоит в том, что на ее основе можно моделировать банковскую деятельность, осуществлять комплексный поиск внутренних резервов с целью повышения эффективности осуществления банковских операций. В проанализированных классификациях банковских рисков различаются понятия рисков, их иерархия, разделение на внешние и внутренние. Это усугубляется тем, что предложенные классификации сейчас в основном не отвечают российской практике управления рисками. Следовательно, классификации банковских рисков должны постоянно усовершенствоваться, изменяться в зависимости от развития рыночных отношений, повышения качества обслуживания клиентов, появления новых видов операций и рисков, применения новых информационных технологий в организации деятельности банковских структур. Предлагаемая классификация имеет целью не перечисление всех видов банковских рисков, а создание определенной системы, позволяющей банкам не упустить отдельные их разновидности при определении совокупного размера рисков в своей деятельности. Построение обоснованной классификации банковских рисков особенно затруднено из-за разного понимания сущности управления отдельными банковскими рисками.

Вопрос формирования полной и обоснованной классификации банковских рисков остается еще открытым, требующим дальнейшей разработки. Поэтому одной из первых проблем, с которой приходится сталкиваться любому банку, приступившему к построению системы управления рисками, является оптимизация банковских рисков.

Одним из приемов системы оптимизации банковских рисков является упрощение интерпретации банковской информации в виде графической модели финансового состояния банка, которая позволяет наглядно представить пропорции основных характеристик банка, а приведенный масштаб - оценить их абсолютные отношения.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Бабичева Ю.А. Банковское дело -М.: Экономика, 2006

2. Волков С. Стратегия управления рисками –М: ИНФРА, 2007

3. Воронин Ю.М. Управление банковскими рисками –М: НОРМА, 2007

4. Грабовый С. Риски в современном бизнесе. - М.: Банки и биржи, ЮНИТИ, 2005

5. Жуков Е.Ф. Банковские риски–М: ЮНИТИ, 2006

6. Лаврушина О.И. Банковское дело –М: ИНФРА, 2005

7. Коробов Ю.И. Банковское дело – М: ИНФРА-М, 2007

8. Коробкова Г.Г. Банковское дело -М.: Юристъ, 2007

9. Коробова Г.Г. Банковские риски и управление –М: НОРМА-М, 2005

10. Кудрявцев О. Система снижения рисков –М: ЮНИТИ, 2006

11. Кривошеев В. Управление банковскими рисками –М: НОРМА, 2007

12. Лаврушин О.И. Основы банковского менеджмента –М: Инфра-М, 2004

13. Лапуста М.Г. Риски –М: НОРМА, 2005

14. Марьин С. Управление банковскими рисками. // Экономика и жизнь. -2006. - №23, с.44.

15. Масленченков Ю. Способы минимизации банковских рисков. // Финансист. - 2007. - №12, с.16 - 17.

16. Москвина В. Снижение риска кредитования предприятий. // Бизнес и банки.- 2007. - №30. - с.1 - 2.

17. Миллер Р.Л.., Ван-Хуз Д.Д. Современные деньги и банковское дело М.: ИНФРА-М, 2006

18. Севрук В.Т. Банковские риски. - М., “Дело ЛТД”, 2007

19. Сплетухов Ю., Канаматов К. Страхование банковских рисков –М: НОРМА, 2007

20. Соколинская Н.Э. Банковские риски. // Деньги и кредит.- 2007.-N12,

21. Тимохин Г.С. Банковские риски –М: ИНФРА, 2005

[1] Воронин Ю.М. Управление банковскими рисками –М: НОРМА, 2007, с. - 27

[2] Севрук В.Т. Банковские риски. - М., “Дело ЛТД”, 2007, с. -61

[3] Жуков Е.Ф. Банковские риски–М: ЮНИТИ, 2006, с. - 116

[4] Кривошеев В. Управление банковскими рисками –М: НОРМА, 2007, с. -56

[5] Воронин Ю.М. Управление банковскими рисками –М: НОРМА, 2007, с. -94

[6] Волков С. Стратегия управления рисками –М: ИНФРА, 2007, с. -79

Похожие работы

... своей деятельности банки сталкиваются с множеством рисков, успех управления которыми зависит от уровня оценки вероятности их наступления, а также выбора метода их минимизации. 1.2. Роль управления банковскими рисками в современных условиях Банк по своему определению должен являться одним из наиболее надежных институтов общества, представляет основу стабильности экономической системы. При ...

... а в 2002 г. их осталось всего 65, что частично объясняется большим количеством слияний, а также приобретением данными организациями статуса банков. Основные виды банковских рисков и управление ими Согласно теории банковского дела цель банковской организации, как и любой корпоративной организации, состоит в максимизации текущей стоимости банка, иными словами, максимизации рыночной стоимости ...

... по реализации этой политики и контролю подразделениям и отдельным работникам банка; - разрабатывать ограничения и стандарты на объемы, зоны, виды рисков, методы их оценки и регулирования. 1.3 Современные методы управления банковскими рисками Понятие «риск» прочно вошло в нашу жизнь как неотъемлемый атрибут любого вида человеческой деятельности. В Толковом словаре С.И. Ожегова слово «риск ...

... процесса риск-менеджмента в Банке, является Правление Банка. Руководители структурных подразделений (филиалов) Банка являются ответственными за организацию и реализацию процесса управления банковскими рисками в подчиненных им подразделениях (в рамках функциональных обязанностей, возложенных на них приказами, распоряжениями, должностными инструкциями, доверенностями, Политикой, Положением о ...

0 комментариев