Навигация

Анализ финансовой отчетности

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. ПРОВЕРКА СОГЛАСОВАННОСТИ ПОКАЗАТЕЛЕЙ, ОТРАЖЕННЫХ В

БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ-

2. ГОРИЗОНТАЛЬНЫЙ И ВЕРТИКАЛЬНЫЙ АНАЛИЗ АКТИВОВ И ПАССИВОВ ОРГАНИЗАЦИИ

3. ДИНАМИКА ПОКАЗАТЕЛЕЙ ЛИКВИДНОСТИ ОБОРОТНЫХ АКТИВОВ И ФИНАНСОВОЙ УСТОЙЧИВОСТИ ОРГАНИЗАЦИИ-

4. АНАЛИЗ ДВИЖЕНИЯ СОБСТВЕННОГО КАПИТАЛА

5. РАСЧЕТ ЧИСТЫХ АКТИВОВ ОРГАНИЗАЦИИ-

6. ФАКТОРНЫЙ АНАЛИЗ РЕНТАБЕЛЬНОСТИ АКТИВОВ ОРГАНИЗАЦИИ

7. СОСТАВ И ДИНАМИКА ЗАТРАТ НА ПРОИЗВОДСТВО ПРОДУКЦИИ

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Анализ финансовой отчетности – один из главных видов экономического анализа – представляет собой систему исследования финансового состояния и финансовых результатов, формирующихся в процессе осуществления хозяйственной деятельности организации в условиях влияния объективных и субъективных факторов и получающих отражение в бухгалтерской (финансовой) отчетности.

Целью анализа финансовой отчетности является получение ключевых характеристик финансового состояния и финансовых результатов организации для принятия оптимальных управленческих решений различными пользователями информации. Пользователи информации подразделяются на внутренних (руководители организации, менеджеры, учредители) и внешних (партнеры, инвесторы, контролирующие органы). Каждый субъект изучает информацию о деятельности организации, исходя их своих интересов.

Выполнение контрольной работы направлено на развитие теоретических знаний и закрепление практических навыков по анализу данных финансовой отчетности в целях формирования объективного мнения и достоверной оценки финансового положения организации, ее платежеспособности и финансовой устойчивости.

В процессе решения заданий контрольной работы необходимо:

· провести счетную проверку показателей форм бухгалтерской отчетности, сделать проверку согласованности показателей;

· проанализировать и оценить динамику состава и структуры активов и пассивов организации;

· рассчитать показатели ликвидности и финансовой устойчивости, оценить их динамику;

· по данным ф№3 охарактеризовать состав и движение капитала, рассчитать коэффициенты поступления и выбытия;

· рассчитать величину чистых активов организации на начало и конец отчетного года и оценить динамику показателя;

· исследовать уровень и динамику рентабельности активов организации с учетом определяющих факторов;

· определить затраты на 1 руб. продукции, в том числе по элементам затрат.

Информационной базой для проведения анализа являются бухгалтерский баланс, отчет о прибылях и убытках, отчет об изменениях капитала, отчет о движении денежных средств, приложение к бухгалтерскому балансу.

Предметом исследования является финансовая деятельность действующего предприятия. Объектом – предприятие и его характеристика.

Методы, применяемые в процессе выполнения контрольной работы: чтение отчетности и анализ абсолютных показателей, горизонтальный и вертикальный анализ, структурно-динамический анализ, коэффициентный анализ.

Практическая значимость выполнения данной работы заключается в умении применить вышеперечисленную методику на практике, освоить ее, и научиться ей пользоваться.

ЗАДАНИЕ 1

Провести счетную проверку показателей форм бухгалтерской отчетности с целью обеспечения их достоверности и охарактеризовать качественный уровень представленной отчетности. Провести взаимоувязку и установить соответствие аналогичных показателей, отраженных в разных формах отчетности.

Результаты проверки оформить в табл. 1

Таблица 1

Проверка согласованности показателей, отраженных в бухгалтерской отчетности (по данным ф. №1-5)

| Показатель | Проверяемая форма | Согласуемая форма | ||||

| №формы | №(код) строки, графы | Сумма, тыс. руб. | №формы | №(код) строки, графы | Сумма,тыс. руб. | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Основные средства: на начало года на конец года | форма№1 форма№1 | 120, 3 120, 4 | 1299892 1782110 | форма№5 форма№5 | ОС итого,3-аморт. ОС 3 гр. ОС итого,4-аморт. ОС 4 гр. | 1299892 1782110 |

| Денежные средства: на начало года на конец года | форма№1 форма№1 | 260, 3 260, 4 | 15230 22036 | форма№4 форма№4 | Остаток денежных средств на начало отчетного года Остаток денежных средств на конец отчетного года | 15230 22036 |

| Уставный капитал: на начало года на конец года | форма№1 форма№1 | 410, 3 410, 4 | 100 100 | форма№3 форма№3 | Остаток на 1.01.06 (100),3 Остаток на 31.12.06 (140),3 | 100 100 |

| Дебиторская задолженность: краткосрочная на начало года на конец года долгосрочная на начало года на конец года | форма№1 форма№1 форма№1 форма№1 | 240, 3 240,4 230, 3 230, 4 | 211124 284955 238076 233145 | форма№5 форма№5 форма№5 форма№5 | Дебиторская задолженность: краткосрочная-всего, 3 Дебиторская задолженность: краткосрочная-всего, 4 Дебиторская задолженность: долгосрочная-всего, 3 Дебиторская задолженность: долгосрочная-всего, 3 | 211124 284955 238076 233145 |

| Долгосрочные займы и кредиты: на начало года на конец года | форма№1 форма№1 | 510, 3 510, 4 | 624262 799426 | форма№5 форма№5 | Кредиторская задолженность долгосрочная-всего,3 Кредиторская задолженность долгосрочная-всего,4 | 624262 799426 |

| Нераспределенная прибыль (непокрытый убыток): на начало года на конец года | форма№1 форма№1 | 470, 3 470, 4 | 425951 68843 | форма№3 форма№3 | Остаток на 01.01.06 г., 100,7 Остаток на 31.12.06 г., 100,7 | 425951 768843 |

| Краткосрочные финансовые вложения: на начало года на конец года | форма№1 форма№1 | 250, 3 250, 4 | 52150 47044 | форма№5 форма№5 | Финансовые вложения - итого, 5 Финансовые вложения - итого, 6 | 52150 47044 |

| Нематериальные активы: на начало года на конец года | форма№1 форма№1 | 110, 3 110,4 | 14294 22960 | форма№5 форма№5 | НМА итого,3-аморт. НМА всего, 3 НМА итого,6-аморт. НМА всего, 4 | 14294 22960 |

| Добавочный капитал: на начало года на конец года | форма№1 форма№1 | 420, 3 420, 4 | 564783 564783 | форма№3 форма№3 | Остаток на 01.01.06 г., 100,5 Остаток на 31.12.06 г., 100,5 | 564783 564783 |

| Кредиторская задолженность: на начало года на конец года | форма№1 форма№1 | 620, 3 620, 4 | 448833 431354 | форма№5 форма№5 | Кредиторская задолженность-всего,3 Кредиторская задолженность-всего,4 | 448833 431354 |

| Долгосрочные финансовые вложения: на начало года на конец года | форма№1 форма№1 | 140, 3 140,4 | - - | форма№5 форма№5 | Финансовые вложения-итого, 3 Финансовые вложения-итого, 4 | - - |

| Краткосрочные кредиты и займы: на начало года на конец года | форма№1 форма№1 | 610,3 610,4 | - - | форма№5 форма№5 | Кредиторская задолженность-краткосрочная,кредиты+займы,3 Кредиторская задолженность-краткосрочная,кредиты+займы,4 | - - |

Счетная проверка выявила отклонение показателя «Задолженность перед государственными внебюджетными фондами» формы№1 и №5 на начало отчетного периода 16508 тыс. руб.

В форме№1 основные средства и нематериальные активы указаны по остаточной стоимости (за минусом амортизации), а в форме№5 по первоначальной стоимости.

Бухгалтерская отчетность достоверна. В ходе проведения взаимоувязки установлено соответствие аналогичных показателей, отраженных в разных формах отчетности.

ЗАДАНИЕ 2.

По данным бухгалтерского баланса проанализировать и оценить динамику состава и структуры активов и пассивов организации.

Данные об имущественном положении и источниках финансирования активов организации отразить в табл.2.

Таблица 2

Горизонтальный и вертикальный анализ активов и пассивов организации (по данным ф.1)

| Показатели | Остатки по балансу | Темп роста (снижения), % | Структура активов и пассивов, % | ||||

| на начало года | на конец года | Изменение (+, -) | на начало года | на конец года | Изменение (+, -) | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| АКТИВЫ | |||||||

| 1. Внеоборотные активы - всего В том числе | 1314186 | 1805070 | 490884 | 137,35 | 63,6610 | 70,3745 | 6,7135 |

| 1.1. Нематериальные активы | 14294 | 22960 | 8666 | 160,63 | 0,6924 | 0,8951 | 0,2027 |

| 1.2. Основные средства | 1299892 | 1782110 | 482218 | 137,10 | 62,9686 | 69,4793 | 6,5107 |

| 1.3 Незавершенное строительство | - | - | - | - | - | - | - |

| 1.4. Долгосрочные вложения в материальные ценности | - | - | - | - | - | - | - |

| 1.5. Долгосрочные финансовые вложения | - | - | - | - | - | - | - |

| 1.6. Отложенные налоговые активы | - | - | - | - | - | - | - |

| 1.7. Прочие внеоборотные активы | - | - | - | - | - | - | - |

| 2. Оборотные активы - всего В том числе: | 750164 | 759880 | 9716 | 101,30 | 36,3390 | 29,6255 | -6,7135 |

| 2.1. Запасы | 233457 | 172594 | -60863 | 73,93 | 11,3090 | 6,7289 | -4,5800 |

| 2.2. Налог на добавленную стоимость по приобретенным ценностям | 127 | 106 | -21 | 83,46 | 0,0062 | 0,0041 | -0,0020 |

| 2.3. Дебиторская задолженность (со сроком погашения более чем через 12 месяцев) | 238076 | 233145 | -4931 | 97,93 | 11,5327 | 9,0897 | -2,4431 |

| 2.4. Дебиторская задолженность (со сроком погашения в течение 12 месяцев) | 211124 | 205316 | -5808 | 97,25 | 10,2271 | 8,0047 | -2,2225 |

| 2.5. Краткосрочные финансовые вложения | 52150 | 47044 | -5106 | 90,21 | 2,5262 | 1,8341 | -0,6921 |

| 2.6. Денежные средства | 15230 | 22036 | 6806 | 144,69 | 0,7378 | 0,8591 | 0,1214 |

| 2.7. Прочие оборотные активы | - | - | - | - | - | - | - |

| Итого активов | 2064350 | 2564950 | 500600 | 124,25 | 100 | 100 | X |

| ПАССИВЫ | |||||||

| 1. Капитал и резервы - всего В том числе | 990888 | 1333774 | 342886 | 134,60 | 48,00 | 52,00 | 4,00 |

| 1.1. Уставный капитал | 100 | 100 | 0 | 100,00 | 0,0048 | 0,0039 | -0,0009 |

| 1.2. Собственные акции, выкупленные у акционеров | - | - | - | - | - | - | - |

| 1.3. Добавочный капитал | 564783 | 564783 | 0 | 100,00 | 27,3589 | 22,0193 | -5,3396 |

| 1.4. Резервный капитал | 54 | 48 | -6 | 88,89 | 0,0026 | 0,0019 | -0,0007 |

| 1.5. Нераспределенная прибыль (непокрытый убыток) | 425951 | 768843 | 342892 | 180,50 | 20,6337 | 29,9750 | 9,3413 |

| 2. Обязательства - всего В том числе | 1073462 | 1231176 | 157714 | 114,69 | 52,00 | 48,00 | -4,00 |

| 2.1. Долгосрочные обязательства | 624262 | 799426 | 175164 | 128,06 | 30,2401 | 31,1673 | 0,9272 |

| 2.2.Краткосрочные обязательства | 449200 | 431750 | -17479 | 96,12 | 21,7599 | 16,8327 | -4,9372 |

| 2.2.1. Займы и кредиты | - | - | - | - | - | - | - |

| 2.2.2. Кредиторская задолженность | 448833 | 431354 | -17479 | 96,11 | 21,7421 | 16,8172 | -4,9249 |

| 2.2.3. Задолженность перед участниками (учредителями) по выплате доходов | 66 | 72 | 6 | 109,09 | 0,0032 | 0,0028 | -0,0004 |

| 2.2.4. Доходы будущих периодов | 301 | 324 | 23 | 107,64 | 0,0146 | 0,0126 | -0,0019 |

| 2.2.5. Резервы предстоящих расходов | - | - | - | - | - | - | - |

| 2.2.6. Прочие краткосрочные обязательства | - | - | - | - | - | - | - |

| Итого пассивов | 2064350 | 2564950 | 500600 | 124,25 | 100 | 100 | Х |

АНАЛИЗ АКТИВА БАЛАНСА

В 2006 г. организация значительно увеличила вложения средств в осуществление своей деятельности. Об этом свидетельствует рост величины валюты баланса на 500600 тыс. руб., а также относительный показатель темп роста, который составил 124,25%. Что говорит об увеличении хозяйственного оборота предприятия, его деловой активности. Это является признаком улучшения финансового положения организации.

Величина активов возросла за счет вложений как в оборотные (на 9716 тыс. руб., или на 1,30 %), так и во внеоборотные (на 490884 тыс. руб., или на 37,10). Относительные показатели структуры актива баланса отражают повышение доли внеоборотных активов на 6,71% на отчетную дату и аналогичное снижение доли оборотных активов (-6,71%).

Удельный вес ВА (70,37%) превышает удельный вес ОА (29,63%) на конец отчетного периода. Оценить положительно такую структуру имущества нельзя, так как большую часть в его составе занимают ВА – трудно реализуемые.

Анализируя состав ВА, отметим, что наибольшую долю занимают основные средства – 69,48 %, нематериальные активы – 0,90%.

В составе ВА произошло увеличение основных средств на 482218 тыс. руб. и нематериальных активов +8666 тыс. руб.

Тенденцию увеличения основных средств следует оценить как положительную, можно сделать вывод о том, что организация увеличивает свое имущество, приобретает новое оборудование.

Увеличение нематериальных активов также оценивается как положительное, так как прослеживается инновационная деятельность.

Состав ВА изменился за счет увеличения величины основных средств и нематериальных активов.

Увеличение нематериальных активов на 0,20% и основных средств на 6,51%, является положительной тенденцией изменения состава ВА и свидетельствует об активизации предприятия на рынке капитала.

За отчетный период оборотные активы увеличились на 9716 тыс. руб. Этому способствовало увеличение статьи «Денежные средства» (на 6806 тыс. руб.). Доля денежных средств увеличилась на 0,12% и составляет на конец отчетного периода 0,86%, что увеличивает ликвидность и платежеспособность.

Снижение краткосрочной (-5808 тыс. руб.) и долгосрочной (-4931 тыс. руб.) дебиторской задолженности означает, что наши должники рассчитываются с нами, так как увеличились денежные средства.

Уменьшение НДС (-21 тыс. руб.) скорее всего связано с тем, что организация меньше приобретает ценностей. Величина запасов сократилась на 560863 тыс. руб.

Краткосрочные финансовые вложения – это наиболее ликвидные активы, их уменьшение можно считать отрицательным моментом, так как дополнительный доход организации сократится.

АНАЛИЗ ПАССИВА БАЛАНСА

Пассив баланса характеризуется положительной динамикой итоговой величины раздела «Капитал и резервы» (на 342886 тыс. руб., или на 34,60%). Повышение удельного веса в валюте баланса итоговой величины раздела «Капитал и резервы» с 48,00% до 52% в конце года является положительным фактором. Это свидетельствует о попытке предприятия укрепить финансовое положение.

Расширение финансирования бизнеса происходило за счет собственного капитала. Источником этого является прирост нераспределенной прибыли на 342892 тыс. руб.

Доля УК уменьшилась на 0,0009% (100 тыс. руб.), но его величина осталась неизменной. Вследствие этого структуру предприятия следует признать неудовлетворительной.

Доля заемных средств уменьшилась на 4,00%

Уменьшение произошло:

-за счет уменьшения кредиторской задолженности на 4,92%;

-за счет уменьшения краткосрочных обязательств на 4,93%

Произошло увеличение доли долгосрочных обязательств на 0,93%.Это говорит о том, что предприятие погасило часть своих краткосрочных обязательств и в качестве источника финансирования деятельности использует долгосрочные кредиты и займы.

Наличие долгосрочных кредиторских средств является положительным моментом, так как в основном они берутся на какую-либо инвестиционную деятельность, то есть на расширение производства. Но использование дорогостоящих кредитов и займов, выплаты процентов увеличивают величину расходов, что негативно влияет на финансовые результаты.

ЗАДАНИЕ 3 .

По данным бухгалтерского баланса рассчитать показатели ликвидности и финансовой устойчивости, оценить их динамику. Расчеты представить в табл. 3

Таблица 3

Динамика показателей ликвидности оборотных активов и финансовой устойчивости организации (по данным ф. №1)

| Показатель | Методика расчета | На начало года | На конец года | Изменение (+,-) |

| 1. Коэффициент автономии |

| 0,4800 | 0,5200 | 0,0400 |

| 2. Коэффициент финансовой устойчивости |

| 0,7824 | 0,8317 | 0,0493 |

| 3. Коэффициент соотношения заемного и собственного капитала (леверидж) |

| 1,0833 | 0,9231 | -0,1603 |

| 4. Коэффициент обеспеченности собственными оборотными средствами |

| 0,4012 | 0,4318 | 0,0306 |

| 5. Коэффициент финансовой маневренности |

| 0,3037 | 0,2460 | -0,0577 |

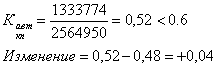

1. Коэффициент автономии

![]() =стр. 490 ф№1/стр.300 ф№1

=стр. 490 ф№1/стр.300 ф№1

![]()

Коэффициент автономии <0.6, что свидетельствует о небольшом удельном весе собственных средств в общей сумме источников финансирования. Увеличение собственного капитала предприятия на 0,04 является положительным фактором и свидетельствует о росте его финансовой устойчивости.

Похожие работы

... деятельности организации посредством обработки системы показателей с использованием специальных приемов с целью повышения эффективности деятельности организации. Особенности метода анализа финансовой отчетности: • использование системы показателей хозяйственной деятельности организации; • выявление и измерение взаимосвязей между показателями и факторами с помощью специфических приемов ...

... местного самоуправления и судебных органов. 4. Порядок составления аудиторского заключения Рекомендации в отношении формы и содержания аудиторского заключения, которое выдается в результате аудиторской проверки финансовой отчетности субъекта, проведенной независимым аудитором, предоставляют Международные стандарты, МСА 700 R «Отчет (заключение) независимого аудитора по полному комплекту ...

... или рентабельности; 5) характеристики ликвидности обыкновенных акций, или рыночные показатели. Используя данные из финансовой отчетности эмитента «Уралсвязьинформ» рассчитаем аналитические коэффициенты для выяснения инвестиционной привлекательности его обыкновенных акций. 2.1.1 Показатели ликвидности Показатели ликвидности — это финансовые коэффициенты, отражающие способность компании ...

... инспекторов, работников банковской системы, кредиторов и т.п. Оценка результатов деятельности, как правило, осуществляется в рамках финансового анализа. Основной информационной базой такого анализа служит финансовая отчетность. Методика анализа финансовой отчетности основывается на знании и понимании: - экономической природы статей отчетности; - содержания основных аналитических взаимосвязей ...

0 комментариев