Навигация

Банковские системы развитых стран мира

КОНТРОЛЬНАЯ РАБОТА

на тему:

«Банковские системы развитых стран мира»

1. Банковская система США

1.1 Структура и операции Федеральной резервной системы

Ядром кредитной системы США является Федеральная резервная система (ФРС), которая состоит: 1) из 12 федеральных резервных банков; 2) из большого количества банков-членов. Согласно федеральному резервному акту 1913 г. все банки – члены Федеральной резервной системы должны были: а) внести 6% собственных капиталов в качестве паевого взноса в основной капитал федеральных резервных банков; б) держать в последних свои резервы в объеме 3% суммы срочных вкладов и от 7 до 13% суммы вкладов до востребования. Федеральные резервные банки были обязаны иметь резерв в золоте и законных платежных средствах в размере 35% своих депозитов. Таким образом, пассивы федеральных резервных банков состоят: 1) из собственных капиталов, созданных за счет паевых взносов банков-членов; 2) из банкнотной эмиссии; 3) из банковских депозитов, представляющих собой резервы банков – членов ФРС.

Сосредоточение в федеральных резервных банках денежных резервов коммерческих банков явилось фактором экономии денег. Организация ФРС способствовала экономии наличных денег и в другом отношении – благодаря развитию безналичных расчетов, которые стали в широких размерах осуществляться через федеральные резервные банки.

Вместе с тем создание ФРС усилило централизацию банковской системы США и господство крупных банков – цитадели. С конца 1915 г. по август 1972 г. удельный вес ФРС в общем числе американских коммерческих банков поднялся с 28 до 41%, а в общей сумме их депозитов – с 48, до 78%. Хотя членами ФРС являются многие банки, решающее влияние в ней имеет лишь небольшое число крупных и крупнейших банков.

В августе 1935 г. был принят закон, внесший некоторые организационные изменения в ФРС. Смысл этого закона заключался прежде всего в дальнейшей централизации банковской системы США – Все штатные банки с депозитами не менее 1 млн долл. были обязаны в определенный срок вступить в члены ФРС; права центральных органов ФРС были значительно расширены: во главе ФРС был: поставлен Совет управляющих (в составе 7 членов, назначаемых президентом США на 14 лет), которому дано право определять учетные ставки федеральных резервных банков, изменять нормы обязательных резервов банков-членов, устанавливать нормы кредитования под ценные бумаги, утверждать выбранные резервными банками советы директоров. Был создан также особый Комитет по операциям на открытом рынке, причем все федеральные резервные банки должны следовать его указаниям при проведении своих операций на открытом рынке.

Ресурсы федеральных резервных банков образуются за счет:

1) эмиссии банкнот – федеральных резервных билетов; 2) приема депозитов, главным образом от банков-членов и от казначейства. Незначительная часть средств федеральных резервных банков состоит из их собственных капиталов (оплаченного и добавочного).

Со времени огосударствления золотых запасов, осуществленного в 1934 г., федеральные резервные банки перестали быть хранителями золотых резервов страны, но в активе их баланса числились золотые сертификаты, представляющие собой бумажные знаки золота, сосредоточенного в государственном казначействе.

Главной активной операцией федеральных резервных банков является покупка государственных ценных бумаг. По сравнению с этим незначительную сумму составляют ссуды федеральных резервных банков банкам-членам.

Федеральные резервные банки являются по преимуществу кредиторами государства. Но средства, вложенные ими в государственные ценные бумаги, в конечном счете используются в интересах корпораций, так как затрачиваются государством в значительной мере на оплату госзаказов и покупку товаров.

Кроме эмиссионных (федеральных резервных) банков, банковская система США включает: 1) коммерческие банки, 2) инвестиционные банки, 3) взаимно-сберегательные банки, 4) банкирские дома.

1.2 Коммерческие и инвестиционные банки

Коммерческие банки по юридическому статуту подразделяются на: а) национальные и б) штатные 1. Первые функционируют согласно федеральным законам и в обязательном порядке входят в Федеральную резервную систему в качестве банков-членов; последние функционируют в соответствии с законами отдельных штатов и по желанию входят либо не входят в ФРС.

Из всех коммерческих банков выделилось несколько крупнейших банков, чьи ресурсы возрастают быстрее, чем сумма ресурсов прочих банков. Так, только с 1960 по 1970 гг. сумма депозитов 50 крупнейших коммерческих банков возросла с 88,8 млрд. до 230,4 млрд. долл., т.е. в 2,5 раза, тогда как общая сумма депозитов прочих коммерческих банков за это время увеличилась с 141,7 млрд. до 255,1 млрд. долл., т.е. в 1,8 раза. В 1970 г. эти 50 крупнейших банков распоряжались 47% общей суммы депозитов всех 13705 коммерческих банков.

В свою очередь из крупнейших коммерческих банков выделилась горстка банков-гигантов – «Бэнк оф Америка», «Ферст нейшнл сити бэнк оф Нью-Йорк», «Чейз Манхэттен банк», «Менюфекчурерс Гановер траст К°», «Морган Гаранта траст KV Эти банки либо возглавляют мощные финансово-промышленные группы, либо играют в них крупную роль. Они представляют собой, по существу, банковские холдинги, образовавшиеся путем слияния крупных банков.

Активные операции коммерческих банков состоят в подавляющей части из ссуд. Меньшее место занимают инвестиции, причем они в большой мере состоят из вложений в государственные ценные бумаги, в основном в федеральные.

Следует иметь в виду, что банковский акт 1933 г. запретил коммерческим банкам приобретать акции промышленных и торговых компаний. Тесные связи крупных коммерческих банков с промышленностью осуществляются через долгосрочные ссуды. Примерно 3/4 всей суммы «коммерческих и промышленных ссуд» приходится на крупные коммерческие банки, причем среди этих ссуд важную роль играют ссуды на срок свыше одного года, часть которых предоставляется на длительные сроки – до 8–10 лет – и служит типичной формой сращивания банков с промышленными и торговыми компаниями.

Важную роль в сращивании крупных американских банков с промышленными и другими компаниями играют доверительные операции. Коммерческие банки лишены права покупать акции промышленных и торговых компаний за свой счет, но имеют право управлять имуществом этих компаний по доверенности своих клиентов; последние часто доверяют банкам право голоса на общих собраниях акционеров. По сути, это – своеобразная форма обхода запрета коммерческим банкам владеть акциями предприятий.

Инвестиционные банки осуществляют два главных вида операций с ценными бумагами: 1) гарантирование эмиссии ценных бумаг (операция андеррайтинг), когда банк гарантирует компаниям, выпускающим эти бумаги, их размещение, причем обязуется приобрести за свой счет те бумаги, которые сами компании не смогут разместить на рынке; 2) непосредственное размещение ценных бумаг компаний. В последнем случае инвестиционные банки покупают акции и облигации компаний, а затем размещают их на рынке. При этом инвестиционные банки широко используют средства, получаемые ими в ссуду от коммерческих банков, для инвестиций в ценные бумаги. Таким образом, хотя сами коммерческие банки не имеют права покупать, например акции промышленных корпораций, однако косвенно – через ссуды коммерческих банков инвестиционным банкам – ресурсы коммерческих банков фактически инвестируются в эти акции.

Похожие работы

... : денежно-кредитной и финансовой политики. В конечном счете любой ЦБ в той или иной степени сочетает черты банка и государственного органа. В банковской системе России ЦБ РФ ( ЦБР ) определён как главный банк страны и кредитор последней инстанции. Он находится в государственной собственности и на него возложены функции общего регулирования деятельности каждого коммерческого банка в рамках единой ...

... образом затрагивают всю экономику. Правильная организация банковской системы необходима для нормального функционирования хозяйства страны. ГЛАВА II. СРАВНИТЕЛЬНЫЙ АНАЛИЗ ФУНКЦИОНИРОВАНИЯ БАНКОВСКОЙ СИСТЕМЫ РЕСПУБЛИКИ ТАДЖИКИСТАН И РАЗВИТЫХ ГОСУДАРСТВ 2.1. Анализ взаимоотношений центральных и коммерческих банков Национальный банк Республики Таджикистан (НБТ) — высший орган банковского ...

... понятие «банковская система» более широкое, оно включает: совокупность элементов; достаточность элементов, образующих определенную целостность; взаимодействие элементов. 2. Банковская система России и ее организация Российская банковская система, начиная с 1988 года, претерпела впечатляющие изменения. Переход от жесткого государственного контроля над денежными потоками к рыночной системе ...

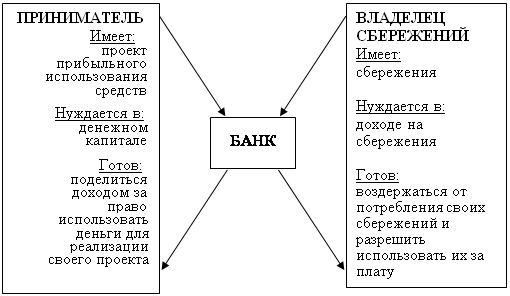

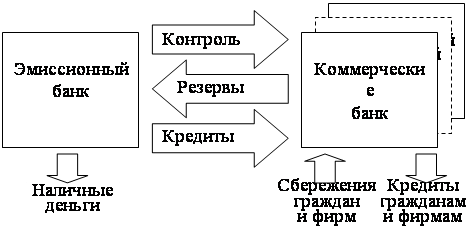

... банков на две категории: 1) эмиссионные; 2) коммерческие. ЭМИССИОННЫЙ БАНК — банк, обладающий правами на выпуск (эмиссию) национальных денежных единиц и регулирование денежного обращения в стране. Наиболее общая модель современных национальных банковских систем развитых стран мира изображена на рис. 3. Рис. 3. Структура современных национальных банковских систем Как ...

0 комментариев