Навигация

Организационно-методические аспекты аудита расчетных операций кредитной организации

2.3 Организационно-методические аспекты аудита расчетных операций кредитной организации

В ходе аудита расчетных операций кредитных организаций выполняются следующие проверки:

- обоснованность открытия счетов;

- соблюдение порядка ведения счетов;

- осуществление безналичных расчетов по счетам клиентов;

- соблюдение порядка закрытия счетов.

Следует подробно рассмотреть содержание данных этапов проверки.

1) проверка обоснованности открытия счетов. Для открытия счета клиент представляет необходимые документы юридической службе банка, которая проверяет правильность оформления документов, оформляет договор банковского счета. Сформированное юридическое дело хранится в юридической службе. Проверка обоснованности открытия счетов предусматривает изучение на выборку юридических дел клиентов и включает несколько этапов. Прежде всего, проверяется комплектность юридического дела и правильность оформления документов, в него входящих. В состав юридического дела входят такие документы: заявление клиента на открытие расчетного (текущего) счета, нотариально заверенная копия свидетельства о государственной регистрации, нотариально заверенные копии устава и учредительного договора, карточки с образцами подписей и оттиска печати к каждому банковскому счету, свидетельство о постановке на учет в налоговом органе. В юридическом деле физического лица должна находиться копия документа, удостоверяющего личность. Документов, подтверждающих регистрацию юридических лиц и индивидуальных предпринимателей в качестве плательщиков взносов в государственные внебюджетные фонды, в настоящее время не требуется. Во многих банках для снижения операционных рисков по кажому юридическому делу даются заключения службы безопасности и юридической службы банка. Только после этого с клиентом заключается договор банковского счета, а руководителем банка дается распоряжение в бухгалтерию об открытии счета. На следующем этапе проверяется своевременность уведомления банком налоговых органов об открытии налогоплательщику расчетного (текущего) счета. Далее проверяются правильность и своевременность регистрации открытого банком счета в книге регистрации открытых счетов. В ней должны быть следующие данные: дата открытия счета; дата и номер договора об открытии счета; наименование клиента; наименование (цель) счета; номер лицевого счета; порядок и периодичность выдачи выписок счета; дата сообщения налоговым органам, фондам об открытии счета; дата закрытия счета; примечание.

2) проверка соблюдения порядка ведения счетов. Обоснованность списания средств со счета клиента проводится выборочно на основе приложений к выписке с лицевого счета клиента.

При этом необходимо учитывать следующее: платежи со счетов клиентов должны осуществляться банком по распоряжению их владельцев в установленной очередности платежей и в пределах остатка средств на счете;

- без распоряжения клиента списание денежных средств, находящихся на счете, допускается в случаях, установленных законом или предусмотренных между банком и клиентом и договоре;

- банк не имеет права определять и контролировать направления использования денежных средств клиента и устанавливать не предусмотренные законодательством или договором ограничения права распоряжения денежными средствами. [18, c. 45]

Контроль за соблюдением очередности платежей предусматривает проверку выполнения следующих требований:

- при наличии на счете денежных средств, достаточных для удовлетворения всех требований, списание осуществляется в порядке поступления распоряжений клиента и других документов на списание (календарная очередность), если иное не предусмотрено законом;

- при недостаточности денежных средств на счете для удовлетворения всех предъявленных к нему требований списание средств осуществляется в очередности, установленной ст. 855 ГК РФ, ст. 255 БК РФ и федеральным законом о федеральном бюджете на очередной финансовый год.

Следует также проверить, производилось ли списание средств со счета по требованиям, относящимся к одной очереди, в порядке поступления документов.

При контроле порядка осуществления платежей при отсутствии (недостатке) средств на расчетном счете проверяется ведение картотеки № 2 к активному внебалансовому счету «Расчетные документы, не оплаченные в срок», в том числе:

- приходование платежных документов, поступивших к расчетному счету;

- соблюдение очередности платежей и календарной очередности, своевременности списания оплаченных сумм с внебалансового счета «Расчетные документы, не оплаченные в срок» при поступлении денежных средств на счет клиента;

- проведение частичной оплаты документов, находящихся в картотеке № 2, при нехватке поступивших денежных средств на полную их оплату (проверка проводится по мемориальным платежным ордерам, составленным в день совершения частичного платежа).

Важным разделом проверки является контроль соблюдения:

- своевременности списания средств со счета клиента (все документы, поступающие в операционное время, оформляют и отражают по счетам кредитной организации в этот же день, а документы, поступившие во внеоперационное время, отражают по счетам на следующий рабочий день);

- порядка и своевременности выдачи клиентам выписок из их лицевых счетов (должны предоставляться клиентам на бумажных носителях в порядке и сроки, указанные в карточках образцов подписей и оттиска печати).

На заключительном этапе проводится проверка подтверждения остатков лицевых счетов клиентов по состоянию на 1 января проверяемого периода. Проверяется наличие подтверждения остатков по расчетным (текущим) счетам, представляемым клиентами в банк в письменном виде за подписью руководителя и главного бухгалтера, своевременность их представления и тождественность указанных в них остатков данным по балансу на 1 января проверяемого периода.

3) проверка осуществления безналичных расчетов по счетам клиентов. Платежи по распоряжению клиента, когда инициатором выступает сам клиент (плательщик), могут осуществляться с использованием следующих форм безналичных расчетов: платежных поручений, чеков, аккредитивов. Расчеты по требованию получателя средств (бенифициара), предусматривающие согласие плательщика произвести платеж (акцепт), осуществляются с помощью платежных требований-поручений. Бесспорное (безакцептное) списание средств со счета, т. е. без распоряжения (без согласия) плательщика, выполняется с помощью инкассовых поручений, платежных требований. [19, c. 130] В соответствии с этим в ходе аудита безналичных расчетов по счетам клиентов проверяемого банка выполняются следующие проверки расчетов:

- платежными поручениями;

- чеками;

- аккредитивами;

- платежными требованиями-поручениями;

- инкассовыми поручениями (платежными требованиями).

В качестве примера рассмотрим проверку расчетов платежными поручениями. Прежде всего, на выборку проверяется соответствие платежных поручений установленным требованиям. Платежные поручения, которые представляются в банк на бумажных носителях, должны быть подписаны собственноручными подписями уполномоченных лиц, заверены оттиском печати в соответствии с заявленными образцами. Подписи на документе должны быть сделаны чернилами или пастой шариковой ручки.

С развитием информационных технологий и внедрением в практику дистанционного банковского обслуживания все большее значение в проведении безналичных расчетов получают платежные поручения, составленные на электронных носителях и подписанные аналогом собственноручной подписи.

Для электронных платежных поручений, передаваемых по каналам связи, каждый банк определяет порядок приема таких документов, их защиты, оформления и подтверждения в соответствии с Положением ЦБ РФ «О порядке приема к исполнению поручений владельцев счётов, подписанных аналогами собственноручной подписи, при проведении безналичных расчетов кредитными организациями».

Далее проверяется выполнение требований в отношении перечня содержащихся в платежном поручении таких реквизитов, как номер расчетного документа, число, месяц и год его выписки, наименование плательщика, его ИНН, номер счета в банке, наименование и реквизиты банка плательщика, наименование получателя средств, его ИНН, номер его счета в банке, наименование и реквизиты банка получателя средств, назначение платежа, сумма платежа (цифрами и прописью). Назначение платежа должно быть четко прописано. В случае предоплаты указывается номер договора, при оплате полученного товара - номер накладной или счета фактуры. Контролируются подчистки и исправления в исполненных банком поручениях.

После проверки правильности заполнения и оформления платежных поручений обращают внимание на наличие в принятых к исполнению платежных поручениях даты поступления в банк платежного поручения, штампа банка и подписи ответственного исполнителя.

На следующем этапе на выборку проверяется своевременность исполнения принятых платежных поручений. Для этого следует убедиться в исполнении конкретного платежа через:

1) расчетную сеть Банка России;

2) корреспондентские счета ЛОРО или НОСТРО;

3) счета межфилиальных расчетов, а также установлена ли для конкретного платежа дата его перечисления.

Так, например, при перечислении платежа через расчетную сеть Банка России платежное поручение должно быть исполнено банком в срок, предусмотренный законодательством или в более короткий срок, установленный договором банковского счета, либо определяемый применяемыми в банковской практике обычаями делового оборота. При этом дата перечисления платежа не устанавливается.

Проверка осуществляется исходя из установленного Правилами ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации, порядка оплаты денежно-расчетных документов через расчетно-кассовые центры (РКЦ):

- платежные поручения принимаются кредитной организацией в течение 10 дней со дня их выписки, не считая дня выписки;

- все платежные поручения, принятые в операционное время, заносятся в реестр принятых документов, а утром следующего рабочего дня составляется сводное платежное поручение и платежные документы с описью передаются в РКЦ (следует проверить, помещается ли реестр в документы этого дня);

- соответствующие проводки по лицевым счетам клиентов и корреспондентскому счету банка в РКЦ выполняются тем же днем (хотя выписка по корсчету получена утром следующего дня);

- при наличии в проверяемом банке возможности оплаты документов в день их поступления в банк следует проверить, что эти документы в реестр принятых документов не включались, а бухгалтерские проводки выполнялись (после получения выписки) днем проведения операции по корреспондентскому счету, т. е. днем принятия документов.

4) проверка соблюдения, порядка закрытия счетов. В соответствии со ст. 859 ГК РФ договор банковского счета расторгается по заявлению клиента в любое время, является основанием для закрытия счета клиента.

При этом отсутствие средств на счете клиента и наличие неоплаченных по этой причине расчетных документов, предъявленных к счету клиента, не ограничивают его права на расторжение договора банковского счета по своему усмотрению.

Договор может быть расторгнут судом по требованию банка в следующих случаях: когда сумма денежных средств, хранящихся на счете клиента, окажется ниже минимального размера, предусмотренного банковскими правилами или договором, если такая сумма не будет восстановлена в течение месяца со дня предупреждения банка об этом; либо если операции по этому счету не осуществлялись в течение года, если иное не предусмотрено договором.

На заключительном этапе проверяются факты: возврата банку чековой книжки с неиспользованными чеками и корешками по закрываемому счету; наличие отметки о закрытии счета в книге регистрации счетов и своевременность осуществления операций, связанных с переводом остатков средств по закрытому счету в другой банк.

В ходе проверки могут быть выявлены следующие нарушения порядка открытия и ведения расчетных (текущих) счетов клиентов:

- отсутствие отдельных документов в юридическом деле клиента или же документ оформлен неправильно;

- неправильно оформлены карточки с образцами подписей;

- неправильно присвоен номер балансового счета (ведет к искажению отчетности коммерческого банка);

- расхождение книги регистрации счетов и данных ведомости остатков;

- отсутствуют в книге регистрации отметки о закрытии счета; несоблюдение порядка хранения юридических дел.

Таким образом, проверка расчетных операций включает в себя проверку: правильности и своевременности осуществления операций по счетам клиентов; правильности оформления платежных документов, своевременности выставления и выполнения аккредитивов; формирования юридического “досье” клиентов в соответствии с действующими нормативными актами; своевременности извещения налоговых органов и Пенсионного фонда обо всех открытых счетах; законности открытия и закрытия расчетных, текущих, валютных и других счетов клиентов, корреспондентских счетов (субсчетов).

3. ПРАКТИЧЕСКАЯ РЕАЛИЗАЦИЯ ОТДЕЛЬНЫХ ЭЛЕМЕНТОВ АУДИТОРСКОЙ ПРОВЕРКИ РАСЧЕТНО-КАССОВЫХ ОПЕРАЦИЙ НА ПРИМЕРЕ КОММЕРЧЕСКОГО БАНКА «НОВОСИБИРСКИЙ МУНИЦИПАЛЬНЫЙ БАНК»

3.1 Расчет уровня существенности

В качестве объекта аудита расчетно-кассовых операций выбран ОАО Новосибирский Муниципальный банк (учрежден в апреле 1994 года, банковская лицензия № 2786 от 27 января 2003 года).

Для расчета уровня существенности можно применять методы, описанные в теоретической части дипломной работы. В данной работе выбран метод сальдо и оборотов по счетам.

Аудиторской проверке подлежат следующие остатки по счетам на конец отчетного периода ОАО «Новосибирский Муниципальный Банк» (табл. 2): 20202, 20207, 20208, 20209, 30102, 30109, 30110, 30202, 30204, 30213, 30221, 30223, 30601, 30602, 40502, 40503, 40601, 40602, 40603, 40701, 40702, 40703, 40704, 40802, 40817, 40901, 40905, 40906, 40909, 40910, 40911, 40912, 40913, 45915, 47405, 47407, 47408, 47411, 47416, 47422, 47423, 47425, 47426, 47427, 60301, 60302, 60303, 60304, 60305, 60306, 60307, 60308, 60309, 60310, 60312, 60314, 60323, 60324, 90901, 90902, 90907, 91003, 91004, 91802, 99998, 99999.

Сумма остатков на 01.01.2006 по анализируемым счетам составляет 32863210 тыс. руб (табл. 2, Прил. Б).

Сумма всех остатков на счетах оборотно-сальдовой ведомости составляет 38044556 тыс. руб.

Пользуясь данными оборотно-сальдовой ведомости (см. приложение), проведем расчет уровня существенности в денежном выражении по состоянию на 01.01.06:

![]() =32863210*4,15/100 = 1364446,3 тыс. руб.

=32863210*4,15/100 = 1364446,3 тыс. руб.

р = 2 (1+ √38044556/32863210) = 4,15%

Далее проведем аналогичный расчет по состоянию на 01.01.2005 и 01.01.2004.

Сумма остатков на 01.01.2005 по анализируемым счетам составляет 2931539,5 тыс. руб. (табл. 3, Прил. Б).

Сумма всех остатков на счетах оборотно-сальдовой ведомости составляет 5614441,0 тыс. руб.

![]() =2931539,5 *4,65/100 = 2931539,5 тыс. руб.

=2931539,5 *4,65/100 = 2931539,5 тыс. руб.

р = 2 (1+ √5614441,0/2931539,5) = 4,65%

Уровень существенности по состоянию на 01.01.2004 составляет:

![]() =1506541 *6,21/100 = 93572,9 тыс. руб.

=1506541 *6,21/100 = 93572,9 тыс. руб.

р = 2 (1+ √6679043/1506541) = 6,21%,

где 1506541 тыс. руб. – сумма остатков на 01.01.2004 по анализируемым счетам (табл. 4, Прил. Б);

6679043,0 тыс. руб. - сумма всех остатков на счетах оборотно-сальдовой ведомости по состоянию на 01.01.2004.

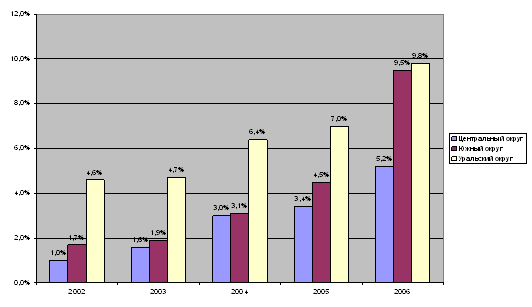

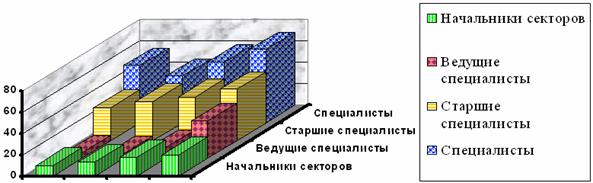

Таким образом, как видно из проведенных расчетов видно, что уровень существенности в 2003 году составлял 6,21 % или 93572,9 тыс. руб., в 2004 году – 4,65 % или 2931539,5 тыс. руб., в 2005 году – 4,15 % или 1364446,3 тыс. руб. (рис. 1).

Рисунок 1 - Динамика уровня существенности

То есть наблюдается снижение уровня существенности. Причем можно отметить, что за 2005 год снижение уровня существенности составило 0,5 %, а за 2004 год снижение уровня существенности более значительно и составило 1,56%. Данное изменение можно объяснить изменениями, оказывающими существенное влияние на финансовую отчетность ОАО «Новосибирский Муниципальный Банк».

Так, по данным годового отчета кредитной организации, в 2005 году изменений (сделок), оказываемых существенное влияние на финансовую отчетность не происходило. В первом квартале 2004 г. банком было приобретено здание, расположенное по ул. Лазурная. 16/1, стоимость здания составляет 1 036 686.45 руб.

Сведения о существенных сделках, совершенных кредитной организацией - эмитентом за 2003 - 2004 гг., размер обязательств по которым составляет не менее 10% балансовой стоимости активов кредитной организации – по данным его бухгалтерской отчетности представлены в табл. 1.

Таблица 1 - Сведения о существенных сделках, совершенных кредитной организацией - эмитентом за 2003 - 2004 гг.

| Дата | Существенные сделки | Изменение, % |

| 1 | 2 | 3 |

| 31.03.2003 | Увеличение стоимости активов произошло за счет увеличения кредитного портфеля банка. | 32.45 |

| 30.06.2003 | Увеличение стоимости активов произошло за счет увеличения объема ссудного портфеля банка. | 10.79 |

| 11.06.2003 | Совершена разовая сделка (покупка векселей) на сумму 199 976,593 тыс.руб. | 24.70 |

| 11.06.2003 | Совершена разовая сделка (продажа векселей) на сумму 199 998,890 тыс.руб. | 24.70 |

| 15.08.2003 | Совершена разовая сделка (покупка векселей) на сумму 99 984,110 тыс.руб. | 10.9 |

| 15.08.2003 | Совершена разовая сделка (продажа векселей) на сумму 99 999,220 тыс.руб. | 10.9 |

| 02.09.2003 | Совершена разовая сделка (покупка векселей) на сумму 99 988,830 тыс.руб. | 11.52 |

| 02.09.2003 | Совершена разовая сделка (продажа векселей) на сумму 99 999,660 тыс.руб. | 11.52 |

| 30.09.2003 | Увеличение чистой прибыли произошло за счет роста процентных доходов Банка в связи с увеличением кредитного портфеля | 82.60 |

| 02.10.2003 | Совершена разовая сделка (покупка векселей) на сумму 149 984,030 тыс.руб. | 17.34 |

| 02.10.2003 | Совершена разовая сделка (продажа векселей) на сумму 99 999,990 тыс.руб. | 11.56 |

| 07.10.2003 | Совершена разовая сделка (покупка векселей) на сумму 100 000,000 тыс.руб. | 11.09 |

| 07.10.2003 | Совершена разовая сделка (новация векселей) на сумму 100 000,000 тыс.руб. | 11.09 |

| 31.12.2003 | Увеличение чистой прибыли произошло за счет роста процентных доходов Банка в связи с увеличением кредитного портфеля | 51.90 |

| 31.12.2003 | Увеличение стоимости активов произошло за счет увеличения объема ссудного портфеля банка. | 18.68 |

| 31.03.2004 | Увеличение чистой прибыли произошло за счет роста процентных доходов Банка в связи с увеличением кредитного портфеля | 25.65 |

| 31.03.2004 | Увеличение стоимости активов произошло за счет увеличения объема ссудного портфеля банка. | 34.70 |

Таким образом, изменение уровня существенности можно объяснить тем, что в период с 2003 по 2004 гг в деятельности ОАО «Новосибирский Муниципальный Банк» происходили сделки, оказывающие существенное влияние на состояние финансовой отчетности организации. В 2004-2005 гг. таких сделок не происходило.

Похожие работы

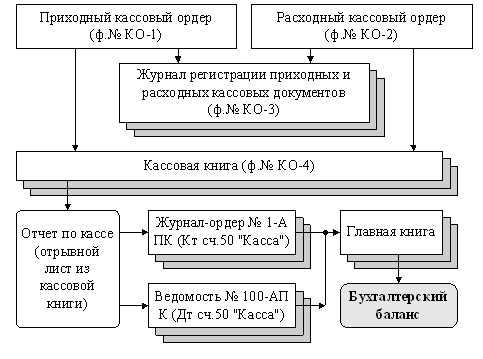

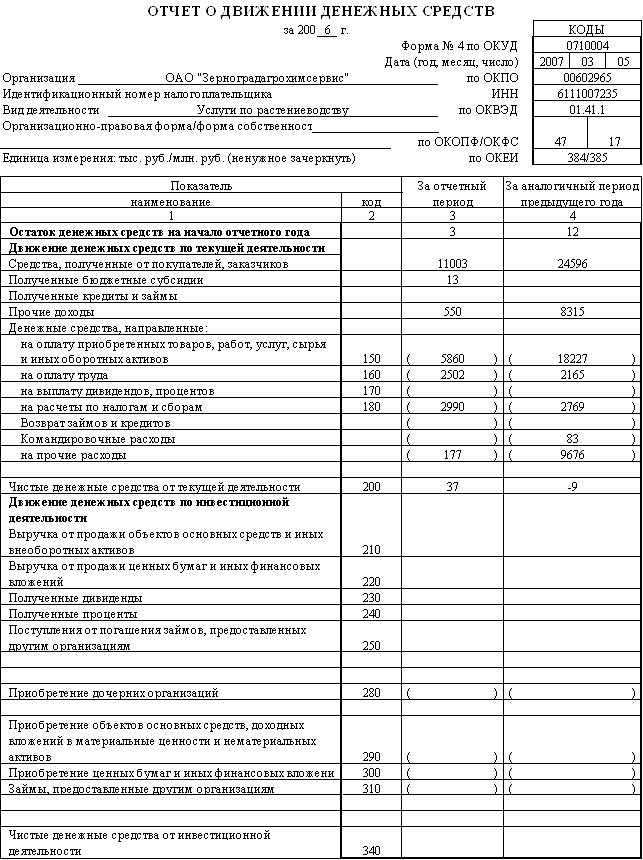

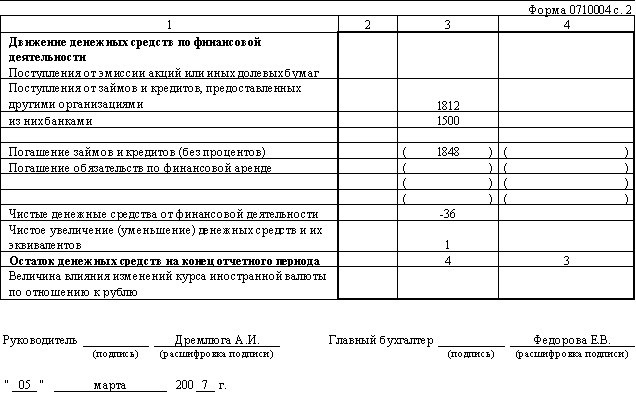

... на примере одного из предприятий. В следующей главе нами будет предпринята попытка провести анализ ведения кассовых операций на примере обследованного предприятия ОАО «Зерноградагрохимсервис». 3. ХОЗЯЙСТВЕННЫЕ ОСОБЕННОСТИ КАССОВЫХ ОПЕРАЦИЙ В ОАО «ЗЕРНОГРАДАГРОХИМСЕРВИС» 3.1. Организация ведения учета денежных средств в кассе предприятия Для осуществления операций с наличными деньгами в ...

... средств. Таким образом, создание действенного института кредитных историй является необходимой мерой для дальнейшего цивилизованного и эффективного развития банковского кредитования в стране. 3.2 Анализ потребительского кредитования на примере ОАО «Русский Банк Развития» Русский Банк Развития основан в 1992 году. На сегодняшний день Банк входит в число 100 крупнейших банков России по ...

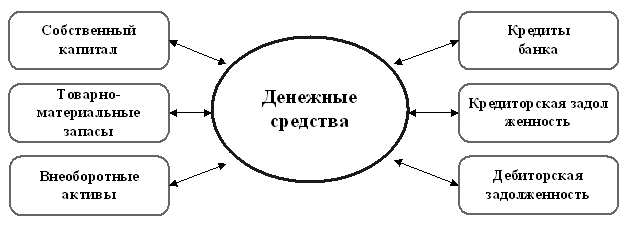

... , например, отсутствует график документооборота, не хватает специальных бланков документов, что существенно усложняет задачу бухгалтеров и не позволяет рационально использовать рабочее время. ГЛАВА 3 Организация учета и анализа движения денежных средств в ООО «ТД Каскад – М» 3.1 Организация бухгалтерского учета денежных средств на предприятии Для производственной деятельности каждое ...

... , подводя итог третьей главы можно выделить следующее. Реализация данных направлений развития позволит сохранить устойчивость банка, упрочить лидирующие позиции в банковской сфере региона. . 3.1 Разработка мероприятия по повышению конкуренции Брянского филиала РОСБАНКа. Согласно статистике потребительских предпочтений на рынке финансовых услуг исследовательского холдинга ROMIR Monitoring на ...

0 комментариев