Навигация

Рынок муниципальных облигаций в РФ

2.2 Рынок муниципальных облигаций в РФ

В России практически отсутствует строгая система учета региональных заимствований и нет базового закона, который бы четко регулировал порядок выпуска эмиссии ценных бумаг субъектами Федерации и муниципальными образованиями, оговаривал процедуру их регистрации, цели, на которые направляются заимствованные средства. Потенциальным инвесторам совершенно неясно, кто является гарантом муниципальных бумаг.

Первоначальным документом, который регламентировал этот рынок, было Постановление Правительства № 78, касающееся выпуска всех ценных бумаг в стране. В числе прочих там упоминаются и муниципальные займы. Сейчас в Минфине готовится постановление, которое впоследствии будет преобразовано в федеральный закон, регулирующий параметры муниципальных займов.

Согласно этому законопроекту процедура выпуска ценных бумаг местными органами власти будет проходить аналогично федеральной, что потребует принятия законов о местном бюджете, утверждения предельного объема эмиссии, а также генеральных условий размещения[12]. Законопроект не запрещает ставить в расходной части бюджета какие-то инвестиционные позиции. Обязательным является требование учета всех заимствований в долговой книге, включая расходы по их обслуживанию. Законопроектом предусмотрены и ограничения по объему выпуска ценных бумаг субъектами Федерации 30% собственных доходных средств бюджета, а стоимости обслуживания займов - 15% их объема. Кроме того, ограничением на право выпуска займов должен стать и факт получения субъектом Федерации дотаций из госбюджета. Аналогичные нормы предусмотрены в Указе Президента Российской Федерации “О выпуске внешних облигационных займов органов исполнительной власти гг.Москвы, Санкт-Петербурга и Нижегородской области”. Согласно этому указу эмитентам предоставляется шестимесячная отсрочка по уплате налога на операции с ценными бумагами, а исполнение обязательств по погашению внешних облигационных займов может обеспечиваться залогом или банковской гарантией.Однако лишь немногие из региональных и муниципальных эмитентов отвечают необходимым требованиям. Требованию бездотационности соответствуют только 8 региональных бюджетов. В действующем законодательстве не предусмотрены нормы, регулирующие ответственность региональных и муниципальных властей за несоблюдение правил эмиссии и обращения местных займов. В проекте Бюджетного Кодекса этот вопрос регулируется через условия предоставления финансовой помощи регионам. Государственная Дума предлагает ввести в Бюджетный Кодекс термин “банкротство территорий”, предполагающий такие действия, как санация, внешний контроль, внешнее управление, перевод исполнения бюджета в федеральное казначейство, утверждение бюджета вышестоящим органом

В I квартале 2006 г. на рынке субфедеральных и муниципальных облигаций наблюдалось сезонное сокращение объемов операций. Региональные эмитенты подготавливали, утверждали и регистрировали условия эмиссии и обращения своих облигаций, размещаемых в 2006 г., проводили конкурсы по определению организаторов займов. В феврале—марте в Минфине России были зарегистрированы условия эмиссии и обращения облигаций Санкт-Петербурга, Республики Саха (Якутия) и Томской области.

Эффективная доходность региональных облигаций на вторичных торгах на ФБ ММВБ и СПВБ, рассчитанная информационным агентством “Сбондс.ру” по группе ведущих эмитентов, в течение I квартала колебалась в узком диапазоне. Среднее значение данного показателя составило 6,6% годовых против 6,7% годовых в предыдущем квартале[13].

За 2005 г. внутренний рынок облигаций вырос на 40% (табл. 1). На 30 сентября 2005 г. общий объем внутреннего рынка превысил отметку в 1 трлн руб. и составил 1,35 трлн руб. В отличие от прошлых лет, когда сегменты государственного и муниципального долга увеличивались в объеме быстрее, в текущем году лидером стал рынок корпоративных облигаций - он вырос на 50%. Увеличение объема рынка ГКО/ОФЗ составило 25%. После некоторого перерыва Банк России вновь начал эмиссию собственных облигаций (ОБР). С учетом ОБР сегмент государственных облигаций увеличился на 40%. Демонстрировавший в прошлом высокие темпы роста рынок муниципальных облигаций за 10 мес. 2005 г. показывает более скромные результаты - прирост в объеме 21%.

В настоящий момент доходность облигаций Москвы и регионов достигла своих исторических минимумов: 6,7-7,0 % - по выпускам с погашением в 2008 г., 7,6-7,75% - с погашением в 2010-2014 гг. Большинство субфедеральных облигаций имеют доходность 7,5-8,5% с погашением в 2007-2008 гг. Таким образом, перед инвесторами возникает необходимость хеджирования риска изменения процентных ставок.

3. Проблемы и перспективы развития рынка государственных ценных бумаг в РФ

3.1 Актуальные проблемы рынка государственных ценных бумаг в РФ

Наряду с позитивными моментами развития рынка государственных бумаг следует отметить наличие ряда проблем, которые могут привести к негативным последствиям на рынке внутренних заимствований. В настоящее время сохраняется высокая концентрация отдельных инвесторов в выпусках обращающихся ценных бумаг, придерживающихся консервативной инвестиционной политики. В результате, несмотря на значительный рост объема торгуемого рынка, в последние годы ликвидность остается на достаточно низком уровне. Ситуация усугубляется приходом на рынок государственных ценных бумаг пенсионных средств, что приводит к росту доли пассивных инвесторов на рынке ГКО/ОФЗ. В связи с этим возникает необходимость принятия скорейших мер, направленных на развитие рынка государственных бумаг в целом и удовлетворение интересов различных групп инвесторов.

Согласно принятому законодательству одним из направлений инвестирования пенсионных накоплений сегодня являются государственные ценные бумаги. Для некоторых структур (Пенсионного фонда России, государственной управляющей компании) государственные ценные бумаги -основной инструмент инвестирования.

Пенсионный фонд России и управляющая компания являются новой категорией инвесторов на рынке государственных внутренних заимствований, которые имеют иные от существующих участников рынка ГКО/ОФЗ инвестиционные цели. Указанные структуры выступают пассивными инвесторами, обладающими «длинными» деньгами, в отличие от кредитных организаций.

Основная задача инвестирования пенсионных накоплений - долгосрочное вложение на длительные сроки с целью прироста капитала в течение длительного периода. В связи с этим стратегию инвестирования можно сформулировать следующим образом: «вложил — держи до погашения».

Таким образом, рынок ГКО/ОФЗ не в полной мере соответствует инвестиционным целям указанных пассивных инвесторов.

Кроме того, при инвестировании пенсионных накоплений на рынке ГКО/ОФЗ возникает проблема и для самого рынка. Вложение этих средств только в ОФЗ вызовет значительный рост доли пассивных инвесторов и постепенное снижение ликвидности рынка за счет вытеснения с него активных участников - коммерческих банков, финансовых компаний.

В связи с этим сегодня происходит переосмысление задач и целей размещения государственных ценных бумаг.

Похожие работы

... фондам, спрос на государственные ценные бумаги еще более возрастет. Государственная процентная политика олицетворяет еще один фактор ценообразования на рынке государственных ценных бумаг: ею объясняется динамика цен на государственные долгосрочные облигации, доходность по которым является отражением представлений Центрального банка России о средней доходности активов финансового рынка в свете ...

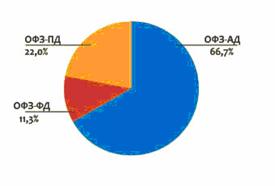

... вида в октябре 2005 г., более чем на 8% (Рисунок 2). Рисунок 2 – Структура рынка ГКО-ОФЗ по номиналу (по состоянию на 3 октября 2006 г.) Источник: Другов А., Могильницкая М. Рынок государственных ценных бумаг в 2006 г.: тенденции и перспективы. Биржевое обозрение № 12 (38) 2006. Биржевое обозрение // www.iip.ru/ Характерной особенностью рынка ГЦБ в течение 3 кварталов 2006 г. являлось также ...

... . Tennessee Valley Authority, TVA — федеральное агентство, находящееся в полной собственности государства, целью которого является разработка ресурсов региона долины Теннесси. 1.2 Рынок государственных ценных бумаг США Ценные бумаги, которые являются долговыми обязательствами правительства США, юридически оформленными федеральными властями с обязательством выплатить их в установленные сроки ...

... ценные бумаги, эмитентами которых являются управляющая компания, специализированный депозитарий, оценщик или аудитор такого фонда, а также и аффилированные лица, за исключением ценных бумаг, включенных в котировальные листы организатора торговли. 2. Виды государственных ценных бумаг К обращению на фондовом рынке России допущены следующие виды ценных бумаг: государственные облигации, облигации ...

0 комментариев