Навигация

Произведем группировку 29 коммерческих банков РФ по величине чистых активов

2. Произведем группировку 29 коммерческих банков РФ по величине чистых активов.

Найдем величину интервала для преобразования групп с равными интервалами по формуле:

![]()

| Интервал | Кол-во банков |

| 1,42-5,67 | 15 |

| 5,67-9,92 | 7 |

| 9,92-14,17 | 2 |

| 14,17-18,42 | 1 |

| 18,42-22,67 | 4 |

| Сумма | 29 |

Таблица 1.4

Группировка коммерческих банков по величине чистых активов, млн. руб.

| № | Группы банков по Величине чистых активов, млн. руб. | Наименование банка | Возраст, лет | Капитал | Чистые активы | Уставный фонд | Прибыль/ убыток |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 | 1,42-5,67 | ||||||

| АКИБ Пионер банк (ЗАО) | 5 | 1,92 | 3,42 | 0,52 | 0,03 | ||

| БМБ | 7 | 1,46 | 2,20 | 0,88 | 0,04 | ||

| Донкомбанк | 9 | 1,08 | 5,27 | 0,63 | 0,04 | ||

| Башкирский железнодор. | 5 | 1,10 | 2,72 | 0,84 | 0,04 | ||

| Инстройбанк | 5 | 0,94 | 1,59 | 0,77 | 0,02 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Диам-банк | 7 | 0,78 | 1,42 | 0,72 | 0,06 | ||

| Новый Московский | 5 | 1,42 | 1,68 | 1,03 | 0,01 | ||

| Мечел-банк | 9 | 1,41 | 4,60 | 0,92 | 0,07 | ||

| Оптбанк | 5 | 1,36 | 4,61 | 1,22 | 0,07 | ||

| Межрегиональн. Почтовый | 5 | 1,21 | 3,32 | 1,20 | 0,00 | ||

| Курганпромбанк | 9 | 1,49 | 2,33 | 1,15 | 0,02 | ||

| Мико-банк | 5 | 1,35 | 3,08 | 1,14 | 0,05 | ||

| Мосфильмбанк | 5 | 1,46 | 1,68 | 1,43 | 0,01 | ||

| Корвет | 6 | 1,51 | 2,81 | 1,40 | 0,01 | ||

| Капиталъ-экспресс | 5 | 1,64 | 4,26 | 1,26 | 0,01 | ||

| ИТОГО | 15 | - | 20,13 | 44,99 | 15,11 | 0,48 | |

| 2 | 5,67-9,92 | ||||||

| МКБ им. Сергея Живаго | 7 | 1,08 | 6,12 | 0,65 | 0,01 | ||

| Зернобанк | 6 | 1,13 | 6,30 | 0,61 | 0,10 | ||

| Европейский | 8 | 1,57 | 7,74 | 0,87 | 0,01 | ||

| ВУЗ-банк | 7 | 1,78 | 7,12 | 1,05 | 0,04 | ||

| Алмаззолото | 5 | 1,72 | 7,38 | 1,26 | 0,02 | ||

| Дзержинский | 9 | 1,50 | 9,82 | 1,26 | 0,02 | ||

| Вербанк | 6 | 2,90 | 7,33 | 0,61 | 0,04 | ||

| ИТОГО | 7 | - | 11,68 | 51,81 | 6,31 | 0,24 | |

| 3 | 9,92-14,17 | ||||||

| Автогазбанк | 9 | 2,74 | 12,61 | 0,69 | 0,25 | ||

| Екатеринбург | 5 | 0,87 | 10,26 | 0,69 | 0,00 | ||

| ИТОГО | 2 | - | 3,61 | 22,87 | 1,38 | 0,25 | |

| 4 | 14,17-18,42 | ||||||

| Москва. Центр | 6 | 1,61 | 15,14 | 1,06 | 0,34 | ||

| ИТОГО | 1 | - | 1,61 | 15,14 | 1,06 | 0,34 | |

| 5 | 18,42-22,67 | ||||||

| Национальный торговый | 5 | 0,94 | 22,67 | 0,56 | 0,03 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Воквнешторгбанк | 9 | 3,65 | 20,21 | 0,87 | 0,09 | ||

| Курскпромбанк | 9 | 3,89 | 22,37 | 0,77 | 0,16 | ||

| Метрополь | 8 | 2,63 | 21,84 | 1,39 | 0,07 | ||

| ИТОГО | 4 | - | 11,11 | 87,09 | 3,59 | 0,35 | |

| ВСЕГО | 29 | - | 48,14 | 221,9 | 27,45 | 1,66 |

Таблица 1.5

Сводная группировка коммерческих банков по величине чистых активов, млн. руб.

| № | Группы банков по величине чистых активов, млн. руб. | Кол-во банков | Капитал | Чистые активы | Уставный фонд | Прибыль/ убыток | ||||

| млн. руб. | % к итогу | млн. руб. | % к итогу | млн. руб. | % к итогу | млн. руб. | % к итогу | |||

| 1 | 1,42-5,67 | 15 | 20,13 | 41,82 | 44,99 | 20,27 | 15,11 | 55,05 | 0,48 | 28,92 |

| 2 | 5,67-9,92 | 7 | 11,68 | 24,26 | 51,81 | 23,35 | 6,31 | 22,99 | 0,24 | 14,46 |

| 3 | 9,92-14,17 | 2 | 3,61 | 7,49 | 22,87 | 10,31 | 1,38 | 5,03 | 0,25 | 15,06 |

| 4 | 14,17-18,42 | 1 | 1,61 | 3,34 | 15,14 | 6,82 | 1,06 | 3,86 | 0,34 | 20,48 |

| 5 | 18,42-22,67 | 4 | 11,11 | 23,08 | 87,09 | 39,25 | 3,59 | 13,07 | 0,35 | 21,08 |

| ИТОГО | 29 | 48,14 | 100 | 221,9 | 100 | 27,45 | 100 | 1,66 | 100 | |

Вывод: из проанализированных 29 банков в основном преобладают малые банки (15 банков) с величиной чистых активов не более 44,99 млн. рублей, на долю которых приходится 20,27% всего капитала и 55,05% уставного фонда.

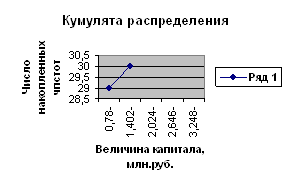

Гистограмма распределения банков по величине уставного капитала

Рисунок 2.

Задача №2

Произведите комбинационную группировку коммерческих банков по двум признакам: возрасту и величине капитала.

Проанализируйте полученную группировку.

Решение:

1. Найдем величину интервала для группировки банков по возрасту:

![]()

| Номер группы | Интервал |

| 1 | 5,0-5,8 |

| 2 | 5,8-6,6 |

| 3 | 6,6-7,4 |

| 4 | 7,4-8,2 |

| 5 | 8,2-9,0 |

2. Найдем величину интервала для группировки банков по величине капитала:

![]()

| Номер группы | Интервал |

| 1 | 0,78-1,402 |

| 2 | 1,402-2,024 |

| 3 | 2,024-2,646 |

| 4 | 2,646-3,268 |

| 5 | 3,268-3,89 |

Таблица 2.1.

Группировка коммерческих банков по возрасту величине капитала

| № | Группы банков по возрасту, лет | В том числе подгруппы по величине капитала, млн. руб. | Число банков | Капитал, млн. руб. | Чистые активы, млн. руб. | Уставный фонд, млн. руб. | Прибыль/ убыток, млн. руб. |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 | 5,0-5,8 | 0,78-1,402 | 7 | 7,77 | 48,25 | 6,42 | 0,21 |

| 1,402-2,024 | 5 | 8,16 | 18,42 | 5,5 | 0,08 | ||

| 2,024-2,646 | - | - | - | - | - | ||

| 2,646-3,268 | - | - | - | - | - | ||

| 3,268-3,89 | - | - | - | - | - | ||

| ИТОГО ПО | ГРУППЕ | 12 | 15,93 | 66,67 | 11,92 | 0,29 | |

| 2 | 5,8-6,6 | 0,78-1,402 | 1 | 1,13 | 6,3 | 0,61 | 0,10 |

| 1,402-2,024 | 2 | 3,12 | 17,95 | 2,46 | 0,35 | ||

| 2,024-2,646 | - | - | - | - | - | ||

| 2,646-3,268 | 1 | 2,9 | 7,33 | 0,63 | 0,04 | ||

| 3,268-3,89 | - | - | - | - | - | ||

| ИТОГО ПО | ГРУППЕ | 4 | 7,15 | 31,58 | 3,7 | 0,49 | |

| 3 | 6,6-7,4 | 0,78-1,402 | 2 | 1,86 | 7,54 | 1,37 | 0,07 |

| 1,402-2,024 | 2 | 3,24 | 9,32 | 1,93 | 0,08 | ||

| 2,024-2,646 | - | - | - | - | - | ||

| 2,646-3,268 | - | - | - | - | - | ||

| 3,268-3,89 | - | - | - | - | - | ||

| ИТОГО ПО | ГРУППЕ | 4 | 5,1 | 16,86 | 3,3 | 0,15 | |

| 4 | 7,4-8,2 | 0,78-1,402 | - | - | - | - | - |

| 1,402-2,024 | 1 | 1,57 | 7,74 | 0,87 | 0,01 | ||

| 2,024-2,646 | 1 | 2,63 | 21,84 | 1,39 | 0,07 | ||

| 2,646-3,268 | - | - | - | - | - | ||

| 3,268-3,89 | - | - | - | - | - | ||

| ИТОГО ПО | ГРУППЕ | 2 | 4,2 | 29,58 | 2,26 | 0,08 | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 5 | 8,2-9,0 | 0,78-1,402 | 1 | 1,08 | 5,27 | 0,63 | 0,04 |

| 1,402-2,024 | 3 | 4,4 | 16,75 | 3,33 | 0,11 | ||

| 2,024-2,646 | - | - | - | - | - | ||

| 2,646-3,268 | 1 | 2,74 | 12,61 | 0,69 | 0,25 | ||

| 3,268-3,89 | 2 | 7,54 | 42,58 | 1,65 | 0,25 | ||

| ИТОГО ПО | ГРУППЕ | 7 | 15,76 | 77,21 | 6,3 | 0,65 | |

| ВСЕГО | 29 | 48,14 | 221,9 | 27,45 | 1,66 |

Вывод: проанализировав данную группировку можно сделать вывод о том, что преобладают банки в возрасте от 5,0 до 5,8 лет (12 банков), с величиной капитала от 0,78 до 1,402 млн. руб.

Задача №3

Постройте ряды распределения по 29 коммерческим банкам РФ:

а) по величине капитала;

б) по возрасту.

По полученным рядам распределения определите среднее, модальное и медианное значение каждого показателя.

Для графического изображения изучаемых вариационных рядов постройте гистограмму распределения (для интервального ряда) и полигон распределения (для дискретного ряда), а также кумулятивные кривые для изображения ряда накопленных частот.

Решение:

1. Построим ряд распределения банков по величине капитала:

Величина интервала:

![]()

Таблица 3.1

| № | Группы банков по величине капитала, млн. руб. | Число банков, Fi | Середина интервала, Xi | Xi*Fi | Сумма накопленных частот, S | Xi-X | (Xi-X)*Fi | (Xi-X)2 | (Xi-X)2*Fi |

| 1 | 0,78-1,402 | 12 | 1,091 | 13,092 | 12 | 0,987 | 11,844 | 0,974 | 11,688 |

| 2 | 1,402-2,024 | 4 | 1,713 | 6,852 | 16 | 0,365 | 1,46 | 0,133 | 0,532 |

| 3 | 2,024-2,646 | 4 | 2,335 | 9,34 | 20 | 0,257 | 1,028 | 0,066 | 0,264 |

| 4 | 2,646-3,268 | 2 | 2,957 | 5,914 | 22 | 0,879 | 1,758 | 0,773 | 1,546 |

| 5 | 3,268-3,89 | 7 | 3,579 | 25,053 | 29 | 1,501 | 10,507 | 2,253 | 15,771 |

| ВСЕГО | 29 | - | 60,251 | - | - | 26,597 | - | 29,801 |

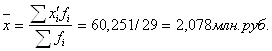

Среднее значение показателя рассчитывается как средняя арифметическая интервального ряда по формуле:

где ![]() середины интервалов;

середины интервалов; ![]() частота

частота ![]() го интервала.

го интервала.

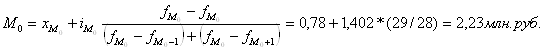

Мода – значение признака, наиболее часто встречающееся в исследуемой совокупности, т.е. это одна из вариант признака, которая в ряду распределения имеет наибольшую частоту.

Модальным интервалом является 1-ый интервал с частотой Fmo=29

где ![]() нижняя граница модального интервала;

нижняя граница модального интервала;

![]() величина модального интервала,

величина модального интервала,

![]() частота модального интервала;

частота модального интервала;

![]() частота интервала, предшествующая модальному;

частота интервала, предшествующая модальному;

![]() частота интервала, следующего за модальным.

частота интервала, следующего за модальным.

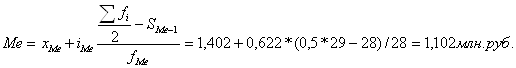

Медиана – это варианта, которая находится в середине вариационного ряда.

Находим номер медианы: N=15,5

Медианный интервал находится в пределах 0,78-1,402 млн.руб.

Для нахождения медианы в интервальном вариационном ряду применяется формула:

где ![]() нижняя граница медианного интервала,

нижняя граница медианного интервала,

![]() величина медианного интервала,

величина медианного интервала,

![]() сумма частот,

сумма частот,

![]() сумма накопленных частот, предшествующих медианному интервалу,

сумма накопленных частот, предшествующих медианному интервалу,

![]() частота медианного интервала.

частота медианного интервала.

Рисунок 3.

Похожие работы

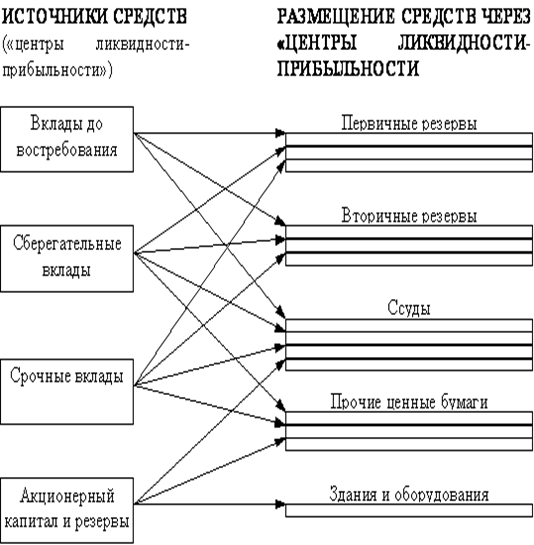

... своих обязательств перед клиентами. Следовательно, существо банковского управления ликвидностью состоит в гибком сочетании противоположных требований ликвидности и прибыльности. Целевая функция управления ликвидностью коммерческим банком заключается в максимизации прибыли при обязательном соблюдении устанавливаемых и определяемых самим банком экономических нормативов. В-третьих, банк должен ...

... принимаются к сведению методики Базельского соглашения, однако они носят рекомендательный характер и предполагают использование более сложных инструментов, чем сложившаяся практика коэффициентного метода управления ликвидностью. 1.2 Управления активами и пассивами коммерческого банка, основные его задачи Сегодня банки рассматривают свои портфели активов и пассивов как единое целое, которые ...

... организации аналитической работы в КБ «Тагилбанк». Рассмотрены вопросы проведения анализа банка. Изучены различные методики анализа деятельности банков. Выбраны направления аналитической работы в банке. Разработан проект организации службы анализа и отчетности. Сформирована модель проведения анализа работы банка, основанная на комплексе финансовых коэффициентов. На основе методики сделана ...

... по прошлым займам и депозитам и должны быть разработаны хорошо обоснованные оценки будущих тенденций. Глава III. Методы совершенствования управления рисками коммерческих банков 3.1 Основные методы управления рисками и ликвидностью в коммерческих банках Управление рисками не представляет собой набора формальных действий, которые осуществляются в некоем вакууме. Работая вместе с линейным ...

0 комментариев