Навигация

Документальное оформление учета и движения основных средств. Амортизация и выбытие, налогообложение основных средств

1.2 Документальное оформление учета и движения основных средств. Амортизация и выбытие, налогообложение основных средств

Основные средства — это часть имущества, используемая в качестве средств труда при производстве продукции, выполнении работ или оказании услуг либо для управления организацией в течение периода, превышающего 12 месяцев или обычный операционный цикл, если он превышает 12 месяцев. В соответствии с ПБУ 6/01, которое введено в действие начиная с бухгалтерской отчетности 2001 г., при принятии к бухгалтерскому учету активов в качестве основных средств необходимо единовременное выполнение условий:

а) использование их в производстве продукции, при выполнении работ или оказании услуг либо для управленческих нужд организации;

б) использование в течение длительного времени, т.е. срока полезного использования продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

в) организацией не предполагается последующая перепродажа этих активов;

г) способность приносить организации экономические выгоды в будущем.

Основные нормативные документы при учете основных средств:

1. «О бухгалтерском учете». Федеральный закон от 21.11.96г. № 129-ФЗ.

2. Гражданский кодекс Российской Федерации. Части I и II.

3. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации. Утверждено приказом Минфина РФ от 29.07.98 г. № 34н (в ред. приказа Минфина РФ от 24.03.2000 г. № 31н).

4. План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкция по его применению. Утверждены приказом Минфина РФ от 31.10.2000 г. № 94н.

5. Положение по бухгалтерскому учету «Учет основных средств» - ПБУ 6/01. Утверждено приказом Минфина РФ от 30.03.01 г. №26н (с учетом изменений и дополнений, внесенных приказом Минфина РФ от 18.05.2002 г. № 45н).

6. Методические указания по бухгалтерскому учету основных средств. Утверждены приказом Минфина РФ от 13.10.03 г. № 91н.

7. «Об утверждении унифицированных форм первичной учетной документации по учету основных средств». Постановление Государственного комитета по статистике РФ от 21.01.03 г. № 7.

8. Методические указания по инвентаризации имущества и финансовых обязательств. Утверждены приказом Минфина РФ от 13.06.95 г. №49.

9. Налоговый кодекс Российской Федерации. Часть 2. Федеральный закон от 05.08.2000 г. № 117-ФЗ.

10. Единые нормы амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР. Утверждены постановлением Совета Министров СССР от 22.04.90 г. № 1072. 12. «Об учете затрат на реконструкцию основных средств, остаточная стоимость которых равна нулю». Письмо Минфина РФ от 04.08.03 г. № 04-02-05/3/65.

11. «Об отражении в бухгалтерском учете операций по договору лизинга». Приказ Минфина РФ от 17.02.97 г. № 15. [9, с. 139]

Сроком полезного использования является период, в течение которого использование объекта основных средств приносит доход организации. Для отдельных групп основных средств срок полезного использования определяется исходя из количества продукции (объем работ в натуральном выражении), ожидаемого к получению в результате использования этого объекта. Основными задачами бухгалтерского учета основных средств являются правильное документальное оформление и своевременное отражение в учетных регистрах поступления основных средств, их внутреннего перемещения и выбытия; правильное исчисление и отражение в учете суммы амортизации основных средств; точное определение результатов при ликвидации основных средств; контроль за затратами на ремонт основных средств, за их сохранностью и эффективностью использования [9, с. 140].

Для организации учета основных средств, отвечающего поставленным задачам, важное значение имеют следующие предпосылки: классификация основных средств; установление принципов оценки основных средств; установление единицы учета предметов основных средств; выбор форм первичных документов и учетных регистров. В организациях применяется единая типовая классификация основных средств. Классификация основных средств по видам составляет основу их аналитического учета. По степени использования основные средства подразделяются на находящиеся: в эксплуатации; в запасе (резерве); в ремонте; в стадии достройки, дооборудования, реконструкции, модернизации и частичной ликвидации; на консервации. В зависимости от имеющихся прав на объекты основные средства подразделяются: на принадлежащие организации на праве собственности (в том числе сданные в аренду); находящиеся у организации в оперативном управлении или хозяйственном ведении; полученные организацией в аренду; полученные организацией в безвозмездное пользование; полученные организацией в доверительное управление.

Единицей учета основных средств является отдельный инвентарный объект, под которым понимают законченное устройство, предмет или комплекс предметов со всеми приспособлениями и принадлежностями, выполняющими вместе одну функцию. Каждому инвентарному объекту присваивают определенный инвентарный номер, который сохраняется заданным объектом на все время его нахождения в эксплуатации, запасе или на консервации. Арендуемые основные средства могут учитываться у арендатора под инвентарными номерами, присвоенными им арендодателем.

Полная первоначальная стоимость (балансовая) основных фондов определяется фактической суммой, уплаченной за каждый данный объект при его строительстве или приобретении, включает также расходы на транспортировку и монтаж. В нее входят затраты, связанные с расширением и модернизацией средств труда в процессе их эксплуатации. Если основные средства приобретены с рассрочкой платежа, в кредит, то в первоначальную стоимость включаются и суммы процентов, уплачиваемые поставщикам. По полной первоначальной стоимости основные средства зачисляются на баланс предприятия. Ее величина остается неизменной в течение всего срока функционирования объекта до момента очередной переоценки, после которой они учитываются на балансе по современной восстановительной стоимости. Этот вид оценки применяется при определении величины налога на имущество и начислении амортизационных отчислений [10, с. 365].

Затраты на создание и приобретение средств труда производятся в разное время, при разных условиях производительности труда, что приводит к различию первоначальной стоимости объектов, одинаковых по своим потребительским свойствам. Основные средства, учтенные по полной первоначальной стоимости, выражаются в ценах приобретения, т.е. в текущих ценах, которые изменяются во времени, особенно при высокой инфляции. Это существенно затрудняет изучение динамики основных фондов и их воспроизводства, делает несопоставимыми показатели, полученные в результате соотношения стоимости основных средств с объемом продукции или полученной прибылью.

Таким образом, неоднородность первоначальной стоимости с точки зрения несопоставимости цен приводит к тому, что данный вид оценки непригоден для сопоставления объемов основных средств.

Полная восстановительная стоимость определяется затратами, которые необходимы для воспроизводства основных фондов в новом виде при выполнении переоценки. В этом случае устраняется несопоставимость цен, что позволяет создавать единообразные экономические условия на всех предприятиях при определении сумм амортизации, уточнении норм амортизационных отчислений, изучении объемов основных средств и их динамики. Восстановительная стоимость совпадает с первоначальной в момент ввода основных средств в действие. В дальнейшем различие величин первоначальной и восстановительной стоимостей зависит от изменения цен на отдельные элементы основных средств. Обычно, чем больше разрыв между вводом в действие и определением восстановительной стоимости основных средств, тем больше разница между величинами их оценок. При этом величина восстановительной стоимости может быть как больше, так и меньше первоначальной в случае снижения в современных условиях стоимости воспроизводства рассматриваемого вида основных средств.

Первоначальная стоимость за вычетом износа (остаточная) соответствует полной первоначальной стоимости за вычетом суммы износа, образовавшейся к данному моменту, т.е. части стоимости, которая была перенесена на продукцию в ходе функционирования основных средств. Сумму износа, необходимую для определения остаточной стоимости, показывают в пассиве бухгалтерского баланса; остаточную стоимость основных средств приводят в годовом отчете. Восстановительная стоимость за вычетом износа соответствует сумме, на которую может быть оценен каждый объект в современных условиях воспроизводства с учетом его фактической изношенности на момент переоценки основных средств. Поэтому износ является важным фактором, измеряющим состояние основных средств, сведения о котором необходимы для правильного расчета нормативов амортизационных отчислений [32, с. 423].

Первоначальная стоимость за вычетом износа отражает стоимость основных средств в первоначальной оценке после определенного периода функционирования с учетом физического и морального износа. Восстановительная стоимость за вычетом износа отражает реальную стоимость основных средств после определенного периода их функционирования с учетом физического и морального износа. Другими словами, она отражает стоимость воспроизводства в современная условиях оставшейся после определенного периода функционирования части основных средств. Если первоначальная стоимость наличных основных средств относится к разным годам их ввода в действие и часто несопоставима, то восстановительная стоимость, определяемая на основе проведенной переоценки основных средств, относится к одному и тому же году переоценки, а потому является единой и сопоставимой для фондов производства разных лет. Она более точно характеризует состояние основных фондов и их реальную стоимость, т.е. заключенный в них потенциал. Для расширенного воспроизводства, правильного исчисления затрат на производство продукции и определения результатов хозяйственной деятельности предприятий необходима единообразная оценка основных средств. С течением времени изменяются условия их воспроизводства, происходят значительные сдвиги в экономической ситуации. В результате образуются расхождения между первоначальной и восстановительной стоимостью. Чтобы устранить различия в стоимостной оценке, необходимо проводить переоценку основных средств. Оценку и сопоставление объемов целесообразно осуществлять на основе их восстановительной стоимости, полученной в результате переоценки.

Простое воспроизводство основных средств предполагает их воспроизводство в прежнем объеме, неизменном масштабе как в целом, так и по частям, а также их поддержание в работоспособном состоянии в течение всего срока службы. Основной характеристикой расширенного воспроизводства, принятой в статистике, является накопление, прирост за тот или иной период, как правило, за год. Некоторые специалисты считают целесообразным принимать во внимание не только прирост физического объема основных средств, но и улучшение их качества. В соответствии с этим можно признать расширенным и воспроизводство фондов в объеме, равном выбывшим вследствие ветхости и износа, в том случае, если вновь введенные фонды более производительны, технологичны, менее энергоемки и обладают качествами, лучшими по сравнению с выбывшими фондами.

Движение основных средств связано с осуществлением хозяйственных операций по поступлению, внутреннему перемещению и выбытию основных средств. Указанные операции оформляют типовыми формами первичной учетной документации.

Операциями по поступлению основных средств являются ввод их в действие в результате осуществления капитальных вложений, безвозмездное поступление основных средств, аренда, лизинг, оприходование неучтенных ранее основных средств, выявленных при инвентаризации, внутреннее перемещение.

Поступающие основные средства принимает комиссия, назначаемая руководителем организации. Для оформления приемки комиссия составляет в одном экземпляре акт о приеме-передаче основных средств (форма № ОС-1 - акт о приеме-передаче объекта основных средств (кроме зданий, сооружений); форма № ОС-1а - акт о приеме-передаче здания (сооружения); форма № ОС-1 б - акт о приеме-передаче групп объектов основных средств (кроме зданий и сооружений)).

Общий акт на несколько объектов можно составлять лишь в том случае, если объекты однотипны, имеют одинаковую стоимость и приняты одновременно под ответственность одного и того же лица.

В актах указывают наименование объекта, год постройки или выпуска заводом, краткую характеристику объекта, первоначальную стоимость, присвоенный объекту инвентарный номер, место использования объекта и другие сведения, необходимые для аналитического учета основных средств.

Если объект основных средств принадлежит нескольким фирмам, то в справочном отделе акта указывают участников долевой собственности и их доли. В случае выражения стоимости купленного объекта в иностранной валюте указывают вид валюты и ее сумму по курсу Банка России на дату принятия объекта к учету.

После оформления акт о приеме-передаче основных средств передают в бухгалтерию организации. К акту прилагают техническую документацию, относящуюся к данному объекту (паспорт, чертежи и т.п.).

На основании этих документов бухгалтерия производит соответствующие записи в инвентарные карточки основных средств, после чего техническую документацию передают в технический или другой отдел предприятия.

Акт утверждает руководитель организации. При передаче основных средств другой организации акт составляют в двух экземплярах (для организации сдающей и организации, принимающей основные средства).

Поступившее на склад оборудование для установки оформляют актом о приеме (поступлении) оборудования. В акте указывают наименование оборудования, тип, марку, количество единиц, стоимость, обнаруженные дефекты. Акт составляется в двух экземплярах и подписывается всеми членами приемной комиссии. В случае невозможности произвести качественную приемку оборудования при его поступлении на склад акт о приемке оборудования является предварительным, составленным по наружному осмотру.

Передачу оборудования монтажным организациям оформляют актом о приеме-передаче оборудования в монтаж с указанием в нем монтажной организации, наименования и стоимости переданного оборудования, его комплектности и выявленных при наружном осмотре оборудования дефектах. Акт подписывают представители заказчика и монтажной организации и материально ответственное лицо, принявшее переданное оборудование на хранение.

На дефекты, выявленные в процессе монтажа, наладки или испытания оборудования, а также по результатам контроля составляется акт о выявленных дефектах оборудования. В нем указывают по каждому наименованию оборудования выявленные дефекты и мероприятия или работы для устранения выявленных дефектов. Акт подписывают представители заказчика, подрядчика и организации-исполнителя.

Приемку законченных работ по ремонту, реконструкции и модернизации объекта оформляют актом о приеме-сдаче отремонтированных, реконструированных и модернизированных объектов основных средств. В акте указывают изменение в технической характеристике и первоначальной стоимости объекта, вызванное реконструкцией и модернизацией (стоимость выполненных работ - по договору и фактическую). Акт подписывают работник цеха (отдела) или комиссия, уполномоченные на приемку основных средств, и представитель цеха (предприятия), производящего реконструкцию и модернизацию, после чего акт сдают в бухгалтерию организации, которая производит соответствующие записи в инвентарной карточке по учету основных средств. Если ремонт, реконструкцию и модернизацию осуществляет сторонняя организация, акт составляют в двух экземплярах (для каждой стороны).

Внутреннее перемещение основных средств из одного цеха (производства, отдела, участка) в другой, а также их передачу из запаса (со склада) в эксплуатацию оформляют накладной на внутреннее перемещение объектов основных средств. Накладную выписывает в трех экземплярах работник цеха (отдела) сдатчика. Первый экземпляр передают в бухгалтерию для записи в инвентарной карточке, второй остается у сдатчика для отметки о выбытии соответствующего объекта в инвентарном списке основных средств, третий передается получателю.

Операции по списанию основных средств оформляют актом о списании основных средств (форма № ОС-4 - акт о списании объекта основных средств (кроме автотранспортных средств); форма № ОС-4а - акт о списании автотранспортных средств; форма № ОС-46 - акт о списании групп объектов основных средств (кроме автотранспортных средств)). Акт составляет комиссия, назначаемая руководителем организации, в двух экземплярах (первый передается в бухгалтерию, второй остается у сотрудника, ответственного за сохранность объекта).

В актах на списание основных средств указывают техническое состояние и причину списания объекта, первоначальную стоимость, сумму амортизации, затраты на списание, стоимость материальных ценностей (запасных частей, металлолома и т.п.), полученных от ликвидации объекта (выручки от ликвидации), результат от списания.

Информационное обеспечение аудита учета основных средств в целях бухгалтерского и налогового учета.

На любом участке учета проверка начинается со знакомства с принципами бухгалтерского учета и его особенностями. Они должны быть полностью раскрыты в соответствующих разделах учетной политики. Поэтому в базе данных аудитора необходимо иметь некоторую нормативную учетную политику, наиболее полно охватывающую все участки и объекты учета, все возможные альтернативные варианты учета, а также ссылки на нормативную документацию.

Таблица 1 Налогообложение основных средств

| Реализация материалов, полученных при ликвидации основных средств. Письмо Министерства финансов РФ от 15.06.2007г. № 03-03-06/1/380 | Ликвидация основного средства – это не только расходы. Доходом в данном случае будут выступать запчасти, металлолом, материалы и другие, пригодные для дальнейшего использования ценности, которые остались после демонтажа основного средства. Такие МПЗ, полученные в результате ликвидации имущества, фирма может продать. В письме Минфин указал, как рассчитать налоговую базу в этом случае. |

| Налогообложение налогом на имущество предмета лизинга у лизингодателя). Письмо Министерства финансов РФ от 15.06.2007г. № 03-05-06-01/67 | Вопрос уплаты налога на имущество по основным средствам, переданным в аренду, волнует участников договора финансовой аренды. От чего зависит, начислять или нет лизингодателю имущественный налог, разъяснили специалисты финансового ведомства в своем письме. |

Учет безвозмездно поступивших основных средств согласно Письму Министерства финансов РФ от 08.06.2007г. № 03-03-09/100: Имущество считается полученным безвозмездно, если его приобретение не обязывает компанию вернуть активы обратно или оказать ответные услуги дарителю (п. 2 ст. 248 НК РФ). Договор дарения движимого имущества должен заключаться в письменной форме, когда:

- дарителем является юридическое лицо, и стоимость дара превышает 500 рублей;

- договор содержит обещание дарения в будущем.

В этих случаях договор дарения, заключенный устно, ничтожен. Договор дарения недвижимого имущества подлежит государственной регистрации (ст. 574 ГК РФ). Согласно пункту 8 статьи 250 НК РФ, безвозмездно полученное имущество признается внереализационным доходом, размер которого определяется исходя из рыночных цен, но не ниже остаточной стоимости по амортизированному имуществу и не ниже затрат на производство (приобретение) по иным объектам. Информация о ценах должна быть подтверждена налогоплательщиком – получателем имущества (работ, услуг) документально или путем проведения независимой оценки. Доход признается на дату подписания сторонами акта приема-передачи имущества. В случаях, предусмотренных статьей 251 НК РФ, безвозмездно полученные активы не признаются внереализационным доходом в целях налогообложения прибыли. А именно если объекты получены:

- от организации, если уставный (складочный) капитал получающей стороны более чем на 50% состоит из вклада (доли) передающей организации;

- от организации, если уставный (складочный) капитал передающей стороны более чем на 50% состоит из вклада (доли) получающей организации;

- от физического лица, если уставный (складочный) капитал получающей стороны более чем на 50% состоит из вклада (доли) этого физического лица.

При этом данное имущество не признается доходом для целей налогообложения только в том случае, если в течение одного года со дня его получения оно не передается третьим лицам. А вот если компания, выполняя определенные условия договора, закупает большую партию продукции и получает от поставщика бонусный товар, то такая операция представляет собой безвозмездное получение имущества. Следовательно, стоимость товара будет входить по внереализационный доход фирмы-покупателя.

Безвозмездное получение имущества и использование. Операции по безвозмездному получению имущества в собственность и во временное пользование отличаются друг от друга. По договору безвозмездного пользования одна сторона передает объекты другой стороне, которая обязуется вернуть имущество в том состоянии, в каком она его получила с учетом износа, или в состоянии, обусловленном договором (п. 1 ст. 689 ГК РФ). В Налоговом кодексе не указано, что безвозмездное пользование имуществом является внереализационным доходом фирмы. Однако Минфин считает, что правила пункта 8 статьи 250 НК РФ относятся и к указанным активам. Доход в виде безвозмездно используемого имущества должен определяться исходя из рыночных цен на аренду аналогичных объектов (письма Минфина России от 04.04.2007г. № 03-03-06/4/37, от 17.02.2006г. № 03-03-04/1/125, от 06.06.2006г. № 03-03-04/4/100). В своих разъяснениях финансовое ведомство ссылается на информационное письмо Президиума ВАС РФ от 22.12.2005г. № 98, где судьи указали, что при безвозмездном получении права пользования вещью возникает внереализационный доход.

С этой позицией можно не согласиться. Ведь пункт 2 статьи 248 НК РФ говорит, что имущество считается полученным безвозмездно, если его не нужно возвращать обратно. А в данном случае договор безвозмездного пользования предусматривает обязанность компании вернуть актив ссудодателю в оговоренный соглашением срок. Однако если компания не учтет при налогообложении прибыли доход от безвозмездного пользования имуществом, у нее могут возникнуть споры с налоговыми органами, решать которые придется, скорее всего, в суде. Фирма по договору безвозмездного пользования имуществом должна содержать его в исправном состоянии. При этом расходы на ремонт следует включить в состав прочих при условии, что они обоснованны и документально подтверждены. Налоговые органы в письме УМНС России по г. Москве от 31.03.2004г. № 26-12/22143 заявили, что затраты на содержание основных средств в рабочем состоянии можно учесть при налогообложении прибыли, если обязанность по осуществлению таких расходов оговорена в договоре. Кроме того, следует обратить внимание, что основные средства, полученные в безвозмездное пользование, не включены в состав амортизируемого имущества (п. 3 ст. 256 НК РФ).

Государственная регистрация основных средств согласно Письму Министерства финансов РФ от 25.06.2007г. № 03-03-06/1/391. Недвижимое имущество подлежит государственной регистрации. Такие объекты можно включать в состав соответствующей амортизационной группы только с момента документального подтверждения факта подачи документов на регистрацию.

Начисление амортизации: Право собственности на недвижимое имущество переходит к приобретателю в момент государственной регистрации таких объектов (ст. 233 ГК РФ). При этом на данные объекты следует начислять амортизацию только после их регистрации. Учитывая, что процесс государственной регистрации может занять продолжительное время, пункт 8 статьи 258 НК РФ содержит норму, согласно которой основные средства начинают амортизироваться с момента документально подтвержденного факта подачи документов на регистрацию указанных прав. В случае отсутствия документального подтверждения факта подачи документов на регистрацию прав на недвижимость предприятие не вправе начислять амортизацию.

Налог на имущество: Минфин России в письме от 11.04.2007г. № 03-05-06-01/30 указывает, что отсутствие у компании правоустанавливающих документов на объекты недвижимости не является основанием для освобождения от налога на имущество, поскольку оформление таких документов зависит от волеизъявления самого налогоплательщика. Срок подачи документов на государственную регистрацию после совершения сделки или создания объекта недвижимости гражданским законодательством не установлен, однако на основании статьи 4 Закона от 21.07.97г. № 122-ФЗ во всех случаях, когда предусмотрена регистрация прав на недвижимое имущество и сделок с ним, эта операция всегда является обязательной. Таким образом, если фирма начала использовать объект в основной деятельности, но не подала документы на государственную регистрацию прав собственности на него, то данный факт рассматривается как уклонение от уплаты налога на имущество.

Источниками получения информации для аудита являются:

- учредительные документы аудируемого лица;

- документы, регламентирующие Учетную политику;

- протоколы, приказы руководящих органов аудируемого лица и другие внутренние инструктивные документы;

- акт (накладная) приемки-передачи основных средств — ф. ОС-1;

- акт приемки-сдачи отремонтированных, реконструированных и модернизированных объектов — ф. ОС-3;

- акт на списание основных средств — ф. ОС-4;

- акт на списание автотранспортных средств — ф. ОС-4а;

- инвентарная карточка учета основных средств — ф. ОС-6;

- акт о приемке оборудования — ф. ОС-14;

- акт приемки-передачи оборудования в монтаж — ф. ОС-15;

- акт о выявленных дефектах оборудования — ф. ОС-16.

- журналы-ордера №№ 13, 10 и 10/1 — для ведения синтетического учета движения основных средств и их износа, а при использовании компьютерных информационных технологий — машинограммы дебетовых и кредитовых оборотов по сч. 01, 02;

- главная книга;

- баланс (ф. № 1);

- отчет о прибылях и убытках (ф. № 2);

- приложение к бухгалтерскому балансу (ф. № 5);

- результаты анализа ФХД аудируемого лица;

- устные высказывания сотрудников аудируемого лица и третьих лиц;

- сопоставление одних документов аудируемого лица с другими, а также сопоставление документов аудируемого лица с документами третьих лиц;

- результаты инвентаризации имущества аудируемого лица;

- результаты проверок внутренними и внешними контролирующими органами.

Похожие работы

... единообразие судебной практики, а также гарантированность прав и законных интересов субъектов гражданского права Республики Беларусь. В рамках настоящей главы основное внимание сосредоточено на проблемах реализации принципов гражданского права в нормотворческой и правоприменительной деятельности. Под реализацией принципов гражданского права автор понимает осуществление содержащихся в них ...

... o установить системы кондиционирования воздуха; установить вентиляционные фильтрующие системы.Заключение. Целью данной дипломной работы было совершенствование управлением системой продаж в страховании физических лиц. Этого можно добиться путем расширения штата квалифицированных сотрудников. Экономическая деятельность в условиях рыночных отношений, ужесточение конкурентной борьбы и ...

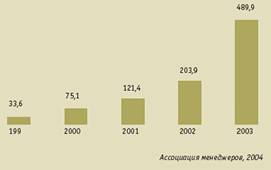

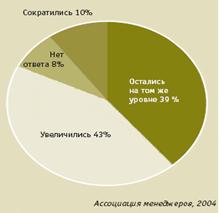

... в конкретной организации то, что он предложил (используя опять же комплексметодов). ГЛАВА 2. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ УПРАВЛЕНЧЕСКОГО КОНСУЛЬТИРОВАНИЯ В РОССИИ 2.1 Становление рынка консультирования в России Источник формирования организационного консультирования в России пошел из социологии организаций. В 1976 г. при Советской социологической ассоциации была создана — после ...

... путем применения: - Соответствующего платежного инструмента (чека, простого векселя, плат. поручения), свидетельствующего о распоряжении владельца на списание средств. - Специальный акцепт документов (платежные требования-поручения, требования, переводной вексель) - Также законодательством РФ предусмотрены случаи бесспорного списания средств - ...

0 комментариев