Навигация

Бухгалтерский баланс как источник аналитической информации

1.2.2 Бухгалтерский баланс как источник аналитической информации

Анализ финансового состояния предприятия начинается с изучения бухгалтерского баланса, его структуры, состава и динамики.

Бухгалтерский баланс — один из основных документов бухгалтерской (финансовой) отчетности предприятия. В нем отражается стоимостной состав имущества и источников его финансирования на первое число отчетного периода и первое число следующего за ним периода.

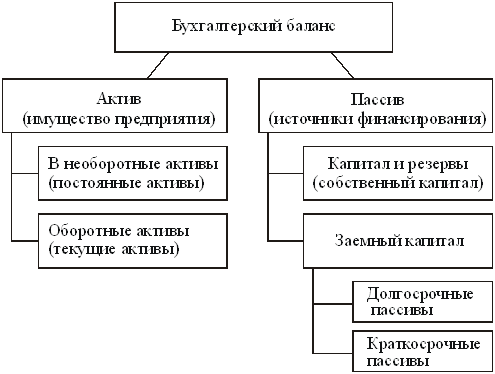

Бухгалтерский баланс предприятия состоит из двух частей. В первой части показываются активы, во второй — пассивы предприятия. Обе части всегда сбалансированы: итоговая сумма строк по активу равна итоговой сумме строк по пассиву. Соблюдение принципа равновесия является важным внешним признаком правильного бухгалтерского баланса.

Строение бухгалтерского баланса таково, что основные части баланса (актив и пассив) и их статьи сгруппированы определенным образом (рис.4). Это необходимо для выполнения аналитических исследований и оценки структуры актива и пассива.

Рис.1.1 Структура бухгалтерского баланса

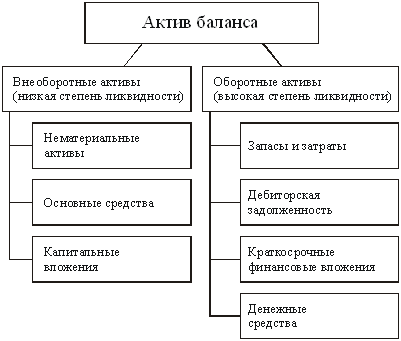

Актив балансаПод активами обычно понимают имущество (ресурсы предприятия), в которые инвестированы деньги. Статьи актива располагают в зависимости от степени ликвидности (подвижности) имущества, то есть от того, насколько быстро данный вид актива может приобрести денежную форму. Разделы актива баланса строятся в порядке возрастания ликвидности (рис. 1.1).

Данные актива баланса позволяют оценить соотношение внеоборотных и оборотных активов в составе имущества.

Внеоборотные активы являются неликвидными активами — это часть имущества, оборачивающаяся в течение длительного периода времени (более 1 года), при этом превращение стоимости этой группы активов в денежные средства происходит по частям. С финансовой точки зрения данные активы еще называют немобильными.

Рис.1.2 Структура активности баланса

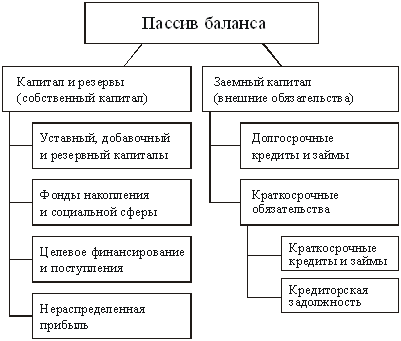

Пассив балансаПассив баланса (рис. 1.2) отражает источники финансирования средств предприятия, сгруппированные на определенную дату по их принадлежности и назначению. Пассив показывает:

- величину средств (капитала), вложенных в хозяйственную деятельность предприятия;

- степень участия в создании имущества организации.

Для аналитических исследований и оценки структуры все обязательства группируются по следующим признакам:

1. Юридической принадлежности:

- обязательства перед собственниками (собственный капитал);

- обязательства перед третьими лицами — кредиторами, банками и т.п. (заемный капитал).

2. Срочности возврата обязательств:

- средства длительного пользования;

- средства краткосрочного пользования.

Рис 1.3. Структура пассива баланса.

Данные пассива баланса позволяют оценить соотношение источников финансирования имущества, различающихся по единственному признаку: собственные или заемные, которые в свою очередь делятся на долгосрочные и краткосрочные. Здесь возникает вопрос: каково рациональное соотношение этих источников.

Многие экономисты считают, что чем больше собственных источников финансирования, тем устойчивее финансовое положение предприятия. Есть и противоположная точка зрения: предприятие должно иметь как можно меньше собственного капитала и как можно больше использовать в своей деятельности заемные источники. Тогда прибыль по отношению к собственному капиталу (то есть рентабельность собственного капитала) будет высокой, а это один из важных показателей инвестиционной привлекательности предприятия.

Вопрос о рациональном соотношении собственных и заемных источников финансирования для конкретного предприятия может быть решен только исходя из его условий работы, состава имущества и других обязательств. Главное, чем определяется принятие решений о структуре источников финансирования — соответствие структуры источников структуре имущества.

Данные баланса позволяют оценить соответствие структуры имущества и структуры источников финансирования предприятия. Балансовая стоимость внеоборотных активов предопределяет величину собственных источников финансирования и долгосрочных обязательств в пассиве баланса. Если их суммарная величина меньше стоимости внеоборотных активов, это говорит о финансовой неустойчивости и необходимости либо сокращения стоимости внеоборотных активов, либо увеличения соответствующих им источников финансирования.

Предприятие, находящееся в нормальном финансовом состоянии, имеет суммарную величину собственного капитала и долгосрочных обязательств, превышающую стоимость внеоборотных активов. Положительная разница –это собственные оборотные средства, которые предназначены для частичного финансирования оборотных активов. Остальная стоимость оборотных активов финансируется за счет краткосрочных займов и кредитов, а также кредиторской задолженности.

Данные баланса позволяют также оценить платежеспособность предприятия на каждую отчетную дату. Простое сопоставление стоимости оборотных активов с величиной краткосрочных долгов дает представление о «запасе прочности» предприятия по платежеспособности. Ликвидные оборотные активы, превращенные в деньги, являются средством для погашения краткосрочных долгов. Если оборотные активы и краткосрочные долги одинаковы по сумме, предприятие нельзя считать платежеспособным, так как погасив долг, оно вынуждено будет приостановить свою деятельность из-за отсутствия минимально необходимых для ее продолжения запасов. Поэтому отношение оборотных активов к краткосрочным обязательствам (коэффициент текущей ликвидности), обязательно должно быть больше единицы.

Данные баланса позволяют оценить действующие на предприятии условия расчетов с дебиторами и кредиторами и их финансовые последствия. Если балансовые остатки дебиторской задолженности превышают балансовые остатки кредиторской задолженности, это говорит о том, что дебиторы платят реже, чем предприятие должно платить кредиторам, то есть оборачиваемость дебиторской задолженности в днях превышает оборачиваемость кредиторской задолженности в днях.

Сам по себе факт превышения дебиторской задолженности над кредиторской способствует росту платежеспособности предприятия, но одновременно влияет на увеличение потребности в собственных оборотных средствах. В зависимости от уровня платежеспособности и обеспеченности собственными средствами, этот факт может быть благоприятным или неблагоприятным для финансового состояния предприятия.

Таким образом, бухгалтерский баланс является основным источником информации, с помощью которого широкий круг пользователей может оценить финансовое положение предприятия.

Похожие работы

... необходимость использовать в текущем учете заранее устанавливаемые цены, называемые учетными. Ими могут быть плановые или договорные цены, рассчитываемые самостоятельно. 2 Анализ обеспеченности материальными ресурсами на предприятии Урлютюбской ГСС 2.1 Характеристика предприятия Урлютюбская ГСС организована в 1992гогду. Свидетельство о регистрации в органах юстиции №1108-1945 Ф-Л, дата ...

0 комментариев