Навигация

Анализ имущественного состояния ЗАО "Сибирская птицефабрика"

2.2 Анализ имущественного состояния ЗАО "Сибирская птицефабрика"

Анализ финансового положения предприятия начинается, прежде всего, с построения сравнительного аналитического баланса, для чего используется годовая бухгалтерская отчётность за 2006 – 2008 года (приложения Г – Е). Для анализа имущественного потенциала предприятия строится и анализируется аналитический баланс за 2008 год в сравнении с 2006 годом. Они представлены в таблицах 4 и 5.

Таблица 4 - Сравнительный аналитический баланс ЗАО "Сибирская птицефабрика" за 2006 год.

| Наименование | Абсолютные величины, тыс.руб. | Относительные величины,% | Абсолютные изменение | ||||

| статей баланса | на начало года | на конец года | измене-ния | на начало года | на конец года | к вели чине на на чало года,% | к итогу баланса,% |

| Внеоборотные активы | 392691 | 306267 | -86424 | 85,79 | 89,54 | -22,01 | 74,71 |

| в т.ч.основные средства | 379169 | 182606 | -196563 | 82,84 | 53,39 | -51,84 | 169,9 |

| Оборотные активы | 65023 | 35762 | -29261 | 14,21 | 10,46 | -45,00 | 25,29 |

| в т.ч. запасы | 43259 | 14369 | -28890 | 9,45 | 4,20 | -66,78 | 24,97 |

| дебиторская задолженность | 17046 | 16751 | -295 | 3,72 | 4,90 | -1,73 | 0,26 |

| Денежные средства и КФВ | 1224 | 3088 | 1864 | 0,27 | 0,90 | 252,3 | -1,14 |

| АКТИВ | 457714 | 342029 | -115685 | 100 | 100 | -25,27 | 100 |

| Собственный капитал | 351391 | 235262 | -116129 | 76,77 | 68,78 | -33,05 | 100,4 |

| Заёмный капитал, всего | 106323 | 106767 | 444 | 23,23 | 31,22 | 0,42 | -0,38 |

| в т. ч. долгосрочные обязательства | 8430 | 7025 | -1405 | 1,84 | 2,05 | -16,67 | 1,21 |

| краткосрочные обязательства | 97893 | 99742 | 1849 | 21,39 | 29,16 | 1,89 | -1,60 |

| ПАССИВ | 457714 | 342029 | -115685 | 100 | 100 | -25,27 | 100 |

Как видно из таблицы 4 активы предприятия на конец 2006 года составили 342029 тысяч рублей, в т. ч. внеоборотные активы 306287 тыс. руб. или 89,6%, оборотные активы – 35762 тыс. руб. или 10,4%. За год активы предприятия уменьшились на 115685 тыс. руб. или на 25,3%. На 74,7% уменьшение активов предприятия произошло за счёт уменьшения суммы внеоборотных активов на 86404 тыс. руб. или на 22%, а сокращение оборотных активов на 29261 тыс.руб. или на 45% привело к уменьшению активов на 25,3%.

Изменение внеоборотных активов связано со значительном сокращением основных средств. Они уменьшились на 196563 тыс.руб. или на 51,8%, составив на конец года 182606 тыс.руб. Приведённые в приложении Б таблице Б1 данные свидетельствуют о том, что в 2006 году выбыло 51,7% основных средств, в том числе выбытие активной части составило 72,1%, а поступление всего лишь 6%. Доля активной части очень низка, и за год она снизилась на 59%, составив на конец года 6,7%. Такое большое выбытие связано частично с тем, что часть основных средств на сумму 108474 тыс. руб. была передана в уставный капитал дочернего предприятия, а часть была продана, так как не использовалось в производстве. Основные средства очень сильно изношены. Коэффициент износа увеличился с 40,6% до 44,3%. Изношенность активной части основных средств на конец года составляла 77,2%.

В составе оборотных активов также произошли изменения. Наибольшее уменьшение оборотных активов наблюдается по статье "Запасы" – на 28890 тыс. руб. или 66,8%. Такое изменение величины запасов также связано с передачей части цыплят, предназначенных для откорма, в созданное дочернее предприятие на сумму 1459 тыс. руб. Это привело к уменьшению к уменьшению кормов, готовой продукции, незавершённого производства и др.

Доля дебиторской задолженности увеличилась с 3,7% до 4,9%, составив на конец года 16751 тыс. руб. 76,5% дебиторской задолженности на начало года – это просроченная задолженность свыше трёх месяцев. К концу года её доля снизилась до 32,8%.

Также в составе оборотных активов произошло увеличение денежных средств и краткосрочных финансовых вложений с 1224 до 3088 тыс. руб.

В пассиве баланса наибольшие изменения произошли в собственном капитале. Он уменьшился на 116129 тыс. руб. или на 33%. Изменения в собственном капитале произошли за счёт уменьшения добавочного капитала и из-за получения убытка в размере 36142 тыс. руб.

Величина заёмного капитала составила 106767 тыс. руб. на конец года, но в течение года его величина изменилась незначительно – увеличилась на 444 тыс. руб. В структуре заёмных средств преобладает краткосрочная задолженность – 93,4%. Это негативный фактор, показывающий неэффективную структуру баланса и высокий риск утраты финансовой устойчивости. Общая величина кредиторской задолженности увеличилась с 57056 тыс. руб. до 66723 тыс. руб., в том числе доля просроченной (свыше трёх месяцев) задолженности снизилась с 86,1% до 73,6%, составив на конец года 49124 тыс. руб.

Таблица 5 – Сравнительный аналитический баланс ЗАО "Сибирская птицефабрика" за 2008 год

| Наименование | Абсолютные величины, тыс.руб. | Относительные величины,% | Абсолютные изменение | ||||

| статей баланса | на начало года | на конец года | измене-ния | на начало года | на конец года | к вели чине на на чало года,% | к итогу баланса,% |

| Внеоборотные активы | 294998 | 324106 | 29108 | 82,48 | 72,27 | 9,87 | 32,05 |

| в т.ч. основные средства | 179447 | 204090 | 24643 | 50,17 | 45,51 | 13,73 | 27,14 |

| Оборотные активы | 62670 | 124354 | 61684 | 17,52 | 27,73 | 98,43 | 67,93 |

| в т.ч. запасы | 39193 | 73316 | 34123 | 10,96 | 16,35 | 87,06 | 37,58 |

| дебиторская задолженность | 19629 | 30233 | 10604 | 5,49 | 6,74 | 54,02 | 11,68 |

| Денежные средства и КФВ | 1888 | 14394 | 12506 | 0,53 | 3,21 | 662,39 | 13,77 |

| АКТИВ | 357649 | 448460 | 90811 | 100 | 100,0 | 25,39 | 100,00 |

| Собственный капитал | 221920 | 235262 | 13342 | 62,05 | 52,46 | 6,01 | 14,69 |

| Заёмный капитал, всего | 135729 | 213083 | 77354 | 37,95 | 47,51 | 56,99 | 85,18 |

| в т. ч. догосрочные обязательства | 94640 | 134918 | 40278 | 26,46 | 30,08 | 42,56 | 44,35 |

| краткосрочные обязательства | 41089 | 78165 | 37076 | 11,49 | 17,43 | 90,23 | 40,83 |

| ПАССИВ | 357649 | 448460 | 90811 | 100 | 100 | 25,39 | 100,00 |

В 2008 году активы предприятия увеличились на 90811 тыс. руб. или 25,4% и составили 448460 тыс. руб. На 67,9% это увеличение обусловлено увеличением оборотных активов на 61684 тыс. руб. или на 98,4%, и на 32,1% - увеличением внеоборотных активов на 29127 тыс. руб.

Доля внеоборотных активов снизилась с 82,5% до 72,3%, составив на конец года 324106 тыс. руб. Увеличение внеоборотных активов произошло из-за увеличения основных средств на 24643 тыс. руб. и незавершённого строительства на 4599 тыс. руб. Данные таблицы Б2 (см. приложение Б) свидетельствуют о том, что первоначальная стоимость основных средств увеличилась на 10,6%, в том числе по активной части на 89,5%.Рост остаточной стоимости составил 13,7%, а активной части – в 3,6 раза, что больше роста первоначальной стоимости. Это говорит о снижении доли изношенных основных средств, что подтверждает уменьшение коэффициента износа на 1,6%. Изношенность активной части уменьшилась и составила 43,3%, а её доля увеличилась до 11,1%. В этом году обновление основных средств составило 10,9%, в то время как их выбытие 1,4%, а по активной части соответственно 57,3% и 19%, то есть в основном происходило обновление машин и оборудования.

Величина оборотных активов на конец года составила 124354 тыс. руб., что почти в два раза больше, чем на начало года. На увеличение оборотных активов основное влияние оказало рост запасов на 34126 тыс. руб. или на 87%., увеличение дебиторской задолженности на 10604 тыс. руб. или 54% и увеличение денежных средств и краткосрочных финансовых вложений на 12506 тыс. руб. или в 8 раз.

Рост запасов связан с увеличением поголовья птицы в 2008 году до 959 тыс. гол., что почти в два раза больше, чем в 2007 году. Это и повлекло за собой увеличение стоимости птицы, сырья и материалов, готовой продукции. В связи с увеличением производства выросла и дебиторская задолженность. Произошло снижение величины просроченной задолженности с 6388 тыс. руб. до 3043 тыс. руб. или до 10%. Увеличение оборотных активов связано с обновлением машин и оборудования.

В пассиве баланса доля собственного капитала снизилась с 62% до 52,5%, хотя в абсолютном выражении он увеличился на 13457 тыс. руб. и составил 235377 тыс. руб. Это увеличение произошло из-за получение прибыли в размере 13494 тыс. руб. Полученная в 2007 году прибыль пошла на покрытие убытков.

Заёмные средства увеличились на 77354 тыс. руб. или 57% и составили 213083 тыс. руб. Долгосрочные обязательства увеличились на 40278 тыс. руб. и составили 134918 тыс. руб. Краткосрочные обязательства увеличились на 90,2% и составили 78165 тыс. руб. Общая величина кредиторской задолженности на конец года составила 44195 тыс. руб., в том числе 29027 тыс. руб. – это задолженность поставщиками подрядчикам. Из кредиторской задолженности 10% приходится на просроченную (свыше трёх месяцев) задолженность.

Сравнивая дебиторскую и кредиторскую задолженность за 2006-2008 года, нетрудно увидеть, что величина дебиторской задолженности в 2006 году в 3-4 раза была меньше кредиторской. В течение 2007 года это соотношение снизилось до 1,5 и сохранилось в течение 2008 года. Значительное превышение кредиторской задолженности над дебиторской является негативным фактором в деятельности предприятия. Считается, что они должны быть примерно равны, чтобы в случае необходимости дебиторской задолженности хватило для погашения кредиторской. Снижение разрыва между ними можно считать благоприятной тенденцией.

Таким образом, в имущественном положении предприятия за 2006-2008 года можно выявить следующие тенденции. В 2006 году произошла резкое снижение стоимости основных средств, что связано с их передачей в уставный капитал дочернего общества и продажей устаревших и неиспользуемых основных средств. Доля активной части основных средств было очень низка и они характеризовались сильной изношенностью – до 83,1%. К концу 2007 года произошла замена части основных средств, в основном активной части, и их величина возросла. Изменение запасов связано с изменением поголовья птицы. Величина денежных средств постоянно резко изменяется: на начало 2006 года – 459 тыс. рублей, на конец 2006 года – 2303 тыс. руб., потом снова уменьшение в 2007 году до 674 тыс. руб., а 2008 году резкое увеличение до 3538 тыс. рублей. Такое колебание денежных средств свидетельствует об отсутствии планирования на предприятии оптимальных остатков денежных средств на счетах.

В пассиве баланса наблюдаются негативные тенденции. Одна из них – большая величина накопленных убытков. Другая – постоянное снижение доли собственного капитала, что отрицательно сказывается на финансовой независимости предприятия. Также существует значительное превышение кредиторской задолженности над дебиторской, что является отрицательным моментом в деятельности предприятие. Снижение этого соотношения говорит в пользу предприятия, так как свидетельствует о налаживании политики управления дебиторской и кредиторской задолженности. Кроме того, существует просроченная задолженность, но её уменьшение положительно сказывается на финансовом положении предприятия.

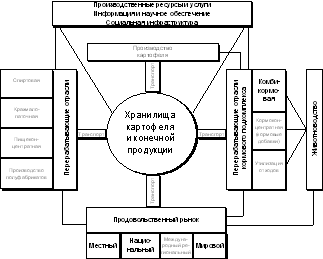

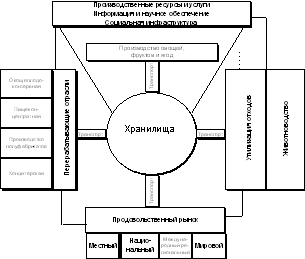

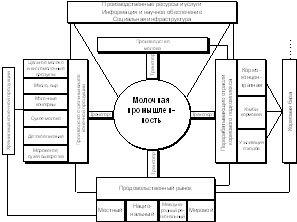

Эти изменения можно увидеть на диаграммах в приложении Е, где на рисунках 1 и 2 представлена структура актива и пассива баланса предприятия за 2006 – 2008 года. На рисунке 2 видно, что происходит снижение доли собственного капитала и увеличение доли долгосрочных обязательств.

Для оценки финансового потенциала предприятия проводят анализ ликвидности и платежеспособности и анализ финансовой устойчивости.

Согласно баланса предприятия (см. приложения Б - Г) в 2006 –2007 годах оборотные активы были меньше краткосрочных пассивов, то есть предприятия было не ликвидно. В 2008 году в связи с расширением производства оборотные активы увеличились и превысили краткосрочные пассивы на конец года на 46189 тыс.руб. В данном году предприятие стало ликвидным.

Для оценки ликвидности баланса его актив и пассив подразделяем на четыре группы (приложение Ж). Из таблицы Ж1 видно, что в 2006 году выполнялось только второе неравенство, в 2007 году не выполнялось ни одно неравенство. Несмотря на рост активов группы А1 почти в 4 раза, группы А2 в 1,7 раза, сокращение пассивов группы П1, П2 и П4, в 208 году выполнилось только второе неравенство ликвидности баланса. Это позволяет сделать вывод о не ликвидности баланса данного предприятия и о его неудовлетворительной структуре.

Для оценки платежеспособности предприятия рассчитаем коэффициенты ликвидности (см. приложение Ж, таблица Ж1). В 2006-2008 годах коэффициенты ликвидности ниже нормы. Коэффициент абсолютной ликвидности, означающий способность предприятия по первому требованию кредиторов погасить свои обязательства и имеющий нормативное значение в пределах 0,2-0,5, увеличился с 0,01 до 0,03 и значительно меньше норматива. Его значение показывает, что в 2008 году предприятие могло погасить только 3% краткосрочных обязательств.

Коэффициент быстрой ликвидности, отражающий способность предприятия погасить свои обязательства за счёт поступления дебиторской задолженности и имеющий нормативное значение в пределах 0,7-1, увеличился с 0,18 до 0,45. Он показывает, что доля краткосрочных обязательств, которую предприятие могло погасить в ближайший период, увеличилась с 18% до 45%.

Коэффициент текущей ликвидности, характеризующий общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств и имеющих нормативное значение больше 2, увеличился с 0,51 до 1,57. Несмотря на его увеличение, он остаётся ниже нормы, что говорит о недостаточном уровне покрытия текущих обязательств оборотными активами общей низкой ликвидности.

Рост этих показателей свидетельствует о приобретении предприятием способности к погашению текущих обязательств.

Чтобы определить влияние коэффициента текущей ликвидности на финансовое состояние предприятия проводится факторный анализ.

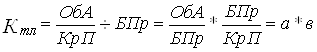

Факторная модельКт.л. = ОбА/КрП, где(1)

Ктл – коэффициент текущей ликвидности;

ОбА – величина оборотных активов, тыс. руб.;

КрП – величина краткосрочных обязательств, тыс. руб.

, где(2)

, где(2)

БПр – балансовая прибыль, тыс. руб.

![]() = (49216/16234)*(16234/70715,5) = 3,03*0,229 = 0,699

= (49216/16234)*(16234/70715,5) = 3,03*0,229 = 0,699

![]() = (93512/13494)*(13494/59627) = 6,93*0,226 =1,568

= (93512/13494)*(13494/59627) = 6,93*0,226 =1,568

![]() -

-![]() = 1,568 – 0,699 = 0,87

= 1,568 – 0,699 = 0,87

Влияние фактора а на изменение Ктл:

Δ![]() = (6,93-3,03)*0,229 = 0,89

= (6,93-3,03)*0,229 = 0,89

Влияние фактора в на изменение Ктл:

Δ ![]() = (0,226 – 0,229)*6,93 = -0,02(4)

= (0,226 – 0,229)*6,93 = -0,02(4)

Общее изменение Ктл под влиянием изменения фактора а и в: ΔКтл = 0,89 – 0,02 = 0,87, что соответствует фактическому изменению Ктл.

Факторный анализ показал, что в результате увеличения оборотных активов и более эффективного их использования Ктл увеличился на 0,89. Снижение величины прибыли в 2008 году по сравнению с 2006 годом привело к снижению Ктл на 0,02. Общее увеличение Ктл составило 0,87.

Для оценки финансовой устойчивости рассчитываются различные показатели, приведённые в приложении И. Они позволяют сделать следующие выводы.

Коэффициент финансовой независимости, показывающий долю собственного капитала в валюте баланса и имеющий нормативное значение больше 0,5, уменьшился на 32% и составил в 2008 году 0,52, то есть только 52% имущества предприятия финансируются за счёт собственных средств.

Коэффициент финансовой устойчивости, отражающий размер капитала, длительное время находящийся в обороте, увеличился с 0,79 до 0,83 и находится теперь в норме. Он означает, что в 2008 году 83% имущества предприятия было сформировано за счёт собственного капитала и долгосрочных обязательств.

Коэффициент финансирования, показывающий, сколько рублей собственного капитала приходится на 1 рубль заёмного, снизился с 3,3 до 1,1. Хотя он находится ещё в пределах нормы, тем не менее, его снижение – плохая тенденция.

Коэффициент инвестирования, характеризующий долю внеоборотных активов инвестируемых за счёт собственного капитала, уменьшился с 0,89 до 0,72. Его значение должно быть больше 1, то есть за счёт собственных средств должны не только финансироваться внеоборотные активы, но и часть оборотных. Но на данном предприятии внеоборотные активы на 28% финансируются за счёт заёмных средств, то есть у предприятия отсутствуют собственные оборотные средства, оно не обладает финансовой манёвренностью.

Финансовый леверидж, характеризующий степень риска вложения средств кредиторов и инвесторов в предприятие, увеличился с 0,3 до 0,9, то есть в 3 раза, что говорит о возросшем финансовом риске.

Для характеристики финансовой устойчивости рассчитывается ещё один показатель – коэффициент обеспеченности оборотных активов собственными средствами, имеющий нормативное значение больше 0,1. Но как уже говорилось, на предприятии отсутствуют собственные оборотные средства, что делает невозможность расчёта этого показателя и свидетельствует о неудовлетворительной структуре баланса.

Все эти коэффициенты говорят о том, что снижается финансовая устойчивость и независимость предприятия, возрастает риск не возврата средств, вложенных в данное предприятие.

Оценка типа финансовой устойчивости данного предприятия через расчёт достаточности различных источников для формирования запасов показал, что предприятие в течение всего исследуемого периода находится в неустойчивом финансовом состоянии (см. приложение И).

Похожие работы

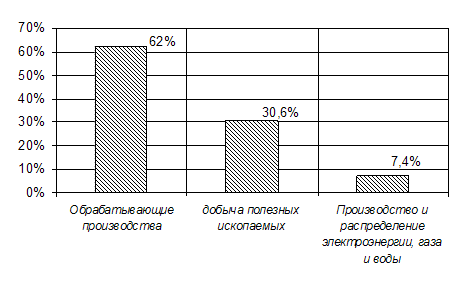

... РФ к информационному обществу и электронному правительству, проводимому Мининформсвязи РФ и Институтом развития информационного общества. 2. Социально-экономическое положение Томской области в 2008 году Основная тенденция развития экономики Томской области в 2008 году – сохранение экономического роста на фоне влияния мирового финансового кризиса. Развитие экономики области в течение ...

... пространстве России и ее северных территорий Расположенный в центральной части Западно-Сибирской низменности Ханты-Мансийский автономный округ в настоящее время представляет крупное административно-территориальное образование, являющееся субъектом Федерации и важнейшим по многим демографическим и экономическим параметрам регионом Российского Севера. Это самый крупный по численности ...

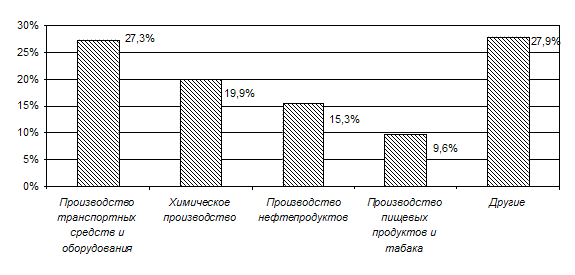

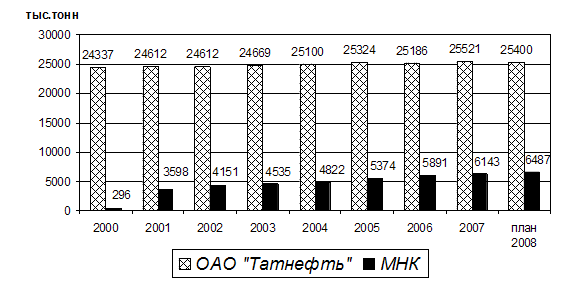

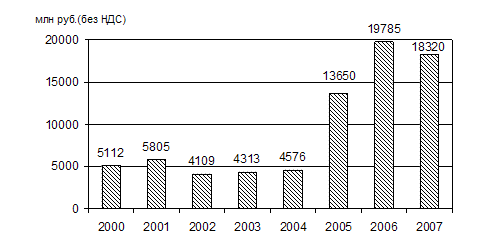

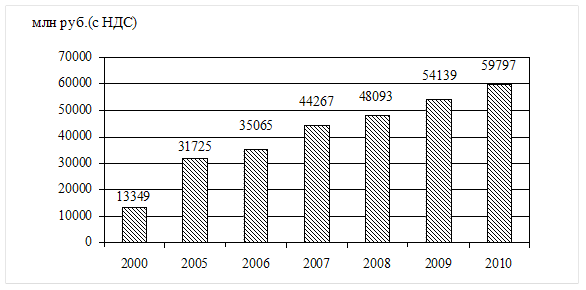

... 2.1 Отрасли рыночной специализации 2.1.1 Основные показатели деятельности промышленности Республика Татарстан - одна из наиболее развитых в экономическом отношении республик в Российской Федерации. В последние годы Республика Татарстан стабильно занимает: -1 место в Приволжском федеральном округе по объему валового регионального продукта на душу населения (2006 год) (14 место в России); ...

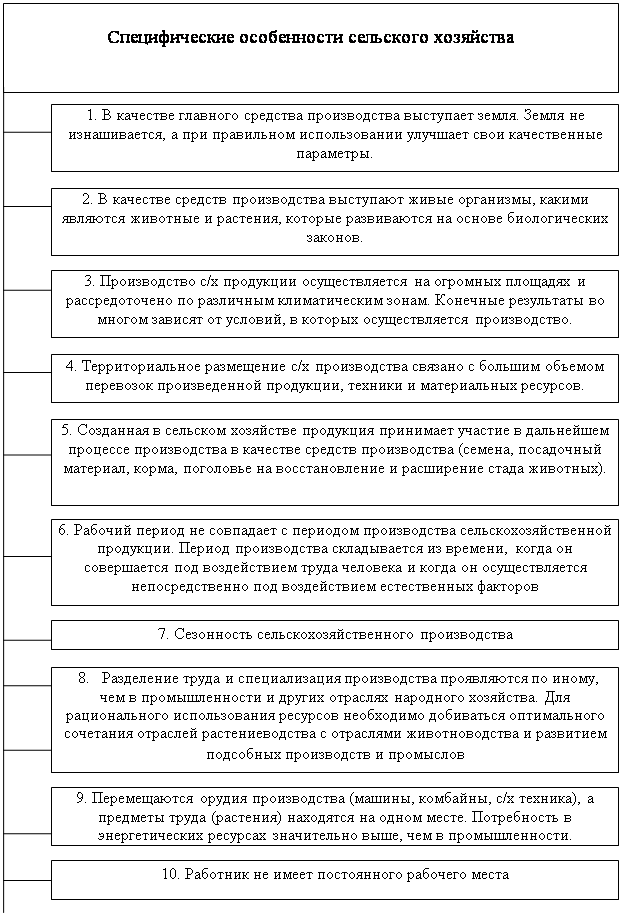

... положительных результатов кооперативного предпринимательства в зарубежных странах. 2. Как происходят процессы перестройки в кооперативном предпринимательстве в различных странах. 3. Каковы особенности сельскохозяйственной кооперации в различных странах. 4. Сформулируйте основные проблемы развития сельского хозяйства в Европейских странах и странах Юго-Восточной Азии. ...

0 комментариев