Навигация

Показники ефективності проекту

5. Показники ефективності проекту

За потоком реальних грошей і прийнятою нормою доходу на капітал (п.4 вихідних даних) розраховується такі показники (табл. 6).

Таблиця 6.

| № п/п | Показники | Значення за кроками розрахунку | |||||

| 1 | 2 | 3 | 4 | 5 | |||

| 1 | Ефект від інвестиційної діяльності | -155000 |

|

|

|

| |

| 2 | Ефект від операційної діяльності | 41375 | 113180 | 191510,7 | 276851,9 | 266969,4 | |

| 3 | Потік реальних грошей | -87625 | 113180 | 191510,7 | 276851,9 | 277472,4 | |

| 4 | Чистий прибуток | -113625

-87625+ (-26000) | 87180 | 165510,7 | 250851,9 | 251472,4

277472,4-26000 | |

| 5 | Коефіцієнт дисконтування при нормі 22 % | 0,787 | 0,621 | 0,488 | 0,385 | 0,303 | |

| 6 | Дисконтований потік реальних грошей (п.3 х п.5) | -68960,9 | 70284,8 | 93457,2 | 106588 | 84074,1 | |

| 7 | Дисконтований потік чистого прибутку (п.4 х п.5) | -89422,9 | 54138,8 | 80769,2 | 96578 | 76196,1 | |

Коефіцієнт дисконтування при нормі 22 %:

1

Перший рік: --- = 0,787;

1+0,22

Другий рік : 1

---- = 0,621 и т.п.

( 1+0,22)2

Дисконтований потік реальних грошей (п.3 х п.5)

0,787*(-87625)=-68960,9 грн

0,621*113180=70284,8 грн

0,488*191510,7=93457,2 грн

0,385*276851,9=106588 грн

0,303*277472,4=84074,1 грн , відповідно заданих даних по роках.

Дисконтований потік чистого прибутку (п.4 х п.5)

0,787*(-113625)= -89422,9 грн

0,621*87180=54138,8 грн

0,488*165510,7=80769,2 грн

0,385*250851,9=96578 грн

0,303*251472,4=76196,1 грн., відповідно заданих даних по роках.

Рішення про прийняття проекту можливе лише на основі аналізу критеріїв ефективності проекту.

Чистий дисконтований доход (ЧДД) .

t Rt – Зt

ЧДД = Σ ------------,

t = 0 (1 + d)t

де Rt – результати, яких досягають на на t-му кроці розрахунку;

Зt – затрати, які здійснюються на тому ж етапі;

t – тривалість розрахункового періоду (номер кроку розрахунку, на якому проект закривається);

d – постійна норма дисконту (для інвестора – норма доходу на капітал).

Якщо ЧДД > 0, то проект ефективний, якщо ЧДД < 0 – проект збитковий, якщо ЧДД = 0 – то не прибутковий і не збитковий.

На основі проведених розрахунків, які наведено в табл. 6, можна розрахувати ЧДД як суму дисконтованого потоку реальних грошей за 5 років:

ЧДД = -89422,9+54138,8+80769,2+96578+76196,1=218259,2 > 0

Індекс доходності (ІД).

1 t Rt – Зt

ИД = --- Σ -----------,

k t=0 (1 + d)t

де Зt – затрати на t-му кроці за умови, що до них не входять капіталовкладення;

Rt – результати, які досягаються на t-му кроці розрахунку;

k – сума дисконтованих капіталовкладень.

ІД тісно пов’язані з ЧДД. Якщо ЧДД > 0, то ИД > 1, і навпаки.

-89422,9+54138,8+80769,2+96578+76196,1 218259,2

ІД = --------------------------------------------------------- = ------------- = 1,7 > 1

130 000 130 000

Внутрішня норма доходності (ВНД) – це норма дисконту d, за якої величина наведених ефектів (ЧДД) дорівнює наведеним капіталовкладенням:

t Rt – Зt t Кt

Σ ---------------- = Σ ---------------

t=0 (1 + d)t t=0 (1 + d)t

При d = 27 % значення ЧДД > 0 і дорівнює 218259,2 грн.

Розглянемо зміни ЧДД при різних значеннях d.

Таблиця 7.

| № п/п | Показники | Роки | Всього | ||||

| 1 | 2 | 3 | 4 | 5 | |||

| 1 | Потік реальних грошей | -87625 | 113180 | 191510,7 | 276851,9 | 277472,4 |

|

| 2 | Коефіцієнт дисконтування при d = 40 % | 0,714 | 0,510 | 0,364 | 0,260 | 0,186 |

|

| 3 | Дисконтований потік реальних грошей при d = 40 % | -62564,3 | 57721,8 | 69709,89 | 71981,49 | 51609,87 | 188458,8 |

| 4 | Коефіцієнт дисконтування при d = 60 % | 0,625 | 0,391 | 0,244 | 0,153 | 0,095 |

|

| 5 | Дисконтований потік реальних грошей при d = 60 % | -54765,6 | 44253,38 | 46728,61 | 42358,34 | 26359,88 | 104934,6 |

| 6 | Коефіцієнт дисконтування при d = 90 % | 0,526 | 0,277 | 0,146 | 0,077 | 0,040 |

|

| 7 | Дисконтований потік реальних грошей при d = 90 % | -46090,8 | 31350,86 | 27960,56 | 21317,6 | 11098,9 | 45637,16 |

| 8 | Коефіцієнт дисконтування при d = 110 % | 0,476 | 0,227 | 0,108 | 0,051 | 0,024 |

|

| 9 | Дисконтований потік реальних грошей при d = 110 % | -41709,5 | 25691,86 | 20683,16 | 14119,45 | 6659,338 | 25444,3 |

| 10 | Коефіцієнт дисконтування при d = 120 % | 0,454 | 0,207 | 0,094 | 0,043 | 0,019 |

|

| 11 | Дисконтований потік реальних грошей при d = 120 % | -39781,8 | 23428,26 | 18002,01 | 11904,63 | 5271,976 | 18825,12 |

| 12 | Коефіцієнт дисконтування при d = 130 % | 0,435 | 0,189 | 0,082 | 0,036 | 0,016 |

|

| 13 | Дисконтований потік реальних грошей при d = 130 % | -38116,9 | 21391,02 | 15703,88 | 9966,668 | 4439,558 | 13384,25 |

| 14 | Коефіцієнт дисконтування при d = 160 % | 0,384 | 0,147 | 0,06 | 0,022 | 0,008 |

|

| 15 | Дисконтований потік реальних грошей при d = 160 % | -33648 | 16637,46 | 11490,64 | 6090,742 | 2219,779 | 2790,623 |

| 16 | Коефіцієнт дисконтування при d = 170 % | 0,37 | 0,137 | 0,051 | 0,019 | 0,006 |

|

| 17 | Дисконтований потік реальних грошей при d = 170 % | -32421,3 | 15505,66 | 9767,046 | 5260,186 | 1664,834 | -223,524 |

Враховуючи те, що ВНД показує максимально припустимий відносний рівень витрат, які можна асоціювати з даним проектом, визначимо більш точно її значення за формулою:

f(d1)

ВНД = d1 + --------------- x (d2 – d1),

f(d1) – f(d2)

де d1 – величина ставки дисконту, за якої значення ЧДД – позитивне (>0);

d2 – величина ставки дисконту, за якої значення ЧДД – позитивне (< 0);

f(d1) – позитивне значення ЧДД при ставці дисконту d1;

f(d2) – позитивне значення ЧДД при ставці дисконту d2.

Таким чином, значення ВНД проекту, що розглядається, (перевищення якого робить проект збитковим) дорівнює:

2790,623

ВНД = 160 + ----------------------------- х (170 – 160) = 169,3%.

2790,623 – (-223,524)

Строк окупності капітальних вкладень (СО) – це мінімальний часовий інтервал від початку здійснення проекту (початку інвестування), коли затрати, пов’язані з реалізацією проекту покриваються сумарними результатами його здійснення.

При рівномірності розподілу прогнозованих доходів:

К

СО = ------

D ,

де К – одноразові капітальні затрати;

D – щорічний доход від капіталу.

При нерівномірності розподілу прогнозованих доходів СО розраховується прямим підрахуванням кількості років (місяців, кварталів), протягом яких інвестицію буде погашено комулятивними доходами, тобто:

n

СО = n, при Σ Pt ≥ K,

t=0

де, n – кількість років;

К – капітальні затрати.

Для проекту, що розглядається,

Дисконтований потік чистого прибутку (таб.6, п.7)

-89423+54138,8+80769,2+96578+76196,1= 218259,2

Період -5 років.

К- 130 000 грн.

130 000

СО = ------------------------- = 3 роки.

218259,2/5

Показник ефективності інвестицій (Кэи) – це рентабельність капіталовкладень:

ЧП

Кэи = ---------------- ,

К – ЛС

де, ЧП – чистий прибуток (балансовий прибуток мінус відрахування до бюджету);

ЛС – ліквідаційна вартість проекту з дисконтуванням грошових потоків.

Для проекту, що розглядається,

218259,2/5

Кэи = --------------------- х 100 % = 36,54 %

130000 – 10530

VI. Аналіз результатів

Рішення про прийняття проекту можливе лише на основі аналізу критеріїв ефективності проекту.

Чистий дисконтований доход (ЧДД) – абсолютний показник, який є основним показником, що характеризує абсолютне збільшення капіталу підприємства.

Якщо ЧДД > 0, то проект ефективний, якщо ЧДД < 0 – проект збитковий, якщо ЧДД = 0 – то не прибутковий і не збитковий.

Для даного проекту ми маємо - 218259,2 > 0

Індекс доходності (ІД) – це відносний показник, що характеризує питому прибутковість капіталу і являє собою відношення суми наведених ефектів до величини капітальних вкладень.

ІД тісно пов’язані з ЧДД. Якщо ЧДД > 0, то ИД > 1, і навпаки.

У нашому випадку:

ІД = 1,7 > 1

Внутрішня норма доходності (ВНД) – це норма дисконту d, за якої величина наведених ефектів (ЧДД) дорівнює наведеним капіталовкладенням:

При d = 27 % значення ЧДД > 0 і дорівнює 218259,2 грн.

Враховуючи те, що ВНД показує максимально припустимий відносний рівень витрат, які можна асоціювати з даним проектом,

Таким чином, значення ВНД проекту, що розглядається, (перевищення якого робить проект збитковим) дорівнює:

ВНД = 169,3%.

Строк окупності капітальних вкладень (СО) – це мінімальний часовий інтервал від початку здійснення проекту (початку інвестування), коли затрати, пов’язані з реалізацією проекту покриваються сумарними результатами його здійснення.

СО = 3 роки.

Показник ефективності інвестицій (Кэи) – це рентабельність капіталовкладень:

Для проекту, що розглядається,

Кэи = 36,54 %

Висновок:

Враховуючи вище згадані цифри, ми можемо стверджувати, що наданий проект може розвиватися та бути прибутковим з рентабельністю на рівні 36,54 %, зі строком окупності – 3 роки.

VII. Аналіз чутливості проекту

Аналіз чутливості - це техніка аналізу проектного ризику, яка показує, як змінити значення NPV проекту при заданій зміні вхідної змінної за інших рівних умов.

Проведення аналізу чутливості - досить проста операція, яка легко піддається алгоритмізації. Аналіз чутливості має такі недоліки. Наприклад, NPV інвестиційних проектів по розробці вугільних родовищ практично завжди чутлива до змін змінних витрат та ціни продажів. Аналіз чутливості розглядає зміну окремих змінних проекту, виявляючи величину їх критичних значень.

Визначимо чутливість результатів проекту, якщо вихідні параметри (V – обсяг виробництва; Ц – ціна; ПВ – постійні витрати; ЗВ – змінні витрати, інвестиції та % за кредитом) змінимо на 5, 10, 15, 25 % і стійкість проекту.

Розрахунок еластичності NPV за змінними проекту та критичних значень показників проекту наведено у таблиці.

Таблиця 7.1. Аналіз чутливості проекту і важливості при зміні вихідних параметрів на 5%.

| Показники | Базове знання показника | Базова NPV | Зміна показника | Нова величина NPV | % зміни NPV | Еластичність NPV | Рейтинг показника важливості | Можливість прогнозування показника | Критичне значення показників NPV =0 | |

| відносна | нове значення | |||||||||

| Обсяг продажу | 38000 | 6,861 | 5% | 39900 | 1180 | 82,8 | 0,288 | 3 | Середня низька | 4396 |

| Ціна | 12,9 | 6,861 | 5% | 13,545 | -1200 | 276 | 0,76 | 1 | Залежно від продукту | 9,6 |

| Постійні витрати | 3509,6 | 6,861 | 5% | 3685,08 | -717 | 110,5 | 1,105 | 2 | Середня низька | 4,3 |

| Зміні витрати | 132897,9 | 6,861 | 5% | 139542,7 | 1187 | 82,8 | 0,828 | 3 | Низька | 3,4 |

| Інвестиції і % за кредитом | 6500 | 6,861 | 5% | 6825 | 1865 | 72 | 0,72 | 4 | Низька | 7,5 |

Таблиця 7.2. Аналіз чутливості проекту і важливості при зміні вихідних параметрів на 10%

| Показники | Базове знання показника | Базова NPV | Зміна показника | Нова величина NPV | % зміни NPV | Еластичність NPV | Рейтинг показника важливості | Можливість прогнозування показника | Критичне значення показників NPV =0 | |

| відносна | нове значення | |||||||||

| Обсяг продажу | 38000 | 6,861 | 10% | 41800 | 1239 | 86,94 | 0,3024 | 3 | Середня низька | 4615,8 |

| Ціна | 12,9 | 6,861 | 10% | 14,19 | -1260 | 289,8 | 0,798 | 1 | Залежно від продукту | 10,08 |

| Постійні витрати | 3509,6 | 6,861 | 10% | 3860,56 | -752,85 | 116,025 | 1,16025 | 2 | Середня низька | 4,515 |

| Зміні витрати | 132897,9 | 6,861 | 10% | 146187,69 | 1246,35 | 86,94 | 0,8694 | 3 | Низька | 3,57 |

| Інвестиції і % за кредитом | 6500 | 6,861 | 10% | 7150 | 1958,25 | 75,6 | 0,756 | 4 | Низька | 7,875 |

Таблиця 7.3. Аналіз чутливості проекту і важливості при зміні вихідних параметрів на 15%

| Показники | Базове знання показника | Базова NPV | Зміна показника | Нова величина NPV | % зміни NPV | Еластичність NPV | Рейтинг показника важливості | Можливість прогнозування показника | Критичне значення показників NPV =0 | |

| відносна | нове значення | |||||||||

| Обсяг продажу | 38000 | 6,861 | 15% | 43700 | 1357 | 95,22 | 0,3312 | 3 | Середня низька | 5055,4 |

| Ціна | 12,9 | 6,861 | 15% | 14,835 | -1380 | 317,4 | 0,874 | 1 | Залежно від продукту | 11,04 |

| Постійні витрати | 3509,6 | 6,861 | 15% | 4036,04 | -824,55 | 127,075 | 1,27075 | 2 | Середня низька | 4,945 |

| Зміні витрати | 132897,9 | 6,861 | 15% | 152832,585 | 1365,05 | 95,22 | 0,9522 | 3 | Низька | 3,91 |

| Інвестиції і % за кредитом | 6500 | 6,861 | 15% | 7475 | 2144,75 | 82,8 | 0,828 | 4 | Низька | 8,625 |

Таблиця 7.4. Аналіз чутливості проекту і важливості при зміні вихідних параметрів на 20%

| Показники | Базове знання показника | Базова NPV | Зміна показника | Нова величина NPV | % зміни NPV | Еластичність NPV | Рейтинг показника важливості | Можливість прогнозування показника | Критичне значення показників NPV =0 | |

| відносна | нове значення | |||||||||

| Обсяг продажу | 38000 | 6,861 | 20% | 45600 | 1416 | 99,36 | 0,3456 | 3 | Середня низька | 5275,2 |

| Ціна | 12,9 | 6,861 | 20% | 15,48 | -1440 | 331,2 | 0,912 | 1 | Залежно від продукту | 11,52 |

| Постійні витрати | 3509,6 | 6,861 | 20% | 4211,52 | -860,4 | 132,6 | 1,326 | 2 | Середня низька | 5,16 |

| Зміні витрати | 132897,9 | 6,861 | 20% | 159477,48 | 1424,4 | 99,36 | 0,9936 | 3 | Низька | 4,08 |

| Інвестиції і % за кредитом | 6500 | 6,861 | 20% | 7800 | 2238 | 86,4 | 0,864 | 4 | Низька | 9 |

Проект з більш чутливою NPV розглядається як ризикований, оскільки малі зміни вхідної змінної спричиняють великий розкид значень NPV довкола очікуваного, тобто більшу невизначеність, а отже і більший ризик.

Аналіз чутливості досить простий у практичному застосуванні, однак має істотні недоліки. Наприклад, NPV інвестиційних проектів по розробці вугільних родовищ практично завжди чутлива до змін змінних витрат та ціни продажів. Однак, якщо фірмою укладено контракт на поставку фіксованого обсягу вугілля за ціною, яка враховує інформацію, даний проект може бути цілком безпечним незважаючи на високу чутливість NPV.

Це говорить про те, що власний ризик проекту залежить не тільки від чутливості NPV до зміни значень вхідних змінних, а й від інтервалу ймовірних значень цих змінних, який визначається їх імовірнісним розподілом.

Аналіз чутливості розглядає зміну окремих змінних проекту, виявляючи величину їх критичних значень. В аналізі чутливості розглядається окремий вплив кожної змінної на результуючу величину. Втім, на практиці всі змінні впливають на результати проекту одночасно, погіршуючи або поліпшуючи результуючу величину чистої поточної вартості проекту. Тому наступним кроком при аналізі ризиків є аналіз сценаріїв, який на основі прогнозу ймовірності настання базового, песимістичного чи оптимістичного сценарії покаже можливість реалізації даного проекту.

| Показник | Чутливість | Рейтинг |

| Обсяг продажу | Середня низька | Низький |

| Ціна | Залежно від продукту | Середній |

| Постійні витрати | Середня низька | Середній |

| Зміні витрати | Низька | Середній |

| Інвестиції і % за кредитом | Низька | Низький |

Зробимо висновки. В аналізі чутливості, ми змінюємо кожну змінну величину на декілька визначених процентних пункти, вище та нижче очікуваної величини, не зачіпаючи інші фактори. Таким чином, визначаємо вплив кожного фактора (обсяг продажу, змінні фактори і вартість капіталу) на значення NPV. Набір значень NPV зображується на графіку разом із змінною величиною, що була змінена. Схема показує графіки чутливості проекту для трьох ключових вхідних змінних величин (чим крутіший нахил, тим чутливіша NPV до змін у змінних величинах.

В нашому випадку на ефективність проекту впливає показник інвестицій і % за кредитом, потім значний вплив мають змінні витрати та обсяги продажу.

При відсутності інформації про можливий, з погляду учасника проекту, межах зміни значень зазначених параметрів рекомендується провести варіантні розрахунки реалізуємості й ефективності проекту послідовно для наступних сценаріїв:

1) збільшення інвестицій. При цьому вартість робіт, виконуваних вітчизняними підрядниками, і вартість устаткування вітчизняної поставки збільшуються на 20 %, вартість робіт і встаткування інофірм - на 10 %. Відповідно змінюються вартість основних фондів і розміри амортизації в собівартості;

2) збільшення на 20 % від проектного рівня виробничих витрат і на 30% питомі (на одиницю продукції) прямих матеріальних витрат на виробництво й збут продукції. Відповідно змінюється вартість запасів сировини, матеріалів, незавершеного виробництва й готової продукції в складі оборотних коштів;

3) зменшення розміру виручки до 80 % її проектного значення

4) збільшення на 100% часі затримок платежів за продукцію, що поставляє без передоплати;

5) збільшення відсотка за кредит на 40 % його проектного значення по кредитах у гривні на 20 % по кредитах у ВКВ.

Звичайно практикується використання принаймні трьох сценаріїв (оптимістичного, найбільш імовірного й песимістичного). Ці сценарії рекомендується розглядати на тлі несприятливого розвитку інфляції, що задає експертно. Звичайно при не занадто більших змінах параметрів проекту відповідні зміни елементів грошових потоків і узагальнюючих показників ефективності проекту виражаються залежностями, близькими до лінійного. У цьому випадку проект, реалізований і ефективний при декількох сценаріях, буде реалізованим і ефективним при будь-яких "середніх" сценаріях.

Проект уважається стійким стосовно можливих змін параметрів, якщо при всіх розглянутих сценаріях: ЧДД (NPV) позитивний і забезпечується необхідний резерв фінансової реалізуємості проекту. Якщо при якому-небудь із розглянутих сценаріїв хоча б одне із зазначених умов не виконується, рекомендується провести більше детальний аналіз меж можливих коливань відповідного параметра й при можливості уточнити верхні границі цих коливань. Якщо й після такого уточнення умови стабільності проекту не дотримуються, рекомендується при відсутності додаткової інформації відхилити проект.

Література

1. Верба В., Загородніх О. Проектний аналіз: підручник. К.: КНЕУ, 2000. – 322 с.

2. Воркут Т. А. Проектний аналіз. – К.: Укр. Центр духовної культури,2000. – 440 с.

3. Катасонов В.Ю., Морозов Д.С. Проектное финансирование: организация, управление риском, страхование. – М.: Анкил, 2000. – 272 с.

4. Мазур И.И. и др. Управление проектами. – М.: Економика, 2001.–574с.

5. Проектний аналіз. За ред. С.О. Москвина. – К.: Либра, 1998 – 368 с.

6. Тян Р.Б., Холод Б.І., Ткаченко В.А. Управління проектами: Навч. пос. – Дніпропетровськ: ДАУБП, 2000. – 224 с.

Похожие работы

... іональними гідрометеорологічними службами інших держав, представництво України у Всесвітній метеорологічній організації та участь у межах своєї компетенції у реалізації Рамкової конвенції ООН про зміну клімату. Урядовим органом державного управління є Державна інспекція з контролю за охороною, захистом, використанням та відтворенням лісів, яка у межах своїх повноважень має узагальнювати практику ...

... ійних кредитів, оскільки невиконання позичальником своїх зобов’язань може серйозно вплинути на фінансовий стан банку. 3 Становлення управління проектами фінансування 3.1 Передумови розвитку проектного фінансування в Україні Проектне фінансування як різновид фінансування реальних інвестицій зарекомендувало себе як досить успішний спосіб залучення коштів для фінансування інвестиційних ...

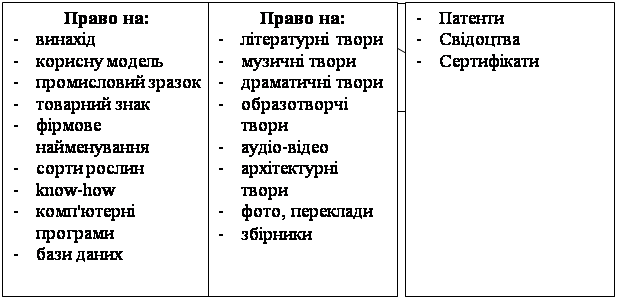

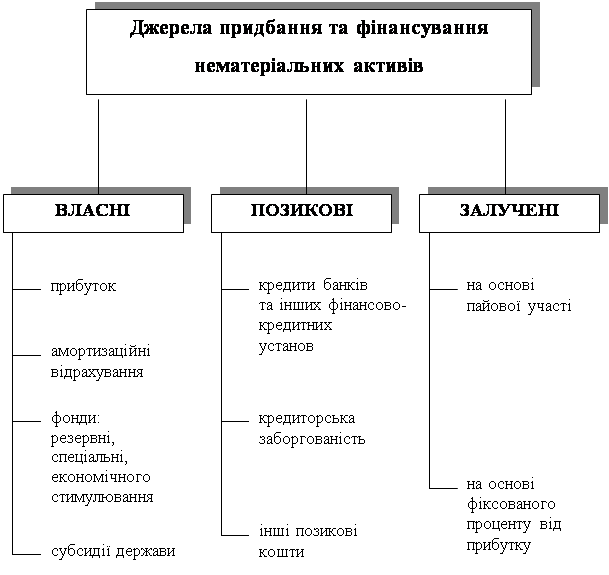

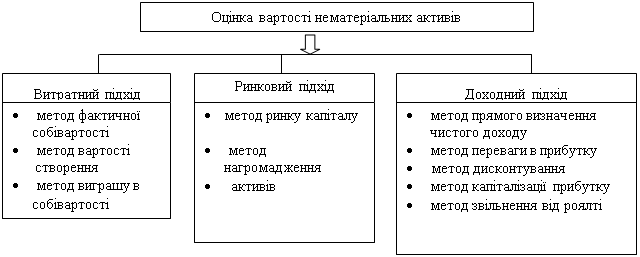

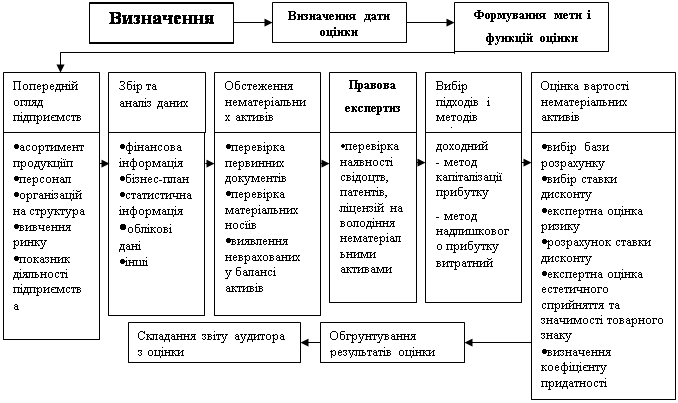

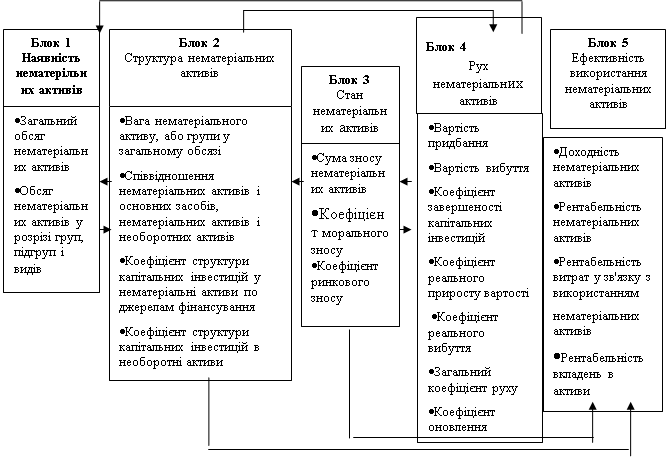

... ів факторного аналізу для дослідження нематеріальних активів дозволить визначити місце (значення) даних ресурсів у формуванні результатів діяльності підприємств. 3. Методи управління Дослідженнями встановлено, що особливості управління нематеріальних активів визначаються специфікою їх об’єкта, зумовленою відсутністю нематеріальної форми. Особливістю управління нематеріальних активів є ...

... розробки окремих розділів та підпрограм . Мета і завдання дослідження. Метою дисертаційного дослідження є розробка теоретико-методологічних засад стратегічного планування економічного розвитку великого міста як інструмента підвищення ефективності його управління. Для досягнення цієї мети були поставлені наступні завдання: - уточнити поняття “стратегічне планування” і його сутність; - ...

0 комментариев