Навигация

Основные финансовые показатели АО «Банк ЦентрКредит»

3.2 Основные финансовые показатели АО «Банк ЦентрКредит»

Акционерное Общество «Банк ЦентрКредит» создано 19 сентября 1988 года и является одним из первых коммерческих банков Казахстана.

Клиентами банка являются более 64 тыс. юридических лиц, более 780 тыс. физических лиц. На 1 января 2008 г. филиальная сеть банка составила 20 филиалов и 185 структурных подразделений вне места расположения филиалов. Присутствие банка обозначено во всех крупных городах и областных центрах Республики Казахстан.

Практически во всех структурных подразделениях филиалов клиентам предлагается широкий спектр услуг – расчетно-кассовое обслуживание юридических и физических лиц, кассовые, обменные, депозитные операции и услуги кредитования.

На 31.12.07 г. объем кредитного портфеля банка составил 655 047 млн. тенге, увеличившись с начала года на 235 332 млн. тенге (56%). Значительный рост кредитного портфеля связан с увеличением ресурсной базы и стратегией банка, направленной на расширение финансирования малого и среднего бизнеса, а также развитием разнообразных программ розничного и ипотечного кредитования. При этом произошло незначительное увеличение доходности кредитного портфеля – с 14,2% до 15,0% годовых, что связано с общей для кредитного рынка Республики Казахстан тенденцией к увеличению процентных ставок.

Банк ЦентрКредит занимает пятую позицию на рынке депозитных услуг. Имеет широкую продуктовую линейку по депозитам для физических лиц. Стратегия банка характеризуется клиентоориентированностью, те изучением и удовлетворением запросов клиентов, защитой интересов вкладчиков.

Начиная с 2005 года банк является участником международного фондового рынка. В январе 2007 г. банк выпустил и разместил еврооблигации на сумму 500 млн. долларов США по фиксированной купонной ставке 8,625% в год, со сроком на 7 лет.

В настоящее время банк предоставляет свои услуги по документарному бизнесу и торговому финансированию, используя широкий спектр всевозможных инструментов: все виды аккредитивов, гарантий, аккредитивы с постфинансированием, кредитные соглашения, банковские акцепты. Общий объем всех инструментов, выпущенных в 2007 г., составил более 373 млн. долларов США.

Банк ЦентрКредит является первичным дилером по размещению краткосрочных нот Национального банка Казахстана, предоставляет услуги брокера по купле-продаже государственных ценных бумаг на Казахстанской фондовой бирже. Банк ЦентрКредит проводит операции с облигациями Министерства финансов РК, Казахстанской ипотечной компании, а также с облигациями банков второго уровня Республики Казахстан.

В рамках кастодиальной деятельности банк оказывает услуги по учету и хранению финансовых активов клиентов.

Банк ЦентрКредит одним из первых в Республике Казахстан внедрил систему «Интернет-банкинг», которая предназначена для управления банковскими счетами через Интернет в режиме реального времени. В 2007 г. в трех филиалах банка были открытии Интернет-киоски, в которых работают как клиенты системы «Интернет-банкинг», так и клиенты системы «Домашний банкинг» (дистанционное банковское обслуживание физических лиц).

Банк ЦентрКредит занимает одну из лидирующих позиций на рынке платежных карточек Республики Казахстан по количеству выпущенных карточек и развитию эквайринговой сети. На 1 января 2008 г. рыночная доля банка по количеству карточек в обращении составила 4,7%. Количество выпущенных карточек составило около 400 тыс. карточек.

В таблице 1 представлен консолидированный отчет АО «Банк ЦентрКредит» о прибылях и убытках за 2006-2007гг.

Таблица 1 – Отчет о прибылях и убытках млн. тенге

| Показатели | 2007 год | 2006 год |

| Процентный доход Процентный расход | 93,000 (53,330) | 48,984 (29,047) |

| Чистый процентный доход до формирования резервов на обесценение процентных активов и обязательств Формирование резервов под обесценение процентных активов и обязательств | 39,670 (15,441) | 19,937 (7,451) |

| Чистый процентный доход | 24,229 | 12,486 |

| Чистая прибыль по операциям с финансовыми активами и обязательствами, отражаемыми по справедливой стоимости через прибыли или убытки Чистый убыток по инвестициям, имеющимся в наличии для продажи Чистая прибыль по операциям с иностранной валютой Доходы по услугам и комиссии полученные Расходы по услугам и комиссии уплаченные Прочие доходы | 1,485 (38) 690 10,229 (694) 2,764 | 527 - 2,036 7,215 (734) 1,138 |

| Чистые непроцентные доходы | 14,436 | 10,182 |

| Операционные доходы Операционные расходы | 38,665 (19,156) | 22,668 (10,776) |

| Прибыль до формирования резерва под обесценение по прочим операциям Формирование резервов под обесценение по прочим операциям | 19,509 (418) | 11,892 (570) |

| Прибыль до налога на прибыль Расходы по налогу на прибыль | 19,091 (4,624) | 11,322 (1,301) |

| Чистая прибыль Прибыль на одну акцию (тенге) | 14,467 123,7 | 10,021 121,6 |

Из таблицы видно, что прибыль банка увеличилась в 2007 году на 4,446 млн. тенге по сравнению с 2006 годом.

В 2007 г. активы банка выросли на 54% и достигли уровня в 880,4 млн. тенге. Капитал банка вырос на 76% и достиг уровня 71,4 млн. тенге (в 2006 г. – 40,5 млн. тенге). Рентабельность капитала составила в 2007 году 20,3 % (14,467 / 71,4* 100), в 2006 году 24,7% (10,021 / 40,488 *100).

Таблица 2 –Данные бухгалтерского баланса АО «Банк ЦентрКредит»

млн. тенге

| Показатели | На 31.12.07 | На 31.12.06 |

| Ликвидные активы (ЛА) | 242,533 | 157,200 |

| Капитальные вложения (КВ) | 9,972 | 5,655 |

| Обязательства до востребования (ОВ) | 80,907 | 63,748 |

| Срочные обязательства (СрО) | 598,710 | 377,173 |

| Суммарные обязательства (СО) | 679,616 | 440,921 |

| Валюта баланса (ВБ) | 880,424 | 571,718 |

Рассчитаем коэффициенты ликвидности.

Коэффициент мгновенной ликвидности (по форм. 1):

- 2007 год: Кмл = 242,533 / 80,907 * 100 = 299,8%

- 2006 год: Кмл = 157,200 / 63,748 * 100 = 246,6%

Коэффициент ликвидности по срочным обязательствам (по форм. 2):

- 2007 год: Клсо = (242,533 – 80,907) / 598,710 * 100 = 27%

- 2006 год: Клсо – (157,200 – 63,748) / 377,173 * 100 = 24,8%

Генеральный коэффициент ликвидности по срочным обязательствам (по форм. 3):

- 2007 год: Кглсо = (242,533 + 9,972 – 80,907) / 598,710 * 100 = 28,7%

- 2006 год: Кглсо = (157,200+5,655 – 63,748) / 377,173 * 100 =26,3%

Коэффициент полной ликвидности (по форм. 4):

- 2007 год: Кпл = 242,533 / 679,616 * 100 = 35,7%

- 2006 год: К пл = 157,200 / 440,921 * 100 = 35,6%

Похожие работы

... кредитования, правил выдачи и погашения ссуд, текущего наблюдения и анализа кредитных операций [12, 152] 2. Перспективы развития системы кредитования российскими коммерческими банками Кредитная политика, проводимая современными коммерческими банками, находится под влиянием многих факторов, определяемых особенностями экономической и политической ситуации в России. Под влиянием этих же ...

... . В России, как и в большинстве других стран мира, действует двухуровневая кредитная система: Центральный банк – банковские институты и небанковские кредитные организации. Коммерческие банки являются основой кредитной системы.[17] Статус Центрального банка присваивается законом данной страны. Центральный банк Российской Федерации, или Банк России, является юридическим лицом, не относящимся к ...

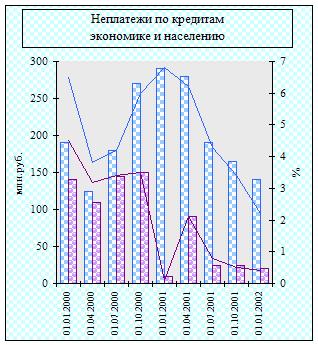

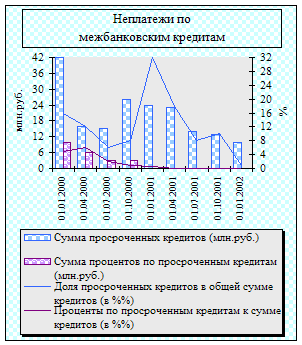

... вероятно не должен превышать 3 - 4 %, а резервы на покрытие убытков по ссудам должны быть не менее величины просроченных кредитов. Рассмотрим метод определения финансовой устойчивости коммерческого банка через показатель достаточности капитала. В целях поддержания ликвидности баланса коммерческими банками на должном уровне и обеспечения экономической устойчивости в их работе, Центральный ...

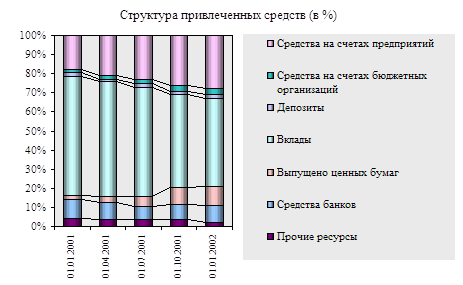

... банков, занимающиеся анализом финансовой деятельности, а также любые заинтересованные лица могут дополнительно использовать и другие коэффициенты. §4.Операции коммерческих банков Кыргызстана. Пассивные операции коммерческих банков. К пассивными относятся операции, связанные с формированием банковских ресурсов. Банковские ресурсы делятся на собственные и привлеченные. Большое значение ...

0 комментариев