Навигация

Операции на открытом рынке как инструмент денежно-кредитной политики

2. Операции на открытом рынке как инструмент денежно-кредитной политики

2.1 Анализ состояния операций Банка России с ценными бумагами

Операции РЕПО – востребованный и динамично развивающийся инструмент современного российского фондового рынка. Рост рынка РЕПО, в том числе его биржевой составляющей, доказывает, что Россия следует в русле общемировых тенденций трансформации финансовых рынков. За время существования РЕПО доказал свою состоятельность и как внутренний механизм стабилизации рынка, и как важный инструмент финансового инжиниринга.

Впервые в России биржевые технологии для заключения сделок РЕПО начали применяться на ММВБ на рынке государственных ценных бумаг. С октября 1996 г. площадка ММВБ использовалась для заключения сделок прямого РЕПО с Банком России, а уже с сентября 1997 г. Начали проводить аукционы прямого РЕПО. РЕПО на рынке государственных бумаг продолжало активно развиваться и после кризиса 1998 г. Так, например, с декабря 2001 г. участникам рынка государственных ценных бумаг стала доступна возможность заключения сделок обратного РЕПО с Банком России, а с 2003 г. начали осуществляться сделки междилерского РЕПО. На рынке негосударственных ценных бумаг (рынок акций, корпоративных и муниципальных облигаций, а также облигаций субъектов федерации) РЕПО появилось в 2002 г.[8]

В условиях финансового кризиса, который «догнал» российский рынок в середине сентября 2008 года, значение операций РЕПО как основного инструмента «поставки» ликвидности в падающую банковскую систему возросло. При этом основным (а в некоторые периоды и единственным) источником ликвидности с сентября 2008 года стал Банк России. Доказательством тому служат данные ММВБ об объеме операций РЕПО с акциями в сентябре-октябре 2008 года.

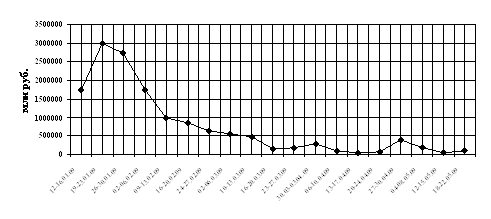

В 2009 году финансовые институты в значительной степени адаптировались к экономической ситуации и высокой. В минувшем 2009 году итоги аукционов прямого РЕПО Банка России также подтверждают гипотезу о том, что государство, в лице ЦБ РФ, остается для банковской системы основным источником ликвидности. Интересно проанализировать динамику объемов сделок прямого РЕПО Банка России с рынком в этот период. На рисунке 1 видно, как постепенно рынок насыщается ликвидностью и, по мере насыщения, падает объем сделок прямого РЕПО.

Рисунок 1 – Общий объем заключенных сделок с 12.01.2009 по 22.05.2009 понедельно

В анализируемый период наибольший объем сделок приходится на интервал с 19 по 23 января текущего года – 2 946 232 млн руб. При этом средняя средневзвешенная ставка составила 9,422% годовых. Как видно из графика, в течение следующих месяцев объем сделок прямого РЕПО снижался (исключение составляет март) и по состоянию на 25 мая составляет менее 200 млрд руб. в неделю.

Характерно, что финансовые институты используют сделки прямого РЕПО с Банком России в основном для поддержания мгновенной ликвидности: из общего объема заключенных сделок львиная доля – однодневные сделки. Это видно по данным Таблицы 1. Ставка варьировалась от 9,22 до 12,14% годовых. При этом преобладали операции сроком 1 день, операций сроком 3, 4, 7 дней значительно меньше. Операции РЕПО сроком 91 день проводились Банком России в анализируемый период только 13 марта на общую сумму более 166 млрд руб. Именно в этом случае отмечена самая высокая стоимость денег – 12,24% годовых.

Таблица 1 – Данные по сделка прямого РЕПО, проведенным в январе – мае 2009 г.*

| Срок сделок РЕПО | Общий объем заключенных сделок за период с 11.01.2009 по 26.05.2009 | Количество сделок | Средняя средневзвешенная ставка, % |

| 1-дневные | 11 118 889, 18 | 147 | 10,935 |

| 3-дневные | 2 190 750, 97 | 30 | 10,865 |

| 4-дневные | 303 833,9 | 8 | 11,344 |

| 7-дневные | 899 267,74 | 20 | 10,809 |

| 91-дневные | 166 069,84 | 1 | 12,14 |

Совокупный объем сделок прямого РЕПО в IV квартале 2009 г. практически не изменился по сравнению с предыдущим периодом, составив 5,0 трлн. рублей. При этом средний объем задолженности кредитных организаций перед Банком России по операциям прямого РЕПО в IV квартале снизился на 6,2%, составив 138,1 млрд. руб. против 147,1 млрд. руб. в июле-сентябре 2009 года. Операции по продаже ОФЗ из собственного портфеля, а также по их покупке Банком России в июле-сентябре 2009 г. не осуществлялись.

Предметом сделок прямого РЕПО в настоящее время является достаточно широкий перечень государственных (в том числе субфедеральных) и корпоративных облигаций, обладающих соответствующими инвестиционными характеристиками.[9]

В середине сентября 2008 года, в период резкого спада на российском фондовом рынке, возникли проблемы на биржевом рынке сделок РЕПО с корпоративными ценными бумагами, которые были связаны с невыполнением рядом участников обязательств по второй части сделок РЕПО. Объем неисполненных обязательств по итогам клиринга за день достигал 60 млрд руб. Нарастание взаимного недоверия между участниками привело к фактической остановке этого рынка. Как известно, ситуация достаточно быстро разрешилась благодаря активной позиции Банка России и госбанков, предоставивших ликвидность для расшивки платежей.

Надо заметить, что неисполнение обязательств по второй части сделок РЕПО в принципе не является чем-то из ряда вон выходящим – в международной практике подобные факты достаточно часто встречаются в условиях низких ставок и высокой волатильности на рынке, но не ведут к разрушению рынка, поскольку имеется адекватное обеспечение. Основной же проблемой российского рынка РЕПО в сентябре 2008 г. стало то, что залоги в виде ценных бумаг настолько быстро теряли в цене, а то и становились вовсе неликвидными, и это лишало возможности кредиторов хотя бы вернуть свои деньги в случае неисполнения РЕПО. В биржевых правилах предусмотрены штрафы за неисполнение второй части сделок РЕПО в размере 0,05% от суммы сделки. Они были наложены, однако не могли заметно повлиять на поведение участников.

Банк России участвует на рынке РЕПО в качестве кредитора последней инстанции. Поэтому ставки по РЕПО с Банком России будут высокими, спектр бумаг, принимаемых в РЕПО – относительно узким, а набор сроков – ограниченным. Для полноценного восстановления биржевого и внебиржевого рынков РЕПО необходимы, прежде всего, согласованные действия участников этого рынка по утверждению единых правил игры, в том числе на базе типового договора НФА по операциям РЕПО. Ряд крупных банков уже заключили между собой подобные договоры, предусматривающие необходимую детализацию сделок и снимающего юридические и процедурные риски.

По информации Банка России, он также намерен заключать типовые договоры с контрагентами по операциям РЕПО на биржевом и внебиржевом рынках. Для биржевых операций РЕПО часть положений типового договора уже закреплена в новых правилах торгов ФБ ММВБ, которые вступили в действие с 1 марта. Они предусматривают формирование биржевого механизма урегулирования неисполненных обязательств на рынке РЕПО. Контрагенты получат возможность урегулировать взаимные обязательства в соответствии с процедурой, прописанной в приложении к правилам торгов. Порядок урегулирования разработан НФА, согласован с участниками рынка и прошел экспертизу ММВБ. Следующим существенным шагом в развитии биржевого рынка РЕПО может стать введение центрального контрагента по этим сделкам.[10]

Выступая на IV ежегодной конференции НАУФОР «Российский фондовый рынок», которая прошла 8 апреля 2009 года в Москве, директор департамента операций на финансовых рынках Банка России С.А. Швецов в качестве основных мер, направленных на стабилизацию финансовой системы и совершенствование системы рефинансирования, назвал следующие:

- увеличение объемов операций РЕПО;

- увеличение спектра обеспечения РЕПО;

- РЕПО с акциями;

- увеличение сроков рефинансирования по операциям РЕПО;

- возобновление 90-дневного РЕПО;

- совершенствование механизмов управления краткосрочной ликвидностью банковского сектора (лимиты по операциям РЕПО);

- создание новых инструментов рефинансирования (беззалоговые кредитные аукционы);

- увеличение срока (с 90 до 365 дней) предоставления кредитов, обеспеченных активами или поручительствами (Положение ЦБ РФ от 12.11.2007 №312-П «О порядке предоставления Банком России кредитным организациям кредитов, обеспеченных активами»)[11].

Позиция г-на Швецова, высказанная профессиональному сообществу публично, подтверждает актуальность совершенствования механизмов проведения операций РЕПО и развитие их в перспективе как основного инструмента при реализации антикризисных мероприятий в финансовой системе.

Похожие работы

... платежной системы, которая сочетала бы в себе два качества: стабильность, целостность системы и ее эффективность, однако достижение поставленных целей по операциям Центрального Банка на открытом рынке зависит от наличия соответствующих условий, создаваемых функционированием всех секторов экономики и проведением необходимых институциональных преобразований. ЛИТЕРАТУРА 1. ...

... планирования объема выпуска, дающего максимальную прибыль, определения точки безубыточности, обоснования принятия решений об ассортименте. 2. Операции на открытом рынке издержка макроэкономическое равновесие Постепенно два вышеописанных метода денежно-кредитного регулирования (рефинансирование и обязательное резервирование) утратили свое первостепенное по важности значение, и главным ...

... подразделениям для использования в работе. Балансы кредитных организаций территориальными учреждениями направляются в Банк России в соответствии с его указаниями.»[3] Глава №2. Совершенствование банковских операций. 1. К банковским ресурсам относятся собственные средства банка, заемные и привлеченные средства, совокупность которых используется для осуществления банком активных операций, т.е. ...

... и принятия нерациональных решений. Наличие системы гарантирования вкладов укрепляет доверие к национальной банковской системе и создает предпосылки для перетока сбережений населения в банки. 1.3 Внедепозитные операции коммерческих банков К внедепозитным источникам привлечения ресурсов относятся межбанковские кредиты (МБК) и кредиты, полученные от ЦБ РФ. Свободными кредитными ресурсами ...

0 комментариев