Навигация

Состояние банковской системы России в посткризисный период

1.2 Состояние банковской системы России в посткризисный период

Изменения, происходящие в экономике в последние десятилетия, не оставляют в стороне и банковскую систему. Сокращение количества кредитных организаций, увеличение капитализации имеющихся банков, увеличение уставного капитала, процесс слияний и поглощений — все это приводит к совершенствованию банковской системы, с одной стороны, и приближению к мировой системе, с другой стороны. Появляющиеся тенденции в банковской системе одной страны неминуемо повторяются в другой стране. При этом развивающиеся страны повторяют тот же путь, который проходят и развитые страны. Отличием является, с одной стороны, запаздывание появления тенденций, с другой стороны, — масштаб и темпы их проявления. В условиях открытости финансовых рынков и глобализации концентрация банковского капитала и укрупнение банковских структур стали одной из определяющих тенденций современности, которая выражается в слиянии и поглощении банковских учреждений, укрупнении имеющихся банков. Постоянные слияния и поглощения привели к серьезному сокращению мелких кредитных организаций, которые не могут стать полноправными конкурентами иностранных банков, проникающих на внутренний банковский рынок.[13,C.19]

В то же время особенностью последнего десятилетия стало не просто укрупнение банков, а покупка отечественных банков иностранными банками. Такой процесс стал особенно актуален для таких стран, как Италия, после отмены ограничений на приток иностранного банковского капитала, Германии, где пока еще существуют определенные ограничения, но по требованию ЕС они стали более лояльными, других стран ЕС.

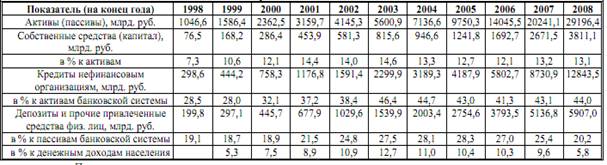

На фоне этого происходящие в России изменения становятся не только актуальными, но и объективно необходимыми. Так, на протяжении последних десятилетий в России происходит постоянное сокращение количества, как зарегистрированных кредитных организаций, так и действующих банков. За период с 2000 по 2008 г. количество кредитных организаций снизилось на 15 % (с 1 349 до 1 136). На самом деле количество кредитных организаций в РФ значительно меньше, чем, например, в Германии, 1 136 против 2 048, однако структура банков достаточно различна. В Германии преобладают мелкие банковские учреждения, такие как сберегательные кассы, земельные банки, почтово-сберегательные, строительные кассы. Для России такие небанковские организации нетипичны. По количеству собственно банков Россия далеко опережает Германию, в которой на банки приходится 26 %. Однако по размеру они достаточно крупные и превышают капитализацию российских банков, несмотря на постоянное укрупнение последних. Так, например, если в 2001г. 34,8% российских коммерческих банков имели уставный капитал до 10 млн. руб., 23,9% — от 10 до 30 млн. руб. и только 17 % имели капитал, превышающий 5 млн. евро, то уже в 2008 г. капитал до 10 млн. руб. имели 8,7 %.[13,C.20]

В период с 1.08.98 г. по 1.10.99 г. число действующих кредитных организаций сократилось с 1573 до 1389, или на 12 %. Отличительной особенностью этого процесса стал отзыв лицензий на осуществление банковских операций у ряда крупнейших банков (Инкомбанк, Промстройбанк России, Менатеп, Мосбизнесбанк и др.). В кредитных организациях, у которых к настоящему времени отозваны лицензии на совершение банковских операций, до кризиса была сосредоточена почти четверть активов банковской системы и вкладов населения (без учета Сбербанка России), пятая часть осталась средств на расчетных, текущих счетах клиентов. В некоторых регионах вообще не осталось действующих кредитных учреждений, кроме подразделений Сбербанка РФ. Вместе с тем кризис подтвердил необходимость и целесообразность функционирования средних и даже мелких банков, которые оказались более устойчивыми в условиях финансовой нестабильности. В целом региональные банки выдержали удары кризиса, выстояли без особых потерь для местной экономики. Так, например, за указанный период в Санкт-Петербурге были отозваны лицензии только у двух кредитных организаций. При этом следует отметить, что негативные процессы в данных банках начались задолго до кризиса.

В 1999 г. в целом по России наблюдался процесс увеличения масштабов банковской деятельности. Активы банковской системы страны увеличились за 8 месяцев текущего года на 342 млрд. рублей, или на 33 %. Рублевые активы банков возросли на 254 млрд. рублей, или на 55 %, превысив предкризисный уровень в номинальном исчислении на 36 %. Валютные активы с 01.01.99 г. по 01.09.99 г. в долларовом эквиваленте сократились на 1,2 млрд. долл. США, или на 4 %, составив 74 % от предкризисного уровня. В формировании ресурсной базы кредитных организаций в первой половине 1999 г. наметились положительные тенденции. Так, за 8 месяцев 1999 г. депозиты физических лиц, размещенные в банковской системе, увеличились в рублях на 26 %, в иностранной валюте (в долларовом эквиваленте) — на 6 %. Однако доля депозитов физических лиц в совокупных пассивах банковской системы еще не достигла предкризисного уровня, составив 18 % (на 01.08.98 — 25 %).

В связи с некоторым оживлением промышленного производства в 1999 г. возрос объем средств, привлеченных банками от предприятий и организаций. В целом с августа 1998 г. по август 1999 г. указанные средства в рублях увеличились в 2,5 раза, а в иностранной валюте (в долларовом эквиваленте) сократились на 12 %. В итоге, доля средств на расчетных, текущих и прочих счетах предприятий и организаций в совокупных пассивах банковской системы увеличилась с 13 % на 1.08.98 г. до 20 %. Одновременно произошло сокращение доли фондов и прибыли в совокупных пассивах банковской системы с 18 % на 01.08.98 г. до 11 %. При этом число прибыльных банков в период с 01.01.99 г. практически не изменилось, составив соответственно 1113 и 1120.[12,C.22]

Сужение ресурсной базы кредитных организаций и увеличение всего спектра рисков привели к замораживанию программ кредитования реального сектора экономики. Кредиты, предоставленные банками реальному сектору экономики, за период с августа 1998 года по март 1999 года в рублях сократились на 0,9 млрд. рублей в номинальном выражении, или на 0,8%, в иностранной валюте — на 5,5 млрд. долл., или на 33,5%. Доля кредитов небанковскому сектору экономики (без учета просроченной задолженности) в совокупных активах банковской системы сократилась за тот же период с 32,6 до 31%.

Одновременно ухудшилось качество активов банков. Общий объем просроченной задолженности банкам по предоставленным кредитам (в реальном выражении) вырос в период с 1.08.98 по 1.03.99 с 17,5 до 26,4 млрд. рублей, или на 50,6%, что составило соответственно 6,0 и 10,6% от общего объема кредитных вложений. За тот же период с 82,9 до 78,8% сократилась доля стандартных ссуд в кредитных портфелях банков, а доля безнадежных ссуд, наоборот, возросла с 6,8 до 10,1%.

В послекризисный период декапитализация банковской системы продолжает оставаться наиболее существенной проблемой. Совокупный капитал российских банков (без учета Сбербанка России) уменьшился со 102 млрд. руб. на 1.08.98 г. до 41 млрд. руб. на 1.03.99 г., или на 60 %. Начиная с марта 1999 г. начался процесс роста капитала: за период с 01.03.99 г. по 01,10.99 г. совокупный капитал банков вырос на 42 млрд. руб. (или более чем в два раза) и составил 84 млрд. руб. (82 % от предкризисного уровня). Причинами роста капитала являлись рекапитализация действующих банков и отзыв лицензий у неплатежеспособных банков, имевших отрицательный капитал, обеспечившие соответственно 76 и 24 % прироста капитала банковской системы.

Несмотря на то, что Банк России пересмотрел свое отношение к перспективам функционирования средних и малых банков и существенно смягчил требования к минимальному размеру собственных средств (капитала), необходимость существования крупных и многофилиальных банков никоим образом не ставится под сомнение.[13,C.25]

ГЛАВА 2. Система антикризисных мер Центрального банка как процесс стабилизации банковской системы

Похожие работы

... в относительном выражении не изменился и составил 5,8%. Такому увеличению рисков способствовали рост операций на рынке ценных бумаг и усиление волатильности этого сегмента рынка. Важной тенденцией развития банковской системы России в последние годы стало увеличение присутствия на российском банковском рынке кредитных организаций ; иностранным участием. Удельный вес собственных средств банков со ...

... Банка России действиями Правительства Российской Федерации в области бюджетной, налоговой, тарифной, структурной и социальной политики. Заключение В данной работе рассмотрена тема банковская система России и современные особенности её функционирования. В процессе написания работы раскрыты такие вопросы, как сущность банковской системы, ее структура, выполняемые функции, особенности денежно- ...

... фондов предприятий и денежных доходов частных лиц; стимулирование накоплений в хозяйстве; посредничество в платежах между отдельными самостоятельными субъектами. 2 СОСТОЯНИЕ БАНКОВСКОЙ СИСТЕМЫ РОССИЙСКОЙ ФЕДЕРАЦИИ В КРИЗИСНЫЙ И ПОСТКРИЗИСНЫЙ ПЕРИОДЫ ЭКОНОМИКИ 2.1 Воздействие кризиса на банки России Банковская система является ключевым элементом денежно-кредитной системы, и во всех ...

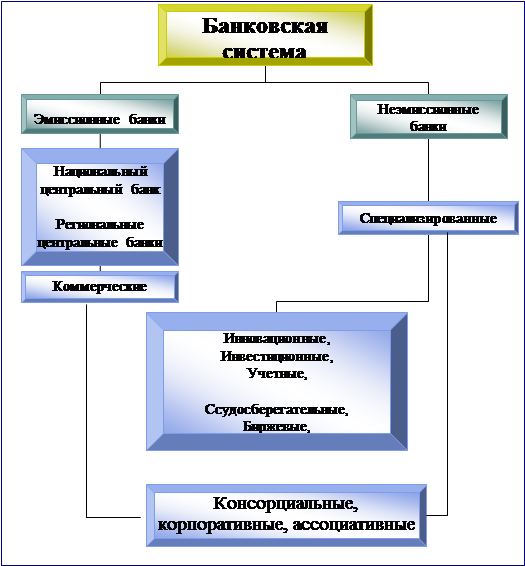

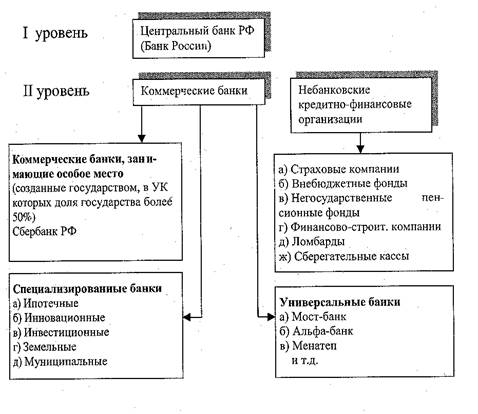

... для стран с рыночной экономикой двухуровневая банковская система: первый уровень – ЦБ России с сетью региональных отделений и расчетно-кассовых центров на местах, второй – коммерческие банки. Сейчас банковская система России переживает процесс реструктуризации, что выражается в: сокращении числа вновь возникающих банков; специализации и реорганизации банков; консолидации банковского капитала; ...

0 комментариев