Навигация

Меры ЦБ по реструктуризации банковской системы

2.1 Меры ЦБ по реструктуризации банковской системы

В целях стабилизации ситуации после событий 17 августа Банк России принял ряд срочных мер, которые были направлены на предотвращение разрушения банковской и финансовой системы страны. При этом Банком России были выдвинуты два основных приоритета в своей деятельности: восстановление платежной системы и защита интересов вкладчиков. Для восстановления платежной системы было проведено три многосторонних межбанковских клиринга, позволивших провести более 30 млрд. рублей, в том числе в бюджеты различных уровней и внебюджетные государственные фонды. Во многих регионах, где проводились такие операции, это позволило банкам либо полностью, либо частично избавиться от груза неплатежей и картотеки. Для смягчения экономических и социальных последствий банковского кризиса Советом директоров Банка России было принято решение о переводе на Сберегательный банк Российской Федерации обязательств ряда коммерческих банков (СБС-Агро, “Менатепа”, Мосбизнесбанка, Мост-банка, Промстройбанка, “Российского кредита” и Инкомбанка) перед физическими лицами по договорам банковского вклада, заключенным до 1 сентября 1998 года, в размере, сложившемся на момент принятия решения. По состоянию на 6.04.99 филиалами Сбербанка России по обязательствам шести коммерческих банков (СБС-Агро, “Менатепа”, Мосбизнесбанка, Мост-банка, Промстройбанка, Инкомбанка) выплачено наличными деньгами и переоформлено в другие виды вкладов Сбербанка России около 6,8 млрд. рублей, или свыше 96% от суммы принятых обязательств, из них выплачено наличными деньгами свыше 60% суммы принятых обязательств.

Кроме того, 16 ноября 1998 года заключены соглашения о передаче обязательств по вкладам населения в Сбербанк России коммерческими банками “Российский кредит” и “Кузбасспромбанк”. Общая сумма переданных обязательств по вкладам населения в соответствии с подписанными актами составляет около 1,4 млрд. рублей.

Принятое Банком России решение о переводе вкладов населения из ряда крупнейших банков в Сбербанк России в сложнейшей обстановке способствовало в определенной степени улучшению ликвидности кредитных организаций и прекращению массового оттока частных депозитов. В целом оно оказало положительное воздействие на укрепление доверия населения к банковской системе, которое является важнейшим условием успешной реализации мер по реструктуризации кредитных организаций.[7,C.345]

Для поддержания банковской ликвидности Банк России с сентября 1998 года активно использовал механизм рефинансирования банков. В августе—сентябре 1998 года Банк России выдал ломбардные кредиты 80 банкам 19 регионов Российской Федерации на общую сумму 14,9 млрд. рублей, а в период с 1 августа 1998 года по 1 марта текущего года были предоставлены кредиты “овернайт” 34 банкам на общую сумму 65,7 млрд. рублей. С августа 1998 г. по март текущего года Банком России в соответствии с решением Совета директоров Банка России были предоставлены кредиты 15 банкам на общую сумму 17,8 млрд. руб. на срок до 1 года, из них 8 банкам г. Москвы — на сумму 17,4 млрд. рублей, 7 региональным банкам — на сумму 0,4 млрд. рублей.

По мере нормализации ситуации в банковском секторе Банк России предполагает прекратить предоставление кредитов, выдаваемых по отдельным решениям Совета директоров Банка России, и полностью перейти на рефинансирование банков на рыночных принципах. При этом Банк России проводит активную работу по распространению процедуры предоставления обеспеченных кредитов Банка России (внутридневных кредитов и кредитов “овернайт”) на банки ряда регионов (помимо банков Московского региона и г. Санкт-Петербурга).

Другим инструментом денежно-кредитного регулирования, который был задействован Центральным банком Российской Федерации для смягчения кризиса, стало изменение нормативов обязательных резервов кредитных организаций, депонируемых в Банке России. Установление с ноября 1998 года единого норматива обязательных резервов по привлеченным средствам в рублях и иностранной валюте в размере 5%, предоставление кредитным организациям возможности проведения внеочередного регулирования обязательных резервов и установление специального курса при расчете обязательных резервов по привлеченным средствам в иностранной валюте способствовало высвобождению дополнительных денежных ресурсов банковской системы.

В кризисной ситуации Банк России внес необходимые коррективы в систему требований, предъявляемых к банкам. Банк России перенес срок применения принудительных мер воздействия за нарушение минимальной величины собственных средств (капитала) на два года. В настоящее время в принципе решен вопрос о сохранении минимальных требований по величине собственных средств (капитала) только для банков, открывающих филиалы за рубежом. Одновременно изменены подходы Банка России в отношении рисков, принимаемых на себя банками. Банк России сократил лимит открытых валютных позиций, ужесточил порядок расчета нормативов ликвидности, исключив портфель государственных ценных бумаг из величины высоколиквидных активов, и ввел оценку кредитного риска по вложениям в государственные ценные бумаги Российской Федерации. Кроме того, в конце 1998 года было решено уменьшить в десять раз размер регистрационного сбора за государственную регистрацию вновь создаваемых кредитных организаций и размер сбора за открытие филиала. Эти решения позволяют уменьшить “затраты” потенциальных учредителей и стимулировать принятие ими решения о создании кредитных организаций, а также максимально расширить сферу деятельности кредитных организаций с целью поиска новых источников доходов.[1,C.69-75]

Похожие работы

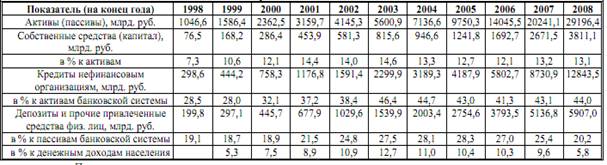

... в относительном выражении не изменился и составил 5,8%. Такому увеличению рисков способствовали рост операций на рынке ценных бумаг и усиление волатильности этого сегмента рынка. Важной тенденцией развития банковской системы России в последние годы стало увеличение присутствия на российском банковском рынке кредитных организаций ; иностранным участием. Удельный вес собственных средств банков со ...

... Банка России действиями Правительства Российской Федерации в области бюджетной, налоговой, тарифной, структурной и социальной политики. Заключение В данной работе рассмотрена тема банковская система России и современные особенности её функционирования. В процессе написания работы раскрыты такие вопросы, как сущность банковской системы, ее структура, выполняемые функции, особенности денежно- ...

... фондов предприятий и денежных доходов частных лиц; стимулирование накоплений в хозяйстве; посредничество в платежах между отдельными самостоятельными субъектами. 2 СОСТОЯНИЕ БАНКОВСКОЙ СИСТЕМЫ РОССИЙСКОЙ ФЕДЕРАЦИИ В КРИЗИСНЫЙ И ПОСТКРИЗИСНЫЙ ПЕРИОДЫ ЭКОНОМИКИ 2.1 Воздействие кризиса на банки России Банковская система является ключевым элементом денежно-кредитной системы, и во всех ...

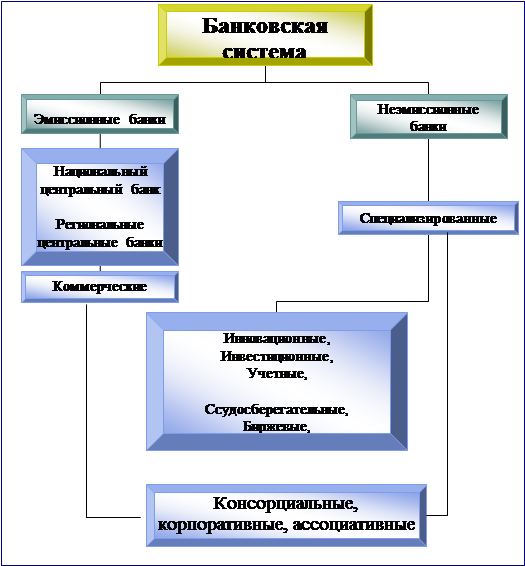

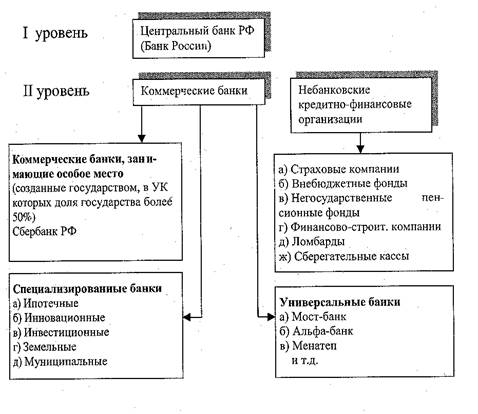

... для стран с рыночной экономикой двухуровневая банковская система: первый уровень – ЦБ России с сетью региональных отделений и расчетно-кассовых центров на местах, второй – коммерческие банки. Сейчас банковская система России переживает процесс реструктуризации, что выражается в: сокращении числа вновь возникающих банков; специализации и реорганизации банков; консолидации банковского капитала; ...

0 комментариев