Навигация

1. не значительные изменения

*первая половина года

Источник: Общество и экономика, №1 – 2001

Помимо долларовых инвестиций, начиная с 1994г., иностранные компании начали осуществлять капиталовложения в российских рублях, что свидетельствует, с одной стороны, об укреплении курса национальной валюты, а с другой, - о начале процесса реинвестирования прибыли, полученной иностранными инвесторами от предпринимательской деятельности на территории России.

Объем рублевых капиталовложений иностранных фирм в России составил в 1994г. 84 млрд. руб.,1998г. 62,7 млрд. деноминированных руб., 1999г. – 27,1 млрд. руб. Большая часть рублевых капиталовложений (85%) приходилась на прямые инвестиции, в которых в свою очередь доминировали взносы в уставные фонды совместных предприятий.

Таким образом, суммируя инвестиции в иностранной валюте и рублях (в пересчете по курсу рубля к доллару на конец соответствующего года) общий объем накопленных иностранных инвестиций в экономику России на начало 2000 г. составлял29,3 млрд. долл. По этому показателю Россия занимает примерно 25-е место в мире, уступая ведущим промышленно развитым странам и отдельным новым индустриальным государствам.

2.Основные виды иностранных инвестиций в экономику России

В 90-е годы Россия привлекла капитал в форме прямых и портфельных инвестиций, в виде ссудных капиталовложений международных финансовых организаций и отдельных государств, путем размещения федеральных и региональных облигационных займов на международном рынке капиталов и в виде прочих инвестиций.

2.1.Прямые инвестиции

В условиях продолжающегося инвестиционного кризиса в реальном секторе российской экономики и практического отсутствия доступа к международному рынку кредитных ресурсов и портфельных инвестиций, одной из перспективных задач правительства является привлечение в страну иностранного капитала в форме прямых иностранных инвестиций.

В мировой практике под прямыми инвестициями понимаются капиталовложения, сделанные юридическими и физическими лицами, полностью владеющими предприятием или владеющими не менее чем 10% акций акционерного предприятия.

Таблица 2

Основные виды иностранных инвестиций в экономику России| Годы | Общий объем | Прямые | Портфельные | Прочие | ||||

| Млн. долл. | % | Млн. долл. | % | Млн. долл. | % | Млн. Долл. | % | |

| 1991- 1993 | 2,92 | 100 | 2,57 | 88 | 0,07 | 2,4 | 0,28 | 9,6 |

| 1994 | 1053 | 100 | 549 | 52,1 | 5 | 1,0 | 504 | 47,9 |

| 1995 | 2796 | 100 | 1877 | 67,1 | 30 | 1,1 | 890 | 31,8 |

| 1996 | 6506 | 100 | 2090 | 30,5 | 45 | 0,6 | 4371 | 68,7 |

| 1997 | 12295 | 100 | 5334 | 43,4 | 680 | 5,5 | 6281 | 51,1 |

| 1998 | 11773 | 100 | 3361 | 28,6 | 191 | 1,6 | 8221 | 69,8 |

| 1999 | 9560 | 100 | 4260 | 44,6 | 31 | 0,3 | 5269 | 55,1 |

| 2000 | 4800 | 100 | 1613 | 33,6 | 19 | 0,4 | 3168 | 66,0 |

Источник: Общество и экономика, №1 – 2001

В соответствии с новым Законом «Об иностранных инвестициях в Российской Федерации», под «прямой иностранной инвестицией» понимается осуществление следующих операций:

· приобретение иностранными инвесторами не менее 10 % доли, долей (вклада) в уставном (складочном) капитале коммерческой организации, созданной или вновь создаваемой на территории России в форме хозяйственного товарищества или общества;

· вложение капитала в основные фонды филиала иностранного юридического лица, создаваемого на территории России;

осуществление на территории России иностранным инвестором как арендодателем финансовой аренды (лизинга) оборудования, указанного в разделах XVI и XVII Товарной номенклатуры внешнеэкономической деятельности СНГ, таможенной стоимостью не менее 1 млн. рублей.

Иностранным инвесторам – юридическим и физическим лицам – прямые инвестиции обеспечивают право на управление предприятием и представляют собой преимущественно взносы в уставные фонды совместных предприятий и кредиты, полученных от зарубежных совладельцев предприятий.

Прямые вложения осуществляются как в СКВ, так и в национальной валюте.

Сравнивая относительную предпочтительность привлечения капитала в различных формах, следует подчеркнуть, что прямые инвестиции имеют ряд преимуществ, в том числе:

· активизируется деятельность частного сектора;

· расширяется выход на внешние рынки;

· облегчается доступ к новым технологиям и методам управления;

· больше вероятность реинвестирования прибыли внутри страны, чем вывоза в страну базирования;

· приток предпринимательского капитала не увеличивает размер внешней задолженности;

· создаются новые рабочие места;

· расширяется налогооблагаемая база;

импорт товаров и услуг замещается товарами и услугами отечественных компаний.

Следует подчеркнуть, что в последние годы наметилась тенденция к росту удельного веса прямых инвестиций в общем размере иностранных капиталовложений в экономику России. Эта форма привлечения капитала остается наиболее важной для экономики страны.

Существует два метода учета прямых иностранных инвестиций: на основании статистики платежного баланса и на основании официальных данных Госкомстата Российской Федерации о сумме валютных и рублевых инвестиций, осуществляемых предприятиями и организациями с иностранными инвестициями.

Данные, рассчитанные по методике Госкомстата, используются в большинстве отечественных публикаций. Большинство зарубежных аналитиков работают со статистикой платежного баланса, регулярно публикуемой, в частности, изданием Международного валютного фонда - International Financial Statistic(IFS).

Таблица 3

| Годы Объем | 1992 | 1993 | 1994 | 1995 | 1996 | 1997 | 1998 | 1992-1998 |

| Ежегодный приток Оценка 1 Оценка 2 | 0,7 | 0,7 | 0,55 0,64 | 1,88 2,02 | 2,09 2,48 | 5,33 6,24 | 3,36 2,76 | |

| Накоплено на начало года Оценка 1 Оценка 2 | 2,57 2,57 | 3,12 3,21 | 5,14 5,22 | 7,57 7,70 | 12,96 13,95 | 16,32 16,71 |

Альтернативные оценки масштабов притока прямых инвестиций в экономику России

Оценка 1 – базируется на данных Госкомстата о ежегодном приросте суммы прямых иностранных инвестиций в рублях и иностранной валюте;

Оценка 2 – основывается на данных платежного баланса.

Источники: Российский статистический ежегодник, 1997-1998; International Financial Statistics; IMF Economic Reviews, 1999.

Как можно видеть, указанные показатели ежегодного притока несколько различаются между собой. В то же время рассчитанные по обеим методикам оценки объема накопленных иностранных инвестиций достаточно близки, что позволяет говорить об их относительной адекватности для характеристики среднесрочных тенденций.

На начало 2000 г. накопленный объем прямых иностранных инвестиций в экономику России, по данным Госкомстата, составлял около 17,5 млрд. долл.

Среди отдельных стран как по объему, так и по удельному весу прямых инвестиций в российскую экономику с огромным отрывом лидируют США. В 2000г. из общего объема накопленных американских инвестиций в экономику России на долю прямых вложений приходилось 71,5 %.

До финансового кризиса 1998г. удельный вес прямых инвестиций у остальных стран – крупнейших инвесторов капитала в экономику России в общем объеме капиталовложений колебался в пределах 2-8 %.

После девальвации национальной валюты и роста интереса к вложениям в импортозамещающие отрасли удельный вес прямых инвестиций в общем объеме вложений в российскую экономику у Нидерландов возрос до 85%, у Кипра – до 79,3 %, Швейцарии – 70,5 %, Швеции – 61,0 %.

Таблица 4

Удельный вес прямых инвестиций в общем объеме накопленных

капиталовложений основных стран-инвесторов

| Страны | Объем прямых инвестиций, млн. долл. | % от общего объема накопленных прямых инвестиций |

| США | 4541 | 71,5 |

| Кипр | 2727 | 79,3 |

| Германия | 1007 | 14,5 |

| Великобритания | 763 | 21,0 |

| Нидерланды | 603 | 85,3 |

| Швейцария | 309 | 70,5 |

| Швеция | 232 | 61,0 |

| Франция | 172 | 5,3 |

| Италия | 160 | 25,4 |

| Япония | 152 | 42,6 |

(на начало 2000 г.)

2.2.Портфельные инвестицииПроцесс приватизации государственной собственности, акционирование промышленных предприятий привели к формированию в России фондового рынка, создали объективные предпосылки для портфельных капиталовложений иностранных инвесторов.

Под портфельными инвестициями понимается покупка нерезидентами акций, паев, векселей, государственных ценных бумаг (краткосрочных и долгосрочных) и других долговых ценных бумаг, составляющих менее 10% акционерного капитала предприятия. Портфельные инвестиции не дают права вкладчикам участвовать в управлении предприятием.

С 1991 по 1993 г. объем портфельных инвестиций в России оценивался лишь в 60 млн. долл. Однако начиная с 1994 г., прослеживалась тенденция к увеличению импорта в Россию портфельных инвестиций. Максимального уровня объем заказов западных фирм на покупку акций российских приватизированных предприятий достиг в августе 1994 г. и составлял 500 млн. долл.

В ноябре он опустился до 300 млн. долл., и до 100 млн. долл. - в декабре. Только в первой половине 1994 г. иностранные инвесторы скупили 2-5% доли уставного капитала таких компаний, как "Коминефть", "Томскнефть", "Юганскнефть", "Пурнефтегаз", "ЛУКойл", "ЛУКойл-Когалымнефтегаз", "ЛУКойл-Уралнефтегаз" и др.1

Постепенно иностранные портфельные инвестиции начали размещаться и в других отраслях российской экономики, прежде всего связь и средства Телекоммуникаций, пищевая промышленность, деревообрабатывающая, цементная.

Для западных инвесторов данная форма капиталовложений в экономику России относилась и относится к рисковым инвестициям. По оценкам западных брокерских фирм, иностранные инвесторы, которые ранее приобрели акции российских приватизированных предприятий, только за последний квартал 1994 г. потеряли около

75% от вложенных сумм из-за падения курсовой стоимости этих ценных бумаг. В период финансового кризиса отток средств нерезидентов с фондового рынка России в конце 1997 г. составил около 7,5 млрд. долл. Вместе с тем, портфельные инвестиции вплоть до финансового коллапса оставались одной из наиболее прибыльных форм капиталовложений в отдельные отрасли и сферы экономики России.

Следует подчеркнуть, что иностранные инвесторы сыграли важную роль в становлении рынка корпоративных ценных бумаг в России. Данный рынок в значительной степени сформировался под влиянием заказов на покупку ценных бумаг, которые размещали зарубежные инвесторы. Среди наиболее крупных иностранных участников российского фондового рынка в конце 90-х годов были компании "Брансвик" (Великобритания), "Чайз Манхеттен банк "(США), "Кредит Сюиз фёрст Бостон" (США), "Меррилл Линч" (США), " Морган Гринфел" (Великобритания), "Морган Стэнлей" (США), "Соломон Бразерз" (США), "Смит нью корт" (Великобритания). На конец 1997 г. одним из крупнейших портфельных инвесторов в экономику России была компания "Реджент секьюритиз", которая имела пакет акций приватизированных российских компаний на общую сумму 400 млн. долл.

Быстрое развитие российского фондового рынка сопровождалось появлением огромного числа местных инвестиционных компаний и банков, активно занимающихся операциями с ценными бумагами.

В конце 1996 г. известный западный журнал "Euromoney" провел специальное исследование о степени надежности, с точки зрения западных инвесторов, российских финансовых структур, занимающихся инвестиционным бизнесом. В первую пятерку вошли следующие российские компании: "Ренессанс-Капитал", "Ринако", "МФК", "ОНЭКСИМбанк", "Инкомбанк". Компании "Ренессанс-Капитал" удалось внедрить на российский рынок западную технику торговли и анализа рынка ценных бумаг. В результате, по оценкам "Euromoney", через "Ренессанс-Капитал" проходило от 15 до 20% всех сделок, совершаемых иностранными инвесторами с акциями российских компаний.

По данным официальной статистики, в 1998 г. объем ежегодных зарубежных портфельных инвестиций в России достиг своего пика и составил 680 млн. долл., в 1999 г. портфельные инвестиции составили лишь 31 млн. долл.

Большая часть валютных инвестиций приходилась на вложения в краткосрочные долговые ценные бумаги, а рублевые инвестиции направлялись преимущественно на покупку акций российских компаний.

Формирование фондового рынка в России относится к началу 90-х годов, когда начался процесс приватизации. В России сформировалась особая модель рынка ценных бумаг, которая отличается от американской и немецкой модели. С одной стороны, в России отсутствуют какие-либо ограничения на деятельность банков на рынке ценных бумаг. Банки выступают одновременно и инвесторами, и профессиональными участниками рынка. В этом отличие от американского рынка. С другой стороны, в России получили развитие институты коллективного инвестирования и, что самое главное, существуют небанковские профессиональные посредники - брокерско-дилерские фирмы. Этим российский рынок отличается от немецкого, где нет небанковских структур. Еще одна характерная черта российской модели рынка связана с особым соотношением развития секторов государственных и корпоративных ценных бумаг.

Специфика российского рынка связана с особенностями структуры собственности российских корпораций. Существенная доля акций предприятий находится сегодня в руках инсайдеров - работников и менеджеров этих предприятий. В конце 90-х годов доли инсайдеров и сторонних инвесторов в уставных капиталах многих предприятий были примерно равны, борьба за контроль приобрела предельно жесткий характер. Нарушений прав акционеров было очень много, что отражалось и на состоянии рынка, для которого были характерны резкие скачки курсов акций.

Серьезной проблемой российского рынка является слабое правовое обеспечение. Существует острая необходимость принятия важнейших законов, регулирующих рынок ценных бумаг.

На развитие рынка ценных бумаг негативное влияние оказывает высокий уровень налогообложения. Высокие налоги делают невыгодным ряд операций на рынке ценных бумаг, причем от этого страдают и банковские, и небанковские структуры. При таких налогах участники рынка вынуждены торговать через оффшорные структуры.

Капитализация российского рынка акций приватизированных предприятий в 1996 г. достигла 21,3 млрд. долл., стоимость акций прочих эмитентов составляла 1,4 млрд. долл.

До весны 1999г. фондовый рынок находился в состоянии стагнации. Суммарная валютная капитализация российских компаний составляла около 20% от уровня октября 1997г. Большинство мелких и средних участников рынка либо разорились, либо переключились на работу в других областях финансовой деятельности. Столкнувшись со значительными балансовыми убытками, иностранные участники предпочитали ограничить свои издержки и приостановить операции в России. Оживление рынка началось после того, как было принято решение о допустимости инвестирования средств нерезидентов, полученных в ходе новации, в акции российских эмитентов. Список последних был официально определен только в апреле 1999г. и включает 6 компаний.

Иностранные участники могут проводить операции на Московской межбанковской валютной бирже (ММВБ), которая является единственной торговой площадкой для государственных облигаций. Помимо ММВБ, в настоящее время инфраструктуру фондового рынка образуют 14 организаторов торговли, 5 клиринговых организаций, 164 депозитария и 119 реестродержателей. Несмотря на достаточно разветвленную инфраструктуру, торговля акциями остается высококонцентрированной. Более 95% оборотов рынка приходится на сделки с акциями 10 эмитентов. Крупнейшие брокерско-дилерские компании (15 расположены в Москве и контролируют более 80% всех операций).

По-прежнему широко распространена практика проведения оффшорных операций. По оценкам профессиональных участников рынка на долю оффшоров приходится не менее 60% оборота всех операций с акциями российских предприятий.

Финансовый и фондовый кризисы провели четкий водораздел, оставив «на плаву» наиболее жизнеспособные компании, способные вести разумную инвестиционную политику в сложных условиях рынка, активно расширяющие свои инвестиционные возможности. В результате в 1999 г. по итогам торгов акциями российский фондовый рынок оказался самым динамичным в мире.

По состоянию на середину 2000 г., Федеральная комиссия по ценным бумагам России оценивала рыночную капитализацию российских компаний в 50 млрд. долл., что составляло 33% от ВВП. 2.3.Прочие инвестицииОфициальная статистика России к «прочим инвестициям» относит торговые кредиты, прочие кредиты, банковские вклады и кредиты правительств иностранных государств, выданные под гарантии правительства Российской Федерации.

Фактически под прочими инвестициями в российской статистике следует понимать ссудные инвестиции. В последние годы в мировой экономике прослеживается устойчивая тенденция к росту ссудных инвестиций. Как показывает мировой опыт, практически ни одно государство в мире при создании развитой рыночной экономики не могло обойтись без внешних заемных финансовых ресурсов.

В современном мире экспорт ссудного капитала осуществляется как по государственной, так и по частной линии, на двусторонней и многосторонней основе, на льготных и коммерческих условиях. По целевому назначению это могут быть официальная государственная помощь развитию, кредиты на осуществление конкретных инвестиционных проектов, техническая помощь, экспортные кредиты, облигационные займы и др.

Большая часть ссудных инвестиций приходится на международные финансовые организации (МБРР, МВФ, МАР, МФК, ЕБРР, АзБРР И ДР.), крупные коммерческие банки и банковские консорциумы, национальные фонды экономического сотрудничества с зарубежными странами и др.

Как свидетельствует мировая практика, более жесткие условия займов и кредитов предлагают частные банки и государственные организации при кредитовании экспортных поставок. С точки зрения обычных коммерческих условий (срок кредита, льготный период, уровень процентной ставки) наиболее предпочтительными являются кредиты международных финансовых организаций и двусторонняя помощь развитию. Исходя из этого, в основном строится структурная политика правительства России по привлечению ссудных инвестиций.

2.4.Иностранные инвестиции на рынке государственных долговых обязательствРынок государственных ценных бумаг России начал формироваться в начале 90-х годов. К середине 90-х годов ведущим сегментом российского финансового рынка являлись Государственные краткосрочные обязательства (ГКО) и Облигации федерального займа (ОФЗ), которые фактически стали системообразующим элементом данного рынка.

С января 1996 г. на рынок ГКО-ОФЗ были допущены нерезиденты, которые могли работать на рынке по особой схеме через уполномоченные банки, позволявшей Банку России контролировать влияние иностранных инвестиций на рынок ГКО-ОФЗ. Допуск иностранных инвесторов на внутренний рынок долговых обязательств рассматривался как один из рычагов воздействия на рыночную конъюнктуру, состояние золотовалютных резервов и валютного курса рубля.

Высокая доходность ГКО-ОФЗ стала основным фактором быстрого роста объема иностранных инвестиций в государственные ценные бумаги, что вынудило правительство ввести ежемесячные, а затем и еженедельные лимиты для инвестиций нерезидентов. По оценкам специалистов, в 1996 г. в ГКО-ОФЗ иностранные инвесторы вложили около 3-4 млрд. долл., что значительно превышало объем прямых инвестиций в различные отрасли российской экономики.

Следует подчеркнуть, что основные средства инвесторов-нерезидентов на рынке ГКО-ОФЗ первоначально были представлены рискокапиталом, объемы которого были объективно ограничены общей стратегической неопределенностью процесса капиталовложений иностранных инвесторов в российские ценные бумаги. В последующие годы кроме рискокапитала на рынке государственных ценных бумаг появились институциональные иностранные инвесторы, что привело к увеличению общего объема инвестиций к 1998 г. примерно до 10-11 млрд. долл.

Финансовый кризис, который разразился в России после 17 августа 1998 г., привел к дефолту и фактически разрушил рынок ГКО-ОФЗ, образовавшаяся государственная задолженность России перед нерезидентами была реструктурирована на невыгодных для иностранных инвесторов условиях.

2.5.ЕврооблигацииНовой формой привлечения иностранного капитала в Россию в середине 90-х годов стал выпуск и размещение еврооблигаций евробондов, номинированных в валютах ведущих стран мира. Выход на европейский рынок капитала стал возможен после присвоения России крупнейшими рейтинговыми агентствами «Standard & Роог's» и «Мооdy's» кредитного рейтинга. Еврооблигации служили тем же целям, что и Государственные казначейские облигации (ГКО) и Облигации федерального займа (ОФЗ), с их помощью финансировался дефицит государственного бюджета.

Следует подчеркнуть, что привлечение финансовых ресурсов путем эмиссии еврооблигаций в тот период было значительно выгоднее для России, чем выпуск ГКО и других видов долговых обязательств для внутренних инвесторов, поскольку доходность по ним была существенно ниже, и обходились они Минфину дешевле внутренних долговых обязательств. Кроме того, выпуск еврооблигаций является одним из способов снижения странового риска для иностранных инвесторов.

Объем первого выпуска еврооблигаций составил 500 млн. долл., с фиксированной ставкой и сроком обращения. В 1997 г. Россия привлекла с европейского рынка капиталов порядка 1,3 млрд. долл.

Таблица 5Выпуски российских облигаций в 1996 – 1998 гг.

| Выпуск | Срок обращения | Объем выпуска | Спрэд* | Цена разме-щения | Купон | Дата погашения |

| Россия I | 5 лет | $1 млрд. | 345базисных пунктов | 99,567 | 9,25% | 28.11.2001 |

| Россия II | 7 лет | DM 2 млрд. | 370базисных пунктов | 101,75 | 9 % | 25.03.2004 |

| Россия III | 10 лет | $2 млрд. | 365базисных пунктов | 99,164 | 10 % | 26.06.2007 |

| Россия IV | 7 лет | DM 1,25 млрд. | 475базисных пунктов | 99,668 | 9,375% | 31.03.2005 |

Источник: «Обзор экономики России» №1, 2001

* Превышение доходности над государственными облигациями (США – для выпуска в американских долларах, Германии – для выпусков в немецких марках) с аналогичным сроком обращения 100 базисных пунктов – 1 %.

Финансовый кризис создал целый ряд проблем для России при выполнении своих обязательств перед западными партнерами по выплате купонных доходов по облигационным займам, как на федеральном, так и на региональном уровне. При этом на федеральном уровне это единственные долговые обязательства, по которым российское правительство не прекращало выполнение своих обязательств перед иностранными инвесторами.

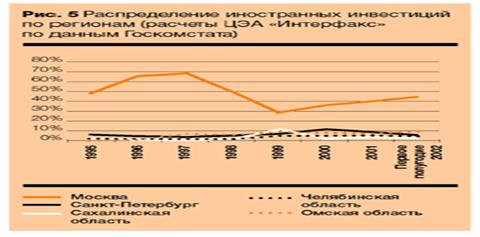

3.Распределение Иностранных инвестиций 3.1.Отраслевое распределение капиталовложенийАнализ отраслевой структуры иностранных инвестиций в России в 90-е годы позволяет сделать вывод, что приток зарубежных капиталовложений ограничивается не только наличием высоких политических и экономических рисков, но и противодействием сил, стремящихся избежать конкуренции на внутреннем рынке. Наиболее динамичные отрасли экономики России стремились не пускать к себе иностранные компании, чтобы не делиться с ними контролем над предприятиями и соответственно прибылью. Те же отрасли, в которых складывалось критическое положение и стоял вопрос о выживании, уступали контроль ради самосохранения. В результате наиболее доступными для иностранных инвесторов оказались отрасли, переживающие серьезные трудности. Это имеет свою положительную сторону, так как иностранные капиталы оказывали поддержку тем, кто нуждался в них в наибольшей степени.

За период проведения экономических реформ значительно изменилась отраслевая структура иностранных капиталовложений. В 1993 г., по данным Госкомстата России, из общего объема инвестиций в размере 1,9 млрд. долл. было вложено в машиностроение и металлообработку 23,2%, в торговлю и общественное питание - 16,3, в строительство - 5,3, в целлюлозно-бумажную промышленность - 4,5%, в промышленность стройматериалов -3,8%. В 1994г. произошли значительные изменение в структуре иностранных инвестиций. В экономику России было вложено более 1 млрд. долл., из которых большая часть приходилась на прямые инвестиции. Основной сферой приложения иностранного капитала был топливно-энергетический комплекс - 49,5% (521,7 млн. долл.). Остальная часть вложений распределялась следующим образом: 9,8% (103,0 млн. долл.) инвестиций было направлено в торговлю и общественное питание, 5,6% (59,0 млн. долл.) - в строительство, 4,7% (49,5 млн. долл.) - в целлюлозно-бумажную промышленность, 43,4% (43,4 млн. долл.) - в машиностроение и металлообработку, 26,8% (276,7 млн. долл.) приходилось на прочие отрасли. На топливно-энергетический комплекс России приходилась и большая часть всех ссудных инвестиций, накопленный объем которых в 1994 г. превышал 8 млрд. долл. В эту отрасль российской экономики было привлечено кредитов Эксимбанка США на сумму 4,5 млрд. долл., Мирового банка - 2,6 млрд. долл., и Эксимбанка Японии -1 млрд. долл.

В 1995 г. продолжились изменения в отраслевом распределении иностранных вложений. Из-за роста издержек производства наметилась тенденция к снижению инвестиционной привлекательности добывающей промышленности. На первые позиции вышли торговля и общественное питание, а также финансовая, банковская, страховая сферы и пищевая промышленность. Резко сократилась доля топливно-энергетического комплекса, машиностроительных отраслей, деревообрабатывающей и целлюлозно-бумажной промышленности. Отраслевое распределение зарубежных вложений в экономику России в 1995 г. свидетельствует об определенной диверсификации сферы приложения иностранного капитала и изменении приоритетов для инвесторов. Многие отрасли российской экономики, которых ранее игнорировали иностранные компании, показали свои высокие, потенциальные возможности для получения прибыли как в среднесрочном, так и в долгосрочном плане. В 1996 г. на первое место в отраслевом распределении иностранных инвестиций вышли кредитно-финансовая сфера и страхование (27,3%), на долю пищевой промышленности приходилось 7,9%, топливно-энергетического комплекса - 7,8, торговли и общественного питания - 6,8, машиностроения и металлообработки - 5,0, деревообрабатывающей и целлюлозно-бумажной промышленности - 4,6, науки и научного обслуживания - 1,0, строительства- 0,5%. В 1997 г. сохранилась наметившаяся тенденция к росту иностранных инвестиций в финансовую и банковскую систему, а также в сферу страхования, в которую в 1995 г. было вложено 398 млн. долл., в 1996 г. - 1,9 млрд., в 1997 г. - 4,4 млрд. долл.

Объем накопленных иностранных инвестиций в российскую банковскую систему по состоянию на начало 1998 г. оценивался в 7,7 млрд. долл., что соответствовало примерно 8% от общего размера банковского капитала России. Следует подчеркнуть, что российским законодательством доля иностранных банков ограничена 12% от общего размера капитала российских банков. С середины 90-х годов повышенный интерес иностранные инвесторы проявляют к вложению капитала в развитие средств связи и телекоммуникаций. В конце 90-х годов на рынке средств связи России наблюдался своеобразный бум. По количеству крупных проектов в области телекоммуникаций Россия опережала все страны мира.

В 1998 г., несмотря на валютно-финансовый кризис, сохранилась отраслевая структура предыдущего года. Большая часть инвестиций приходилась на кредитно-финансовую сферу (32,5%) и топливную промышленность (16%).

В 1999г. произошло определенное изменение структуры иностранных инвестиций в российскую экономику. Во-первых, резко сократились вложения в кредитно-банковскюу систему (1,2%), увеличились прямые инвестиции в реальный сектор экономики и прежде всего в пищевую промышленность (14,8 %), торговлю и общественное питание (17,0 %), транспорт (5,5 %), черную металлургию (5,4 %). На высоком уровне сохранились инвестиции в топливно-энергетический комплекс – 17,8 %.

Отраслевая структура накопленных инвестиций отражает приоритетные сферы приложения иностранного капитала в России – это валютно-финансовая сфера (включая управление), топливно-энергетический комплекс, пищевая промышленность и связь, на которые на начало 2000 года приходилось более половины всех вложений.

Таблица 6

Отраслевая структура накопленных иностранных инвестиций в России (по состоянию на начало 2000г.)

| Иностранные инвестиции | В том числе: прямые инвестиции | |||

| Отрасли | Млн.долл. | % | Млн.долл. | % |

| Всего в том числе | 29252,9 | 100,0 | 12757,1 | 100,0 |

| Управление и валютно-финансовая сфера | 9353,6 | 32,0 | 7,4 | 0,1 |

| Топливная промышленность | 4358,8 | 14,9 | 2210,3 | 17,3 |

| Пищевая промышленность | 3166,1 | 10,8 | 2568,6 | 20,1 |

| Связь | 2673,8 | 9,1 | 2243,4 | 17,6 |

| Торговля и общественное питание | 1794,1 | 6,1 | 1312,9 | 10,3 |

| Машиностроение и металлообработка | 1513,3 | 5,2 | 533,1 | 4,2 |

| Транспорт | 922,1 | 3,2 | 682,7 | 5,3 |

| Общая коммерческая деятельность по обеспечению функционирования рынка | 700,9 | 2,4 | 385,2 | 3,0 |

| Лесная, деревообрабатывающая и цел.-бум. пром-ть | 678,3 | 2,3 | 496,3 | 3,9 |

| Цветная металлургия | 642,7 | 2,2 | 279,5 | 2,2 |

Источник: Общество и экономика, №1 – 2001

Ситуацию с основными инвестиционными проектами, включающие иностранные инвестиции, можно охарактеризовать следующим образом. Наиболее крупные проекты сосредоточены в нефтяной и газовой промышленности. Было создано около пятидесяти нефтеперерабатывающих предприятий с участием американских, британских, немецких, французских, канадских, японских и других инвесторов. Некоторые большие проекты, функционирующие в рамках соглашений о разделе продукции, находятся в процессе разработки или реализации, а важнейшие проекты по транспортировке газа скоро будут начаты.

На втором месте по объему привлеченных иностранных прямых инвестиций стоит пищевая промышленность. В процессе осуществления находится достаточно большое число проектов, некоторые с участием российских партнеров, а некоторые предприняты самостоятельно иностранными фирмами. Ведущие многонациональные компании участвуют в российской кондитерской и мясоперерабатывающей промышленности, в производстве безалкогольных напитков, пива и табака.

В области авиакосмической промышленности в целом завершен проект “Sea Launch”, являющийся совместным предприятием с участием российских, украинских, американских и норвежских компаний. Также группа российских компаний осуществила совместный проект с египетской компанией по производству самолетов марки «Туполев». В рамках этого проекта произведены один грузовой и два пассажирских самолета. Кроме того, было объявлено о проектах по производству самолетов марок «Илюшин» и МИГ, но из-за недостатка финансирования эти проекты еще не реализованы.

В 1998-2000гг. подписаны инвестиционные соглашения рамках которых были созданы совместные предприятия с ведущими производителями легковых автомобилей. В начале 1998г. были опубликованы президентский указ и постановление правительства «О дополнительных мерах по привлечению инвестиций для развития отечественной автомобилестроительной промышленности». Согласно этому указу и постановлению предоставлялись освобождения от таможенных пошлин на импорт комплектующих при условии, что минимальная сумма инвестиционного проекта составит 1,5 млрд. руб. (250 млн. долл.) на пятилетний период, и предполагалось постепенное увеличение доли отечественной добавленной стоимости до 50% общего объема издержек по производству автомобилей на те же пять лет. Однако, поскольку в таможенное законодательство так и не были внесены соответствующие поправки (в частности относительно создания и функционирования свободных таможенных складов), фактически не началась реализация ни одного проекта. В машиностроительной отрасли (без автомобилестроения) было объявлено о планах начала производства в Санкт-Петербурге турбин совместно с швейцарско-шведской фирмой АВВ. Кроме того, фирма АВВ уже учредила в России около двадцати совместных предприятий в области электротехники. И, наконец, Липецкое предприятие по производству холодильников и бытовой техники «Стинол» было приобретено итальянской корпорацией.

В процессе осуществления сейчас находится определенное количество проектов по модернизации телекоммуникационных систем. В рамках совместных проектов с немецкими и японскими компаниями в настоящее время осуществляется сборка оптиковолоконной и радиорелейной линий связи. По совместному с американскими компаниями проекту установлено свыше тридцати наземных станций VSAT с оборудованием на сумму, превышающую 64 млрд. дол. Норвежская компания основала около десяти совместных предприятий.

— Имеется также некоторое количество потенциально важных совместных проектов с иностранными инвесторами в целлюлозно-бумажной промышленности, агропромышленном секторе и в области конверсии оборонной промышленности

Похожие работы

... совместно со странами Содружества Независимых государств механизм инвестиционного сотрудничества и перехода на совместное финансовое обеспечение. В целях активизации работы по привлечению иностранных инвестиций в экономику России, обеспечения проведения последовательной работы и скоординированной государственной политики в этой области Правительство РФ приняло постановление “Об активизации ...

... валютной выручки (получающие основные доходы в рублях). Последствия могут окзаться печальными, особенно при нестабильности курсов основных мировых валют и при снижении притока валюты в Россию. Характеризуя ситуацию с привлечением иностранных инвестиций в экономику России, приходится констатировать, что пока Россия является местом борьбы международных компаний за сбыт своих товаров, а не ареной ...

... законодательство страны. Результатом этой работы должны стать существенные экономические и социальные сдвиги, необходимые для формирования в России эффективной рыночной экономики. 2. Иностранные инвестиции в экономике Приморского края. ИНВЕСТИЦИОННЫЙ КЛИМАТ ПРИМОРСКОГО КРАЯ Инвестиционный климат - это совокупность условий, отражающих степень благоприятности (или неблагоприятности) ситуации, ...

... Российской Федерации уже разработало совместно с органами государственной власти субъектов Российской Федерации и заинтересованными органами государственной власти план мероприятий по вопроса м привлечения иностранных инвестиций в экономику регионов РФ. Данный документ охватывает все направления региональной инвестиционной политики и предусматривает конкретные меры, направленные на привлечение ...

0 комментариев