Навигация

Инвестиционное сотрудничество США и России

2. Инвестиционное сотрудничество США и России

2.1 Объем, структура и динамика инвестиций США в экономику России (1998 – 2006 гг.)

США, в отличие от других стран, вкладывают большую часть своих инвестиций в реальный сектор российской экономики. Эти инвестиции (в отличие от займов и кредитов, являющихся срочными, платными и возвратными финансовыми средствами) имеют большое значение для нашей страны. Они несут столь нужные для экономики России новые, современные технологии, способствуют распространению на отечественных предприятиях современных управленческих и организационных моделей, расширяют возможности улучшения трудовой этики в российской экономике, оставляющую желать много лучшего. Кроме того, прямые инвестиции не ведут к образованию внешней задолженности страны.

Американские прямые инвестиции в России сосредоточены главным образом в сфере материального производства (примерно 4/5 от общего объема накопленных прямых инвестиций).

Хотя наибольший интерес для американских компаний представляют отрасли с низкими затратами на обработку продукции (добыча природных ресурсов) и быстро окупающиеся проекты в отраслях, продукция которых пользуется спросом населения (пищевая), тем не менее инвестиции США направляются и в другие отрасли экономики нашей страны, в которых они рассчитывают получить прибыль и укрепиться на российском рынке.

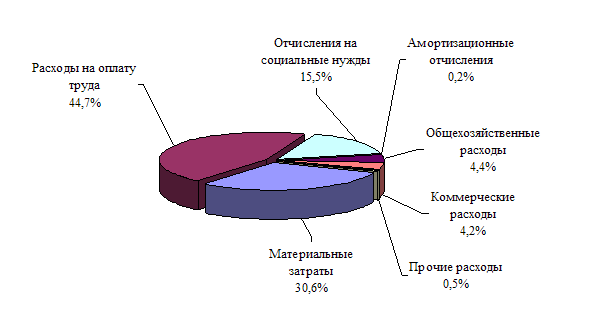

Приоритетными сферами вложения капитала США являются прежде всего нефтегазовая (примерно 60% всех накопленных инвестиций) и пищевая промышленность (порядка 16%).

Рассмотрим динамику и структуру поступления иностранных инвестиций

По состоянию на 1 января 2007 года в экономике России накоплено 57,014 млрд. долларов США иностранных инвестиций. Если в 1998 - 2004 годах наибольший удельный вес в накопленном иностранном капитале приходился на прямые инвестиции и несколько меньшую долю составляли прочие иностранные инвестиции, то к концу 2006 года это соотношение изменилось: на долю прямых инвестиций в накопленном иностранном капитале пришлось 26,131 млрд. долларов (45,8%), доля прочих инвестиций, осуществляемых на возвратной основе (кредиты международных организаций, торговые кредиты, банковские вклады и прочее) увеличилась и составила 51,7% (29,454 млрд. долларов), портфельных - 2,5% (1, 429 млрд. долларов).

За 2006 год в сектор нефинансовых предприятий российской экономики поступило 29699 млн. долларов США иностранных инвестиций (включая рублевые инвестиции, пересчитанные в доллары США [1]), что на 50,1% больше, чем в 2005 году. Из поступивших иностранных инвестиций 15,6 млрд. долларов США было погашено (выбыло), то есть, направлено за рубеж в виде обслуживания и погашения кредитов, а также в виде части инвестиционного дохода иностранных совладельцев совместных предприятий и организаций. Однако отмечавшийся в 2006 году рост иностранных инвестиций не превзошел темпов поступления инвестиций от зарубежных инвесторов, наблюдавшийся в одном из наиболее благоприятных в этом плане 2000 году (увеличение в 1,8 раза по сравнению с 1999 годом) [2].

Рассмотрим динамику и структуру поступления иностранных инвестиций, используя таблицы:

Таблица 1

Структура инвестиций, поступивших от иностранных инвесторов, по видам (в процентах к итогу)

| Всего инвестиций | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 |

| 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | |

| в том числе: | |||||||||

| прямые инвестиции | 67,7 | 35,0 | 43,4 | 28,6 | 44,6 | 40,4 | 27,9 | 20,2 | 22,8 |

| из них | |||||||||

| взносы в капитал | 48,8 | 25,5 | 17,3 | 10,6 | 12,2 | 9,7 | 8,9 | 8,6 | 7,6 |

| кредиты, полученные от зарубежных совладельцев предприятий | 11,4 | 6,5 | 21,4 | 14,4 | 19,6 | 25,0 | 14,8 | 6,6 | 7,1 |

| прочие | 7,5 | 3,0 | 4,7 | 3,6 | 12,8 | 5,7 | 4,2 | 5,0 | 8,1 |

| портфельные инвестиции | 1,3 | 1,8 | 5,5 | 1,6 | 0,3 | 1,3 | 3,2 | 2,4 | 1,4 |

| из них: | |||||||||

| акции и паи | 0,4 | 0,6 | 4,6 | 0,3 | 0,6 | 2,3 | 1,4 | 1,2 | 1,3 |

| Долговые ценные бумаги | 0,9 | 1,2 | 0,9 | 1,3 | 0 | 0,6 | 0,7 | 0,7 | 0,1 |

| Прочие инвестиции | 31,0 | 63,2 | 51,1 | 69,8 | 55,1 | 58,3 | 68,9 | 77,4 | 75,8 |

| из них: | |||||||||

| Торговые кредиты | 6,3 | 5,8 | 1,9 | 14,2 | 15,2 | 14,1 | 12,9 | 11,3 | 10,0 |

| прочие кредиты | 16,5 | 39,0 | 35,4 | 53,5 | 35,0 | 43,2 | 55,4 | 65,4 | 64,7 |

| прочее | 8,2 | 18,4 | 13,8 | 2,1 | 4,9 | 1,0 | 0,6 | 0,7 | 0,6 |

Следует отметить, что объемы прочих иностранных инвестиций росли на протяжении всего рассматриваемого периода, за исключением 2002 года, в котором наблюдалось их снижение, что, по всей вероятности, явилось следствием кризиса 2001 года. В структуре прочих иностранных инвестиций в рассматриваемом периоде происходили следующие изменения. В 1998-1999 годах наблюдалось снижение доли торговых кредитов с 6,3% в 1998 году до 1,9% в 1998 году. Однако в последующий период (2001-2002 гг.) произошел резкий рост удельного веса торговых кредитов в структуре прочих иностранных инвестиций - до 14,2% в 1998 году и 15,2% в 2002 году, что было, по всей видимости, связано со стремлением иностранных инвесторов (после финансово-экономического кризиса, случившегося в России в 1998 году) вкладывать в российскую экономику преимущественно «короткие» деньги.

По мере роста доверия к российской экономике и существенного улучшения ее состояния доля торговых кредитов стала снижаться и составила в 2006 году 10%, хотя абсолютные объемы торговых кредитов выросли в 2006 году по сравнению с 2003 годом в 1,9 раза. Доля же прочих кредитов в составе прочих иностранных инвестиций выросла с 16,5% в 1998 году до 64,7% в 2006 году, то есть почти в четыре раза, а абсолютные объемы прочих кредитов увеличились в 2006 году по сравнению с 2003 годом более чем в четыре раза. Как уже отмечалось, доля прямых иностранных инвестиций в структуре поступающего в Россию иностранного капитала снизилась с 67,7% в 1998 году до 22,8% в 2006 году. Однако в 2006 году по сравнению с 2005 годом удельный вес прямых иностранных инвестиций увеличился на 2,6 процентных пункта, что является позитивной тенденцией. На протяжении рассматриваемого периода однонаправленной тенденции, как в динамике, так и в структуре прямых иностранных инвестиций отмечено не было. В отдельные годы (2000, 2002, 2006) наблюдался рост объемов и доли прямых иностранных инвестиций, в некоторые годы (2001, 2004, 2005) их снижение. Объем поступивших в 2006 году прямых иностранных инвестиций увеличился на 69,4%, тогда как в 2005 году по сравнению с предыдущим годом рост был незначительным (на 0,6%), а в 2004 году по сравнению с 2003 годом было зафиксировано снижение прямых инвестиций - на 10% (1999 год – рост на 20,8%, 2000 год – рост в 2,2 раза, 2001 год - падение на 37%, 2002 год – рост на 26,8%). В структуре прямых иностранных инвестиций на протяжении рассматриваемого периода наблюдалась тенденция к снижению доли взносов в капитал с 48,8% в 1998 году до 7,6% в 2006 году. Удельный вес кредитов, полученных от зарубежных совладельцев предприятий, также снизился с 11,4% в 1998 году до 7,1% в 2006 году. Однако в отдельные годы физические объемы данного вида кредитов росли очень высокими темпами, например, в 2000 году по сравнению с 1999 годом – в 5,9 раза, в 2003 году по сравнению с 2002 годом – на 46,3%, в 2006 году по отношению к 2005 году – на 62%. Доля портфельных инвестиций в общем объеме иностранных инвестиций росла на протяжении 1998 – 2000 годов, увеличившись за этот период с 1,3% до 5,5%.

В 2003 - 2005 годах объемы портфельных инвестиций, поступивших в сектор нефинансовых предприятий, увеличивались, что может свидетельствовать о некотором возрастании доверия иностранных инвесторов к российскому рынку ценных бумаг, однако объемы их относительно малы, а доля в общем объеме иностранных инвестиций составила в 2005 году 2,4%. В 2006 году снова произошло снижение объемов портфельных инвестиций по сравнению с 2005 годом (на 15,1%), а удельный вес уменьшился до 1,4% от общего объема иностранных инвестиций. Таким образом, изменения, происходившие в структуре иностранных инвестиций в 1998 - 2005 годах, в направлении снижения доли прямых иностранных инвестиций и существенного увеличения удельного веса прочих иностранных инвестиций формировали недостаточно благоприятную для стабильного и устойчивого роста российской экономики структуру иностранных инвестиций. Это, с нашей точки зрения, связано с тем, что различного рода кредиты, входящие в состав прочих иностранных инвестиций, необходимо не только впоследствии отдавать, но и погашать процентные платежи по их обслуживанию, что будет отвлекать ресурсы из экономики. Некоторое изменение тенденции, произошедшее в 2006 году в направлении увеличения доли прямых иностранных инвестиций и некоторого снижения удельного веса прочих иностранных инвестиций, является положительным для российской экономики. Однако, на наш взгляд, пока еще (только по итогам одного 2006 года) преждевременно говорить о формировании новой тенденции, связанной со стабильным увеличением доли прямых иностранных инвестиций. На непроизводственные отрасли приходится около 20% прямых инвестиций США. В основном они вложены в финансово-кредитную и страховую деятельность, пенсионные фонды, а также в сферу консультационных и информационных услуг.

Современный этап в отношениях между Россией и США дает основание предполагать, что сотрудничество по широкому спектру торгово-экономических вопросов войдет в обозримой перспективе в более активную фазу. Однако многое будет зависеть от того, насколько быстро и эффективно удастся устранить негативные моменты, сдерживающие в настоящее время этот процесс. Рассмотрим крупнейшие компании в сфере пищевой промышленности в таблице 2.

Таблица 2

Крупнейшие компании в пищевой отрасли

| Отрасль /компания | Объем продаж | Разрыв |

| Пищевая | (млрд. долл) | (раз) |

| Вим – Билль – Дан (Россия) Пепсико (США) | 0,670 27 | 40 |

По данным 2005 года общий объем инвестиций компании Pepsi Cola в Россию составил более $ 600 млн[12]. В то же время динамичное развитие инвестиционного сотрудничества в сфере пищевой промышленности пока не привело к радикальному улучшению делового имиджа России в глазах американского бизнеса. Многие потенциальные американские инвесторы, особенно из числа малых и средних фирм, считают, что коммерческая деятельность в нашей стране является рискованной, и воздерживаются от вложения средств в российские проекты.

В существующих условиях функционирования рыночной экономики практически любой инвестор на нашей планете, располагающий свободными денежными средствами и желающий выгодно их размещать, может действовать следующим образом:

1. Формировать портфель инвестиций только внутри страны в национальной валюте.

2. Использовать при формировании портфеля инвестиций инструменты в иностранной валюте, но обращающиеся на национальном рынке.

3. Включить в портфель инвестиций ценные бумаги иностранных эмитентов в национальной валюте и обращающиеся на внутреннем рынке.

4. Полностью сформировать портфель международных инвестиций, охватывающий национальный, европейский и мировой рынки.

Эффективность вложения средств внутри страны определяется ее социально-политическим устройством и экономическим развитием. Главное преимущество такого инвестирования – хорошая осведомленность о возможностях их использования и существующих рисках.

При осуществлении международных инвестиций возникают:

· психологические барьеры – различия в экономике, политике, культуре, языках, методах предпринимательства, торговли, отчётности и т.д.;

· информационные трудности – проблемы в получении необходимых достоверных данных о производственно-хозяйственной и финансовой деятельности зарубежных фирм и компаний;

· юридические сложности – разная трактовка законов, свои подходы к вывозу капитала из страны и системе налогообложения;

· более значительные издержки – повышенные ставки комиссионных посредникам, выше плата за оформление внешнеэкономических сделок, относительно высокая оплата труда управляющих портфелями международных инвестиций;

· дополнительные риски – внутри страны для резидентов и нерезидентов, в другой стране для нерезидентов при вывозе капитала, в межгосударственных отношениях при падении курса иностранных валют.

Преимущества международных инвестиций заключается в их более высоком качестве, которое обеспечивает большую доходность и меньший риск по сравнению с чисто национальными вложениями финансовых средств.

Отсюда, объём международных инвестиций не снижается, а из года в год возрастает всё более высокими темпами. Акции крупнейших мировых корпораций котируются на биржах различных стран мира. Правительства и местные органы власти, а также всемирно известные фирмы и компании занимаются эмиссией ценных бумаг в других странах, на европейском и мировом рынках. Уже давно существуют международные финансовые группы, обладающие значительными средствами в тех сегментах мирового и европейского инвестиционного рынка, где можно получить более высокую доходность на вложенный капитал.

Инвестор, который занимается вложением средств за пределы своего государства, формирует инвестиционный портфель по вариантам:

1. страны (валюты) ® виды ценных бумаг (акции или облигации) конкретное вложение средств;

2. виды ценных бумаг (акции или облигации) страны (валюты) конкретное вложение средств;

3. виды ценных бумаг (акции или облигации) конкретное вложение средств страны (валюты);

4. конкретное вложение средств страны (валюты);

В первом и втором случаях выбора варианта инвестирования средств используется принцип «сверху вниз» (Top-Down).

Для второго и третьего вариантов инвестирования средств характерен принцип «снизу вверх» (Bottom-Up).

Независимо от принципа выбора сегмента инвестирования и объекта конкретного вложения средств, при этом преследуются следующие общие цели:

а) достижение более высокого качества инвестирования;

б) максимизация доходности вложенных средств;

в) минимизация возможного риска потерь.

Для прогнозирования будущего качества инвестиций необходимо использовать:

· статистическую информацию о конъюнктуре инвестиционных рынков – мирового, регионального и национального;

· данные о динамике курсов – на ценные бумаги и валюту;

· мнения представительных экспертов о будущих ситуациях на фондовых и валютных биржах.

Иностранные инвестиции в России – вложения в объект предпринимательской деятельности на её территории в виде:

1. реализации согласованного реального проекта;

2. денег;

3. ценных бумаг;

4. имущества;

5. исключительных прав на интеллектуальную собственность;

6. информационных технологий;

7. услуг.

Зарубежными инвесторами являются функционирующие в соответствии с законодательством и представляющие интересы своей страны:

· правительство иностранного государства;

· уполномоченные правительством иностранного государства местные органы самоуправления;

· иностранное юридическое лицо;

· иностранная организация без образования юридического лица;

· дееспособный иностранный гражданин;

· правоспособное и дееспособное лицо без гражданства.

Кроме того, в инвестировании российской экономики могут участвовать различные международные финансовые организации, если это не противоречит интересам национальной безопасности.

Россия – потенциально наиболее благоприятная с точки зрения инвестиций страна, обладающая богатейшими природными ресурсами, самой большой в мире территорией и значительной ёмкостью внутреннего рынка.

Однако слабости и недостаточная стабильность развития нашей страны, имеющиеся политические и экономические риски сдерживают возможный приток иностранных инвестиций, которые направляются главным образом в форме создания совместных предприятий.

Представители США постоянно ставят вопросы о необходимости создания более благоприятного инвестиционного климата в России, о совершенствовании законодательства, регулирующего инвестиционный режим, прежде всего в сфере энергетики, о совершенствовании системы налогообложения зарубежных инвесторов. Американских инвесторов настораживают особенности деловой практики и бухгалтерского учета российских компаний, слабая правовая защищенность предпринимательства и особенно миноритарных акционеров, широкий размах теневой деятельности, далеко выходящий за рамки того, что принято считать допустимым в рыночных отношениях стран Запада.

Привлечение и функционирование иностранного, в том числе и американского, капитала в России регулируется нормативно-правовыми документами, объединяемыми в четыре группы: международные договоры и соглашения, участницей которых является Россия; базисные нормативные акты федерального уровня; нормативные документы, напрямую регулирующие приток и деятельность иностранного капитала в России (в том числе подзаконные акты министерств и ведомств); нормативные акты, регулирующие инвестиционную деятельность в субъектах федерации.

Россия является участницей ряда международных договоров, конвенций и соглашений, направленных на защиту, поощрение и обеспечение гарантий взаимных инвестиций.

В 1999 г. был принят новый федеральный закон «Об иностранных инвестициях в Российской Федерации». В настоящее время он регулирует отношения, связанные с гарантированием прав иностранных инвесторов при осуществлении инвестиционной деятельности в реальном секторе экономики России. В нем дано определение термина «прямые иностранные инвестиции», введено понятие «приоритетные инвестиционные проекты», а также перечислены гарантии, на которые могут рассчитывать зарубежные инвесторы [2].

Важным для иностранных инвесторов является федеральный закон «О соглашениях о разделе продукции» (декабрь 1995 г.), который мог бы стать надежным средством привлечения инвестиций в добывающие отрасли промышленности, особенно в разработку месторождений, нерентабельных при существующей системе налогообложения России. Однако в 1997 - 2006 гг. в этот закон были внесены изменения и дополнения (в основном касающиеся уплаты налогов), затрудняющие деятельность участников соглашений и операторов.

Важная роль в политике привлечения иностранных инвестиций отводится также законам о лизинге, о Калининградской и Магаданской особых экономических зонах (ОЭЗ). Однако, по мнению экспертов, эффективность законов, в частности об ОЭЗ для иностранных инвесторов, пока низкая. Зарубежные инвестиции, например, в экономику Калининградской области в 1995 - 2005 гг. увеличились на 55% (прямые инвестиции уменьшились в 4 раза), при этом объем спекулятивного капитала (прочие инвестиции) возрос в 10 раз.

Следует подчеркнуть, что, согласно российскому законодательству, для иностранных инвесторов установлен правовой режим деятельности не менее благоприятный, чем для отечественных.

В настоящее время примерно в 50 субъектах федерации действует региональное законодательство об иностранных инвестициях. Несмотря на различный уровень эффективности применяемого законодательства, некоторые российские регионы создали благоприятный инвестиционный климат и вышли в число ведущих по привлечению иностранных, в том числе американских, инвестиций. Одним из подтверждений этого является вручение в 2002 г. Ленинградской области награды в номинации «регион года» (за 2006 г.) Американской торговой палатой в России, организацией, объединяющей около 700 компаний, на которые приходится свыше 90% российско-американского товаро-оборота и инвестиций США в российскую экономику. Эта награда присуждается наиболее динамично и активно развивающемуся субъекту РФ «за успехи в при-злечении инвестиций». Этст выбор, отражающий мнение влиятельных американских бизнесменов, вполне оправдан: за три года – (2003 -2006) сумма американских инвестиций в этот регион превысила два млрд долл. (только в 2006 г. в Ленинградскую область было вложено более одного млрд долл.). В области создано эффективно действующее законодательство о регулировании иностранных инвестиций, в частности, она является первым регионом в России, который ввел «налоговые каникулы», причем не только для иностранных, но и для отечественных инвесторов. Подобные награды (в номинации «регион года») Американская торговая палата вручала Москве, Новгороду, Самаре и Приволжскому федеральному округу. В таблице 1 представлены объемы инвестиций США в экономику Российских регионов.

Таблица 3

Объем инвестиций США в экономику отдельных регионов РФ

| Субъект РФ | Объем прямых инвестиций США, в том числе в пищевую промышленность, млн долл | |||

| 2003 | 2004 | 2005 | 2006 | |

| Калиниградская область Ленинградская область Москва Самара Новгород Приволжский Федеральный округ Екатеринбург Новосибирская область Красноярский край | 231,3 229,7 220,0 110,0 76,0 57,6 12,7 43,0 32,0 | 245,6 213,1 179,0 120,0 72,2 68,1 19,0 56,2 29,3 | 251,7 220,5 221,2 97,0 89,6 79,4 22,7 32,7 15,3 | 271,9 179,0 198,0 102,0 111,1 101,9 30,0 41,1 21,6 |

Анализируя данные таблицы 1, в целом можно сказать что, несмотря на наметившееся улучшение инвестиционного климата в России и существование ряда субъектов федрации, в которых созданы благоприятные условия для иностранного капитала, конкретная деятельность российского государства по регулированию экономики, являющаяся важной частью понятия «инвестиционный климат», воспринимается иностранными компаниями довольно критично, что сказывается на притоке в Россию иностранного, в том числе американского, капитала.

Одним из факторов, способствующих развитию экономики России в настоящее время, является привлечение иностранных инвестиций, однако их рост сталкивается с жесткой конкуренцией на мировом рынке капиталов и недостаточно благоприятным инвестиционным климатом в нашей стране.

Анализ изменений, происходящих в структуре инвестиций в основной капитал по формам собственности за период 1996-2006 годы, приведенных в таблице 1, позволяет наглядно убедиться в увеличении доли инвестиций, направляемых на предприятия и организации, относящиеся к частной и смешанной с совместным российским и иностранным участием, а также иностранной формам собственности, при снижении удельного веса инвестиций в российский государственный сектор экономики, что может свидетельствовать о более активном участии в инвестиционной деятельности предпринимательских кругов (как отечественных, так и иностранных) и дальнейшем повышении роли рыночных механизмов в процессе экономического развития России в последние годы.

Так, доля инвестиций, направляемых в частный сектор экономики России, увеличилась за рассматриваемый период в 2,6 раза (с 12,1% в 1996 году до 31,3% в 2006 году). Удельный вес инвестиций, привлекаемых предприятиями и организациями со смешанным совместным российским и иностранным участием, возрос более, чем в пять раз (с 2,5% в 1996 году до 13,1% в 2006 году). Более заметную роль, чем в начальном периоде проведения экономических реформ в России, стали играть инвестиции в фирмы с участием только иностранного капитала (2,5% в 2001 году и 6,4% в 2006 году).

В тоже время заметно снизилась доля инвестиций, направляемых на предприятия и организации, относящиеся к российской государственной (с 50,8% в 1996 году до 24,2% в 2006 году) и муниципальной (с 12,4% в 1996 году до 4,7% в 2006 году) формам собственности.

Кроме того, следует отметить, что доля инвестиций в основной капитал в предприятия и организации со смешанной российской (без иностранного участия) формой собственности, заметно росшая в первые годы экономических реформ (22,1% в 1996 году и 46,2% в 1998 году), в последующие годы начала снижаться и составила в 2006 году лишь 20,1%.

Тот факт, что структура инвестиций в основной капитал по формам собственности за 2005 и 2006 годы представлена Госкомстатом России без учета данных по субъектам малого предпринимательства и параметров неформальной деятельности, позволяет предположить, что доля инвестиций, направляемая в предприятия частной, смешанной и иностранной форм собственности может быть несколько выше по полному кругу организаций, так как именно в этих формах собственности наиболее значимую роль играют малые предприятия. Структура инвестиций в основной капитал по формам собственности приводится в таблице 4.

Таблица 4

Структура инвестиций в основной капитал по формам собственности

| Инвестиции в основной капитал - всего | 1996 | 1998 | 2001 | 2002 | 2003 | 2004 | 2005* | 2006* |

| 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | |

| в том числе по формам собственности | ||||||||

| российская | 97,5 | 97,3 | 93,1 | 88,7 | 86,3 | 85,5 | 83,8 | 80,5 |

| из нее | ||||||||

| государственная | 50,8 | 31,3 | 22,8 | 23,9 | 22,8 | 22,1 | 24,1 | 24,2 |

| муниципальная | 12,4 | 6,3 | 5,2 | 4,7 | 4,5 | 4,9 | 5,4 | 4,7 |

| общественных объединений (организаций) | 0,1 | 0,1 | 0,1 | 0,1 | 0,1 | 0,1 | 0,1 | |

| частная | 12,1 | 13,4 | 30,1 | 24,4 | 29,9 | 36,7 | 32,0 | 31,3 |

| смешанная российская (без иностранного участия) | 22,1 | 46,2 | 34,9 | 36,7 | 27,8 | 21,6 | 22,1 | 20,1 |

| иностранная | - | - | 2,5 | 3,5 | 1,5 | 2,3 | 2,3 | 6,4 |

| смешанная с совместным российским и иностранным участием | 2,5 | 2,7 | 4,4 | 7,8 | 12,2 | 12,2 | 12,5 | 13,1 |

*) без субъектов малого предпринимательства и параметров неформальной деятельности

Инвестиционное сотрудничество является неотъемлемой частью торгово-экономических отношений США и России. Данные по объему иностранных инвестиций в период с 1998 по 2006 годы представлены в таблице 5.

Таблица 5

Объем инвестиций, поступивших от иностранных инвесторов, по видам* (млн. долларов США)

| Всего инвестиций | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 |

| 2983 | 6970 | 12295 | 11773 | 9560 | 10958 | 14258 | 19780 | 29699 | |

| в том числе: | |||||||||

| прямые инвестиции | 2020 | 2440 | 5333 | 3361 | 4260 | 4429 | 3980 | 4002 | 6781 |

| из них: | |||||||||

| взносы в капитал | 1455 | 1780 | 2127 | 1246 | 1163 | 1060 | 1271 | 1713 | 2243 |

| Кредиты, полученные от зарубежных совладельцев предприятий | 341 | 450 | 2632 | 1690 | 1872 | 2738 | 2117 | 1300 | 2106 |

| прочие | 224 | 210 | 574 | 425 | 1225 | 631 | 592 | 989 | 2412 |

| портфельные инвестиции | 39 | 128 | 681 | 191 | 31 | 145 | 451 | 472 | 401 |

| из них: | |||||||||

| акции и паи | 11 | 42 | 572 | 33 | 27 | 72 | 329 | 283 | 349 |

| долговые ценные бумаги | 28 | 86 | 109 | 156 | 2 | 72 | 104 | 129 | 33 |

| прочие инвестиции | 924 | 4402 | 6281 | 8221 | 5269 | 6384 | 9827 | 15306 | 22517 |

| из них: | |||||||||

| торговые кредиты | 187 | 407 | 240 | 1671 | 1452 | 1544 | 1835 | 2243 | 2973 |

| прочие кредиты | |||||||||

| прочее | 244 | 1276 | 1694 | 253 | 468 | 105 | 88 | 135 | 193 |

*) Данные приведены без учета органов денежно-кредитного регулирования, коммерческих и сберегательных банков, включая рублевые поступления, пересчитанные в доллары США.

В структуре иностранного капитала, поступающего в Россию на протяжении 1998-2006 годов, произошли существенные изменения. Так, если в 1998 году наибольшая доля в общем объеме иностранных инвестиций приходилась на прямые инвестиции (67,7%), прочие инвестиции составляли 31%, а удельный вес портфельных инвестиций находился на уровне 1,3%, то к 2006 году ситуация сменилась на противоположную: доля прямых иностранных инвестиций снизилась почти в три раза (22,8%), а доля прочих инвестиций увеличилась до 75,8%. При этом удельный вес портфельных инвестиций продолжал оставаться незначительным, составив в 2005 году 1,4%. [3]

В 2006 году по сравнению с 2005 годом объем поступивших прочих иностранных инвестиций увеличился на 47,1%, главным образом за счет роста прочих кредитов на 48,7%, а именно кредитов международных финансовых компаний и Европейского Банка Реконструкции и Развития, а также кредитов правительств иностранных государств под гарантии Правительства Российской Федерации.

Таблица 6

Объем инвестиций США в экономику России

| Объем инвестиций США, Млрд долл | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 |

| Прямые | 0,3 | 0,7 | 0,9 | 1,3 | 2,7 | 3,01 | 3,61 | 5,1 | 4,9 | 4,0 | 4,22 |

| Портфельные | 0,1 | 0,43 | 0,52 | 0,7 | 0,05 | 0,1 | 0,22 | 0,5 | 0,1 | 1,41 | 0,07 |

| Прочие | 0,2 | 0,07 | 0,28 | 0,43 | 0,02 | 0,30 | 0,46 | 0,7 | 0,22 | 0,02 | 1,22 |

| Всего | 0,6 | 1,2 | 1,7 | 2,43 | 2,77 | 3,41 | 4,29 | 6,3 | 5,22 | 5,43 | 5,51 |

Анализируя данные таблицы 6, можно сделать следующие выводы:

В 2006 г. объем всех накопленных в нашей стране с 1996 г. Американских инвестиций составил 5,51 млрд долл., в том числе прямых инвестиций 4,22 млрд долл., портфельных (инвестиции в ценные бумаги России) – 0,07 млрд и прочих (различные кредиты) – 1,22 млрд долл. Тем не менее, за последние три года объем накопленных инвестиций США в России сократился по сравнению с 2003 г., когда он достиг 6.3 млрд долл.

Объем прямых инвестиций США в экономику России сократился с 4,5 млрд долл. в 2003 г. до 4,22 млрд в 2005 г. В основном уменьшилась доля американских инвестиций в относительном выражении. За три года удельный вес прямых капиталовложений США в общем объеме прямых иностранных инвестиций в Россию сократился более чем в 2 раза и в 2005 г. составил 20,6%. При этом понижение инвестиционной активности американских компаний на рынке России привело к уменьшению их доходов, которые, по данным министерства торговли США, за 2003 - 2005 гг. сократились со 168 млн долл. до 123 млн [12].

Портфельные инвестиции - это инвестиции, объектом которых являются ценные бумаги. Поскольку ценные бумаги неоднородны и имеют разную ликвидность, доходность и уровень риска, то предприятия осуществляют инвестиции, как правило, в различные сегменты рынка ценных бумаг. Совокупность инвестиций предприятий в ценные бумаги образует портфель ценных бумаг.

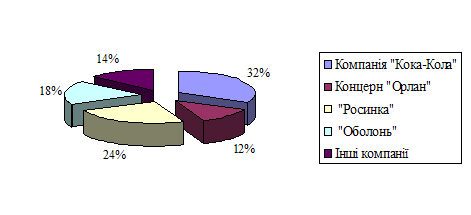

Хотя основной центр сосредоточения американских инвестиций - Москва, тем не менее сфера их вложения постепенно расширяется на северо-запад и восток. Так, например, в Санкт-Петербурге действует более 250 американских компаний, в Самарской области - 22 предприятия с американскими инвестициями, причем наиболее крупные капиталовложения осуществляются компаниями «Кока-кола», «Пепсико» и «Корнинг индепендент» (производство волоконно-оптических кабелей), на Дальнем Востоке - около 40 компаний. Таким образом, деятельность американского капитала положительно сказывается и на российских регионах.

Снижение прямых инвестиций США в экономику России нельзя объяснить только неблагоприятным инвестиционным климатом, существующим в нашей стране. В начале текущего десятилетия в мире наметилась тенденция к сокращению вывоза прямых иностранных, в том числе американских, инвестиций. В 2004 г. приток прямых иностранных инвестиций в мире сократился на 51%, причем в основном за счет развитых стран. Тенденция к снижению сохранилась и в 2005 г. Основными причинами этого явления является низкий темп прироста ВВП в ведущих развитых странах и резкое снижение активности на фондовом рынке. При этом уменьшилось количество трансграничных слияний и поглощений, влияющих на прямые вложения капитала в экономику других стран, включая Россию. В настоящее время инвесторы США и других развитых стран, накопившие опыт деятельности в нашей стране, предпочитают расширять присутствие не за счет притока прямых инвестиций, а большей частью предоставляя кредиты полностью или частично зависящим от них предприятиям.

И, тем не менее, по объему прямых инвестиций в экономику России американские компании значительно опережают экспортеров капитала из других стран. Так, на начало 2006 г. объем накопленных прямых инвестиций Великобритании в экономике нашей страны составлял 2,2 млрд долл., Германии - 1,7 млрд, Японии - 0,6 млрд и Франции - О, 3 млрд долл.

Таким образом, США по этому показателю занимают по-прежнему устойчивое первое место среди иностранных инвесторов.

Конечно, объем прямых инвестиций США, накопленных в экономике России, далек от российских потребностей и от американского инвестиционного потенциала. При огромных потребностях в иностранных инвестициях (по различным оценкам, от 150 до 300 млрд долл. в ближайшие 5-10 лет) Россия в сравнении со странами Азии, и в особенности с Китаем, привлекла иностранных инвестиций из-за рубежа во много раз меньше как по общему объему, так и в пересчете на душу населения. Тем не менее, необходимо отметить важность прямых американских инвестиций для экономики нашей страны.

Таким образом, несмотря на то что большая часть американских прямых инвестиций сосредоточена в производственной сфере, их отраслевая структура свидетельствует об определенной деформированности в сторону топливно-энергетического и агропромышленного комплексов. Одна из причин этого - отсутствие должных мер экономической политики, определяющих приоритеты в развитии российской экономики и реализующих дифференцированный подход к привлечению иностранных инвестиций. Американские инвесторы пока сами выбирают сферы деятельности, ориентируясь на освоение новых рынков сбыта, расширение своего участия в добыче сырьевых ресурсов и повышение экономической эффективности всей хозяйственной сети ТНК. Наше государство, к сожалению, не оказывает на этот процесс существенного воздействия.

Определенная неравномерность наблюдается в притоке американских инвестиций и в региональном разрезе. Инвесторы США предпочитают вкладывать капиталы в регионы с развитой финансовой, организационной и промышленной инфраструктурой, с более высоким платежеспособным спросом населения и в территории, где осуществляются крупные двусторонние проекты добычи полезных ископаемых. Капитал США также направляется в те регионы, в которых местное законодательство способствует улучшению инвестиционного климата. В результате на экономику семи субъектов Российской Федерации - Москвы, Санкт-Петербурга, Московской, Ленинградской, Самарской и Сахалинской областей и республики Коми - приходится свыше 70% объема накопленных прямых инвестиций США.

Приведенные данные свидетельствуют о неравномерности регионального распределения американских инвестиций. Одна из причин этой деформированности - слабость региональной политики привлечения иностранных инвестиций, прежде всего в области гарантий безопасности капитала и инвесторов, недостаточная обеспеченность последних информацией об инвестиционных проектах, а также отсутствие надлежащей инфраструктуры во многих субъектах федерации.

Новые инициативы в области привлечения и расширения притока американских инвестиций в экономику России могут оказать свое влияние на этот процесс если и не в ближайшее время, как этого хотелось бы российской стороне, то, во всяком случае, в недалеком будущем.

Похожие работы

... микробиологическую безопасность воды, а с другой - повышает остаточное содержание кислорода в бутилированной воде и заметно улучшает её органолептические характеристики - вкус и запах. 2.3.6 Внутренний контроль качества 8 июля 2009 г. собственная лаборатория Компании Чистая вода подтвердила высокий профессиональный уровень, пройдя очередную аттестацию в сертифицирующем органе - ФГУ " ...

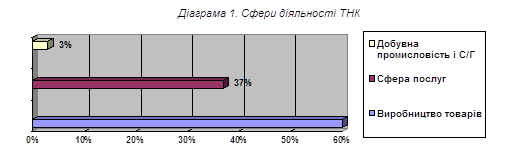

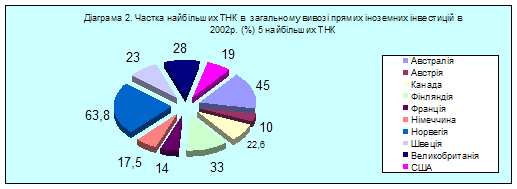

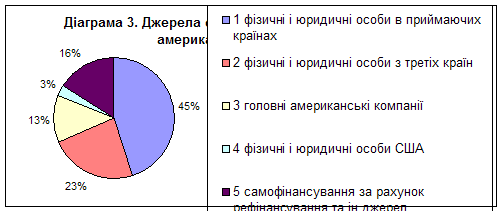

... , можна згадати про такі інвестиції ТНК в економіку України: Київська область - "Кока-Кола Аматіл" Нестле у Львівську кондитерську фабрику “Світоч" (харчова промисловість), Запорізька область - ДЕУ (машинобудування), інвестиції транснаціональної компанії JTI у розвиток тютюнової галузі, Siemens У розвинутих країнах світу вільних інвестиційних ніш практично немає, тоді як у нашій країні вони є, ...

... скидки, которые достигают 10 %, что способствует повышению конкурентных преимуществ предприятия и реализуемой продукции. Благодаря этому ИЧТУП «Сибирский Берег-Белоруссия» удается поддерживать достаточно конкурентноспособные цены на реализуемую продукцию. 3. Пути достижения конкурентоспособности 3.1 Характеристика спроса продукции Структура реализованной продукции в разрезе регионов ...

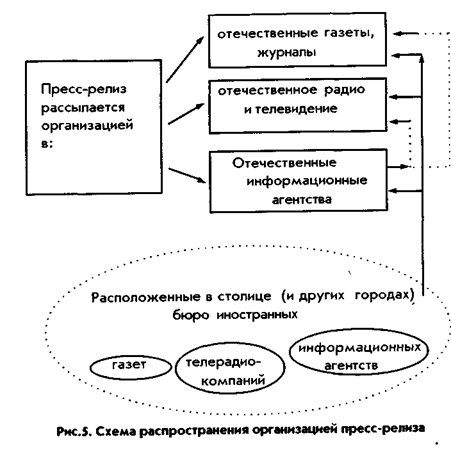

... телефону, указанному в издании или в справочнике. 2.3.3 Пресс-конференции Пресс-конференция - встреча официальных лиц (представителей деловых, общественных, правительственных кругов) с представителями средств массовой информации с целью информирования общественности по актуальным вопросам. Пресс-конференция - лишь один из способов передачи информации прессе и используется в основном: · для ...

0 комментариев