Навигация

Анализ кредитоспособности

2.6 Анализ кредитоспособности

При оценке кредитоспособности используются такие показатели как: коэффициент абсолютной ликвидности, промежуточный коэффициент покрытия, коэффициент текущей ликвидности, коэффициент соотношения собственных и заемных средств, рентабельность основной деятельности.

В таблице 2.8 представлен расчет коэффициента абсолютной ликвидности.

Таблица 2.8

Расчет коэффициента абсолютной ликвидности (K1)

| № п/п | Показатели | На начало периода | На конец периода | Изменения (+ или -) | Изменения (%) |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Краткосрочные финансовые вложения | 13499.0 | 4061780.0 | 4048281.0 | 30089.49 |

| 2 | Денежные средства | 102369.0 | 96641.0 | -5728.0 | 94.4 |

| 3 | Наиболее ликвидные активы | 115868.0 | 4158421.0 | 4042553.0 | 3588.93 |

| 4 | Наиболее срочные обязательства | 2058353.0 | 12668545.0 | 10610192.0 | 615.47 |

| 5 | Краткосрочные кредиты и займы | 2202999.0 | 10060326.0 | 7857327.0 | 456.67 |

| 6 | Прочие краткосрочные обязательства | 0.0 | 0.0 | 0.0 | 0.0 |

| 7 | Краткосрочные пассивы | 2202999.0 | 10060326.0 | 7857327.0 | 456.67 |

| 8 | Коэффициент абсолютной ликвидности | 0.0272 | 0.183 | 0.1558 | 672.88 |

Коэффициент абсолютной ликвидности (K1) показывает, какая часть кредиторской задолженности может быть погашена в ближайшее, к моменту составления баланса, время. При этом, чем выше данный показатель, тем больше текущей задолженности предприятия может быть погашена в течение короткого периода времени.

Текущий коэффициент покрытия (K2) показывает, какую часть текущей задолженности предприятие может быть погашена в ближайшее, к моменту составления баланса, время при условии полного погашения дебиторской задолженности. При этом, чем выше данный показатель, тем больше текущей задолженности предприятия может быть погашено в течение относительно короткого периода времени.

В таблице 2.9 представлен расчет промежуточного коэффициента покрытия.

Таблица 2.9

Расчет промежуточного коэффициента покрытия (K2)

| № п/п | Показатели | На начало периода | На конец периода | Изменения (+ или -) | Изменения (%) |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Дебиторская задолженность (краткосрочная) | 1439437.0 | 2448552.0 | 1009115.0 | 170.1 |

| 2 | Краткосрочные финансовые вложения | 13499.0 | 4061780.0 | 4048281.0 | 30089.49 |

| 3 | Денежные средства | 102369.0 | 96641.0 | -5728.0 | 94.4 |

| 4 | Наиболее срочные обязательства | 2058353.0 | 12668545.0 | 10610192.0 | 615.47 |

| 5 | Краткосрочные кредиты и займы | 2202999.0 | 10060326.0 | 7857327.0 | 456.67 |

| 6 | Прочие краткосрочные обязательства | 0.0 | 0.0 | 0.0 | 0.0 |

| 7 | Краткосрочные пассивы | 2202999.0 | 10060326.0 | 7857327.0 | 456.67 |

| 8 | Текущий коэффициент покрытия | 0.365 | 0.2907 | -0.0743 | 79.64 |

Коэффициент покрытия или текущей ликвидности (К3) показывает, в какой степени текущие активы покрывают краткосрочные обязательства. При этом, чем выше данный показатель, тем в большей степени текущие активы покрывают краткосрочные обязательства.

В таблице 2.10 представлен расчет коэффициента текущей ликвидности.

Таблица 2.10

Расчет коэффициента текущей ликвидности (K3)

| № п/п | Показатели | На начало периода | На конец периода | Изменения (+ или -) | Изменения (%) |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Краткосрочные финансовые вложения | 13499.0 | 4061780.0 | 4048281.0 | 30089.49 |

| 2 | Денежные средства | 102369.0 | 96641.0 | -5728.0 | 94.4 |

| 3 | Наиболее ликвидные активы | 115868.0 | 4158421.0 | 4042553.0 | 3588.93 |

| 4 | Дебиторская задолженность (краткосрочная) | 1439437.0 | 2448552.0 | 1009115.0 | 170.1 |

| 5 | Прочие оборотные активы | 3043.0 | 2605.0 | -438.0 | 85.61 |

| 6 | Быстро реализуемые активы | 1442480.0 | 2451157.0 | 1008677.0 | 169.93 |

| 7 | Запасы | 1112705.0 | 1466805.0 | 354100.0 | 131.82 |

| 8 | НДС по приобретенным ценностям | 217612.0 | 30112.0 | -187500.0 | 13.84 |

| 9 | Дебиторская задолженность (долгосрочная) | 0.0 | 0.0 | 0.0 | 0.0 |

| 10 | Расходы будущих периодов | 0.0 | 0.0 | 0.0 | 0.0 |

| 11 | Медленно реализуемые активы | 1330317.0 | 1496917.0 | 166600.0 | 112.52 |

| 12 | Наиболее срочные обязательства | 2058353.0 | 12668545.0 | 10610192.0 | 615.47 |

| 13 | Краткосрочные кредиты и займы | 2202999.0 | 10060326.0 | 7857327.0 | 456.67 |

| 14 | Прочие краткосрочные обязательства | 0.0 | 0.0 | 0.0 | 0.0 |

| 15 | Краткосрочные пассивы | 2202999.0 | 10060326.0 | 7857327.0 | 456.67 |

| 16 | Коэффициент текущей ликвидности | 0.6779 | 0.3567 | -0.3212 | 52.61 |

Показатели ликвидности применяются для оценки способности предприятия выполнять свои краткосрочные обязательства. Они дают представление не только о платежеспособности предприятия на данный момент, но и в случае чрезвычайных происшествий.

Коэффициент соотношения собственных и заемных средств служит для определения того, насколько деятельность предприятия зависит от заемных средств. При этом, чем выше данный коэффициент, тем в большей степени предприятие осуществляет свою деятельность за счет собственных средств.

В таблице 2.11 представлен расчет коэффициента соотношения собственных и заемных средств.

Таблица 2.11

Расчет коэффициента соотношения собственных и заемных средств (К4)

| № п/п | Показатели | На начало периода | На конец периода | Изменения (+ или -) | Изменения (%) |

| 1 | Собственный капитал | 19139305.0 | 16752203.0 | -2387102.0 | 87.53 |

| 2 | Краткосрочные пассивы | 4314901.0 | 22802862.0 | 18487961.0 | 528.47 |

| 3 | Долгосрочные пассивы | 963471.0 | 2871560.0 | 1908089.0 | 298.04 |

| 4 | Коэффициент соотношения собственных и заемных средств | 3.626 | 0.6525 | -2.9735 | 17.99 |

Коэффициент соотношения собственных и заемных средств (К4) на начало анализируемого периода (3.626) был выше нормативного значения (1,0), что свидетельствует о нормальном соотношении заемных и собственных средств. На конец анализируемого периода данный коэффициент (0.6525) был меньше нормативного значения (1,0), что свидетельствует о ненормативном соотношении заемных и собственных средств. Изменение коэффициента соотношения собственных и заемных средств (К4) (-2.9735) является величиной отрицательной, что свидетельствует о его негативной динамике в течение анализируемого периода.

Этого небольшого количества финансовых коэффициентов достаточно для точной и полной характеристики финансового состояния. Важно лишь чтобы каждый из этих показателей отражал наиболее существенные стороны финансового состояния.

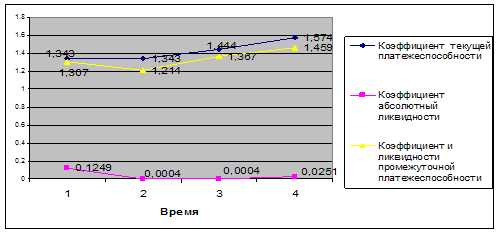

Для оценки финансовой устойчивости рассчитанные коэффициенты отчетного периода сравниваются со значением предыдущего периода, аналогичным предприятием, и тем самым выявляется реальное финансовое состояние, слабые и сильные стороны фирмы.

ГЛАВА 3. ОСНОВНЫЕ НАПРАВЛЕНИЯ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ОАОА «ГАЗ»

Похожие работы

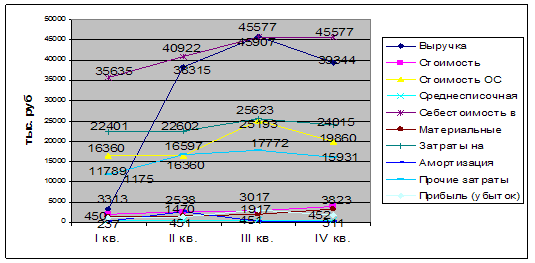

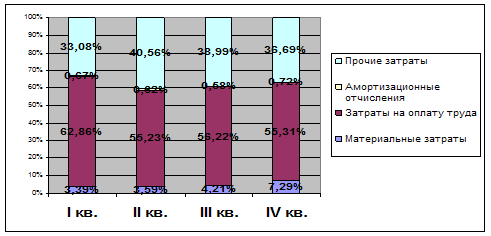

... к зимнему отопительному сезону, а следовательно большим объемом работ по ремонту теплотрасс, а также технологического оборудования котельных и тепло-энергостанций. 2.3.3 Анализ состава и структуры прибыли Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли. Чем больше величина прибыли и выше уровень рентабельности, тем эффективнее функционирует предприятие, ...

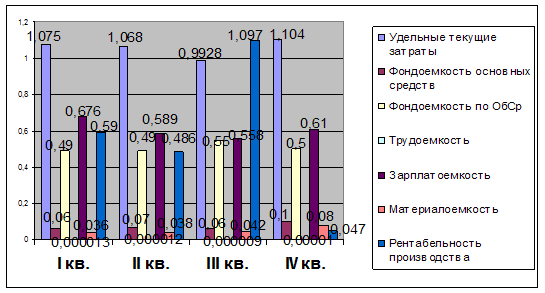

... хозяйственной деятельности можно судить по доли влияния интенсификации на приращение продукции, то есть на объем производства, прибыли и рентабельности. 3. Методы комплексной оценки эффективности хозяйственной деятельности Методы комплексной оценки позволяют определить эффект, полученный благодаря интенсивному использованию производственных ресурсов. Прибыль в абсолютном выражении не ...

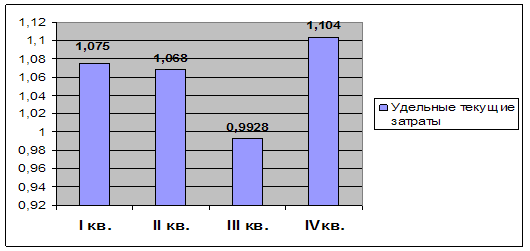

... (проявление) интенсификации и эффективности Рисунок. 8.2. Схема факторов, показателей и конечных результатов интенсификации и эффективности хозяйственной деятельности организации МЕТОДИКА КОМПЛЕКСНОЙ ОЦЕНКИ ЭФФЕКТИВНОСТИ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ Количественное соотношение экстенсивности и интенсивности экономического развития выражается в показателях использования ...

... как важная самостоятельная задача анализа. - Реализация традиционных задач хозяйственного анализа, таких, как мобилизация выявленных резервов повышения эффективности производства и усиление его интенсификации, в нынешней экономической ситуации осложняется необходимостью учитывать неопределенность и коммерческие риски, вероятностный характер событий и их оценок, инфляционные процессы, современные ...

0 комментариев