Навигация

Коефіцієнтний аналіз показників фінансової діяльності

2.5 Коефіцієнтний аналіз показників фінансової діяльності

В табл. 2.9 наведені алгоритми розрахунків показників рентабельності діяльності підприємства [30] з використанням форм фінансової звітності – Форма 1 “Баланс” та Форма 2 “Звіт про результати фінансової діяльності”:

Таблиця 2.9 - Алгоритми розрахунку показників рентабельності

| № п/п | Показник | Умовн поз-ня | Формула для розрахунку | Джерела інформації з форм фінзвітності |

| ПОКАЗНИКИ РЕНТАБЕЛЬНОСТІ | ||||

| 1 | Рентабельність активів за прибутком від звичайної діяльності | Rзв | Прибуток від звичайної діяльності / Валюта активів | Форма 2(190) / Форма1 (280) |

| 2 | Рентабельність капіталу (активів) за чистим прибутком | Rа | Чистий Прибуток / Валюта активів | Форма 2(220) / Форма1 (280) |

| 3 | Рентабельність власного капіталу | Rвк | Чистий Прибуток / Власний капітал | Форма 2(220) / Форма1 (380) |

| 4 | Рентабельність виробничих фондів | Rвф | Чистий Прибуток / Виробничі фонди | Форма 2(220) /Фор-ма1 (030+100+120) |

| 5 | Рентабельність реалізо-ваної продукції за прибутком від реалізації | Rq | Прибуток від реалізації / Виручка | Форма 2(050-070-080) /Форма 2 (035) |

| 6 | Рентабельність реалізованої продукції за прибутком від операційної діяльності | Rqоп | Прибуток від операційної діяльності / Виручка | Форма 2(100) / Форма 2 (035) |

| 7 | Рентабельність реал. продукції за прибутком | Rqч | Чистий прибуток / Виручка | Форма 2(220) / Форма 2 (035) |

| .8 | Коефіцієнт стійкості економічного зростання | Ксез | Реінвестований прибуток / Власний капітал | Форма 2(100 - 335)* Ф.2(220)/100 /Форма 1 (380) |

| 9 | Коефіцієнт реінвестування | Кр | Реінвестований прибуток / Чистий прибуток | Форма 2(100 - 335)* Ф.2(220)/100 /Форма 2 (220) |

| 10 | Період окупності капіталу | Тк | Активи/Чистий прибуток | Форма 1(280) / Форма 2 (220) |

| 11 | Період окупності власного капіталу | Твк | Власний капітал / Чистий прибуток | Форма 1(380) / Форма 2 (220) |

В табл. 2.10 наведені алгоритми розрахунків показників ділової активності діяльності підприємства з використанням форм фінансової звітності – Форма 1 “Баланс” та Форма 2 “Звіт про результати фінансової діяльності” [16],[17]:

Таблиця 2.10 - Алгоритми розрахунку показників ділової активності

| № п/п | Показник | Умовне позначення | Формула для розрахунку | Джерела інформації з форм фінзвітності |

| ПОКАЗНИКИ ДІЛОВОЇ АКТИВНОСТІ | ||||

| 1 | Коефіцієнт трансформації | Кт | Чиста виручка від реалізації / Валюта активів | Форма 2(035) /Форма1 (280) |

| 2 | Фондовіддача | Фоф | Чиста виручка від реалізації / Основні виробничі фонди | Форма 2(035) /Форма1 (030) |

| 3 | Коефіцієнт оборотності обігових коштів (обороти) | Ко | Чиста виручка від реалізації / Обігові кошти | Форма 2(035) /Форма1 (260+270) |

| 4 | Період одного обороту обігових коштів (днів) | Чо | 365/ Ко | 365 / Ко |

| 5 | Коефіцієнт оборотності запасів (обороти) | Коз | Собівартість реалізації / Середні запаси | Форма 2(040) /Форма1 (100+120+130+140 +150) |

| 6 | Період одного обороту запасів(днів) | Чз | 365 / Коз | 365 / Коз |

| 7 | Коефіцієнт оборотності дебіторської заборго-ваності(обороти) | Кдз | Чиста виручка від реалізації / Середня дебіторська заборгованість | Форма 2(035) /Форма1 (050+170+180+190+200+210) |

| 8 | Період погашення дебіторської заборгованості (днів) | Чдз | 365 / Кдз | 365 / Кдз |

| 9 | Коефіцієнт оборотності готової продукції | Кгп | Чиста виручка від реалізації / Готова продукція | Форма 2(035) /Форма1 (130) |

| 10 | Період погашення кредиторської заборгованості (днів) | Чкз | Середня кредиторська заборгованість *360/ Собівартість реалізації | Форма 1(500+520+530 +550+580) /Форма 2 (040) |

| 11 | Період фінансового циклу (днів) - період обороту коштів | Чфц | Чфц= Чоц - Чкз | Чфц= Чоц – Чкз |

| 12 | Коефіцієнт оборотності власного капіталу(оборотність) | Квк | Чиста виручка від реалізації / Власний капітал | Форма 2(035) /Форма1 (380+430+630) |

В табл. 2.11 наведені алгоритми розрахунків показників майнового стану підприємства з використанням форм фінансової звітності – Форма 1 “Баланс” та Форма 2 “Звіт про результати фінансової діяльності” [16],[17]:

Таблиця 2.11 - Алгоритми розрахунку показників майнового стану

| № п/п | Показник | Умовне позначення | Формула для розрахунку | Джерела інформації з форм фін звітності |

| ПОКАЗНИКИ МАЙНОВОГО СТАНУ | ||||

| 1. | Частка оборотних виробничих фондів в обігових коштах | Ч овф | Оборотні виробничі фонди/ Оборотні активи | Форма 1 (100+120+270) /Форма1 (260+270) |

| 2 | Частка основних засобів в активах | Ч оз | Залишкова вартість основних засобів / Валюта активів | Форма 1(030) / Форма1 (280) |

| 3 | Коефіцієнт зносу основних засобів | К зн | Знос основних засобів/ Первісна вартість основних засобів | Форма 1(032) / Форма1 (031) |

| 4 | Коефіцієнт оновлення основних засобів | К он | Збільшення за звітний період первісної вар-тості основних засобів/ Первісну вартість основних засобів | Форма 1((031к)-(031п)) / Форма1 (031п) |

| 5 | Частка довгострокових фінансових інвестицій в активах | Ч дф | Довгострокові фінансові інвестиції / валюта активів | Форма 1(040+045) /Форма1 (280) |

| 6 | Частка оборотних виробничих активів | Ч ова | Оборотні виробничі фонди/ Валюта активів | Форма 1(100+120+270) /Форма1 (280) |

| 7 | Коефіцієнт мобільності активів | К моб | Мобільні активи / Немобільні активи | Форма 1(260+270) /Форма1 (080) |

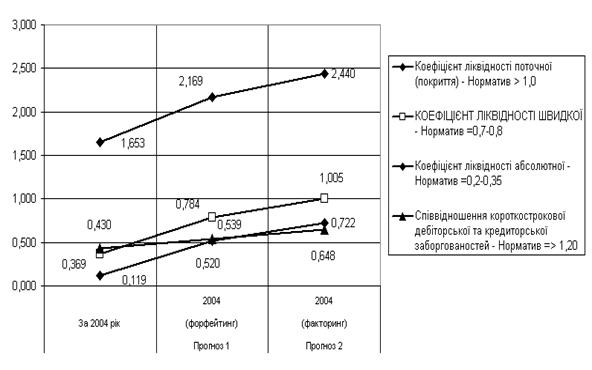

Платоспроможність підприємства – це здатність підприємства впевнено сплачувати всі свої боргові зобов’язання згідно з встановленими строками або відповідно до договірних умов [24]. Її можна вивчати за минулий період, на якусь певну (звітну) дату або як майбутню можливість розрахувати у необхідні терміни за існуючими короткостроковими зобов’язаннями.

Платоспроможність підприємства визначається системою показників ліквідності оборотних активів балансу. Знаменник в усіх наведених показників один і той самий – поточні пасиви, тобто термінові невідкладні зобов’язання.

Показники ліквідності характеризують здатність фірми виконувати свої поточні (короткострокові) зобов’язання за рахунок поточних активів.

Коефіцієнт загальної ліквідності (Кл.заг.) (коефіцієнт покриття) – це відношення поточних активів (Апот) до поточних зобов’язань (Зпот):

![]() , (2.1)

, (2.1)

де: ![]() - поточні активи балансу (Форма 1 строка 260);

- поточні активи балансу (Форма 1 строка 260);

![]() - поточні зобов ' язання балансу (Форма 1 строка 620);

- поточні зобов ' язання балансу (Форма 1 строка 620);

Цей результат співвідноситься з одиницею і показує, скільки грошових одиниць поточних активів припадає на одну грошову одиницю поточних зобов’язань. При Кл.заг.<2 вважається, що платоспроможність підприємства невисока існує певний фінансовий ризик. Співвідношення 2:1 вважається нормальним, але для деяких сфер бізнесу воно може коливатись від 1,2 до 2,5 [32].

Коефіцієнт термінової ліквідності (Кл.терм.) – це відношення активів високої

ліквідності (Алікв) до поточних зобов’язань:

![]() , (2.2)

, (2.2)

де: Алікв - активи високої ліквідності = поточні активи – запаси (Форма 1 строки (260-100-110-120-130-140-150);

Коефіцієнт абсолютної ліквідності (Кл. абс.) характеризується відношенням грошових засобів та коротк. цінних паперів (Г,Цп) до поточних зобов’язань:

![]() , (2.3)

, (2.3)

де: Г,Цп – грошові засоби та короткострокові цінні папери (Форма 1 строки (230+240));

Значення цього коефіцієнта є достатнім, якщо він перевищує 0,2-0,25 [32].

Співвідношення короткострокової дебіторської та кредиторської заборгованостей – показує наскількі термінові надходження від боржників до підприємства відповідають терміновим вимогам кредиторів до підприємства:

![]() , (2.4)

, (2.4)

де: Здеб – короткострокова дебіторська заборгованість (Форма 1 строки (160+170+180+190+200+210));

Зкред – короткострокова кредиторська заборгованість (Форма 1 строки (520+530+540));

Значення цього коефіцієнту є сприятливими, якщо він перевищує 1,25 [32].

Однією з найважливіших характеристик фінансового стану підприємства є фінансова стійкість. Фінансова стійкість характеризує ступінь фінансової незалежності підприємства щодо володіння своїм майном і його використання.

В табл.3.8 наведені алгоритми розрахунків показників фінансової стійкості підприємства з використанням форм фінансової звітності – Форма 1 “Баланс” та Форма 2 “Звіт про результати фінансової діяльності” [16],[17]:

Для оперативного розрахунку абсолютних показників фінансової стійкості(коефіцієнту покриття запасів оборотними коштами) вартість запасів (З) порівнюється з послідовно поширюваним переліком таких джерел фінансування [27]:

власні оборотні кошти (НВОК);

власні оборотні кошти і довгострокові кредити та позики (НВОК + Дп);

власні оборотні кошти, довго- та короткострокові кредити і позики (НВОК + Дп + ДФЗ).

Відповідно до забезпеченості запасів згаданими варіантами фінансування можливі чотири типи фінансової стійкості [34]:

1. Абсолютна стійкість - для забезпечення запасів (З) достатньо власних оборотних коштів; платоспроможність підприємства гарантована: З < НВОК

2. Нормальна стійкість – для забезпечення запасів крім власних оборотних коштів залучаються довгострокові кредити та позики; платоспроможність гарантована: З < НВОК+Дп

3. Нестійкий фінансовий стан – для забезпечення запасів крім власних оборотних коштів та довгострокових кредитів і позик залучаються короткострокові кредити та позики; платоспроможність порушена, але є можливість її відновити: З < НВОК + Дп + ДФЗ

4. Кризовий фінансовий стан – для забезпечення запасів не вистачає “нормальних” джерел фінансування; підприємству загрожує банкрутство:

З > НВОК + Дп + ДФЗ

Забезпеченість запасів джерелами формування є сутністю фінансової стійкості, її зовнішнім проявом, а наслідком є платоспроможність (ліквідність).

Таблиця 2.12 - Алгоритми розрахунку показників фінансової стійкості

| Показник | Умов. позн. | Формула для розрахунку | Джерела інформації з форм фінзвітності | ||

| ПОКАЗНИКИ ФІНАНСОВОЇ СТІЙКОСТІ |

| ||||

| 1 | Власні обігові кошти (робочий, функціонуючий капітал) | Рк | Оборотні активи – короткострокові зобов ' язання | Форма 1(260+270-620-630) | |

| 2 | Коефіцієнт забезпечення оборотних активів власними коштами | Кзвк | Власні обігові кошти / оборотні кошти | Форма 1(380+430-080) /Форма1 (260+270) | |

| 3 | Маневреність робочого капіталу | Мрк | Запаси / Робочий капітал | Форма 1(100+120 +130+140+150) /Форма1 (260+270-620-630) | |

| 4 | Маневреність власних обігових коштів | Мвок | Грошові Кошти / Власні обігові кошти | Форма 1(230+240) /Форма1 (380+430-080) | |

| 5 | Коефіцієнт забезпечення власними обіговими коштами запасів | Кзап | Власні обігові кошти / Запаси | Форма 1(380+430-080) /Форма1 (100+120 +130+140+150) | |

| 6 | Коефіцієнт покриття запасів | Кпз | "Нормальні" джерела покриття запасів / Запаси | Форма 1(380+430 +480-080+500+520+530+540) /Форма1 (100+120 +130+140+150) | |

| 7 | Коефіцієнт фінансової незалежності (автономії) | Кавт | Власний капітал / Валюта Пасивів балансу | Форма 1(380+430+630) /Форма1 (640) | |

| 8 | Коефіцієнт маневреності власного капіталу | Км | Власні обігові кошти / Власний капітал | Форма 1(380+430+630-080) /Форма1 (380+430+630) | |

| 9 | Коефіцієнт концентрації позикового капіталу | Кпк | Позиковий капітал/Валюта пасивів | Форма 1(480+620) /Форма1 (640) | |

| 10 | Коефіцієнт фінансової стабільності (коефіцієнт фінансування) | Кфс | Власні кошти / позикові кошти | Форма 1(380+430+630) /Форма1 (480+620) | |

| 12 | Коефіцієнт фінансової стійкості | Кфст | Власний капітал + довгострокові зобов ' язання / Валюта пасивів | Форма 1(380+430+480+630) /Форма1 (640) | |

Результати розрахунків коефіцієнтів – показників фінансового стану згідно алгоритмів табл.2.9 –2.12 наведені в табл. 2.13 –2.20 (за 2000 рік) та 2.21 – 2.27 (за 2001 рік).

Результати 2000 року

Як видно з результатів розрахунків показників ліквідності, платоспроможності та джерел покриття виробничих запасів ВАТ “Янцівський гранітний кар ' єр” (табл.2.15 – 2.17):

на звітну дату показники покриття запасів з стійкого фінансового стану переведені в зону кризового фінансового стану, тобто розмір запасів не відповідає зменшенню капіталу підприємства за рахунок продажу активів (основних фондів), що потребує швидкої реакції, враховуючи певну кризу з реалізацією (падіння дебіторської заборгованості та зростання готової нереалізованої продукції);

показники платоспроможності та ліквідності знаходяться близько до діапазону нормативів для коефіцієнтів ліквідності, за виключенням показника абсолютної ліквідності, тобто необхідно підвищити норматив готівкових грошей на розрахунковому рахунку та в касі, та падіння показника строкової ліквідності за рахунок відміченого падіння рівня дебіторської заборгованості, тобто кризи з реалізацією;

Як видно з результатів розрахунків показників рентабельності та фінансової стійкості в ВАТ “Янцівський гранітний кар ' єр” (табл.2.14):

рентабельність активів та власного капіталу по чистому доходу, відповідно, у звітному періоді підвищилась відносно базового, з 68,29% до 102,77% та з 78,36% до 135,34%;

навпаки, рентабельність активів та власного капіталу по валовому реалізаційному прибутку, відповідно, у звітному періоді знизилась відносно базового, з 12,46% до 2,8% та з 14,29% до 3,69%;

рентабельність власного капіталу по чистому прибутку після оподаткування з негативного збитку у базовому періоді піднялася до +1,9% у звітному періоді;

наведений рівень рентабельності власного капіталу по чистому прибутку після оподаткування дуже низький, бо відповідає строку окупності власного капіталу 52,6 років, що робить підприємство інвестиційно непривабливим;

всі показники фінансової стійкості(фінансування, маневреності, незалежності), хоча і зменшилися після часткового продажу основних фондів, і відповідному зменшенню капіталу, одначе відповідають у звітному періоді відносно стійкому стану підприємства;

Як видно з результатів розрахунків показників майнового стану та ділової активності в ВАТ “Янцівський гранітний кар ' єр” (табл.2.13):

коефіцієнт трансформації активів у виручку від реалізації підвищився у звітному періоді на +51,5% (з 0,68 у базовому періоді до 1,03 у звітному періоді);

фондовіддача основних фондів підвищилася у звітному періоді на +87,8% (з 0,9 у базовому періоді до 1,69 у звітному періоді);

коефіцієнт оборотності обігових коштів зменшився на –8,2 % (з 2,93 у базовому періоді до 2,69 у звітному періоді), що відповідає зростанню періоду 1-го обороту обігових коштів з 124,66 дня до 135,65 днів;

коефіцієнт оборотності запасів коштів зменшився на –18,5 % (з 6,15 у базовому періоді до 5,01 у звітному періоді), що відповідає зростанню періоду 1-го обороту запасів з 59,35 дня до 72,87 дня;

коефіцієнт оборотності дебіторської заборгованості зріс на +40,2 % (з 6,72 у базовому періоді до 9,42 у звітному періоді), що відповідає зниженню періоду 1-го обороту дебіторської заборгованості з 54,33 дня до 38,76 дня;

коефіцієнт оборотності кредиторської заборгованості зріс на +23,6 % (з 7,51 у базовому періоді до 9,28 у звітному періоді), що відповідає зниженню періоду 1-го обороту (погашенню) кредиторської заборгованості з 48,58 дня до 39,33 дня;

мобільність активів зросла з 0,233(базовий період) до 0,382(звітний період), що відповідає зростанню долі оборотних коштів в активах з 0, 393 (базовий період) до 0,523(звітний період), відміченому при аналізі активів та коефіцієнту покриття запасів;

в результаті продажу частини зношених основних фондів загальний коефіцієнт зносу основних фондів зменшився з 0,654(базовий період) до 0,393(звітний період);

Отримані характеристики ділової активності, що свідчать про негативні процеси у розвитку підприємства, тому інвестиційна привабливість є низькою.

Результати за 2001 рік:

Як видно з результатів розрахунків показників ліквідності, платоспроможності та джерел покриття виробничих запасів ВАТ “Янцівський гранітний кар'єр” (табл.2.20 – 2.22):

на звітну дату показники покриття запасів з кризового фінансового стану переведені в зону стійкого фінансового стану, тобто відмічене при аналізі активів балансу зменшення виробничих запасів має позитивний сенс;

показники платоспроможності та ліквідності перевищують нижній діапазон нормативів для коефіцієнтів ліквідності за виключенням показника абсолютної ліквідності, тобто необхідно підвищити норматив готівкових грошей на розрахунковому рахунку та в касі;

Як видно з результатів розрахунків показників рентабельності та фінансової стійкості в ВАТ “Янцівський гранітний кар ' єр” (табл.2.19):

рентабельність активів по чистому доходу та валовому реалізованому прибутку у звітному періоді підвищилась відносно базового, відповідно, на 46,0% та 262,0%;

рентабельність власного капіталу по чистому доходу та валовому реалізованому прибутку у звітному періоді підвищилась відносно базового, відповідно, на 83,0% та 355,0%;

вказане вище дозволило при практично незмінному рівні адміністративних витрат та витрат на збут перейти від негативної рентабельності власного капіталу по чистому прибутку після оподаткування (збиток у базовому періоді –4,27%) до позитивного рівня рентабельності у звітному періоді +4,63%;

наведений рівень рентабельності власного капіталу по чистому прибутку після оподаткування дуже низький, бо відповідає строку окупності власного капіталу 28,8 років, що робить підприємство інвестиційно непривабливим;

всі показники фінансової стійкості(фінансування, маневреності, незалежності) відповідають у звітному періоді стійкому стану підприємства;

Як видно з результатів розрахунків показників майнового стану та ділової активності в ВАТ “Янцівський гранітний кар ' єр” (табл.2.18):

коефіцієнт трансформації активів у виручку від реалізації підвищився у звітному періоді на +46% (з 0,75 у базовому періоді до 1,1 у звітному періоді);

фондовіддача основних фондів підвищилася у звітному періоді на +37,2% (з 1,21 у базовому періоді до 1,66 у звітному періоді);

коефіцієнт оборотності обігових коштів зріс на +63,4 % (з 2,05 у базовому періоді до 3,35 у звітному періоді), що відповідає зниженню періоду 1-го обороту обігових коштів з 131,4 дня до 80,6 днів;

коефіцієнт оборотності запасів коштів зріс на +64,6 % (з 3,39 у базовому періоді до 5,58 у звітному періоді), що відповідає зниженню періоду 1-го обороту запасів з 79,6 дня до 48,4 дня;

коефіцієнт оборотності дебіторської заборгованості зріс на +31,05 % (з 6,73 у базовому періоді до 8,82 у звітному періоді), що відповідає зниженню періоду 1-го обороту дебіторської заборгованості з 40,1 дня до 30,6 дня;

коефіцієнт оборотності кредиторської заборгованості зріс на +78,0 % (з 6,28 у базовому періоді до 11,18 у звітному періоді), що відповідає зниженню періоду 1-го обороту (погашенню) кредиторської заборгованості з 43,0 дня до 24,15 дня;

мобільність активів знизилася з 0,367(базовий період) до 0,328(звітний період), що відповідає зниженню долі оборотних коштів в активах з 0, 558 (базовий період) до 0,483(звітний період), відміченому при аналізі активів та коефіцієнту покриття запасів;

Отримані характеристики ділової активності, що свідчать про розвиток підприємства, можуть бути використані при бюджетному прогнозуванні плану наступного року.

Похожие работы

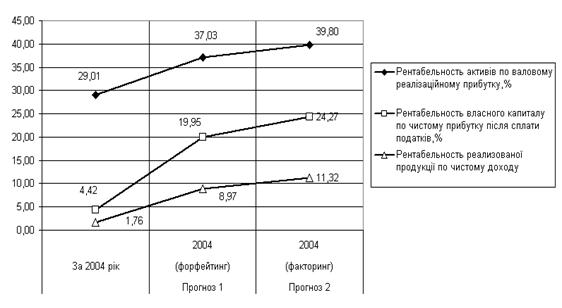

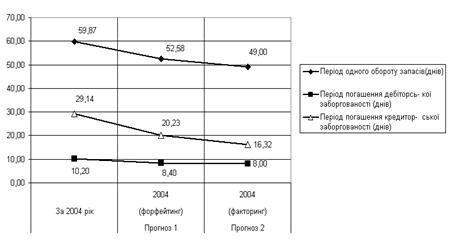

... та отримання коштів для оплати векселя, навіть і з додатковими витратами на вексельний обіг. 3. Обґрунтування ефективності факторингових та форфейтингових розрахункових операцій в зовнішньоекономічній діяльності підприємства ТОВ “АНТ” ВАТ “Янцівський гранітний кар'єр” 3.1 Економіко-математичні моделі “ризик-дохідність” різних видів розрахункових операцій в прийнятті управлінських рішень ...

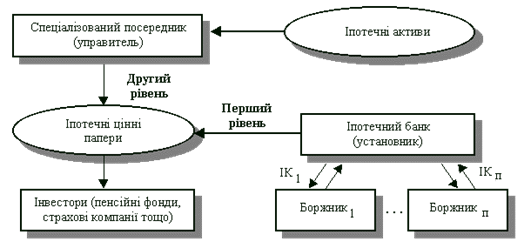

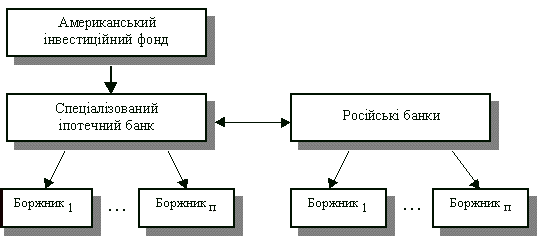

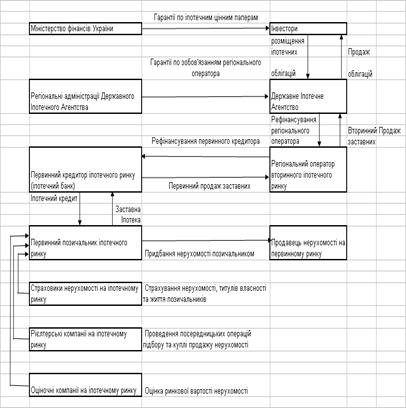

... ощадний рахунок - рахунок "Кошти за довірчими операціями фізичних осіб з житловими ощадними вкладами", відкритий в балансі банку для залучення коштів громадян і суб'єктів підприємницької діяльності на довгострокові житлові ощадні вклади з наступним їх спрямуванням на довгострокове кредитування будівництва житла для населення та здійснення соціальних виплат. - Іменний рахунок вкладника - рахунок ...

... . Варять не більше 20 хв. М'ясний порошок — однорідна маса, отримана подрібненням сухого м'яса, колір світло-коричневий. Варять не більше 5 хв. Волога в порошку не більше 10%, упаковка герметична. ЛЕКЦІЯ ПО ТОВАРОЗНАВСТВУ РИБИ 1.Характеристика сімейств риб Промислові риби класифікують по декількох ознаках. По способу і місцю життя риби ділять на морських, прісноводих, напівпрохідні і прох ...

... блоку, як і, у свою чергу, країни Антанти у передвоєнні роки. Тема 6. Україна на міжнародній арені в період національної революції 1917-1920 рр. (4 год.). 1. Становлення міжнародних відносин України в період Центральної Ради 27 лютого 1917 р. в Росії перемогла Лютнева демократична революція. Влада в Росії перейшла до Тимчасового уряду. 3-4 березня 1917 р. в Києві було організовано ...

0 комментариев