Навигация

Определю эффективность финансирования

3. определю эффективность финансирования.

А) Собственный оборотный капитал (СОК) составит, тыс. руб.:

I вариант: СОКI = ОК - КК - КЗ = 2 141 324 - 621 935 = 1 519 389

II вариант: СОКII = ОК - КК - КЗ = 2 141 324 - 1 036 559 = 1 104 765

III вариант: СОКIII = ОК - КК - КЗ = 2 141 324 - 1 478 465 = 662 859

Б) Текущая ликвидность будет равна:

|

II вариант: КтлII = ТА / ТО = 2 141 324/1 036 559 = 2,07

III вариант: КтлIII = ТА / ТО = 2 141 324/1 478 465 = 1,45

В) Абсолютная ликвидность составит:

|

II вариант: КалII = ДС / ТО = 326 961/1 036 559 = 0,32

III вариант: КалIII = ДС / ТО = 326 961/1 478 465 = 0,22

Г) Обеспеченность запасов собственными средствами:

I вариант: КсокI = (СК - ДС) / ТО = (1 519 389 - 326 961) / 476 472 = 2,5

|

III вариант: КсокIII = ТА / ТО = 335 898/476 472 = 0,7

Д) Соотношение заемных и собственных средств:

I вариант: ЗС / СКI = 621 935/1 519 389 = 29%: 71%

II вариант: ЗС / СКII = 1 036 559/1 104 765 = 48%: 52%

III вариант: ЗС / СКIII = 1 478 465/622 859 = 69%: 31%

Если экономическая рентабельность (ЭR) составляет 53,5%, а выплаты процентов по кредитам по вариантам: 10, 13 и 15%, налог на прибыль 20%, то коэффициент финансового рычага (ЭФР) будет равен:

I вариант: ЭФРI = (1 - (СтН) х (ЭR - СтК) х ЗС / СС = (1 - 0,2) х (53,5 - 10) х (621 935/1 519 389) = 0,65 х 18,9 х 0,4 = 14,24

II вариант: ЭФРII = 30,40

III вариант: ЭФРIII = 78,11

Следовательно, агрессивный вариант генерирует значительный риск потери платежеспособности, возможности большей выплаты дивидендов, а следовательно, возможен рост курсовой стоимости акций. Этот тип финансирования целесообразен в период развития, когда имеется уверенность в восстановлении платежеспособности в будущем.

Эффект финансового рычага - это приращение рентабельности собственных средств, получаемое благодаря использованию кредита несмотря на его платность.

Экономическая рентабельность

ЭР = ( (Пб + ВСкр) / А) х 100,

где Пб - балансовая прибыль предприятия, тыс. руб.;

ВСкр - сумма выплат процентов за кредит, относимых на себестоимость продукции, руб.;

А - сумма активов финансового баланса предприятия, руб.

ЭР = ( (1 387 980 - 4 110) / 3 812 346) х 100 = 36,3

ЭР = ( (2 011 457 - 2 270) / 3 755 070) х 100 = 53,5

Экономическая рентабельность в 2006 году составила 36,3, а в 2007 году 53,5, то есть возросла на 17,2.

Выбор стратегии и формы финансирования зависит от руководства предприятия, от его отношения к возможным рискам. При определении политики финансирования учитываются его финансовое состояние, потребность в денежных средствах, стоимость отдельных источников.

При выборе источников финансирования оборотных активов среди заемных средств необходимо учитывать преимущества и недостатки каждого из них, они были рассмотрены ранее.

Анализ работы показывает, что финансирование оборотных активов происходит в основном за счет собственных средств и краткосрочных займов, также значительное место занимает кредиторская задолженность.

Потребность в оборотном капитале определяется исходя из планируемого объема производства, сбыта продукции, способа оплаты, скорости оборота расчетов за готовую продукцию.

Минимизация потребности в оборотном каптале достигается за счет:

постоянного контроля за состоянием оборотных средств;

сокращения норм расхода материальных средств;

правильного выбора стратегии образования оборотных активов;

правильного выбора стратегии финансирования оборотных активов;

внедрения системы бюджетирования.

2.7 Управление производственными запасами

Необходимым элементом производственного процесса является создание запасов материально-технических средств. Это обеспечивает непрерывность и стабильность деятельности.

В категорию запасов включаются:

товарно-материальные запасы (запасы сырья, материалов и других ценностей);

затраты в незавершенное производство;

готовая продукция и товары для перепродажи;

товары отгруженные (в пути);

расходы будущих периодов;

прочие запасы.

Наибольшее влияние на величину запаса (помимо объема производства) оказывают нормы расхода и сроки хранения. Но объем производства и нормы расхода не относятся к категории финансовых проблем и определяются производственными и технологическими факторами.

Создание запасов вызывает затраты, связанные:

с хранением - созданием складских помещений, емкостей, подземных хранилищ и их обслуживанием;

с заказом отдельных партий запаса - разработкой и оформлением документации, доставкой, погрузкой, разгрузкой и другими затратами на размещение.

Последние зависят от размера партии и частоты поставки.

При большой величине запасов и поставке их крупными партиями возрастают затраты по хранению, но снижаются затраты по транспортировке и приемке и риск потерь от нехватки запасов. При поставке малыми партиями, наоборот, затраты по хранению сокращаются, но возрастают затраты, связанные с заказом, погрузкой, разгрузкой и приемкой, а также риск остановки производства. Кроме того, могут возникнуть потери, образующиеся при нехватке запасов и сбоях производства. Эти факторы необходимо учитывать при определении общей величины запасов и характера их хранения и поставки.

Целью управления запасами является нахождение такой их величины, которая, с одной стороны, минимизирует общие затраты по их содержанию и, с другой стороны, достаточна для успешной работы предприятия.

Управление запасами включает в себя решение следующих вопросов:

определить величину средних остатков, которые должны быть по каждому элементу;

определить величину одной партии и частоту поставок в течение года;

определить стоимость хранения всего и единицы запасов;

определить стоимость реализации одной партии заказов;

организовать мониторинг запасов, включающий контроль за их движением и состоянием.

Использование оптимальных моделей позволяет:

снизить величину запасов в оборотных активах;

ликвидировать их излишки;

ускорить их оборачиваемость;

снизить затраты на хранение;

уменьшить потери производства от возможной нехватки материально-технических средств.

Как известно, на предприятиях создаются текущие, сезонные и страховые запасы. На основе оптимизационных моделей определяется текущий запас.

Политика управления запасами сводится к следующему:

в начальный период предприятие имеет максимальный запас;

по мере снижения его до минимального уровня (страхового запаса) делается новый заказ на поставку;

средняя величина запаса будет составлять 9/2.

Но, как показывается в ряде источников, эти расчеты в значительной мере имеют теоретический характер, так как не учитывают затраты на транспортировку, а также трудности точного расчета затрат на хранение каждого вида материала, тем более они имеют нелинейный характер.

В то же время использование моделей позволяет понять логику формирования запасов и получить необходимые ориентиры для практической деятельности.

Внедрение оптимальной системы определения величины запасов не исключает необходимости контроля состояния запасов. Номенклатура запасов разнообразна и сплошной ежедневный контроль потребовал бы значительных затрат.

Для контроля за состоянием запасов рекомендуется система АВС.

Согласно этой системе запасы сырья и материалов подразделяются на три категории в зависимости от их важности для производства и удельного веса в затратах.

К категории А относят запасы материалов, которые требуют постоянного (ежедневного) внимания и контроля.

К категории В относят материалы достаточно важные для производства, но не требующие постоянного внимания; контроль за их состоянием может осуществляться раз в месяц или с другой периодичностью.

Класс С включает широкий ассортимент материальных ценностей, не оказывающих существенного влияния на производство.

В зависимости от влияния отдельных категорий запасов на себестоимость продукции придерживаются следующих правил:

к классу А относят запасы, общая стоимость которых в себестоимости будет составлять около 50% и более;

к классу В относят запасы, которые используются больше всего;

к классу С - все остальные.

Поэтому наибольшее внимание уделяется запасам атегории "А", в меньшей степени категории "В".

Для запасов категорий "А" и "В" рекомендуются расчеты на основе оптимизационных моделей.

Практикой доказано, что запасы категории "А" составляют примерно 5% от общей величины запасов, наибольшую величину занимают запасы категории "В", - примерно 80%. Запасы, которые требуют внимания примерно раз в год - категории "С" занимают примерно 15% и их, как правило, заказывают большими партиями.

Использование системы АВС упрощает мониторинг запасов и удешевляет его.

Для управления запасами готовой продукции может быть использована также система АВС. На предприятиях нефтегазового комплекса запасы готовой продукции, как правило, невелики, что объясняется характером производства - крупнотоннажное и непрерывное, а также характером рынка сбыта. Кроме того, хранение готовой продукции ограничено размером резервуарного парка. Даже в инвестиционных проектах величину запасов готовой продукции принимают - 15 дней. В реальной жизни она значительно меньше. Исключение составляет подземное хранение запасов газа.

Финансирование производственных запасов осуществляется за счет:

собственного оборотного капитала;

долгосрочных кредитов;

краткосрочных кредитов и займов;

кредиторской задолженности.

Общепринято, что для обеспечения устойчивой работы предприятия запасы должны финансироваться на постоянной основе, то есть за счет собственных средств с привлечением, в случае необходимости, долгосрочных кредитов. Обеспеченность запасов СОК должна находится на уровне 0,8 - 1,0.

Следовательно, эффективное управление запасами включает:

налаживание непрерывного учета и анализа;

нормирование удельных величин запасов и затрат;

лимитирование по подразделениям;

бюджетирование;

осуществление закупки по оперативным заявкам (точно в срок) и другие.

2.8 Способы повышения эффективности использования оборотных активов и капитала

Способы повышения эффективности использования оборотных средств (активов и капитала) можно подразделить на четыре категории:

способствующие сокращению потребности в оборотных активах и капитале;

способствующие росту объема продаж при неизменной величине оборотных средств;

способствующие ускорению оборота;

влияющие и на рост объема продаж и на ускорение оборота.

К росту объема продаж ведут следующие факторы:

предоставление льготного кредитования по дебиторской задолженности;

использование скидок;

использование факторинга.

Способы, способствующие сокращению потребности в оборотных активах и капитале, многообразны. К ним относятся:

разработка научно - обоснованных норм расхода материально - производственных запасов, сроков их хранения, затрат на содержание запасов;

использование оптимизированных моделей по формированию запасов и денежных средств;

разработка оптимальной кредитной политики;

создание оптимальных схем финансирования оборотных средств;

контроль и анализ за соотношением оборотных активов и капитала;

организация постоянного мониторинга с использованием компьютерных программ;

бюджетирование притока и оттока денежных средств;

сокращение операционного и финансового циклов.

В заключение анализа разрабатываются мероприятия по ускорению оборачиваемости оборотного капитала.

Основные пути ускорения оборачиваемости капитала:

сокращение продолжительности производственного цикла за счет интенсификации производства (использование новейших технологий, механизации и автоматизации производственных процессов, повышение уровня производительности труда, более полное использование производственных мощностей предприятия, трудовых и материальных ресурсов и др.);

улучшение организации материально - технического снабжения с целью бесперебойного обеспечения производства необходимыми материальными ресурсами и сокращения времени нахождения капитала в запасах;

ускорение процесса отгрузки продукции и оформления расчетных документов;

сокращение времени нахождения средств в дебиторской задолженности.

Глава 3. Расчетно-аналитические исследования

Финансовое состояние предприятия определяется на основе анализа форм 1,2 и 5 бухгалтерской отчетности. Для анализа составляется агрегированный баланс, на основе которого рассчитывается система показателей, характеризующих устойчивость финансового положения, эффективность использования средств и текущую платежеспособность предприятия. Кроме того, учитываются размеры предприятия и его деловая репутация. С помощью балансовой оценки и значимости каждой группы показателей устанавливается рейтинг: предприятия, в зависимости от которого дается характеристика его финансового состояния.

3.1 Анализ финансового состояния предприятия

3.1.1 Составление агрегированного баланса предприятия

Агрегированный баланс (АБ) составляется путем группировки показателей баланса предприятия (форма № 1) и представляется в виде табл.3.1.1.1

Таблица 3.1.1.1

Агрегированный баланс предприятия

| Группировка статей актива и пассива | На начало периода | На конец периода | Рост,% | ||

| абсолютная величина | в процентах к итогу | абсолютная величина | в процентах к итогу | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Быстрореализуемые активы (денежные средства и краткосрочные финансовые вложения) | 146 928 | 4 | 326 961 | 9 | 5 |

| 2. Среднереализуемые активы (дебиторская задолженность, прочие оборотные активы) | 1 423 167 | 37 | 1 036 559 | 27 | -10 |

| 3. Итого | 1 570 095 | 41 | 1 363 520 | 36 | -5 |

| 4. Медленнореализуемые активы (запасы и затраты) | 739 090 | 19 | 777 804 | 21 | 2 |

| 5. Итого текущие (ликвидные) активы | 2 309 185 | 60 | 2 141 324 | 57 | -3 |

| 6. Труднореализуемые активы (основные средства и нематериальные активы) | 1 511 847 | 40 | 1 613 746 | 43 | 3 |

| 7. Убытки (прошлых лет и отчетного периода) | - | - | |||

| 8. Итого активы баланса | 3 821 032 | 100% | 3 755 070 | 100% | |

| 9. Краткосрочные пассивы: | |||||

| в том числе кредиты и краткосрочные займы; | 34 063 | 0,9 | 250 000 | 7 | 6,1 |

| в том числе кредиторская задолженность; | 2 257 972 | 59,1 | 1 428 554 | 38 | -21,1 |

| прочие из раздела 9 | 1 517 | 0,4 | 9 114 | 0,2 | -0,2 |

| 10. Долгосрочные пассивы | 24 145 | 0,6 | 31 140 | 0,8 | 0,2 |

| 11. Постоянные пассивы (источники собственных средств) | 1 503 335 | 39 | 2 036 262 | 54 | 15 |

| 12. Итого пассив баланса | 3 821 032 | 100% | 3 755 070 | 100% | |

На основании данных АБ и формы № 2 (Ф2) бухгалтерской отчетности рассчитывается система показателей, которая характеризует:

Устойчивость финансового положения (табл.3.1.2.2).

Эффективность использования средств (табл.3.1.2.3).

Текущую платежеспособность (ликвидность средств) (табл.3.1.3.4).

Таблица 3.1.2.2

Расчет показателей устойчивости финансового положения предприятия

| Наименование показателей | Экономическое содержание | Метод расчета | Рекомендуемые нормы | На начало года | На конец года |

| 1 | 2 | 3 | 4 | ||

| Коэффициент автономии - К1 | Отношение собственного капитала к стоимости активов | К1 = ст.11 АБ / ст.8 АБ | 0,5 | 0,4 | 0,5 |

| Коэффициент мобильности средств - К2 | Отношение мобильных средств к немобильным средствам | К2 = ст.5 АБ / ст.6 АБ | 0,5 | 1,5 | 1,3 |

| Коэффициент маневренности средств - К3 | Отношение разницы мобильных средств и краткосрочных обязательств к мобильным средствам | К3 = (ст.5 АБ - ст.9 АБ) / ст.5 АБ | 0,2 | 0,007 | 0,2 |

| Обеспеченность задолженности собственным капиталом - К4 | Отношение собственного капитала к сумме задолженности по кредитам, займам и кредиторской задолженности | К4 = ст.11 АБ / ст.9 АБ (кроме прочих) | 1,0 | 0,7 | 1,2 |

| Обеспеченность долгосрочной задолженности собственным капиталом - К5 | Отношение собственного капитала к сумме долгосрочной задолженности по кредитам, займам и долгосрочной кредиторской задолженности | К5 = ст.11 АБ / ст.10 АБ | 4,0 | 62,3 | 65,4 |

Таблица 3.1.2.3

Расчет показателей эффективности использования средств

| Наименование показателей | Экономическое содержание | Метод расчета |

| 1 | 2 | 3 |

| Фондоотдача - К6 | Отношение выручки от реализации к немобильным средствам | К6 =[ст. (010- (015+020+030)) Ф2] / ст.6 АБ К6 = 0,6 |

| Оборачиваемость средств - К7 | Отношение выручки от реализации к сумме мобильных средств | К7 = [ст. (010- (015+020+030)) Ф2] / ст.5 АБ К7 = 0,4 |

| Рентабельность (доходность) продаж - К8 | Отношение балансовой прибыли к выручке от реализации (нетто) | К8 = ст.090 Ф2/[ст. (010- (015+020+030)) Ф2] К8 = 2,5 |

| Рентабельность (доходность) капитала и инвестиций - К9 | Отношение балансовой прибыли к стоимости активов фирмы по балансу | К9 = ст.090 Ф2/ст.8 АБ К9 = 0,6 |

| Рентабельность (доходность) собственного капитала фирмы - К10 | Отношение балансовой прибыли к величине собственного капитала (пассив баланса) | К10 = ст.090 Ф2/ст.12 АБ К10 = 0,6 |

| Способность фирмы к самофинансированию - К11 | Отношение чистой прибыли (за вычетом налогов) к балансовой прибыли | К11 = ст. (090 - 200) Ф2 /ст.090 Ф2 К11 = 1,0 |

Такая оценка призвана соединить в единое целое рассчитанные выше показатели устойчивости финансового положения, эффективности использования средств и их ликвидности с величиной предприятия и его репутацией в деловом мире. Она осуществляется с помощью баллов.

Показатели устойчивости финансового положения принимаются в зачет баллов по рейтингу фирмы с поправочным коэффициентом 0,8.

Таблица 3.1.3.4

Расчет показателей текущей платежеспособности

| Наименование показателей | Экономическое содержание | Метод расчета | Рекомендуемые нормы |

| 1 | 2 | 3 | 4 |

| Коэффициент покрытия задолженности - К12 | Отношение суммы ликвидных средств к сумме краткосрочной задолженности | К12 = ст.5 АБ / ст.9 АБ К12 = 1,3 | 2,0 |

| Коэффициент общей ликвидности - К13 | Отношение суммы ликвидных средств (кроме товарно-материальных ценностей) к сумме краткосрочной задолженности | К13 = ст.3АБ / ст.9 АБ К13 =0,8 | 1,0 |

| Коэффициент абсолютной ликвидности - К14 | Отношение наличных ликвидных средств к сумме краткосрочной задолженности | К14 = ст.1АБ /ст.9 АБ К14 = 0,2 | 0,3 |

| Соотношение краткосрочной дебиторской и кредиторской задолженности - К15 | Отношение краткосрочной дебиторской задолженности к краткосрочной кредиторской задолженности | К15 = краткосрочная дебиторская задолженность (до года) / ст.9 АБ К15 = 0,6 | 1,0 |

| Соотношение долгосрочной дебиторской и кредиторской задолженности - К16 | Отношение долгосрочной дебиторской задолженности к долгосрочной кредиторской задолженности | К16 = долгосрочная дебиторская задолженность (более года) / ст.10 АБ К16 = 0,1 | 1,0 |

| Отношение займов и кредитов, погашенных в срок, к общей сумме займов и кредитов - К17 | Отношение суммы займов и кредитов, погашенных в срок, к общей сумме займов и кредитов | К17 = сумма займов и кредитов, погашенных в срок / общая сумма займов К17 = 1,0 | 0,95 |

Для показателей эффективности использования средств отсутствуют общепризнанные нормативы, поэтому необходимо рассчитывать динамику их изменения в виде отношения результатов на конец и на начало периода. Поскольку повышение эффективности использования средств фирмы не дает немедленного повышения платежеспособности, то при определении рейтинга фирмы все показатели принимаются с поправочным коэффициентом 0,9.

Коэффициент автономии на фирме (К1) составил на начало года 0,393 и на конец года 0,542. Рейтинг фирмы в баллах по этому показателю составит:

0,542/0,393 * 100 * 0,9 = 124, 12

Коэффициент мобильности средств на фирме (К2) составил на начало года 1,527 и на конец года 1,327. Рейтинг фирмы в баллах по этому показателю составит:

1,327/1,527 * 100 * 0,9 = 78,21

Коэффициент маневренности средств на фирме (К3) составил на начало года 0,0068 и на конец года 0,212. Рейтинг фирмы в баллах по этому показателю составит:

0,212/0,0068 * 100 * 0,9 = 2805,88

Обеспеченность задолженности собственным капиталом на фирме (К4) составил на начало года 0,656 и на конец года 1,213. Рейтинг фирмы в баллах по этому показателю составит:

1,213/0,656 * 100 * 0,9 = 166,42

Обеспеченность долгосрочной задолженности собственным капиталом на фирме (К5) составил на начало года 62,263 и на конец года 65,391. Рейтинг фирмы в баллах по этому показателю составит:

65,391/62,263 * 100 * 0,9 = 94,52

Фондоотдача на фирме (К6) составила на начало года 0,602 и на конец года 0,384. Рейтинг фирмы в баллах по этому показателю составит:

0,384/0,602 * 100 * 0,9 = 57,41 балл.

Оборачиваемость средств на фирме (К7) составил на начало года 0,394 и на конец года 0,289. Рейтинг фирмы в баллах по этому показателю составит:

0,289/0,394 * 100 * 0,9 = 66,01

Рентабельность (доходность) продаж на фирме (К8) составил на начало года 2,503 и на конец года 1,894. Рейтинг фирмы в баллах по этому показателю составит:

1,894/2,503 * 100 * 0,9 = 68,10

Рентабельность (доходность) капитала и инвестиций на фирме (К9) составил на начало года 0,597 и на конец года 0,312. Рейтинг фирмы в баллах по этому показателю составит:

0,312/0,597 * 100 * 0,9 = 47,03

Рентабельность (доходность) собственного капитала фирмы (К10) составил на начало года 0,597 и на конец года 0,312. Рейтинг фирмы в баллах по этому показателю составит:

0,312/0,597 * 100 * 0,9 = 47,03

Способность фирмы к самофинансированию (К11) составил на начало года 0,992 и на конец года 0,978. Рейтинг фирмы в баллах по этому показателю составит:

0,978/0,992 * 100 * 0,9 = 88,73

Показатели текущей платежеспособности в рейтинговой оценке учитываются с повышающим коэффициентом 1,3, так как они показывают немедленное воздействие на платежеспособность фирмы. Коэффициент покрытия задолженности (К12) составил 1,269 при норме 2,0, то оценка по этому показателю:

1,269/2 * 100 * 1,3 = 82,485 балла

Коэффициент общей ликвидности (К13) составил 0,808 при норме 1,0, то оценка по этому показателю:

0,808/1 * 100 * 1,3 = 105,04 балла

Коэффициент абсолютной ликвидности (К14) составил 0, 194 при норме 0,3, то оценка по этому показателю:

0, 194/0,3 * 100 * 1,3 = 84,07 балла

Соотношение краткосрочной дебиторской и кредиторской задолженности (К15) составил 0,571 при норме 1,0, то оценка по этому показателю:

0,571/1 * 100 * 1,3 = 74,23 балла

Соотношение долгосрочной дебиторской и кредиторской задолженности (К16) составил 0,092 при норме 1,0, то оценка по этому показателю:

0,092/1 * 100 * 1,3 = 11,96 баллов

Отношение займов и кредитов, погашенных в срок, к общей сумме займов и кредитов (К17) составил 0,889 при норме 0,95, то оценка по этому показателю:

0,889/0,95 * 100 * 1,3 = 121,65 балл

Подсчет баллов по всем показателям ведется на начало и конец периода и в среднем за период. В качестве периода можно брать год или несколько лет, и показатели необходимо сравнивать в динамике.

Кроме рассмотренных показателей для рейтинговой оценки фирмы вводится ещё два показателя:

Величина уставного капитала, которая может выступать как дополнительный фактор стабилизации предприятия:

Малое предприятие (до 50 млн. руб) 80 баллов;

Среднее предприятие (до 200 млн. руб) 100 баллов;

Крупное предприятие (свыше 200 млн. руб) 120 баллов.

Уставный капитал предприятия составляет 120 151 тыс. руб., следовательно, предприятие считается средним. Показатель стабилизации предприятия будет оцениваться как 100 баллов.

Репутация фирмы, которая субъективно оценивается самим аналитиком:

Плохая репутация 50 баллов;

Средняя 100 баллов;

Хорошая 150 баллов.

Репутация предприятия оценивается как хорошая, и добавляет 150 баллов.

Общий балл, от которого зависит рейтинг фирмы, определяется как среднеарифметическая величина путем деления суммы баллов на 19 (число применяемых показателей).

4372,89 баллов / 19 = 230,15 баллов

По рейтингу фирмы подразделяются на пять классов:

Высокий класс (более 100 баллов): абсолютно устойчивая платежеспособность, высокая кредитоспособность, предполагается применение кредитных и процентных льгот, возможна продажа ценных бумаг по цене не менее 1,5 кратной величины их номинальной стоимости (без учета инфляции).

Первый класс (от 90 до 100 баллов): высокая платежеспособность и кредитоспособность с небольшими отклонениями от нормы по отдельным показателям и периодам, фирме могут быть предоставлены кредитные и процентные льготы, возможна продажа ценных бумаг по цене, превышающей их номинальную стоимость.

Второй класс (от 80 до 90 баллов): имеются признаки финансовой напряженности и факты несвоевременных платежей, однако, существует потенциальная возможность их преодоления, предприятие кредитоспособно, возможна продажа ценных бумаг по цене, превышающей их номинальную стоимость.

Третий класс (от 70 до 80 баллов): предприятие повышенного риска, кредитоспособность его ограничена, возможна продажа ценных бумаг по цене меньше, чем их номинальная стоимость.

Четвертый класс (ниже 70 баллов): фирма неплатежеспособна, перспектив стабилизации у нее нет, срок задолженности превышает три месяца, состояние на грани банкротства, могут быть выданы только целевые кредиты под надежные гарантии, ценные бумаги не котируются или продаются по цене меньше, чем их номинальная стоимость, возможным вариантом оздоровления является санация предприятия.

3.1.4 Выводы

Рейтинговая оценка финансового состояния предприятия позволяет сделать заключение об устойчивости финансового положения, об эффективности использования средств, о текущей платежеспособности и о профессиональном уровне управления предприятием.

Данное предприятие имеет по рейтингу высокий класс, а это означает, что у предприятия абсолютно устойчивая платежеспособность, высокая кредитоспособность, предполагается применение кредитных и процентных льгот, продажа ценных бумаг по цене не менее 1,5 кратной величины их номинальной стоимости (без учета инфляции).

На основе анализа финансового состояния можно обосновать необходимость разработки товарной стратегии, которая позволит улучшить или сохранить высокий класс фирмы. В данном случае необходимо сохранить высокий класс предприятия.

3.2 Выделение стратегических групп изделий (СГИ). Выбор СГИ для анализа (АВС-анализ)При диверсификации производства и наличии большого ассортимента производимых на предприятии изделий возникает необходимость объединения их в отдельные СГИ и отбора для анализа только тех групп, которые имеют большую значимость для предприятия. Это упорядочивает и сокращает объем проводимых исследований при стратегическом планировании.

Для ограничения количества анализируемых СГИ используется правило "80/20", т.е.80% оборота фирмы дают 20% СГИ. Критериями отбора СГИ могут служить оборот, объем реализации, прибыль, рентабельность продаж и т.д.

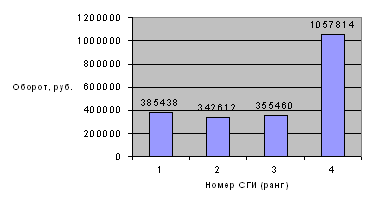

Анализируемые СГИ и их данные занесу в табл.3.2.5, проведу АВС - анализ. Основной стратегической группой изделий являются масла.

Таблица 3.2.5

Перечень главных СГИ ООО "ЛУКОЙЛ-Пермьнефтепродукт" и рынков, подлежащих анализу.

| Ранг | Наименование СГИ | Относительная доля в обороте предприятия,% | Оборот, руб. | Рынки СГИ |

| 01 | Масла | 18,0 | 385 438 | Пермская область, Пермь |

| 02 | Тормозная жидкость | 16,0 | 342 612 | |

| 03 | Охлаждающая жидкость | 16,6 | 355 460 | |

| 04 | Прочие | 49,4 | 1 057 814 |

Рис.3.2.1 АВС - анализ по обороту

3.2.1 Определение позиции СГИ на рынке

Позиция продукта на рынке устанавливается экспертным методом. Для этого создается группа из 5-6 человек высококвалифицированных специалистов различных отделов предприятия, которые непосредственно занимаются изучением рынков. Эксперты дают оценку привлекательности рынков, выделенных в процессе АВС - анализа, и конкурентного положения продукта на рынке. На предприятии ООО "ЛУКОЙЛ-Пермьнефтепродукт" в качестве специалистов были выбраны: экономист по сбыту 1 категории, экономист высшей категории, ведущий бухгалтер, юрист 1 категории, ведущий экономист.

В зависимости от области, которую занимает предприятие на матрице Мак-Кинзи, дается характеристика предполагаемой стратегии предприятия.

3.2.2 Анализ привлекательности рынков для СГИ

Анализ привлекательности рынков осуществляется с помощью системы показателей, характеризующих размеры и рост рынка, качество рынка, конкурентную ситуацию и состояние внешней среды, в которой работает фирма. Показатели устанавливаются экспертным путем по пятибалльной шкале. Информация собирается методом анкетирования экспертов.

Обработка анкетных данных осуществляется следующим образом.

0 комментариев