Навигация

Определение потребности в производственных фондах

6. Определение потребности в производственных фондах

Производственные фонды – это совокупность основных производственных фондов (ОПФ) и оборотных средств, т.е. ПФ = ОПФ+ОС

Производственные фонды - это два из трех элементов производительных сил общества. Третий – рабочая сила.

Основные производственные фонды выступают как материальная основа производства. Постепенно изнашиваясь, они переносят свою стоимость на готовую продукцию по частям в течение ряда лет в виде амортизационных отчислений.

Для определения потребности в ОПФ используется показатель удельных капитальных вложений (КВуд), рассчитанных на одну тонну массы единицы продукции, т.е.

КВопф = КВуд * Qг * М,

где КВуд - удельные капитальные вложения, принимаются равными 7,4 тыс. руб.;

Qг- годовой объем производства, принимается равным Qг = 5400 ед.;

М - вес одного станка, принимается равным М = 3,8 т

КВопф = 7,4*5400*3,8 = 151,8 млн. руб.

Оборотные средства - это та часть производственных фондов, которая обеспечивает производственный процесс предметами труда (оборотные фонды) и обслуживает сферу обращения (фонды обращения).

При использовании укрупненных расчетов потребность в оборотных средствах может быть определена отношением полных (плановых) затрат на производство годового объема продукции (Зсм) (см. табл. 6) к количеству оборотов (О), т.е.

КВос = Зсм/О,

где О - количество оборотов, рассчитываемое, как О=360/Д=360/45= 8 об,

где Д - длительность одного оборота , тогда

KBос = 490,4/8 = 61,3 млн. руб.

Суммарная потребность в основных производственных фондах и оборотных средствах (капитальных вложениях):

КВобщ = КВопф + КВос = 151,8+61,3 = 213,1млн. руб.

Суммарную потребность в основных производственных фондах и оборотных средствах называют не только капитальными вложениями, но и инвестиционными затратами.

7. Обоснование эффективности инвестиционного проекта

В условиях рыночных отношений капитальные вложения на осуществление производственных задач финансируются в основном за счет кредитов банков, страховых акционерных обществ и фондов. Эти финансовые учреждения, аккумулирующие денежные средства и накопления, выделяют заемщику ссуду на определенных условиях, которые включают, прежде всего, процентную ставку. Сумма кредита и возвращаемая сумма не тождественны, т.к. последняя увеличивается на ту разницу, которая определяется величиной ссудного процента, установленного кредитной организацией. Выбор возвращаемой суммы (Квоз) в курсовом проекте производится на основе исходной суммы (суммарной потребности) капитальных вложениях, являющейся итогом расчетов 6-го раздела проекта, ставки ссудного капитала (дисконта) в долях, исходя из двух вариантов распределения капитальных вложений по годам строительства по следующей формуле:

где Кt– капитальные вложения в t-м году; t – порядковый год строительства; Т – продолжительность строительства.

Для нашего проекта возвращаемые суммы по вариантам составят:

К1 = 213,1*0,3(1+0,20)3-1+213,1*0,4(1+0,20)3-2+213,1*0,3(1+0,20)3-3 = 213,1*0,3*1,44+213,1*0,4*1,20+213,1*0,3*1 = 92,06+102,29+63,93 = 258,28 млн. руб.

К2 = 213,1*0,2(1+0,20)3-1+213,1*0,2(1+0,20)3-2+213,1*0,6*(1+0,20)3-3= 61,37+51,14+127,86 = 240,37млн. руб.

Выбираем второй вариант, по которому возвращаемая сумма капитальных вложений минимальна и равна 240,37 млн. руб.

Обоснование эффективности проекта производим на основании следующих методов:

- чистой дисконтированной стоимости (ЧДС);

- срока окупаемости (Ток);

- точки безубыточности.

Дополнительная информация, необходимая для исчисления показателей:

Срок работы оборудования после завершения проекта реконструкции – 7 лет, период реализации проекта – 10 лет.

Договорная ориентировочная цена, принимаемая за основу при расчете выручки от продаж, определяется исходя из полной себестоимости и прибыли изделия, рассчитанной на основе уровня рентабельности производства. Рентабельность производства изделий принимается равной 25%.

Цдог = Спол + П = 90812+25*90812/100 = 90812+22703 = 113515 руб.

Годовой объем выручки от реализации для нашего примера составляет 612,98 млн. руб. (5400*113515). Он принимается одинаковым по годам периода производства изделия.

Условно-постоянные затраты определяются исходя из соотношения условно-постоянных и переменных затрат (в %) в полной себестоимости всего выпуска товарной продукции 30 : 70.

Для нашего примера условно-постоянные затраты составят 147,11 млн. руб. (490,4*0,3), в т.ч. амортизационные отчисления 44,13 млн. руб. (принимаются в размере 9% от полной себестоимости всего товарного выпуска, т.е. 490,4*0,09).

Ликвидационная стоимость принимается в размере 7 % от капитальных вложений в основные производственные фонды. Для рассматриваемого проекта они составят 10,63 млн. руб. (151,8*0,07).

Для определения чистой прибыли предварительно следует рассчитать прибыль от реализации продукции как разницу между выручкой от реализации и полной себестоимостью всего товарного выпуска.

Для нашего примера прибыль от реализации составляет 122,6 млн. руб. (612,98-490,38), чистая прибыль (прибыль от реализации за вычетом налога на прибыль) 93,2 млн. руб. (122,6-122,6*0,24).

После этого производится расчет чистой дисконтированной стоимости проекта на основе потока денежных средств по годам периода реализации проекта. Чистая дисконтированная стоимость (ЧДС) определяется по формуле:

![]()

где Rt– поступления денежных средств в t-ом расчетном периоде;

Зt – инвестиционные затраты в t-ом расчетном периоде (t= 0, 1, 2,...Т);

Е – ставка ссудного процента (дисконта) в долях;

Т – горизонт расчета. Горизонт расчета равен номеру расчетного периода реализации проекта на котором производится ликвидация объекта.

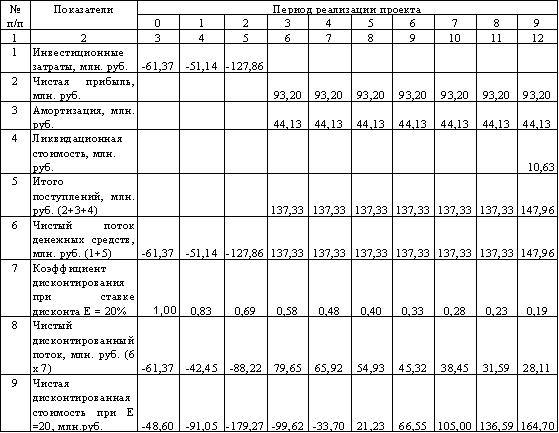

Проект эффективен, если ЧДС > 0. Чем больше ЧДС, тем эффективнее проект. Итоги расчета потока денежных средств и чистой дисконтированной стоимости по годам реализации 0-го варианта проекта приведены в таблице 7.

Коэффициент дисконтирования (at) исчисляется по формуле:

at = 1/(1+Е)t ,

где t – номер расчетного периода (t = 0,1,2,…Т);

Т – горизонт расчета;

Е – ставка дисконта.

Экономическое содержание дисконта – приемлемая для инвестора норма дохода на вложенный капитал.

Согласно принятому в практике допущению инвестиции в 0-ом году осуществляются в последний день года, поэтому at в 0-ом периоде равняется единице.

Проект эффективен, так как ЧДС > 0. В нашем проекте ЧДС=164,7 млн. руб.

Дисконтированный срок окупаемости (Ток.расч.) – период времени, в течение которого ЧДС обращается в 0. Если капиталовложения производятся в течение нескольких лет (кварталов, месяцев), то отсчет сроков окупаемости можно осуществить как от начала строительства (первая инвестиция), так и от момента завершения всего запланированного объема инвестиций.

Как видно из данных таблицы 7 (строка 9) дисконтированный срок окупаемости находится между 5 и 6 годами реализации проекта (при ЧДС = 0), если его определять с конца 1-ой инвестиции.

Более точный расчетный срок окупаемости определяется по формуле:

где Ток.ниж. – срок окупаемости, соответствующий последнему (нижнему) отрицательному значению ЧДС;

ЧДС–нижн – последнее отрицательное значение чистой дисконтированной стоимости (берется по модулю);

Таблица 7

Расчет потока денежных средств и чистой дисконтированной стоимости по годам периода реализации проекта

ЧДС+верх. – первое положительное значение чистой дисконтированной стоимости.

Ток.расч. = 5 + 33,70/(33,70+21,23) = 5+33,70/54,93 = 5,61 года

Проект эффективен, если Ток.расч. меньше эталонного (нормативного) значения Ток.нор., установленного организацией, для которой выполняется проект реконструкции.

Оценка эффективности проекта методом точки безубыточности включает определение критического объема продаж (Qкр).

![]()

где ТFC – условно-постоянные издержки организации на годовой выпуск новой продукции, руб.;

Рнов – цена единицы новой продукции, руб.;

Qнов – годовой выпуск новой продукции, шт.;

Qкр – критический объем продаж, при котором выручка от продаж годового выпуска новой продукции равна издержкам на ее производство и реализацию, шт.

Для нашего проекта Qкр равна 2945 шт.

а план выпуска нового изделия 5400, что подтверждает эффективность данного инвестиционного проекта.

Заключение

Приведенное технико-экономическое обоснование подтверждает экономическую целесообразность строительства завода по выпуску вертикально-сверлильных станков. Предприятие является экономически выгодным при рассчитанной цене единицы продукции (Ц=113515 руб.), при этом себестоимость равна 90812 р.

Для нашего проекта прибыль от реализации составляет 122,6 млн. руб., чистая прибыль (прибыль от реализации за вычетом налога на прибыль) 93,2 млн. руб.

Проект эффективен, так как ЧДС > 0. В нашем проекте ЧДС=164,7 млн. руб.

Срок окупаемости проекта при этом составляет 5,6 лет.

Также мы рассчитали безубыточный объем производства, который равен 2945 шт. в то же время мы планируем строительство завода с выпуском в 5400 шт.

Численность необходимого персонала составит 4178 чел., среди которых 2187 чел. – это основные производственные рабочие, 1378 – вспомогательные, 613 – чел. – служащие.

В целом, можно сказать, что строительство завода будет экономически оправданным.

Список использованной литературы

1. Дьяченко М.А. Внутрифирменное планирование. М.: ЗАО Финстатинформ, 1999.

2. Зайцев Н.Л. Экономика организации. – М.: Экзамен, 2000.

3. Методические указания к курсовому проектированию по дисциплине "Экономика организации". Тема "Технико-экономическое обоснование строительства организации"/Сост.: Н.Л. Зайцев, Э.Л. Лавриненко; ГУУ. – М., 2003.

4. Романов А.П. Экономика и управление организацией – Тамбов: Центр-пресс, 2005г.

5. Управление организацией. 3-е издание, переработанное и дополненное. /Под ред. А.Г. Поршнева, З.П. Румянцевой, Н.А. Саломатина. М.: ИНФРА-М, 2003.

¢ Максимальный выпуск предполагает новое строительство, минимальный – реконструкцию существующей организации.

Похожие работы

... контроля над промышленностью, роста значения товарно-сырьевых и фондовых бирж как форм оценки и переоценки стоимости основного и оборотного капитала предприятий. 2. ТЕХНИКО-ЭКОНОМИЧЕСКОЕ ОБОСНОВАНИЕ ИНВЕСТИЦИЙ Технико-экономическое обоснование (ТЭО) - основной предпроэктный документ, который отвечает на вопрос «быть или не проекту». Обоснование инвестиций разрабатывается, как правило, ...

... (для З.С. – 1.3; для Урала – 1,25). ФЗ.С. = 240,293 x 1,3 = 312,381 млн. руб. ФУрал = 240,293 x 1,25 = 300,366 млн. руб. 3.4 Технико-экономическое обоснование выбора пункта строительства нового предприятиия Экономическим критерием выбора пункта строительства предприятия является минимум приведенных затрат, которые определяются как сумма части текущих (годового фонда заработной платы с ...

... ,34 2,6 11. Затраты на один рубль ТП коп./руб. 76 12. Уровень рентабельности производства % 48 Вывод : Приведенное технико-экономическое обоснование подтверждает экономическую целесообразность строительства завода по выпуску специальных сверлильных станков в городе Сысерть. Реализация проекта позволит удовлетворить потребности ...

... 672 Оклад 77763,84 38881,92 13997,49 130643,25 137175,41 Итого: 5148 284268,57 186707,36 108957,98 579933,91 608930,6 2.6. Технико-экономическое обоснование выбора пункта строительства. Экономическим критерием выбора пункта строительства предприятия является - минимум приведенных затрат, которые определяются как сумма части текущих (годового фонда заработной платы с учетом ...

0 комментариев