Навигация

Постановка функции финансового менеджмента в организации

2 Постановка функции финансового менеджмента в организации

Если рассматривать организацию как систему, в ней можно выделить функциональные области: маркетинг, финансы, персонал, инновации, собственно управление. Финансовый менеджмент относится к блоку функциональных менеджментов и носит соподчиненный характер по отношению к общему менеджменту предприятия. Отличительной чертой мелких предприятий является то, что владельцы вовлечены в процесс принятия деловых, в том числе и финансовых решений.

Предприятию в конкретных условиях всегда приходится делать выбор между теми или иными актами хозяйственной деятельности, просчитывая их финансовые последствия. Только после этого можно принимать решения о направлениях дальнейших действий. Такое принятие финансовых решений с учетом всех сопутствующих им обстоятельств и можно, по существу, называть финансовым менеджментом.

Финансовый менеджмент предприятия направлен на реализацию следующих основных задач: обеспечение достаточного объема внешнего и внутреннего финансирования; обеспечение эффективного использования сформированного объема финансовых ресурсов в разрезе основных направлений деятельности предприятия; оптимизация всех ресурсов, затрат, структуры капитала с целью обеспечения финансовой устойчивости в процессе развития предприятия; повышение результативности деятельности; снижение степени риска; проведение обоснованной амортизационной, налоговой, дивидендной политики.

Необходимыми условиями реализации финансового менеджмента на предприятии являются наличие рыночных механизмов, экономическая самостоятельность предприятий (возможность выбора собственной стратегии), профессионализация управления (профессиональная подготовка менеджеров в области управления финансами), экономическая заинтересованность.

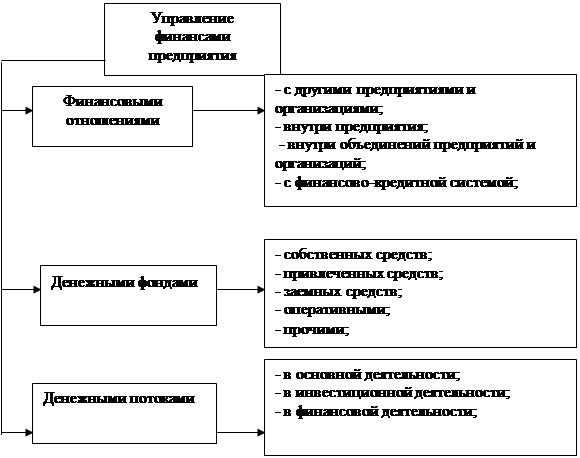

Финансовый менеджмент как система управления состоит из двух подсистем: управляемой подсистемы или объекта управления и управляющей подсистемы или субъекта управления.

Функции финансового менеджмента как управляющей системы, то есть как субъекта управления:

1. Осуществление анализа различных аспектов финансовой деятельности предприятия и влияющих на нее факторов внешней среды.

2. Финансовое прогнозирование, которое представляет собой основу финансового планирования.

3. Разработка финансовой стратегии предприятия и осуществление планирования финансовой деятельности предприятия по основным ее направлениям: операционная, финансовая, инвестиционная деятельность.

4. Организация финансовой работы на предприятии через создание эффективной системы управления финансами и установление формальных связей в ней путем делегирования полномочий.

5. Разработка действенной системы стимулирования реализации финансовых решений (системы поощрения и санкций).

6. Осуществление контроля за реализацией принятых финансовых решений.

Финансовая служба предприятия – это самостоятельное структурное подразделение, выполняющее определённые функции в системе управления предприятием. Цель деятельности финансовых служб предприятий – обеспечение финансовой стабильности, создание устойчивых предпосылок для экономического роста и получения прибыли.

Функции финансовой службы:

- обеспечение финансирования хозяйственной деятельности предприятия;

- разработка финансовой программы развития хозяйствующего субъекта;

- определение кредитной политики;

- установление смет расходов денежных средств для всех подразделений предприятия;

- разработка валютной политики и обеспечение валютной деятельности;

- финансовое планирование, участие в составлении бизнес-планов;

- осуществление расчетов с поставщиками, покупателями, подрядчиками, банком, бюджетом;

- обеспечение страхования от финансовых рисков;

- проведение залоговых, трастовых, лизинговых и других операций;

- анализ финансово-хозяйственной и внешнеэкономической деятельности.

На ЧУПТП «Универсал» финансовая служба не выделенf в отдельное структурное подразделение, все функции финансовой службы возложены на управляющего, что обусловлено размерами фирмы.

Финансовый анализ – процесс и исследования, и оценки финансовых условий (внешних и внутренних) функционирования субъекта хозяйствования с целью выработки обоснованных решений по изменению финансовых условий функционирования предприятия. Финансовый анализ сводится к анализу экономического потенциала с точки зрения финансовых отношений и факторов на него влияющих. Экономический потенциал – способность предприятия достигать поставленных целей, используя имеющиеся у него материальные, трудовые и финансовые ресурсы.

Основными задачами финансового анализа являются:

- общая оценка финансового положения организации;

- изучение соответствия между имуществом и обязательствами;

- определение ликвидности и финансовой устойчивости организации;

- прогнозирование устойчивости финансового состояния.

Для решения этих задач выполняется оценка:

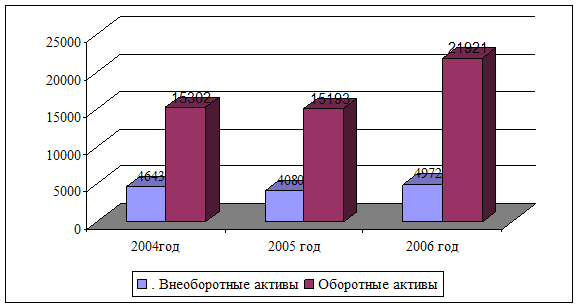

- динамики состава и структуры активов и пассивов организации;

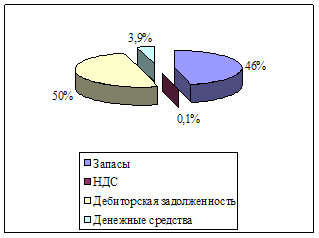

- наличия, структуры и изменения оборотных и внеоборотных активов;

- платежеспособности и ликвидности организации;

- показателей финансовой устойчивости.

Результаты финансового анализа дают необходимую информацию о состоянии объекта анализа и служат основой для принятия соответствующих управленческих решений.

На ЧУПТП «Универсал» проводится финансовый анализ по итогам за квартал и год. Применяются основные методы анализа: вертикальный, горизонтальный и динамический.

Вертикальный анализ базируется на структурном разложении показателей (исследуемых и расчете удельного веса их составляющих). Он включает структурный анализ капитала, структурный анализ активов и т.д.

Горизонтальный анализ – это анализ динамики финансовых показателей во времени. Рассчитывается темп роста, прироста показателей, определяются общие тенденции. Горизонтальный анализ дополняется факторным и служит основой для финансового планирования.

Источники информации для финансового анализа: бухгалтерский баланс (форма №1), отчёт о прибылях и убытках (форма №2), отчёт об изменении капитала (форма №3), отчёт о движении денежных средств (форма №4), приложение к бухгалтерскому балансу (форма №5).

Финансовое планирование – это процесс определения потребности в финансовых ресурсах, будущих действий по их формированию и использованию, процесс предвидения движения денежных средств, обеспечивающих эффективное функционирование предприятия.

Цель финансового планирования: основываясь на показателях развития предприятия, обеспечить воспроизводственный процесс финансовыми ресурсами, соответствующими по объему и структуре, обеспечить увязку доходов и расходов, обосновать возможность финансирования предполагаемых проектов, обеспечить эффективное использование свободных денежных средств.

Задачами финансового планирования являются:

- определение потребности в финансовых ресурсах;

- определение возможности и целесообразности внешнего финансирования, выявление имеющихся резервов и на основе этого расчет объема и структуры финансирования;

- установление рациональных пропорций распределения финансовых ресурсов: целесообразность капитальных вложений, размер дивидендов, размер фондов накопления и потребления и т.д.;

- синхронизация поступления денежных средств с их выплатой;

- оценка результативности всех видов деятельности предприятия и т.д.

На ЧУПТП «Универсал» осуществляется оперативное финансовое планирование – разработка бюджетов, платежных календарей и других форм оперативных плановых заданий по всем направлениям финансовой деятельности организации (месяц, квартал, год). Также разрабатываются финансовые планы на среднесрочную перспективу (1 – 3 года).

Функции финансового анализа и финансового планирования исполняет, главным образом, управляющий предприятия.

Проанализируем состав, структуру и динамику прибыли организации (таблица 2.1). Источником информации является форма №2 «Отчёт о прибылях и убытках».

Прибыль отчётного периода за 2008 год уменьшилась как по отношению к 2007, так и по отношению к 2006 году. Причиной этого послужили убытки от операционных доходов и расходов, которые связаны с реализацией нерентабельных основных средств предприятия.

В 2006 и 2007 годах по внереализационным доходам и расходам наблюдался убыток, что отрицательно сказывалось на прибыли предприятия. В 2008 году по этому показателю имеется прибыль, это объясняется тем, что внереализационные доходы увеличиваются более высокими темпами, чем внереализационные расходы. Внереализационные доходы и расходы в 2008 году по сравнению с 2007 годом увеличились более чем в 15 раз. Это связано с нестабильностью иностранной валюты и списанием задолженностей предприятия.

Таблица 2.1 – Состав, структура и динамика прибыли ЧУПТП «Универсал»

| Показатели | 2006 год | 2007 год | 2008 год | Изменение 2007 к 2006 | Изменение 2008 к 2007 | |||||||

| сумма, тыс.руб. | уд. вес,% | сумма, тыс.руб. | уд. вес,% | сумма, тыс.руб. | уд. вес,% | суммы, тыс. руб. | уд. веса, проц. пунктов | темп роста,% | суммы, тыс. руб. | уд. веса, проц. пунктов | темп роста,% | |

| Выручка от реализации товаров продукции, работ, услуг (за вычетом налогов) | 234586 | 367811 | 596579 | 133225 | 156,8 | 228768 | 162,2 | |||||

| Себестоимость реализованных товаров, продукции, работ, услуг | 226900 | 346853 | 566644 | 119953 | 152,9 | 219791 | 163,4 | |||||

| Управленческие расходы | - | - | - | - | - | - | - | |||||

| Расходы на реализацию | - | - | - | - | - | - | - | |||||

| Прибыль (убыток) от реализа-ции товаров, продукции, ра-бот, услуг | 7686 | 101,8 | 20958 | 100,7 | 29935 | 476,1 | 13272 | -1,1 | 272,7 | 8977 | 375,4 | 142,8 |

| Операционные доходы (без НДС) | - | - | 63604 | - | - | 63604 | 0 | |||||

| Операционные расходы | - | - | 88962 | - | - | 88962 | 0 | |||||

| Прибыль (убыток) от совмест-ной деятельности | - | - | - | - | - | - | - | |||||

| Прибыль (убыток) от опера-ционных доходов и расходов | 0 | 0 | 0 | 0 | -25358 | -403,3 | 0 |

| 0 | -25358 | -403,3 | 0 |

| Внереализационные доходы (за минусом НДС) | 713 | 2769 | 47030 | 2056 | 388,4 | 44261 | 1698,4 | |||||

| Внереализационные расходы | 847 | 2915 | 45319 | 2068 | 344,16 | 42404 | 1554,7 | |||||

| Прибыль (убыток) от внереа-лизационных доходов и рас-ходов | -134 | -1,8 | -146 | -0,7 | 1711 | 27,2 | -12 | 1,1 | 109,0 | 1857 | 27,9 | 1171,9 |

| Прибыль (убыток) за отчёт-ный период | 7552 | 100 | 20812 | 100 | 6288 | 100 | 13260 | - | 275,6 | -14524 | - | 30,2 |

Положительным явлением является устойчивое увеличение прибыли от реализации услуг, которая в 2007 году выросла на 172,7% по сравнению с 2006 годом, а в 2008 году – на 42,8% по сравнению с 2007 годом.

Задачи анализа распределения прибыли зависят от того, является ли он внутренним или внешним. При внутреннем анализе основной задачей является изыскание резервов роста чистой прибыли. Для её решения в процессе анализа изучается: формирование налогооблагаемой прибыли; факторы формирования и динамика налогов; пропорции и конкретные направления распределения прибыли, а также пути наиболее рационального размещения созданной прибыли; факторы формирования, распределения и использования чистой прибыли.

Распределение прибыли производится в соответствии с Законом о налогах и сборах, взимаемых в бюджет, инструктивными и методическими указаниями Министерства финансов, уставом предприятия.

Прибыль, остающаяся в распоряжении предприятия, может использоваться им по следующим направлениям:

- направляться в фонды предприятия, формируемые по решению учредителя;

- направляться учредителю, по его письменному решению;

- на предоставление работникам предприятия беспроцентных займов;

- другие цели.

Порядок использования фондов предприятия определяется учредителем.

Похожие работы

... предприятия. Далее будет представлен анализ управления финансовой деятельностью ООО «Прокатный завод». 2. Анализ управления финансовой деятельностью ООО «Прокатный завод» 2.1 Краткая характеристика деятельности предприятия Общество с ограниченной ответственностью «Прокатный завод» действует в соответствии с действующим законодательством на основании Устава, Федерального Закона «Об ...

... должно стремится с снижению уровня данного показателя, т. к. его рост свидетельствует об увеличении затрат на реализацию, что, в свою очередь, приводит к снижению прибыли. 2.4 Анализ финансовой деятельности предприятия 2.4.1 Анализ структуры актива и пассива баланса Для оценки платежеспособности предприятия используются данные бухгалтерского баланса. Баланс предприятия – одна из форм ...

... и значительно ниже предельного нормативного значения. Следовательно деятельность ОАО «Мордовспирт» спиртзавод «Ковылкинский» характеризуется как не устойчивая, предприятие находится на грани банкротства. 2.2 Анализ организации управления финансовой деятельностью в ОАО «Мордовспирт» филиал-спиртзавод «Ковылкинский» Финансовая деятельность является составной частью функционирования любого ...

... достигнуть максимума преимуществ в рыночных условиях при минимуме затрат, а также обеспечить соответствующее финансирование для получения максимальной прибыли. 1.4. Стратегия управления финансовым потенциалом предприятия Происходящая в реальном секторе экономики структурная перестройка, диверсификация и децентрализация производства определяют радикальные изменения в области стратегии управления ...

0 комментариев