Навигация

Управление финансовой деятельностью организации

4 Управление финансовой деятельностью организации

Для определения эффективности финансовой работы в организации проведём анализ финансового состояния организации.

Финансовое состояние организации – это экономическая категория, отражающая на определённый момент состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию. Оно выражается в образовании, размещении и использовании финансовых ресурсов: денежных средств, поступающих за реализованную продукцию (товары, работы, услуги), кредитов банков и займов, временно привлечённых свободных средств специальных фондов.

Основными задачами анализа являются:

- общая оценка финансового положения организации;

- изучение соответствия между имуществом и обязательствами, рациональности размещения капитала и эффективности его использования;

- определение ликвидности и финансовой устойчивости предприятия.

Анализ финансово-экономического состояния организации начинается с изучения бухгалтерского баланса, его структуры, состава и динамики.

Статьи актива располагаются в зависимости от степени ликвидности имущества, т.е. от того, насколько быстро данный вид актива может приобрести денежную форму. Разделы актива баланса также строятся в порядке возрастания ликвидности.

Изучим состав и структуру имущества организации. Источником информации является форма №1 «Бухгалтерский баланс».

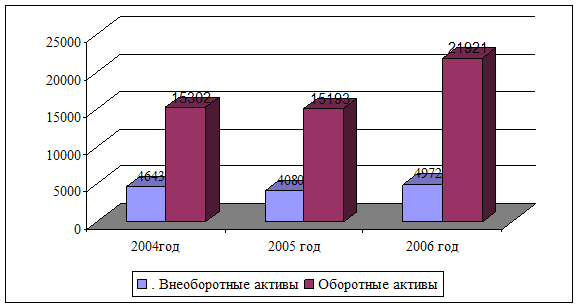

Данные таблицы 4.1 говорят о том, что на предприятии общая сумма капитала предприятия в 2007 году снизилась на 13,6% или 47779 тыс. руб., что произошло главным образом из-за уменьшения внеоборотного капитала на 58286 тыс. руб. или 18,78%. В 2008 году общая сумма активов предприятия увеличилась на 17,9% или 54299 тыс. руб., что произошло главным образом за счёт увеличения оборотных активов на 85,8% или 44105 тыс. руб.

В общей сумме капитала предприятия наибольший удельный вес приходится на внеоборотные активы, что обуславливается спецификой деятельности организации. В состав внеоборотных активов входят только основные средства.

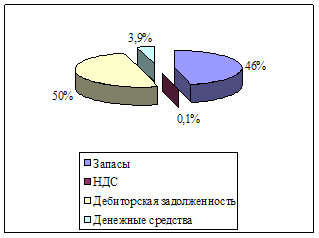

Оборотный капитал – это наиболее мобильная, постоянно находящаяся в обороте часть общего капитала. Существенных изменений в структуре оборотных активов не произошло, за исключением резкого увеличения дебиторской задолженности в 2008 году, что говорит об ухудшении расчётов с дебиторами и несвоевременности платежей.

Для общей оценки имущественного потенциала организации проводится анализ динамики состава и структуры пассива баланса (обязательств).

Изучим состав и структуру пассивов организации (таблица 4.2). Источник информации – форма №1 «Бухгалтерский баланс».

Из таблицы 4.2 следует, что сумма пассивов организации в 2007 году снизилась на 13,6% или 47779 тыс. руб. Главным образом это произошло из-за того, что уменьшение заёмных средств происходило быстрее, чем увеличение собственных. В 2008 году пассивы организации увеличились на 17,9% или 54299 тыс. руб. Главным образом благодаря увеличению собственных средств в части добавочного фонда.

На протяжении анализируемого периода наблюдается устойчивая тенденция к увеличению собственных средств ЧУПТП «Универсал» и сокращению заёмных. Так если в 2006 году удельный вес собственных средств составлял только 37,2%, то в 2008 году удельный вес собственных средств составил уже 76,7%. Это говорит о повышении финансовой устойчивости и независимости предприятия от внешних источников финансирования.

Структура заёмных средств также претерпела серьёзные изменения в анализируемом периоде. Так были полностью произведены расчёты с покупателями и заказчиками, поставщиками и подрядчиками, а также с прочими кредиторами; 96% всей кредиторской задолженности в 2008 году составляют расчёты с персоналом по прочим операциям.

Таблица 4.1 – Анализ наличия, состава и структуры пассивов организации

| Пассив баланса | На 01.01.2007 | На 01.01.2008 | На 01.01.2009 | Изменение 2007 к 2006 | Изменение 2008 к 2007 | |||||||

| сумма, тыс. руб. | уд. вес,% | сумма, тыс. руб. | уд. вес,% | сумма, тыс. руб. | уд. вес,% | суммы, тыс. руб. | уд. веса, проц. пунктов | Темп роста,% | суммы, тыс. руб. | уд. веса, проц. пунктов | Темп роста,% | |

| 1. Капитал и резервы | 130540 | 37,2 | 136674 | 45,0 | 274306 | 76,7 | 6134 | 7,8 | 104,7 | 137632 | 31,7 | 200,7 |

| 1.1 Уставный фонд | 2097 | 0,6 | 2097 | 0,7 | 2097 | 0,6 | 0 | 0,1 | 100,0 | 0 | -0,1 | 100,0 |

| 1.2 Собственные акции, выкупленные у акционеров | - | - | - | - | - | - | - | - | - | - | - | - |

| 1.3 Резервный фонд | - | - | - | - | - | - | - | - | - | - | - | - |

| 1.4 Добавочный фонд | 128067 | 36,5 | 122375 | 40,3 | 257894 | 72,1 | -5692 | 3,8 | 95,6 | 135519 | 31,8 | 210,7 |

| 1.5 Прибыль (убыток) отчётного года | - | - | - | - | - | - | - | - | - | - | - | - |

| 1.6 Нераспределённая прибыль (непокрытый убыток) | 376 | 0,1 | 12202 | 4,0 | 14315 | 4,0 | 11826 | 3,9 | 3245 | 2113 | 0,0 | 117,3 |

| 1.7 Целевое финанси-рование | - | - | - | - | - | - | - | - | - | - | - | - |

| 1.8 Доходы будущих периодов | - | - | - | - | - | - | - | - | - | - | - | - |

| 2. Обязательства | 220710 | 62,8 | 166797 | 55,0 | 83464 | 23,3 | -53913 | -7,8 | 75,6 | -83333 | -31,7 | 50,0 |

| 2.1 Долгосрочные кредиты и займы | - | - | - | - | - | - | - | - | - | - | - | - |

| 2.2 Краткосрочные кредиты и займы | - | - | - | - | - | - | - | - | - | - | - | - |

| 2.3 Кредиторская задолженность | 220710 | 62,8 | 166797 | 55,0 | 83464 | 23,3 | -53913 | -7,8 | 75,6 | -83333 | -31,7 | 50,0 |

| 2.3.1 перед поставщи-ками и подрядчиками | 722 | 0,2 | 2511 | 0,8 | - | - | 1789 | 0,6 | 347,8 | -2511 | -0,8 | 0 |

| 2.3.2 перед покупате-лями и заказчиками | 29460 | 8,4 | 84053 | 27,7 | - | - | 54593 | 19,3 | 285,3 | -84053 | -27,7 | 0 |

| 2.3.3 по оплате труда | 2762 | 0,8 | 12844 | 4,2 | 2435 | 0,7 | 10082 | 3,4 | 465,0 | -10409 | -3,5 | 19,0 |

| 2.3.4 по прочим расчё-там с персоналом | 52452 | 14,9 | 10636 | 3,6 | 80312 | 22,4 | -41816 | -11,3 | 20,3 | 69676 | 18,8 | 755,1 |

| 2.3.5 по налогам и сбо-рам | - | - | - | - | - | - | - | - | - | - | - | - |

| 2.3.6 по социальному страхованию и обеспе-чению | 1096 | 0,3 | 1528 | 0,5 | 717 | 0,2 | 432 | 0,2 | 139,4 | -811 | -0,3 | 46,9 |

| 2.3.7 перед прочими кредиторами | 134218 | 38,2 | 55225 | 18,2 | - | - | -78993 | -20,0 | 41,1 | -55225 | -18,2 | 0 |

| 2.4 Задолженность перед учредителями | - | - | - | - | - | - | - | - | - | - | - | - |

| 2.5 Резервы предстоя-щих расходов | - | - | - | - | - | - | - | - | - | - | - | - |

| 2.6 Прочие виды обязательств | - | - | - | - | - | - | - | - | - | - | - | - |

| БАЛАНС | 351250 | 100 | 303471 | 100 | 357770 | 100 | -47779 | - | 86,4 | 54299 | - | 117,9 |

Оценка структуры источников формирования капитала производится как внутренними, так и внешними пользователями бухгалтерской информации. Внешние источники оценивают изменение доли собственных средств в общей сумме источников с точки зрения финансового риска при заключении сделок. Внутренний анализ связан с оценкой альтернатив вариантов финансирования деятельности предприятия.

Для изучения процесса формирования и изменения пассивов предприятия необходим сравнительный анализ источников и средств предприятия по различным направлениям. Сравнение активов и пассивов предприятия позволяет сделать вывод об эффективности финансовой политики за изучаемый период.

При анализе источников формирования внеоборотных активов исходят из того, что это, как правило, долгосрочные кредиты и займы, и собственные источники. Причём должен соблюдаться принцип целевого назначения, т.е. покрытие определённых активов осуществляется определёнными источниками.

Проанализируем источники формирования внеоборотных активов (таблица 4.3). Источник информации – форма №1 «Бухгалтерский баланс».

Из данных таблицы 4.3 следует, что в 2006 и 2007 годах формирование внеоборотных активов только на половину осуществлялось за счёт собственных средств предприятия: 130540 тыс. руб. в 2006 году и 136674 тыс. руб. в 2007 году. Остальная часть внеоборотных активов формировалась за счёт привлечённых средств. Отрицательным фактором в данной структуре является использование краткосрочных обязательств на покрытие внеоборотных активов: 40884 тыс. руб. в 2006 году и 60181 тыс. руб. в 2007 году. Причём наблюдается увеличение этого показателя в динамике.

В 2008 году внеоборотные активы предприятия полностью формировались за счёт собственных средств предприятия, что является положительной динамикой в развитии предприятия и делает его более финансово независимым.

Таблица 4.3 – Анализ источников формирования внеоборотных активов, тыс. руб.

| Внеоборотные активы | 2006 год | 2007 год | 2008 год | Измене-ние 2007 к 2006 | Измене-ние 2008 к 2007 | Источники покрытия внеоборотных активов | 2006 год | 2007 год | 2008 год | Измене-ние 2007 к 2006 | Измене-ние 2008 к 2007 |

| 1. Внеоборотные активы | 310366 | 252080 | 262274 | -58286 | 10194 | 1. Долгосроч-ные обяза-тельства | 134218 | 55225 | 0 | -78993 | -55225 |

| 1.1 Основные средства | 310366 | 252080 | 262274 | -58286 | 10194 | 2. Капитал и резервы (плюс резервы предс-тоящих расходов) | 130540 | 136674 | 274306 | 6134 | 137632 |

| 1.2 Нематериаль-ные активы | - | - | - | - | - | 2.1 Истользуе-мые на покры-тие внеоборот-ных активов | 130540 | 136674 | 262274 | 6134 | 125600 |

| 1.3 Доходные вложения в материальные ценности | - | - | - | - | - | 2.2 Используе-мые на покры-тие оборотных активов (стр.2- | 0 | 0 | 12032 | 0 | 12032 |

| 1.4 Вложения во внеоборотные активы | - | - | - | - | - | 3. Краткосроч-ные обяза-тельства | 86492 | 111572 | 83464 | 25080 | -28108 |

| 1.5 Прочие внеоборотные активы | - | - | - | - | - | 3.1 Кратко-срочные обя-зательства, используемые на покрытие внеоборотных активов | 45608 | 60181 | 0 | 14573 | -60181 |

| - | - | - | - | - | - | 3.2 Кратко-срочные обя-зательства, используемые на формирова-ние оборотных активов | 40884 | 51391 | 83464 | 10507 | 32072 |

| - | - | - | - | - | - | 4. Итого:стр.1+ | 310366 | 252080 | 262274 | -58286 | 10194 |

| - | - | - | - | - | - | 5. Собствен-ный капитал, используемый на покрытие оборотных активов(стр.2 - | 0 | 0 | 12032 | 0 | 12032 |

Капитал и резервы (плюс резервы предстоящих расходов) (стр. 2 табл. 4.3) определяется как сумма капитала и резервов (стр. 1 табл. 4.2) и резервов предстоящих расходов (стр. 2.5 табл. 4.2).

Капитал и резервы (плюс резервы предстоящих расходов), используемые на покрытие внеоборотных активов (стр. 2.1 табл. 4.3) определяется как разность внеоборотных активов (стр. 1 табл. 4.3) и долгосрочных обязательств (стр. 1 табл. 4.3); но не более суммы капитала и резервов (плюс резервов предстоящих расходов).

Краткосрочные обязательства, используемые на покрытие внеоборотных активов (стр. 3.1 табл. 4.3) определяется как разность внеоборотных активов (стр. 1 табл. 4.3) и долгосрочных обязательств (стр. 1 табл. 4.3) за минусом капитала и резервов, используемых на покрытие внеоборотных активов (стр. 2.1 табл. 4.3).

Аналогично основному капиталу исследуются источники формирования оборотного капитала. Проанализируем источники формирования оборотных активов (таблица 4.4). Источник информации – форма №1 «Бухгалтерский баланс».

Оборотные средства в 2006 и 2007 годах полностью формируются за счёт заёмных средств предприятия. В 2008 году оборотные активы уже формируются за счёт заёмных и за счёт собственных средств предприятия: 83464 тыс. руб. и 12032 тыс. руб. соответственно. Большая часть оборотного капитала сформирована за счёт заёмных средств.

Желательно, чтобы текущие активы наполовину были сформированы за счёт собственного, на половину – за счёт заёмного капитала. Тогда обеспечивается гарантия погашения внешнего долга.

В зависимости от источников формирования общую сумму текущих активов (оборотного капитала) принято делить на две части: а) переменную (создана за счёт краткосрочных обязательств предприятия); б) постоянную (образуется за счёт перманентного капитала – собственный и долгосрочный заёмный). Недостаток собственного оборотного капитала приводит к увеличению переменной и уменьшению постоянной части текущих активов, что также свидетельствует об усилении финансовой зависимости предприятия и неустойчивости его положения.

Проанализируем финансовую устойчивость и платёжеспособность организации.

Рассчитаем показатели ликвидности (таблица 4.5). Источник информации – форма №1 «Бухгалтерский баланс».

Коэффициент текущей ликвидности характеризует общую обеспеченность организации собственными оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств организации, т.е. достаточно ли оборотных средств у организации, которые могут быть использованы для погашения краткосрочных обязательств.

Таблица 4.4 – Анализ источников формирования оборотных активов, тыс. руб.

| Оборотные активы | 2006 год | 2007 год | 2008 год | Измене-ние 2007 к 2006 | Измене-ние 2008 к 2007 | Источники покрытия оборотных активов | 2006 год | 2007 год | 2008 год | Измене-ние 2007 к 2006 | Измене-ние 2008 к 2007 |

| 1. Оборотные активы | 40884 | 51391 | 95496 | 10507 | 44105 | 1. Капитал и резервы (плюс резервы пред-стоящих расходов) | 130540 | 136674 | 274306 | 6134 | 137632 |

| в том числе: | |||||||||||

| 1.1 Запасы и затраты | 16178 | 21511 | 36695 | 5333 | 15184 | 1.1 Используе-мые на покры-тие внеоборот-ных активов (табл.4.3) | 130540 | 136674 | 262274 | 6134 | 125600 |

| 1.1.1 Сырьё, мате-риалы и другие активы | 3431 | 8413 | 23785 | 4982 | 15372 | 1.2 Используе-мые на покры-тие оборотных активов (табл.4.3) | 0 | 0 | 12032 | 0 | 12032 |

| 1.1.2 Животные на выращивании и откорме | - | - | - | - | - | 2. Краткосроч-ные обязатель-ства | 86492 | 111572 | 83464 | 25080 | -28108 |

| 1.1.3 Незавершён-ное производство и полуфабрикаты | - | - | - | - | - | 2.1 Кратко-срочные обя-зательства, используемые на покрытие внеоборотных активов | 45608 | 60181 | 0 | 14573 | -60181 |

| 1.1.4 Расходы на реализацию | - | - | - | - | - | 2.2 Кратко-срочные обя-зательства, используемые на формирова-ниес оборот-ных активов | 40884 | 51391 | 83464 | 10507 | 32073 |

| 1.1.5 Готовая про-дукция и товары для реализации | - | - | - | - | - | 3. Итого (стр.1.2+стр.2.2) | 40884 | 51391 | 95496 | 10507 | 44105 |

| 1.1.6 Товары отгруженные | - | - | - | - | - | - | - | - | - | - | - |

| 1.1.7 Выполненные этапы по незавер-шённым работам | - | - | - | - | - | - | - | - | - | - | - |

| 1.1.8 Расходы бу-дущих периодов | 12747 | 13098 | 12910 | 351 | -188 | - | - | - | - | - | - |

| 1.1.9 Прочие запасы и затраты | - | - | - | - | - | - | - | - | - | - | - |

| 1.2 Налоги по приобретённым ценностям | 20820 | 9469 | - | -11351 | -9469 | - | - | - | - | - | - |

| 1.3 Дебиторская задолженность | 1544 | 3234 | 43056 | 1690 | 39822 | - | - | - | - | - | - |

| 1.4 Расчёты с учредителями | - | - | - | - | - | - | - | - | - | - | - |

| 1.5 Денежные средства | 2342 | 17177 | 15745 | 14835 | -1432 | - | - | - | - | - | - |

| 1.6 Финансовые вложения | - | - | - | - | - | - | - | - | - | - | - |

| 1.7 Прочие обо-ротные активы | - | - | - | - | - | - | - | - | - | - | - |

Он рассчитывается как отношение оборотных активов предприятия к обязательствам организации (за вычетом резервов предстоящих расходов). Согласно Инструкции, для транспортных предприятий К1 ≥ 1,15.

![]()

(4.1)

Таблица 4.5 – Анализ показателей ликвидности ЧУПТП «Универсал», тыс. руб.

| Показатели | 2006 год | 2007 год | 2008 год | Измене-ние 2007 к 2006 | Измене-ние 2008 к 2007 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 Оборотные активы | 40884 | 51391 | 95496 | 10507 | 44105 |

| 2 Денежные средства | 2342 | 17177 | 15745 | 14835 | -1432 |

| 3 Финансовые вложе-ния | - | - | - | - | - |

| 4 Дебиторская задол-женность | 1544 | 3234 | 43056 | 1690 | 39822 |

| 5 Обязательства (без резервов предстоящих расходов) | 220710 | 166797 | 83464 | -53913 | -83333 |

| 6 Долгосрочные кре-диты и займы | - | - | - | - | - |

| 7 Краткосрочные обя-зательства | 220710 | 166797 | 83464 | -53913 | -83333 |

| 8 Показатели ликвидности | |||||

| 8.1 Коэффициент теку-щей ликвидности | 0,19 | 0,31 | 1,14 | 0,12 | 0,83 |

| 8.2 Коэффициент срочной (критической) ликвидности | 0,02 | 0,12 | 0,70 | 0,1 | 0,58 |

| 8.3 Коэффициент абсо-лютной ликвидности | 0,01 | 0,10 | 0,19 | 0,09 | 0,09 |

| 8.4 Доля денежных средств и финансовых вложений в оборотных активах | 0,06 | 0,33 | 0,16 | 0,27 | -0,17 |

К1 2006 = 40884 / 220710 = 0,19

К1 2007 = 51391 / 166797 = 0,31

К1 2008 = 95496 / 83464 = 1,14

В 2006 и 2007 годах коэффициент текущей ликвидности значительно ниже нормативного, что говорит о том, что у предприятия недостаточно оборотных активов для погашения своей задолженности. Это свидетельствует о финансовой неустойчивости и неплатёжеспособности предприятия. В 2008 году этот коэффициент увеличился на 0,83 и почти равен нормативному по отрасли, что говорит об улучшении платёжеспособности предприятия.

Коэффициент срочной (критической) ликвидности показывает прогнозируемые платёжные возможности организации при условии своевременного проведения расчётов с дебиторами. Определяется как отношение наиболее ликвидной части оборотных средств (денежные средства, дебиторская задолженность, краткосрочные финансовые вложения) к обязательствам организации (за вычетом резервов предстоящих расходов).

![]() (4.2)

(4.2)

К кл 2006 = (2342 + 0 + 1544) / 220710 = 0,02

К кл 2007 = (17177 + 0 + 3234) / 166797 = 0,12

К кл 2008 = (15745 + 0 + 43056) / 83464 = 0,70

Расчёт показал, в 2006 и 2007 годах коэффициент срочной (критической) ликвидности был значительно ниже оптимального значения этого показателя (оптимальное значение коэффициента 0,7 – 0,8). Это свидетельствует о неплатёжеспособности, т.е. неспособности предприятия своевременно рассчитываться по своим обязательствам. В динамике коэффициент увеличивается.

В 2008 году коэффициент срочной (критической) ликвидности равен 0,7, т.е. предприятие является платёжеспособным. Прослеживается положительная динамика в развитии предприятия.

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее время. Характеризует платёжеспособность предприятия на дату составления баланса. Рассчитывается как отношение абсолютно ликвидной части оборотных средств (денежные средства, краткосрочные финансовые вложения) к обязательствам организации (за вычетом резервов предстоящих расходов).

![]() (4.3)

(4.3)

К ал 2006 = (2342 + 0) / 220710 = 0,01

К ал 2007 = (17177 + 0) / 166797 = 0,10

К ал 2008 = (15745 + 0) / 83464 = 0,19

Достаточным считается значение этого показателя 0,20. В 2008 году коэффициент абсолютной ликвидности составил 0,19, что максимально приближено к достаточному значению. В 2006 и 2007 годах, как и по предыдущим показателям, наблюдается устойчивая неплатёжеспособность предприятия. В динамике показатель увеличивается.

Доля денежных средств и финансовых вложений рассчитывается как отношение абсолютно ликвидной части оборотных средств (денежные средства, краткосрочные финансовые вложения) к общей сумме оборотных активов предприятия:

![]() (4.4)

(4.4)

Да 2006 = (2342 + 0) / 40884 = 0,06

Да 2007 = (17177 + 0) / 51391 = 0,33

Да 2008 = (15745 + 0) / 95496 = 0,16

В 2007 году по сравнению с 2006 годом доля абсолютно ликвидной части оборотных средств увеличилась на 0,27. Однако в 2008 году она снизилась на 0,17, что отрицательно сказалось на структуре баланса предприятия.

Дадим оценку платёжеспособности и устойчивости финансового состояния организации (таблица 4.6).

Нормативы коэффициентов в зависимости от отраслевой (подотраслевой) принадлежности организации представлены в Инструкции по анализу и контролю за финансовым состоянием и платёжеспособностью субъектов предпринимательской деятельности от 14.05.2004 г. № 81/128/65 (с изменениями и дополнениями от 08.05.2008 г. № 79/99/50).

Таблица 4.6 – Оценка критериев неудовлетворительности структуры бухгалтерского баланса организации

| Наименование показателя | 2006 год | 2007 год | 2008 год | Норматив коэффициента для транспортной отрасли |

| 1 | 2 | 3 | 4 | 5 |

| 1 Коэффициент текущей ликвидности | ||||

| К1 | 0,19 | 0,31 | 1,14 | К 1 ≥ 1,15 |

| 2 Коэффициент обеспеченности собственными оборотными средствами | ||||

| К2 | -4,40 | -2,25 | 0,13 | К 2 ≥ 0,15 |

| 3 Коэффициент обеспеченности финансовых обязательств активами | ||||

| К3 | 0,63 | 0,55 | 0,23 | К 3 ≤ 0,85 |

Коэффициент обеспеченности собственными оборотными средствами рассчитывается как отношение суммы «Капитала и резервов предприятия» и «Резервов предстоящих расходов» за вычетом «Внеоборотных активов предприятия» к сумме «Оборотных активов предприятия»:

![]() (4.5)

(4.5)

К2 2006 = (130540 + 0 – 310366) / 40884 = - 4,40

К2 2007 = (136674 + 0 – 252080) / 51391 = - 2,25

К2 2008 = (274306 + 0 – 262274) / 95496 = 0,13

Положительное значение этого коэффициента наблюдается только в 2008 году, но оно является ниже норматива по транспортной отрасли. Это говорит о недостаточности собственных оборотных средств предприятия на протяжении всего анализируемого периода.

Коэффициент обеспеченности финансовых обязательств активами характеризует способность организации рассчитаться по своим финансовым обязательствам после реализации активов. Он рассчитывается как отношение всех обязательств организации, за исключением резервов предстоящих расходов, к общей стоимости активов:

![]() (4.6)

(4.6)

К3 2006 = (220710 – 0) / 351250 = 0,63

К3 2007 = (166797 – 0) / 303471 = 0,55

К3 2008 = (83464 – 0) / 357770 = 0,23

На протяжении всего анализируемого периода значение данного коэффициента ниже нормативного, что говорит об удовлетворительности структуры баланса. В динамике коэффициент снижается, что положительно сказывается на платёжеспособности предприятия.

На основании проведённых расчётов можно сделать вывод о том, что в 2006 и 2007 годах предприятие являлось неплатёжеспособным, структура баланса была неудовлетворительной. В 2008 году рассчитанные показатели близки к нормативным, что свидетельствует о совершенствовании структуры баланса предприятия и повышении его платёжеспособности.

Определим показатели деловой активности. Дадим оценку эффективности использования имущества организации (таблица 4.7). Источник информации – форма №1 «Бухгалтерский баланс», форма №2 «Отчёт о прибылях и убытках».

Финансовые показатели (коэффициенты) представляют собой относительные показатели финансового состояния организации. Деловая активность в финансовом аспекте проявляется, прежде всего, в скорости оборота средств. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов – показателей оборачиваемости.

Показатели оборачиваемости имеют большое значение для оценки финансового положения организации, поскольку скорость оборота средств, т.е. скорость превращения их в денежную форму оказывает непосредственное влияние на платёжеспособность организации. Кроме того, увеличение скорости оборота отражает повышение производственно-технического потенциала организации.

Капитал предприятия находится в постоянном движении, переходя из одной стадии кругооборота в другую. Чем быстрее капитал сделает кругооборот, тем больше продукции получит и реализует предприятие при неизменной сумме капитала, а, следовательно, больше будет и сумма прибыли. Если же производство и реализация продукции являются убыточными, то ускорение оборачиваемости ведёт к ещё большему ухудшению финансового состояния предприятия.

Поэтому предприятие должно стремиться не только к ускорению оборачиваемости, но и одновременно к его максимальной отдаче, которая отражается в увеличении суммы прибыли, приходящейся на 1 рубль вложенного капитала. Следовательно, для оценки эффективности использования капитала применяется показатель его рентабельности или отдачи, как отношение суммы прибыли к среднегодовой сумме совокупного капитала (основного или оборотного).

Таблица 4.7 – Анализ показателей деловой активности

| Показатели | 2006 год | 2007 год | 2008 год | Измене-ние 2007 к 2006 | Измене-ние 2008 к 2007 |

| 1 Выручка от реализации продукции (за минусом налогов), тыс. руб. | 234586 | 367811 | 596579 | 133225 | 228768 |

| 2 Себестоимость реализованной продукции, тыс. руб. | 226900 | 346853 | 566644 | 119953 | 219791 |

| 3 Среднегодовая стоимость внеобо-ротных активов, тыс. руб. | 219158 | 281223 | 257177 | 62065 | -24046 |

| 4 Среднегодовая стоимость оборот-ных активов, тыс. руб. | 56735,5 | 46137,5 | 73443,5 | -10598 | 27306 |

| 5 Среднегодовая величина дебиторс-кой задолженности, тыс. руб. | 27865 | 2389 | 23145 | -25486 | 20756 |

| 6 Среднегодовая стоимость активов, тыс. руб. | 275893,5 | 327360,5 | 330620,5 | 51467 | 3260 |

| 7 Продолжительность одного оборо-та внеоборотных активов, дней (стр.3 х 360 / стр.1) | 336,3 | 275,3 | 155,19 | -61 | -120,11 |

| 8 Продолжительность одного оборо-та оборотных активов, дней (стр.4 х 360 / стр.1) | 87,1 | 45,2 | 44,3 | -41,9 | -0,9 |

| 9 Период расчёта с дебиторами, дней (стр.5 х 360 / стр.1) | 42,8 | 2,3 | 14,0 | -40,5 | 11,7 |

| 10 Рентабельность реализованной продукции,% (Пр реал (Ф №2) / стр.2 х 100) | 3,4 | 6,0 | 5,3 | 2,6 | -0,7 |

| 11 Рентабельность оборотных акти-вов,% (Пр реал (Ф №2) / стр.4 х 100) | 13,5 | 45,4 | 40,8 | 31,9 | -4,6 |

| 12 Рентабельность совокупных активов,% (П чист (Ф №2) / стр.6 х 100) | 0,7 | 3,6 | 0,6 | 2,9 | -3 |

Для определения среднегодовой стоимости активов (внеоборотных активов, оборотных активов, дебиторской задолженности) можно принять среднее арифметическое их стоимости на начало и на конец отчётного года.

ВА ср г 2006 = (127950 + 310366) / 2 = 219158 тыс. руб.

ВА ср г 2007 = (310366 + 252080) / 2 = 281223 тыс. руб.

ВА ср г 2008 = (252080 + 262274) / 2 = 257177 тыс. руб.

ОА ср г 2006 = (72587 + 40884) / 2 = 56735,5 тыс. руб.

ОА ср г 2007 = (40884 + 51391) / 2 = 46137,5 тыс. руб.

ОА ср г 2008 = (51391 + 95496) / 2 = 73443,5 тыс. руб.

ДЗ ср г 2006 = (54186 + 1544) / 2 = 27865 тыс. руб.

ДЗ ср г 2007 = (1544 + 3234) / 2 = 2389 тыс. руб.

ДЗ ср г 2008 = (3234 + 43056) / 2 = 23145 тыс. руб.

А ср г 2006 = (200537 + 351250) / 2 = 275893,5 тыс. руб.

А ср г 2007 = (351250 + 303471) / 2 = 327360,5 тыс. руб.

А ср г 2008 = (303471 + 357770) / 2 = 330620,5 тыс. руб.

На протяжении всего исследуемого периода наблюдается снижение одного оборота внеоборотных и оборотных активов, что говорит о том, оборот оборотных и внеоборотных активов происходит быстрее, т.е. эти активы предприятия стали быстрее превращаются в деньги, чем в предыдущем году. Также значительно уменьшился период расчётов с дебиторами по сравнению с 2006 годом, что также положительно влияет на развитие предприятия.

Отрицательным фактором является очень низкая рентабельность грузоперевозок и активов ЧУПТП «Универсал». Рентабельность оказываемых услуг по перевозки грузов значительно увеличилась по сравнению с базовым 2006 годом.

ЧУПТП «Универсал» следует стремиться к снижению себестоимости оказываемых услуг путём снижения затрат на топливо (поддержание хорошего технического состояния транспорта, использование качественного топлива), снижения затрат на приобретаемые запчасти (уменьшение транспортных расходов при заключении контракта с местными поставщиками), выбор более рациональных маршрутов, требующих меньших затрат времени и труда, т.е. использовать имеющие резервы повышения рентабельности.

Чем медленнее оборачиваются средства, тем меньше продукции производит и продаёт организация при той же сумме капитала. Таким образом, основным эффектом ускорения оборачиваемости является увеличение продаж без дополнительного привлечения финансовых ресурсов. Кроме того, т.к. после завершения оборота капитал возвращается с приращением в виде прибыли, ускорение оборачиваемости приводит к увеличению прибыли. С другой стороны, чем ниже скорость оборота активов, прежде всего текущих (оборотных), тем больше потребность в финансировании. Внешнее финансирование является дорогостоящим и имеет определённые ограничительные условия. Собственные источники увеличения капитала ограничены, в первую очередь, возможностью получения необходимо прибыли. Таким образом, управляя оборачиваемостью активов, организация получает возможность в меньшей степени зависеть от внешних источников средств и повысить свою ликвидность.

Длительность нахождения средств в обороте определяется совокупным влиянием ряда разнонаправленных внешних и внутренних факторов. К числу первых следует отнести сферу деятельности предприятия, отраслевую принадлежность, масштабы предприятия и ряд других. Не меньшее воздействие на оборачиваемость активов оказывает экономическая ситуация в стране, сложившаяся система безналичных расчётов и связанные с ней условия хозяйствования предприятий. Так, инфляционные процессы, отсутствие налаженных хозяйственных связей с поставщиками и покупателями приводят к вынужденному накапливанию запасов, значительно замедляющему процесс оборота средств. Однако следует подчеркнуть, что период нахождения средств в обороте в значительной степени определяется внутренними условиями деятельности организации, и в первую очередь эффективностью стратегии управления его активами (или её отсутствием).

Рассчитаем показатели финансовой устойчивости организации (таблица 4.8). Источник информации – форма №1 «Бухгалтерский баланс».

Одна из важнейших характеристик финансового состояния организации – стабильность деятельности в долгосрочной перспективе. Она связана с общей финансовой структурой организации, степенью её зависимости от кредиторов и инвесторов.

Финансовая устойчивость в долгосрочном плане характеризуется соотношением собственных и заёмных средств. Однако этот показатель даёт лишь общую оценку финансовой устойчивости. В мировой и отечественной учётно-аналитической практике разработана система показателей, комплексное рассмотрение которых даёт объективную оценку степени финансовой устойчивости организации.

Таблица 4.8 – Анализ финансовой устойчивости

| Показатели | 2006 год | 2007 год | 2008 год | Измене-ние 2007 к 2006 | Измене-ние 2008 к 2007 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Внеоборотные активы | 310366 | 252080 | 262274 | -58286 | 10194 |

| Капитал и резервы | 130540 | 136674 | 274306 | 6134 | 137632 |

| Резервы предстоящих расходов | 0 | 0 | 0 | 0 | 0 |

| Обязательства | 220710 | 166797 | 83464 | -53913 | -83333 |

| Долгосрочные кредиты и займы | 0 | 0 | 0 | 0 | 0 |

| Краткосрочные кредиты и займы | 0 | 0 | 0 | 0 | 0 |

| Кредиторская задолженность | 220710 | 166797 | 83464 | -53913 | -83333 |

| Дебиторская задолженность | 1544 | 3234 | 43056 | 1690 | 39822 |

| Валюта баланса | 351250 | 303471 | 357770 | -47779 | 54299 |

| 1. Коэффициент автономии (собственности) | 0,37 | 0,45 | 0,77 | 0,08 | 0,32 |

| 2. Коэффициент заёмных средств (зависимости) | 0,63 | 0,55 | 0,23 | -0,08 | -0,32 |

| 3. Коэффициент соотношения заёмных и собственных средств | 1,69 | 1,22 | 0,30 | -0,47 | -0,92 |

| 4. Коэффициент долгосрочного привлечения заёмных средств | 0 | 0 | 0 | 0 | 0 |

| 5. Коэффициент маневренности собственных средств | -1,38 | -0,84 | 0,04 | 0,54 | 0,88 |

| 6. Доля дебиторской задолженности в валюте баланса | 0,004 | 0,011 | 0,120 | 0,007 | 0,109 |

Коэффициент автономии характеризует долю собственного капитала организации в общей сумме средств организации, и отражает степень независимости организации от заёмных средств. Чем выше значение этого коэффициента, тем более финансово устойчива, стабильна и независима от внешних кредиторов организация. Увеличение этого коэффициента должно осуществляться преимущественно за счёт прибыли, оставшейся в распоряжении организации. Рассчитывается как отношение суммы «Капитала и резервов» и «Резервов предстоящих расходов» к «Валюте баланса». К а ≥ 0,5.

![]() (4.7)

(4.7)

Ка 2006 = (130540 + 0) / 351250 = 0,37

Ка 2007 = (136674 + 0) / 303471 = 0,45

Ка 2008 = (274306 + 0) / 357770 = 0,77

В 2006 и 2007 годах коэффициент автономии ниже 0,5, что говорит о финансовой зависимости предприятия. В динамике этот коэффициент увеличивается, что говорит об уменьшении финансового риска.

В 2008 году коэффициент автономии составил 0,77, что говорит о финансовой независимости предприятии от внешних кредиторов.

Коэффициент заёмных средств (зависимости) характеризует долю обязательств в общей сумме средств, рассчитывается как отношение разницы «Обязательств» и «Резервов предстоящих расходов» к «Валюте баланса»:

![]() (4.8)

(4.8)

Кз 2006 = (220710 - 0) / 351250 = 0,63

Кз 2007 = (166797 - 0) / 303471 = 0,55

Кз 2008 = (83464 - 0) / 357770 = 0,23

Чем ниже значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредиторов предприятие.

На протяжении анализируемого периода прослеживается устойчивая тенденция к снижению коэффициента зависимости, что положительно влияет на финансовую устойчивость предприятия.

Коэффициент соотношения заёмных и собственных средств показывает, сколько заёмных средств привлекает организация на один рубль вложенных в активы собственных средств. Коэффициент соотношения заёмных и собственных средств определяет зависимость предприятия от внешних заимствований. Чем больше значение этого показателя, тем выше степень риска кредиторов. Определяется как отношение разницы «Обязательств» и «Резервов предстоящих расходов» к сумме «Капитала и резервов» и «Резервов предстоящих расходов»:

![]() (4.9)

(4.9)

К з/с 2006 = (220710 - 0) / (130540 + 0) = 1,69

К з/с 2007 = (166797 - 0) / (136674 + 0) = 1,22

К з/с 2008 = (83464 - 0) / (274306 + 0) = 0,30

Рассчитанный показатель говорит о том, что в 2006 и 2007 годах на 1 рубль собственных средств привлекалось 1,69 и 1,22 рубля заёмных средств соответственно, т.е. заёмных средств в активах предприятия было больше, чем собственных. Предприятие имело сильную зависимость от внешних инвесторов и кредиторов. В 2008 году на 1 рубль собственных средств привлекалось только 30 копеек заёмных. Т.е. предприятие имело больше собственных средств, чем заёмных, что говорит о финансовой устойчивости и независимости предприятия. Уменьшение показателя в динамике свидетельствует об уменьшении зависимости предприятия от внешних инвесторов и кредиторов, т.е. об увеличении финансовой устойчивости.

Коэффициент долгосрочного привлечения заёмных средств показывает долю привлечения долгосрочных кредитов и займов для финансирования активов наряду с собственными средствами. Рост данного показателя оказывает негативное влияние, как на уровень отдельных показателей, так и в целом на эффективность хозяйственной деятельности организации. Рассчитывается как отношение «Долгосрочных кредитов и займов» к разнице «Валюты баланса» и «Долгосрочных кредитов и займов»:

![]() (4.10)

(4.10)

Этот показатель по ЧУПТП «Универсал» равен 0 как на протяжении исследуемого периода, т.к. у предприятия нет долгосрочных кредитов и займов, что положительно влияет на эффективность хозяйственной деятельности предприятия в целом.

Коэффициент маневренности собственных средств показывает способность организации поддерживать уровень собственного оборотного капитала и пополнять оборотные средства за счёт собственных источников. Рассчитывается как отношение разницы «Капитала и резервов» и «Внеоборотных активов» к сумме «Капитала и резервов» и «Резервов предстоящих расходов»:

![]() (4.11)

(4.11)

Км 2006 = (130540 - 310366) / (130540 + 0) = -1,38

Км 2007 = (136674 - 252080) / (136674 + 0) = -0,84

Км 2008 = (274306 - 262274) / (274306 + 0) = 0,04

В динамике коэффициент маневренности собственных средств увеличивается, что положительно влияет на финансовую устойчивость предприятия, т.е. возможность финансового манёвра у предприятия повышается.

Доля дебиторской задолженности в валюте баланса показывает удельный вес дебиторской задолженности в валюте баланса.

![]() (4.12)

(4.12)

К деб 2006 = 1544 / 351250 = 0,004

К деб 2007 = 3234 / 303471 = 0,011

К деб 2008 = 43056 / 357770 = 0,120

Доля дебиторской задолженности в валюте баланса незначительная. Однако увеличение этого показателя оказывает отрицательное влияние на эффективность хозяйственной деятельности организации.

Из рассчитанных выше коэффициентов видно, что в 2006 и 2007 годах предприятие было неплатёжеспособным с низким уровнем финансовой устойчивости. К формированию внеоборотных активов были привлечены заёмные средства, оборотные активы формировались только за счёт заёмных средств (коэффициент обеспеченности собственными оборотными средствами имеет отрицательное значение). Высокая степень зависимости от внешних кредиторов (коэффициент маневренности имеет отрицательное значение). Очень низкий уровень ликвидности активов предприятия, а также рентабельности совокупных активов и оказываемых услуг. Также отрицательным фактором деятельности организации является большая длительность одного оборота внеоборотных и оборотных активов.

В 2008 году ситуация в корне изменилась, предприятие признаётся платёжеспособным и финансово устойчивым. Формирование внеоборотных активов происходит только за счёт собственных средств предприятия, часть оборотных активов также формируется за счёт собственных средств. Снижается количество привлекаемых (заёмных) средств, уменьшается зависимость предприятия от внешних кредиторов и инвесторов, повышается уровень маневренности предприятия. Снижается продолжительность одного оборота активов как оборотных, так и внеоборотных. Отрицательным фактором является увеличение доли дебиторской задолженности. Предприятие должно своевременно проводить расчёты с дебиторами, с целью снижения продолжительности оборота активов и увеличения прибыли предприятия.

Проверим соблюдение «золотого правила бизнеса» на ЧУПТП «Универсал» (таблица 4.9). «Золотое правило экономики предприятия»:

Тчп > Тв > Та > 100 – это означает:

1. Прибыль увеличивается более высокими темпами, чем выручка от оказания услуг, что свидетельствует об относительном снижении расходов;

2. Объём оказанных услуг возрастает более высокими темпами, чем активы предприятия, то есть ресурсы используются более эффективно;

3. Экономический потенциал предприятия возрастает по сравнению с предыдущим периодом.

Таблица 4.9 – Выполнение «золотого правила бизнеса»

| Показатели | Годы | Темпы динамики,% | |||

| 2006 | 2007 | 2008 | 2007 к 2006 | 2008 к 2007 | |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Активы, тыс. руб. | 275893,5 | 327360,5 | 330620,5 | 118,7 | 101,0 |

| Выручка от оказания услуг, тыс. руб. | 234586 | 367811 | 596579 | 156,8 | 162,2 |

| Чистая прибыль, тыс. руб. | 2029 | 11826 | 2113 | 582,8 | 17,9 |

| Выполнение золотого правила | Х | Х | Х | + | - |

У данной организации за анализируемый период «золотое правило экономики предприятия» выполнялось только в 2007 году. В 2008 году это правило не выполнялось, т.к. Тчп < Тв (экономический потенциал предприятия падает).

Заключение

В процессе прохождения преддипломной практики было проведено изучение истории развития, технико-экономических показателей деятельности ЧУПТП «Универсал», его инновационной и инвестиционной активности, детальное изучение финансовой деятельности предприятия.

Было выявлено, что инновационная и инвестиционная деятельность на ЧУПТП «Универсал» не ведётся в силу специфики деятельности предприятия и её размеров.

Все функции финансового анализа, финансового планирования и прогнозирования, а также управления финансами возложены на управляющего.

При анализе прибыли организации было выявлено, что большую часть прибыли составляет прибыль от оказания услуг (от основной деятельности), что несомненно является положительным фактором. Однако в 2008 году большое отрицательное влияние на прибыль организации оказал убыток от операционных доходов и расходов в размере 25 млн. руб.

Положительными тенденциями в развитии предприятия являются увеличение прибыли с 1 перевозки, снижение процента порожнего пробега, увеличение коэффициента использования грузоподъёмности и коэффициента использования пробега.

В общей сумме капитала предприятия наибольший удельный вес приходится на внеоборотные активы, что обуславливается спецификой деятельности организации. При анализе пассива была выявлена устойчивая тенденция к увеличению собственных средств ЧУПТП «Универсал» и сокращению заёмных. Так если в 2006 году удельный вес собственных средств составлял только 37,2%, то в 2008 году удельный вес собственных средств составил уже 76,7%. Это говорит о повышении финансовой устойчивости и независимости предприятия от внешних источников финансирования.

Финансовое состояние предприятия выступает как результат многих действия самого предприятия, а также не зависящих непосредственно от него факторов. Поэтому оценка данного многогранного явления производится с помощью цельной системы разнообразных показателей и коэффициентов.

Ликвидность предприятия – способность превращать свои активы в деньги для совершения всех необходимых платежей по мере наступления их срока. Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Для анализа ликвидности ЧУПТП «Универсал» были рассчитаны следующие показатели: коэффициент текущей ликвидности, коэффициент критической ликвидности, коэффициент абсолютной ликвидности, доля денежных средств и финансовых вложений в оборотных активах, коэффициент обеспеченности собственными оборотными средствами, коэффициент обеспеченности финансовых обязательств активами. Расчёт данных коэффициентов показал, что в 2008 году эти показатели соответствуют или приближены к нормативным, т.е. оно в состоянии в ближайшее время погасить свои краткосрочные обязательства; тогда как в 2006 и 2007 годах эти показатели значительно ниже нормативных, что говорит о неспособности организации своевременно рассчитываться по своим обязательствам.

На основании проведённых расчётов коэффициентов текущей ликвидности, обеспеченности собственными оборотными средствами, обеспеченности финансовых обязательств активами можно сделать вывод о том, что в 2006 и 2007 годах предприятие являлось неплатёжеспособным, структура баланса была неудовлетворительной. В 2008 году рассчитанные показатели близки к нормативным, что свидетельствует о совершенствовании структуры баланса предприятия и повышении его платёжеспособности.

Анализ деловой активности позволяет выявить, насколько эффективно предприятие использует свои средства. Деловая активность предприятия в финансовом аспекте проявляется, прежде всего, в скорости оборота его средств. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов оборачиваемости и рентабельности, которые являются относительными показателями финансовых результатов деятельности предприятия. Проведённый анализ показал, что предприятию ЧУПТП «Универсал» необходимо принимать меры по сокращению периода расчётов с дебиторами, необходимо уменьшать финансовый цикл, чтобы увеличить прибыль и уменьшить потребность в привлечении внешних источников финансирования. Продолжительность одного оборота как оборотных, так и внеоборотных активов предприятия снижается в динамике, что является положительным фактором в развитии организации.

Рентабельность предприятия отражает степень прибыльности его деятельности. Анализ рентабельности активов ЧУПТП «Универсал» показал, что активы предприятия не генерируют доход. Необходимо повышение эффективности использования имущества, либо целесообразно ликвидировать его часть. Рентабельность услуг предприятия очень низкая, поэтому необходимо принимать меры по увеличению этого показателя, в основном, за счёт снижения себестоимости: сокращение затрат на топливо путём определения оптимальных мест заправки с учётом различной стоимости топлива в странах, а также разрешённого ввоза и вывоза топлива в страну или из страны; сокращение затрат на «суточные» и «квартирные» путём нормирования времени выполнения рейса и выплаты «суточных» и «квартирных» в соответствии с этим временем; сокращение расходов на дорожные сборы за счёт выбора альтернативного маршрута во избежание пробега по данной территории.

Финансовая устойчивость является отражением стабильного превышения доходов над расходами. Она обеспечивает свободное маневрирование денежными средствами предприятия и способствует бесперебойному процессу производства и реализации продукции. Для анализа финансовой устойчивости ЧУПТП «Универсал» были рассчитаны следующие показатели: коэффициент автономии, коэффициент заёмных средств, коэффициент соотношения заёмных и собственных средств, коэффициент долгосрочного привлечения заёмных средств, коэффициент маневренности собственных средств, доля дебиторской задолженности в валюте баланса. В 2006 и 2007 годах наблюдается сильная зависимость предприятия от внешних кредиторов и инвесторов, предприятие являлось финансово неустойчивым. К формированию внеоборотных активов привлекались заёмные средства, а оборотные активы полностью были сформированы за счёт заёмных средств. Однако по всем рассчитанным показателям прослеживается положительная динамика.

В 2008 году предприятие является финансово устойчивым. Это говорит о уменьшении зависимости предприятия от внешних кредиторов и инвесторов, снижении финансового риска, увеличении возможности финансового манёвра предприятия.

Анализ устойчивости финансового состояния на ту или иную дату позволяет ответить на вопрос: насколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествующего этой дате. Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия, поскольку недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства, а избыточная – препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами.

Предприятию необходимо заняться поиском внутренних резервов по увеличению прибыльности оказываемых услуг и достижению безубыточной работы за счет более полного использования потенциала транспортных средств (пробег и грузоподъёмность), сокращения длительности перевозок, снижение их себестоимости, рационального использования трудовых и финансовых ресурсов, сокращения простоев, в т.ч. под погрузку и разгрузку. Необходимо своевременно проводить расчёты с дебиторами. Все это позволит увеличить прибыль, получить собственный оборотный капитал и достичь более оптимальной финансовой структуры баланса и финансовой устойчивости.

Список использованных источников

1. Басовский Л.Е. Финансовый менеджмент: Учебник – М.: ИНФРА-М, 2009. – 240 с.

2. Гугелев А.В. Инновационный менеджмент: Учебник. – М.: Издательско-торговая корпорация «Дашков и Ко», 2008. – 336 с.

3. Ермолович, Л.Л., Сивчик, Л.Г., Толкач, Г.В., Щитникова, И.В. Анализ хозяйственной деятельности предприятия: Учеб. пособие / Под общ. ред. Л.Л. Ермолович. – Мн.: Интерпресссервис; Экоперспектива, 2005. – 576 с.

4. Золотогоров В.Г. Инвестиционное проектирование: Учебник / В.Г. Золотогоров. – Мн.: Книжный Дом, 2005. – 368 с.

5. Ковалев, Л.Т. Финансовое положение предприятия: экспресс-исследование // Новая экономическая газета. -2005. - №21. – С. 21-24.

6. Кожарский, В.В. Анализ бухгалтерского баланса // Планово-экономический отдел.- 2005.- №3-5. – С. 23-26.

7. Кожарский, В.В. Расчет коэффициентов финансовой устойчивости // Планово-экономический отдел. - 2005.- №2. – С. 46-48.

8. Постановление Министерства Финансов Республики Беларусь, Министерства Экономики Республики Беларусь, Министерства Статистики и анализа Республики Беларусь «Об утверждении инструкции по анализу и контролю за финансовым состоянием и платежеспособностью субъектов предпринимательской деятельности» от 14.05.2004 г. № 81/128/65 (с изменениями и дополнениями от 08.05.2008 N 79/99/50).

9. Савицкая, Г.В. Анализ хозяйственной деятельности предприятия: Учеб. пособие / Г.В. Савицкая. – 6-е изд., перераб. и доп. – Мн.: Новое знание, 2001. – 704 с.

10. Стражев, В.И. Анализ хозяйственной деятельности в промышленности / Н.А. Русак, В.И. Стражев, О.Ф. Мигун и др.; Под общ. ред. В.И. Стражева. – 4-е изд., испр. и доп. – Мн.: Выш. шк., 1999. - 398 с.

Похожие работы

... предприятия. Далее будет представлен анализ управления финансовой деятельностью ООО «Прокатный завод». 2. Анализ управления финансовой деятельностью ООО «Прокатный завод» 2.1 Краткая характеристика деятельности предприятия Общество с ограниченной ответственностью «Прокатный завод» действует в соответствии с действующим законодательством на основании Устава, Федерального Закона «Об ...

... должно стремится с снижению уровня данного показателя, т. к. его рост свидетельствует об увеличении затрат на реализацию, что, в свою очередь, приводит к снижению прибыли. 2.4 Анализ финансовой деятельности предприятия 2.4.1 Анализ структуры актива и пассива баланса Для оценки платежеспособности предприятия используются данные бухгалтерского баланса. Баланс предприятия – одна из форм ...

... и значительно ниже предельного нормативного значения. Следовательно деятельность ОАО «Мордовспирт» спиртзавод «Ковылкинский» характеризуется как не устойчивая, предприятие находится на грани банкротства. 2.2 Анализ организации управления финансовой деятельностью в ОАО «Мордовспирт» филиал-спиртзавод «Ковылкинский» Финансовая деятельность является составной частью функционирования любого ...

... достигнуть максимума преимуществ в рыночных условиях при минимуме затрат, а также обеспечить соответствующее финансирование для получения максимальной прибыли. 1.4. Стратегия управления финансовым потенциалом предприятия Происходящая в реальном секторе экономики структурная перестройка, диверсификация и децентрализация производства определяют радикальные изменения в области стратегии управления ...

0 комментариев